BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+1.08%

ADA/HKD+1.08% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+1.43%

XRP/HKD+1.43%原文作者:KirillNaumov

編譯:BTXCapital

導讀:NFT借貸市場仍處于起步階段,本文解析了NFT借貸市場中的點對點、點對多及CDP借貸三種類型的項目運作機制及優缺點。

NFT借貸平臺允許用戶通過抵押他們的NFT來借入流動資產。在本文中,我們將深入探討NFT中的點對點、點對池和CDP借貸,以了解這種增長趨勢

長期投資NFT的挑戰之一是資金管理。持有NFT意味著將大量資金鎖定在非流動性投資中,而這種投資可能會在幾天內下跌。

超額抵押的NFT借貸協議允許用戶在其NFT投資組合中釋放一部分流動性,而不會失去對NFT的風險。讓我們來看看不同的項目是如何實現這個目標的。

8萬枚ETH今日19:30許從匿名地址轉入Binance.US:金色財經報道,據Whale Alert監測,北京時間19:29:11,8萬枚ETH(價值154585877美元)從0xffd2開頭地址轉入Binance.US,交易哈希值為:0x462615aee0dc43e52fc761b9247f79a9085d104a63b19bfd91f981cc25822459。[2023/5/7 14:47:38]

點對點

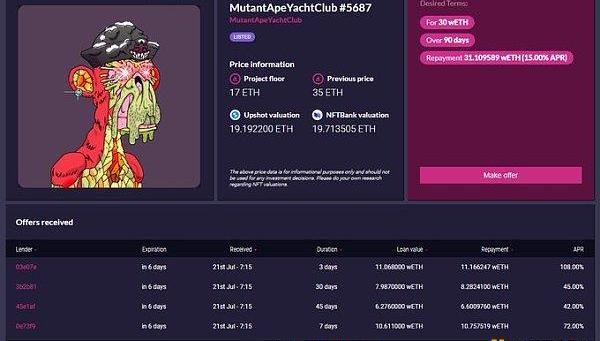

在P2P借貸中,借款人直接與貸款人對接。這是當今NFT借貸的主要方法。點對點借貸平臺包括NFTfi,TrustNFT,Pawnfi和Yawww。

這些平臺通常要求用戶在托管合同中鎖定NFT以作為抵押品,然后在特定時間段內申請貸款。最后,用戶將收到其他人對抵押和利率的出價。

Alchemy Pay以4億美元估值完成1000萬美元融資,DWF Labs領投:4月3日消息,總部位于新加坡的加密支付服務提供商Alchemy Pay宣布以4億美元的估值完成1000萬美元融資,此輪融資由DWF Labs領投,資金將用于擴大其在韓國的業務。(CoinDesk)[2023/4/3 13:41:42]

這種投標通常會產生各種貸款價值比和利率的的組合,NFT的所有者可以從中選擇最適合他們的。這就是為什么點對點借貸非常適合對沖NFT風險的原因。

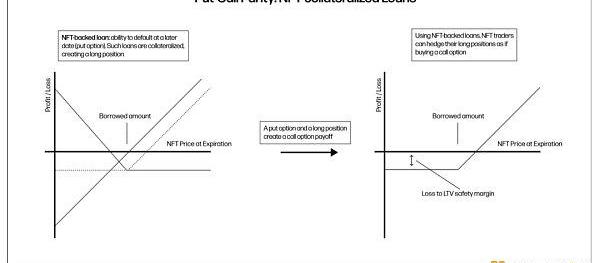

這種貸款類似看跌期權。通過擁有NFT并在其上擁有看跌期權,用戶可以創建看漲期權的收益情況,避免超出規定價格的損失。

Nansen:Coinbase和Binance當前已擁有55%的加密貨幣交易所ETH總持有量:金色財經報道,據區塊鏈分析平臺 Nansen 在社交媒體披露數據顯示,當前加密貨幣交易所持有的以太坊大約為 2490 萬枚,其中 35% 存放在 Coinbase 上(約 872 萬枚),而 Binance 的持有占比約為 20%(約 494 萬枚),這意味著兩家交易所合計已占有交易所持有 ETH 余額的 55%。此外,加密貨幣交易所 Kraken 持有的以太坊占到交易所 ETH 總持有量的 7.89%(約 197 萬枚),OKX 和 Gemini 占比分別為 5.02%(約 182 萬枚) 和 4.66%(約 125 萬枚)。[2023/1/30 11:35:47]

經驗豐富的交易員對P2P貸款進行的另一項操作是杠桿。例如,用戶可以通過鎖定一個BAYCNFT借入50,000美元并購買兩個MAYCNFT。如果他們的價格上漲,他們只需要返還50,000美元加上利息,就可以獲利。

CME“美聯儲觀察”:美聯儲11月加息75個基點的概率為94.5%:金色財經報道,據CME“美聯儲觀察”,美聯儲11月加息50個基點至3.50%-3.75%區間的概率為5.5%,加息75個基點的概率為94.5%;到12月累計加息100個基點的概率為1.2%,累計加息125個基點的概率為24.2%,累計加息150個基點的概率為74.7%。[2022/10/20 16:30:48]

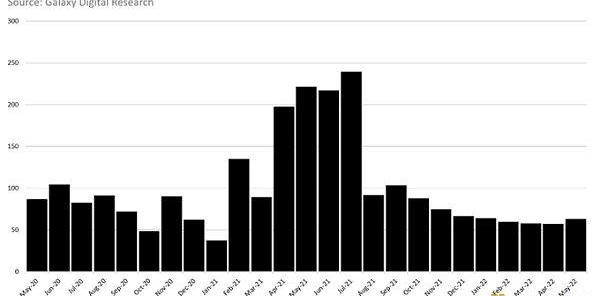

點對點貸款通常具有非常高的利率和適度的貸款價值比。在我們分析的平臺中,NFTfi具有最大的吸引力,目前未償債務為2860萬美元。上個月,平均年利率為63%。

點對池

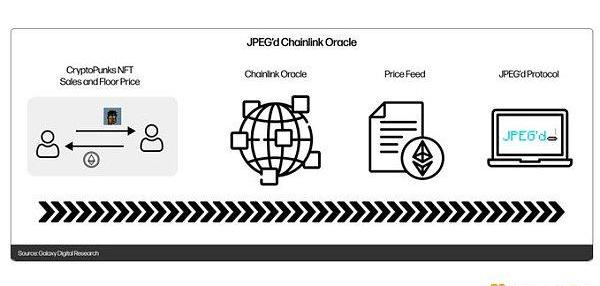

Drops運營著一個類似于Compound的貨幣市場,用戶可以在其中抵押NFT投資組合以獲取USDC和ETH的貸款。NFT由Chainlink預言機定價,該預言機根據異常值和一段時間內的平均值進行調整。

從用戶的角度來看,他們將NFT作為抵押品存入,并以可變的利率從池中借出資金。這些資金由從借款人那里賺取利率的貸方提供。

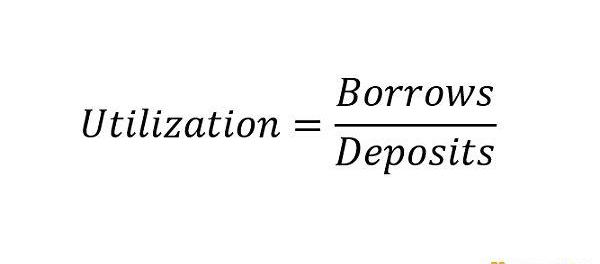

與Compound和Aave一樣,Drops使用分段利息函數,該函數以特定的利用率為目標,當沒有足夠的資金用于取款時,借款人支付的利率將顯著提高。

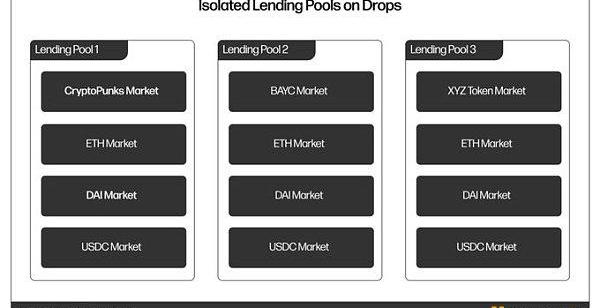

為了限制流動性提供者的風險,Drops將協議分成獨立的池,每個池都有自己的NFT集合。這類似于Fuse在RariCapital的工作方式。這樣可以確保貸方可以選擇他們喜歡的集合。

Drops目前擁有260萬美元的供應資本和38.8萬美元的未償借款。他們提供適度的LTV比率以確保償付能力和相對較低的利率。

其他點對池NFT抵押借貸協議BendDAO和BailoutFi則在此設計上進行迭代。BendDAO為借款人提供48小時清算保護,Bailout將貸款期限限制為30天以確保償付能力。

點對池NFT抵押借貸協議就像DeFi中的點對池貨幣市場,只接受藍籌資產作為抵押品。要使這些協議發揮作用,需要有預言機基礎設施和穩定的底價。

抵押債務頭寸

由MakerDAO開創的CDP是NFT抵押貨幣市場的最終模型。JPEG'd是一種借貸協議,它利用CDP實現對NFT的借貸。

用戶將NFT作為抵押品存入金庫后,他們可以鑄造PUSd,一種與美元掛鉤的穩定幣。JPEG'd允許PUSd債務頭寸高達抵押品價值的32%,通過Chainlink預言機定價。該協議僅收取2%的年利息。

在JPEG'd上,當給定用戶的債務/抵押品比率超過33%時,由DAO來專門執行清算。DAO償還債務并保留或拍賣NFT,從而建立其金庫。

用戶可以在貸款時,一次性且不可退還地支付貸款金額的5%以購買清算保險。這使用戶可以選擇在清算后72小時內自行償還債務。

JPEG'd在2022年2月通過“捐贈活動”籌集了7200萬美元。

它看起來像ICO,游起來像ICO,叫起來的嘎嘎聲像ICO,但它不是ICO。

通過JPEG'd進行的CDP貸款非常適合那些尋求從藍籌NFT中獲得一些流動性而不愿意支付高利率的人。

NFT抵押貸款仍處于起步階段,在我看來,在熊市中它會有很大的發展空間。然而,在嘗試這些協議時,務必謹慎行事,因為它們非常依賴于預言機的性能和市場穩定性。

來源:金色財經

Move&Diem匪幫+模塊化本以為ICP的上線已經關上了公鏈的大門,畢竟一個公鏈從開發到生態繁榮要幾年的時間,現在的時間窗口已經不夠了,但在資本魔力下.

1900/1/1 0:00:00相較于傳統互聯網領域,Web3用戶更期望在心理層面獲得更深層次的參與感和共鳴,而不僅僅獲得的財務回報.

1900/1/1 0:00:00????游戲絕對是元宇宙與NFT領域相結合最好的表現形式。在大趨勢的熱潮下,元宇宙與NFT在投資者的視野中活躍起來并強勢崛起.

1900/1/1 0:00:00今年最受炒作的代幣發行是BoredApeYachtClubNFT收藏的ApeCoin。它設法在很短的時間內吸引了大量的投資者。但不幸的是,空頭并沒有讓代幣表現良好.

1900/1/1 0:00:00“稀象數字版權”平臺是由寧波吧克八克網絡可以有限公司開發,是國內一家集加密藝術創作、推廣收藏、IP授權為一體的社交頭像類數字版權藏品專業首發平臺.

1900/1/1 0:00:00從2021年起,數字藏品可謂是多行業的“紅人”,曾多次在藝術節、收藏界、投資界、科技界掀起熱浪.

1900/1/1 0:00:00