BTC/HKD+1.95%

BTC/HKD+1.95% ETH/HKD+2.12%

ETH/HKD+2.12% LTC/HKD+2.86%

LTC/HKD+2.86% ADA/HKD+6.07%

ADA/HKD+6.07% SOL/HKD+5.83%

SOL/HKD+5.83% XRP/HKD+6.99%

XRP/HKD+6.99%作者:陳一晚風

出品:鴕鳥區塊鏈

從去年5月份起,游戲、NFT和DeFi就成為了一個強大的組合,玩家可以任意在在游戲中兌換BTC或ETH等加密貨幣或其他山寨幣。例如,當AxieInfinity在新冠疫情期間成為主流時,拉丁美洲的大多數玩家將他們的SLP代幣轉換為穩定幣,然后通過交易所轉換為法定貨幣。

GameFi是一個包含去中心化金融或DeFi元素的游戲市場,它正在以真正革命性的方式顛覆游戲行業。與此同時,它還吸引了全球VC和投資者的目光。而Staking是DeFi的核心吸引力,允許玩家鎖定他們的代幣,從而建立對該特定代幣的興趣。當然,同時希望代幣價值會隨著時間的推移而增加。

這些游戲代幣和資產向其他生態系統的可轉移性不僅增加了DeFi的流動性,還讓玩家坐在駕駛座前,帶來傳統游戲無法提供的許多好處。

NFT——現實世界的DeFi?

在經歷了像BAYC和Doodles等流行NFT系列的價格飆升后,以太坊的創造者VitalikButerin卻表示,這些應該具備其他更有意義的賦能。除了排他性和數字所有權之外,很難發現這些看起來像jpeg的資產的真正用途。然而,將NFT引入DeFi對于加密社區和整個主流來說是開創性的,因為這可能最終成為大規模采用的關鍵。

報告:以美元計價的穩定幣占所有穩定幣的99.3%:金色財經報道,DRW的加密貨幣子公司Cumberland發布了一份關于非美元穩定幣的報告,報告指出目前,以美元計價的穩定幣占所有穩定幣的99.3%,也是前十幾個穩定幣代幣。該報告強調了非美元穩定幣的多個用例,包括外匯交易和跨境匯款。平均每天7.5萬億美元的外匯交易量,即使將其中的一小部分帶入加密軌道,也會對交易量產生巨大的推動作用。

此外,報告指出,將美元轉換為歐元的一些成本比較。Uniswap Research將在Uniswap上兌換500美元的成本為7美元,而銀行收取的費用為28美元,匯款運營商收取的費用為19美元。[2023/6/7 21:22:03]

NFT服務于藝術以外的許多目的。將金融效用添加到不可替代代幣作為可交易資產將多樣化和擴大用戶可以使用它們做的事情。它還將為包括現實世界DeFi在內的大量新資產鋪平道路,使其更加有形和相關。??

近日,Uniswap宣布收購NFT市場聚合器Genie,實現了在Uniswap上買賣NFT。不需要再去轉到其他網絡,省時間的同時也節省了成本。此次收購由UniswapLabs進行,對Uniswap協議、Uniswap治理或UNI代幣沒有影響。在新的UniswapNFT體驗可用之期,Genie用戶還可以繼續使用Genie網站的服務。

碳中和區塊鏈應用Nori完成625萬美元融資:6月7日消息,碳中和區塊鏈應用 Nori 宣布完成 625 萬美元新一輪融資,當前投資者 M13、Toyota Ventures、Placeholder、Cargill 等領投,新資金將用于擴大業務范圍。此外,Nori 聘請 Trudeau 擔任新 CEO,在過去五年擔任 Nori 聯合創始人的 CEO Paul Gambill 將繼續留在董事會,并在公司擔任首席產品官的新職位。

此前,Nori 于去年 3 月完成了 700 萬美元 A 輪融資,截至目前 Nori 的融資總金額達 1725 萬美元。Nori 構建了一個基于區塊鏈的端到端碳清除市場,致力于去除大氣中 1.5 萬億噸的二氧化碳來解決氣候變化問題。[2023/6/7 21:21:05]

Uniswap是DeFi領域最大的巨頭,TVL超過47.7億美元,是加密領域最可靠和最值得信賴的品牌之一。以太鏈在Uniswap中鎖定的金額最高,其次是Polygon、Arbitrum和Optimism。NFT與DeFi的結合正式開始于Uniswap收購Genie——第一個NFT市場聚合器。?

Polygon鏈上Web3游戲平臺ITSBLOC首款鏈游《DK Mobile:Genesis》開啟預注冊:金色財經報道,Polygon鏈上Web3游戲平臺ITSBLOC宣布旗下首款鏈游《DK Mobile:Genesis》開啟預注冊,該公司此前披露將在2022年內發布至少三款MMORPG和射擊游戲,并于九月初完成了一筆由Vista Labs、Nexus one等機構參投的750萬美元融資。(globenewswire)[2022/9/27 22:32:31]

隨著Uniswap開始入局NFT交易,Opensea的壟斷也迎來了全新的挑戰。首先Uniswap進軍NFT可能會帶來一種新的NFT,它不僅依賴于稀有性因素和排他性,而且還依賴于實際的金融效用以及我們已經對這些NFT所做的一切。?

游戲是將NFT、加密貨幣和DeFi聯系在一起的粘合劑。借助NFT,玩家可以在區塊鏈上真正擁有自己的游戲內資產,進行交易并通過在二級市場上將其作為收藏品出售來賺錢。同時,游戲需要DeFi來實現這些游戲代幣/資產的可轉移性。Uniswap成為NFT市場是一項重大發展,尤其是OpenSea等業內其他參與者已經采取類似舉措將NFT和DeFi結合起來的情況下。?

FTX現已支持ERC-20 GMT:據官方消息,FTX現已支持ERC-20 (Ethereum) - GMT。[2022/7/6 1:55:59]

信貸危機接踵而來,DeFi暴雷

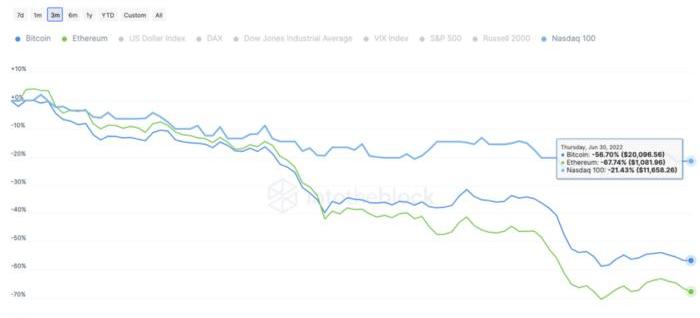

隨著宏觀環境繼續惡化,全面降低風險偏好,熊市開始瓦解。然而,加密貨幣的內生因素加劇了崩盤,經歷了第一次大規模的信貸危機。雖然這場危機背后的大量債務是通過不透明的中心化貸方解決的,但整個加密空間都在鏈上感受到了影響。

隨著價格開始暴跌,不可持續的做法變得越來越明顯。這始于Terra的UST及其20%APY。

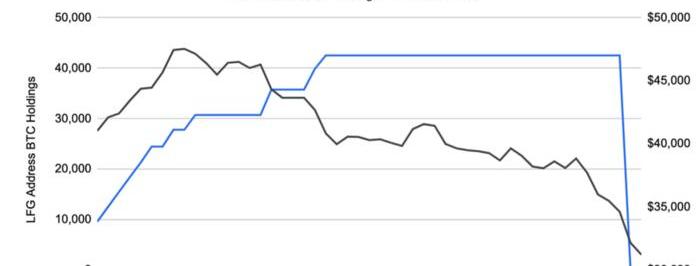

一年多以來,Terra的團隊通過其LunaFoundationGuard提供的“收益儲備”向Anchor產品的儲戶提供了非常高的利率補貼。機構和零售參與者都向Anchor存入了資金,該公司一度積累了超過200億美元的鎖定總價值。

許多中心化貸方向存款人提供8-12%范圍內的穩定幣高收益,利用這些存款的一部分在DeFi中產生收益,為他們追逐更高的回報以從價差中獲利。雖然在2021年的牛市期間,高于此范圍的收益率廣泛可用,但在2022年變得稀缺,導致貸方尋求風險更高的選擇,以與仍在為客戶提供高利率的其他人競爭,這推動了Terra和UST,領先的貸方和基金,如三箭資本(3AC),在倒閉后實現了巨額虧損。UST對超過10億美元比特幣的支持導致了進一步的壓力,因為他們成為了被迫賣家。

鮑威爾:國會需要澄清誰對加密貨幣和穩定幣擁有監管權力:金色財經報道,美聯儲主席鮑威爾周三在參議院銀行委員會作證時表示,國會需要澄清誰對加密貨幣和穩定幣擁有權力,而美聯儲負責對銀行進行監管和監督,對于受美聯儲監管的銀行如何處理資產負債表上的加密資產,美聯儲應該有發言權。鮑威爾還表示,穩定幣是一個新興市場,尚未出現它需要的適合的監管計劃,穩定幣聽起來很像貨幣市場基金。[2022/6/23 1:25:18]

強制去杠桿化

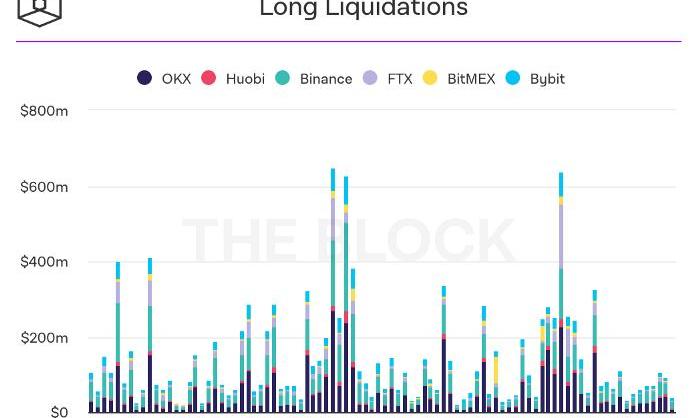

隨著股票繼續崩盤,加密貨幣緊隨其后,DeFi的強制去杠桿化開啟,但由于系統中的高杠桿率受到了更大的打擊。在一條現已刪除的推文中,3AC的首席信息官SuZhu建議MichaelSaylor通過借入穩定幣并將其換成UST以獲得20%的APY來獲得他的比特幣收益。

隨著UST內爆,3AC過度杠桿暴露,因為他們無法在接下來的幾周內償還給BlockFi、Genesis、Voyager和可能其他人的貸款。根據多個消息來源,Celsius和3AC等機構的破產管理都超過了100億美元,導致其最大資產比特幣和以太坊被迫拋售和大規模清算。

stETH崩盤

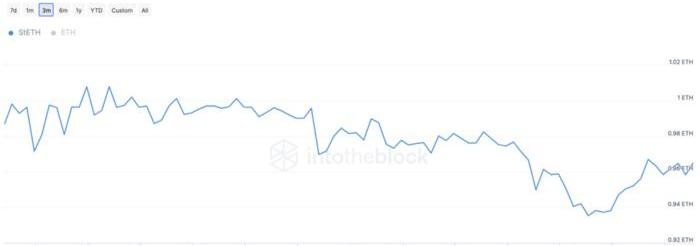

除了UST,另一家最擁擠的交易機構在杠桿的推動下進行的交易涉及Lido的質押以太幣。價值數十億的ETH以1比1的價格換取stETH,獲得4%-5%的被動收益率。這很奏效,直到市場對流動性的需求隨著去杠桿化而急劇增長。然后由于機構被迫出售以彌補其他頭寸,stETH的價格跌至0.93ETH。

負反饋循環

去杠桿導致流動性失衡并進一步去杠桿,以stETH抵押品借入數百萬ETH以獲得接近10%的杠桿質押收益率。隨著stETH的價格下跌,借款人被迫將其出售以換取ETH以支付抵押品,這進一步降低了價格并導致Curve池中的流動性提供者撤回他們的ETH以避免過多暴露于stETH。

stETH的流動性下降,最終池中只有20%的ETH,使得銷售滑點更加嚴重。stETH交易變得擁擠,加上背后的杠桿作用,情況很快變得更糟。然而,隨著合并的臨近和stETH價格的回升,我們可能會開始看到隧道盡頭的曙光。

Terra、Celsius或3AC等機構則不能這樣說,它們的生存機會都很低。這些以冒險行為為首的機構在牛市期間蓬勃發展,但隨著價格暴跌并與他們一起摧毀了其余的加密貨幣空間,這些機構暴露無遺。最終,作為一個行業,加密貨幣最終從第一次債務危機中從傳統金融中吸取了同樣的教訓。

以太坊合并的潛在“威脅”

以太坊節點運行在客戶端之上,更容易理解為軟件引擎,沒有這些節點將無法驗證區塊和交易數據。有許多客戶用多種語言編寫;然而,礦工、節點運營商和驗證者往往傾向于選擇那些聲譽良好的少數人。畢竟,寫得不好的客戶端會影響哈希率、驗證者正常運行時間、證明、區塊提議頻率,并且在最壞的情況下對驗證者來說,會帶來削減風險。

合并后,以太坊的共識層和執行層都將在Beacon鏈上運行,每個層都有自己的一組客戶端,并且每個都有自己的客戶端多樣性問題。具體來說,這樣做是為了確保不會出現不需要的和不正確的區塊提議。在所有條件相同的情況下,這優于單一客戶端方法。

以太坊當前的狀態規模給客戶團隊帶來了挑戰,無論他們是在構建新客戶端,還是維護現有客戶端。客戶由經常輪換的小型團隊大力維護,而且通常工資太低。開發人員認為,州的規模極大地增加了客戶工作的復雜性,并且對客戶團隊沒有足夠的金錢激勵。

未來的以太坊升級并非直接旨在幫助客戶多樣化,可能會給當前和未來的客戶團隊帶來很大的緩解。將以太坊的狀態縮小到可管理的大小主要通過降低硬件要求和減少同步時間來幫助分散驗證者網絡,但存在許多二階效應。雖然很少討論,但可以合理地假設未來針對以太坊狀態規模的EIP將大大降低客戶端開發和維護的復雜性和工作量。?

質押池市場年輕且發展迅速。與硬件高度特定于每個礦池的挖礦不同,在啟用提款后,質押者的轉換成本將降至最低。在2021年的大部分時間里,stETH是DeFi中唯一可用的流動性抵押衍生品。

諸如RocketPool的rEth等競爭代幣將如何發展,或者長期分布在哪里,還有待觀察。保留大量質押ETH緩存的交易所會產生其他問題,并可能使那些因以太坊無銀行性質而擁抱以太坊的人幻想破滅。

目前,以太坊能夠擺脫客戶多樣性和中心化問題。在接下來的幾個月和幾年中,這種奢侈將消失,并且根據社區的反應,這些問題將得到緩解或忽略。

來源:金色財經

近期,大盤受到美聯儲縮表、連續加息等政策的影響,即便是BTC、ETH都不得已被拉下神壇,自2021年11月比特幣沖頂峰值后,整體市場為消化此類負面影響而持續陷于疲軟下行、增量放緩的窘境.

1900/1/1 0:00:00如果你不握緊拳頭,你就不知道你力量到底有多大;如果你不咬緊牙關,你就不知道你的堅持到底有多狠;如果你不跺腳而起,你就不知道你的果決到底有多正確;如果你不瞪眼,你就不知道你的內心到底多強大.

1900/1/1 0:00:00本文思路是根據我的實戰經驗總結的《黑馬量化系統》而來,多空信號如何使用,在電子版的黑馬量化系統教程中有敘述,有興趣的朋友.

1900/1/1 0:00:00Terra的原生資產LUNC和USTC的急劇下滑在各個方面都具有破壞性。在數百萬美元被沖走后,這次崩盤對整個市場產生了重大影響.

1900/1/1 0:00:00全新的DeFi3.0合約機制開啟財富自由之門,DeFi3.0先行者。 FreedomScepter自由權杖FS,?FSO,?FST?(FreedomScepter,FSone,fs?two)研究.

1900/1/1 0:00:00撰寫:CeliaWan,DragonflyCapital編譯:TechFlowintern當人們開始質疑他們在牛市期間所相信的一切時,你就知道這是一個周期的結束.

1900/1/1 0:00:00