BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD-1.29%

ADA/HKD-1.29% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD-0.64%

XRP/HKD-0.64%誰也沒想到,在6.18期間,市場的二把手也開啟了“打折”模式。

6月8日,據數據,一個巨鯨地址用18398個stETH換取了17924個ETH,隨后爆出stETH的七大機構持有者之一的Alamedal賣出近5萬個stETH,然后,Curve上的ETH/stETH流動性池繼續傾斜。到6月10日,stETH的占比達到歷史記錄的80%,嚴重影響了stETH與ETH的兌換比例。最初,stETH與ETH是1:1。最低的價值錨定為0.92ETH。

換句話說,?現在你可以以9.2%的折扣購買ETH。

它似乎是有利可圖的,但沒有人為此付費。這種價格突破讓人想起一個月前的Luna。擔心stETH會不會再次引發Luna式的悲劇?攝氏與Lido和stEth有什么關系?stEth崩盤ETH的邏輯是什么?

LIDO和stETH

Lido,一家節點質押服務商,其最大的業務是以太坊信標鏈上的節點質押服務。目前,通過Lido質押的以太坊數量為422萬枚,占整個信標鏈上ETH的32.8%,是目前質押服務商中的絕對領先者。

加密交易所EDXM與Talos合作擴大機構訪問范圍:金色財經報道,根據一份聲明,EDX Markets已與交易平臺Talos整合。此次合作將使Talos成為第一個與EDXM集成的訂單和執行管理系統(OEMS)。聲明補充說,Talos將為EDXM提供訪問其由40多家提供商組成的網絡的權限,包括頂級交易所、托管機構、OTC柜臺和做市商。

Talos的網站顯示,Genesis Trading、Block Tower和Abra都在Talos的現有客戶之列。

EDXM由Citadel Securities、Fidelity Investments和Charles Schwab等主要金融參與者支持,于去年9月首次公布。EDXM 于今年6月上線,提供比特幣、以太坊、萊特幣和比特幣現金的交易。[2023/7/25 15:58:04]

根據Lido的質押規則,用戶可以質押任意數量的ETH,質押后將獲得1:1的stETH,并在充值后24小時獲得質押獎勵。該獎勵也以stETH的形式發放。

通過Lido等質押服務商,不僅可以釋放質押ETH的流動性,還可以直接折現收益。這就是為什么雖然以太坊基金會承諾了4.3%的收益,但用戶往往會選擇收益只有4%的麗都。之所以要質押,是因為他們資金的機會成本幾乎降到了0,在任何金融行業,資金總是在尋找最高的流動性。

SushiSwap合約攻擊事件進展:第一個攻擊者已歸還90枚ETH:4月9日消息,MetaSleuth發推稱,SushiSwap RouteProcessor2合約攻擊事件導致0xsifu(sifuvision.eth)損失1800枚ETH。第一個攻擊者(0x9deff)已歸還90枚ETH(盜取100枚ETH)。BlockSec幫助挽救100枚ETH,很快就會歸還。此外,sifuvision.eth與c0ffeebabe.eth正在進行談判。大部分被盜資金流向beaverbuild、rsync-builder和Lido:Execution Layer Rewards Vault。

據此前報道,派盾發推稱,SushiSwap RouteProcessor2合約存在與Approve相關漏洞,導致Frog Nation前CFO 0xsifu損失超過330萬美元(約1900 ETH)。派盾提醒用戶盡快撤銷0x044b7開頭合約相關權限以避免遭受損失。[2023/4/9 13:53:10]

Lido當前質押的ETH數量和stETH的市值

數據:USDC流通量在過去一周減少17億美元:金色財經報道,據官方消息,10月13日至10月20日期間,Circle共發行22億美元USDC,贖回38億美元USDC,流通量減少約17億美元。截至10月20日,USDC總流通量為440億美元,儲備量為442億美元,其中現金85億美元,短期美國國債357億美元。[2022/10/23 16:35:37]

stETH解耦和觸發ETH下跌的邏輯

我們可以簡單地理解為什么stETH和ETH的價格會脫鉤,以及stETH如何通過以下方式拉低ETH的價格:

比如我們可以把stETH看成是一張面值為1ETH、期限為6個月的存單,6個月后可以1:1兌換ETH。但是現在,在利空的市場環境以及機構和個人流動性不足的情況下,大家都想提前賣出stETH存單,換取流動性更強的支票——ETH,尤其是機構存單持有人提現的時候,比如如攝氏,這將對stETH存單形成巨大的拋售壓力,供需失衡將導致stETH的價格出現偏差。以前是可以兌換等值支票的存單,現在兌換后的支票有9.2%的折扣。

再者,當大家認為這張支票不太靠譜,未來會貶值的時候,就會把支票兌換成現金,而可以兌換支票的現金也會在壓力下減少,這進一步加劇了對stETH的恐懼持有人。,引發新一輪拋售,形成月神般的死亡螺旋。

DFK Chain將于9月2日升級,以激活費用管理器的預編譯功能:8月31日消息,DeFi Kingdoms的應用鏈DFK Chain宣布,該網絡將于9月2日上午11點執行一項升級,以激活費用管理器的預編譯功能。節點運行者需將自己的配置升級至subnet-evm v0.2.9和AvalancheGo v1.7.18。[2022/8/31 13:00:01]

然而,stETH與Luna有著根本的不同。Luna的死亡螺旋來自于套利漏洞和情緒恐慌的雙重疊加,而stETH的下跌主要是由于短期市場缺乏流動性。不同的是,stETH背后的抵押品是安全的。以太坊合并完成并開始轉賬后,stETH仍可與等值的ETH進行兌換。

“stETH:ETH之間的匯率并不反映你所抵押的ETH的基礎支持,而是二級市場價格的波動,”Lido發推文說。“市場自然會為stETH找到一個公平的價格,因為一些參與者需要找到流動性”。

因此,stETH很難像Luna那樣觸發自由落體,但在Celsius的贖回危機徹底解決之前,stETH要回到錨定值也不容易。如果非要用一句話來形容stETH事件,那就是:這是市場悲觀情緒下流動性危機引發的對沖行為。

歐洲的區塊鏈風投資金在第二季度超過亞洲:8月1日消息,據The Block Research的數據,全球區塊鏈風險投資在今年第二季度暴跌,從第一季度的 125 億美元下降到第二季度的 98 億美元,下降了 22% 。 與上一季度相比,歐洲區塊鏈風險創業公司籌集的資金數量增加了 25% 至 18 億美元,以微弱優勢超過亞洲,在全球區塊鏈風險投資融資份額方面位居第二。美國仍以 54 億美元的融資額位居榜首。歐洲項目最活躍的一些投資者是 Animoca Brands、Coinbase Ventures、GSR、Polygon Studios 和 Jump Capital。[2022/8/2 2:52:04]

這時候,一些嗅覺敏銳的獵人可能會問這樣一個問題,stETH事件會不會有類似Luna的套利空間?如果堅持以幣為本的思維,stETH脫錨事件未必全是壞事,但Luna危機沒有套利條件。

當我們查看整個stETH:ETH的匯率關系時,我們會發現大部分都在1以下。這是因為所謂的套利空間只有在價格高于1:1時才會出現。例如:如果stETH可以以1.1ETH交易,如果價格交易,那么交易者用1ETH鑄造1stETH,然后以1.1ETH賣出1stETH,這樣交易者就可以重復獲利,最終價格會回到正確的軌道。

但是當stETH低于1ETH時,就完全不同了。按照前面的邏輯,如果現在1stETH的價值是0.95ETH,那么用戶可以在市場上用0.95ETH購買1stETH,然后用1stETH兌換1ETH,完成盈利,最后平滑差價,但關鍵是贖二字。由于以太坊合并尚未啟動,stETH無法贖回,只能在二級市場交易。只有在ETH2上啟用合并和轉移后,才能贖回任何ETH流動質押資產。因此,即使stETH現在無法恢復正常價值,在合并發生后也會被套利者抹殺。

這次對stETH的恐慌很大一部分來自持有40萬stETH的借貸平臺Celsius。

另一個主角Celsius

Lido的主要客戶之一,也是最大的stETH持有者之一。2021年10月,Celsius以30億美元的估值籌集了4億美元。主要投資者是加拿大第二大養老基金CDPQ,擁有170萬用戶。就算有這么亮眼的瞬間,也擋不住。如今,攝氏在為每個人尖叫。

作為CeFi平臺,Celsius的投資大多未公開。Celsius首先通過借入協議承諾高利率,然后收集大量鏈上資產。為了支付高額利息,Celsius將進一步增加用戶資產。投資,如:投資AAVE、compound、Lido等平臺,甚至循環貸款的操作都被曝光。Celsius最大的資產是ETH,這些資產大部分是在Lido上質押,換取大量的stETH。

根據TheBlock研究副總裁LarryCermak對Celsius錢包的分析,Celsius錢包至少持有409,000stETH,占stETH總量的近10%。前Messari分析師Riley此前也曾表示,“Celsius是stETH(stETHonAave)的最大持有者”。

就Celsius錢包數據來看,stETH占其總資產的近30%,其中大部分分布在AAVE和Compound這兩個借貸平臺上,Celsius看起來更像是一個二階交易商。此外,根據@SmallCapScience的說法,Celsius持有近15億美元的stETH,但欠其客戶約12億美元,如果stETH繼續下跌,Celsius將無法兌現客戶的贖回。

Celsius于6月12日緊急宣布“暫停從其借貸平臺的所有提款”,理由是“極端的市場條件和穩定流動性的需要”。攝氏流動性危機已經爆發。在公告發布后的幾個小時內,CelsiusCEL的原生TokenCEL在一個小時內暴跌近70%,許多用戶也在公告下留言,稱這是欺詐,還有人開玩笑說“不是你的密鑰,不是你的加密貨幣”。

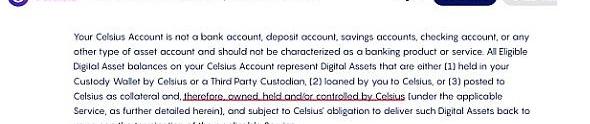

截至6月17日,Celsius的提幣禁令仍未解除,stETH的危機依然存在。更有趣的是,在此期間,一些用戶在其用戶協議中暴露了許多霸王條款,例如:平臺上的資產由Celsius擁有、持有和/或控制,這樣的條款可能不會引起太多關注。牛市,但在這樣的危機時刻,每一個細節都可以成為壓倒性的救命稻草。

如今,這個只有10億美元資產的平臺陷入了困境。一種是選擇將stETH賣成ETH供用戶折價提現,但目前DEX上的流動性顯然還不夠Celsius。或者抵押和借入資產,但在熊市中,此時會發生清算,Celsius可用的資產很少。

6月15日,Celsius聘請了律師事務所AkinGumpStraussHauer&FeldLLP的重組律師為其當前的財務問題尋求幫助,這使情況變得更糟。整個大陸的官員都將Celsius事件作為“優先調查”,Celsius已經走到了死亡的邊緣。

縱觀整個加密行業,流動性往往可以決定一個項目的生死。金融資產的流動性無限釋放后,其風險也會被無限放大,就像之前的Luna一樣,stETH也是如此。

大家在享受高流動性帶來的高回報的同時,也需要做好面對高風險的準備。這種流動性的最終釋放,就像一根不斷被拉起的鋼絲。在它破裂之前,它們可以延伸到很多領域,連接很多場景,帶來前所未有的繁榮,但一旦破裂,就會導致大規模的流動性短缺和連鎖危機。在過去兩年的DeFi創新中,這種無形的杠桿所帶來的風險一直被忽視。

也許Crypto正在徹底改變許多金融場景,但利潤和風險的關系不會因為技術和模式而改變,無論是web2還是web3,無論是從CeFi演變到DeFi,無論是傳統金融還是數字時代。

而在Celsius之后,今天的三箭也陷入了前所未有的流動性危機,市場也進入了深熊……

今天的分享就到這里,后期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿咨詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。

大家看完記得點贊再看轉發!

來源:金色財經

Tags:ETHTETSTEstETHtogetherbnb怎么開啟HTetherBlackPolkaMonstersteth幣最新價格

今天出現了反彈的行情走勢,以BTC為例,這里是日線底部還有待確認,形態不是很好,也沒有結構,暫時定義為4小時周期的反彈.

1900/1/1 0:00:00作者:福布斯 加密資產投資者目前可能正在遭遇行業有史以來最糟糕的行情,市場總價值在6個月內跌去三分之二,交易量最大的加密資產比特幣價格僅本周就下跌20%.

1900/1/1 0:00:00算法穩定幣是對傳統發幣印幣機制的一種顛覆,BasisGame不同于傳統代幣發行機制,是通過智能合約的算法來制定規則,以及執行.

1900/1/1 0:00:00近日,UniswapLabs宣布收購了NFT聚合平臺Genie,將產品擴大到包括ERC-20和NFT,實現了在Uniswap上買賣NFT.

1900/1/1 0:00:00Monroe(夢露)首發Fcoinpro全球首家DeFi2.0聚合交易挖礦平臺 ??Fcoinpro是一家創新型挖礦平臺,全新的商業模式、交易即挖礦.

1900/1/1 0:00:00崩盤!全球虛擬貨幣大拋售,幣圈“雷曼危機”來襲?比特幣一度跌穿1.9萬美元,170萬用戶巨頭處危險邊緣 6月18日下午,比特幣一度跌破19000美元/枚,續刷2020年12月以來新低.

1900/1/1 0:00:00