BTC/HKD+0.88%

BTC/HKD+0.88% ETH/HKD+1.58%

ETH/HKD+1.58% LTC/HKD+1.63%

LTC/HKD+1.63% ADA/HKD+3.23%

ADA/HKD+3.23% SOL/HKD+2.58%

SOL/HKD+2.58% XRP/HKD+2.74%

XRP/HKD+2.74%前情提要

2008年,美國雷曼兄弟因次級貸款業務崩盤而倒閉,在這里簡單形容一下什么是次級貸款。次級貸款是指那些貸款人的償還能力不穩定的,沒有穩定收入的窮人所貸的房款。

而雷曼兄弟將這些高風險的次級貸款包裝成3A級別的優質理財,從而導致更多的金融機構投資機構購買了這些3A級理財產品。最后2007年下半年,美國房地產市場降溫,房價開始大幅度下跌。越來越多的貸款人違約,從而切斷了一些3A級理財產品的現金流。優質資產瞬間變成有資產,進而引發了席卷全球的次貸危機。

而3AC,是加密領域的頂級加密風投,由朱蘇和凱爾·戴維斯于2012年創建,管理資產在100至180億美元之間。

3AC的主營業務是對沖基金,但是在加密領域的風險投資也非常多,雖然3AC的資金倉位無法精準得知,但在官方網站公開的信息中可以看到詳細的投資/參與/合作項目。

3AC發生了什么?

簡而言之,3AC因為長期進行抵押借貸/無抵押信用借貸在加密領域建立了高額杠桿。為了方便理解,我在這里加入時間線的概念,但是時間線并不是完全準確的,希望大家理解。

時間回到2022年5月。

在Terra崩潰之前,3AC曾花了約5.6億美元購買1090萬個LUNA并且質押在鏈上,這筆投資目前僅價值670美元,等于歸零。

比特幣協議Ordinals已上線遞歸銘文,可讓銘文大小突破4MB限制:6月12日消息,比特幣協議Ordinals新任首席維護者Raph近日在Github上,將比特幣協議Ordinals創建者Casey Rodarmor提出的遞歸銘文2167號更新合并到Ordinals代碼中。根據開發者Leonidas.og的解讀,銘文現在可以使用特殊的/-/content/:inscription_id語法來請求其他銘文的內容。這個簡單的改變解鎖了許多強大的用例。

例如,與其單獨為一個PFP集合銘刻10,000個JPEG文件(這將非常昂貴),不如從集合中銘刻200個特征,然后再制作10,000個銘刻,每個銘刻使用少量代碼請求特征并通過編程呈現圖像。藝術品只是以一種更有效的方式存儲在鏈上,在Bitcoin Apes的情況下,這可以節省100多萬美元的交易費用。此外,可以實現將許多代碼包完全刻錄在在比特幣鏈上,因調用的是代碼(文字形式),因此體積很小,這可以讓銘文大小可以突破比特幣區塊大小4MB的限制,可以將復雜的3D視頻游戲完全上鏈到比特幣上。[2023/6/12 21:31:55]

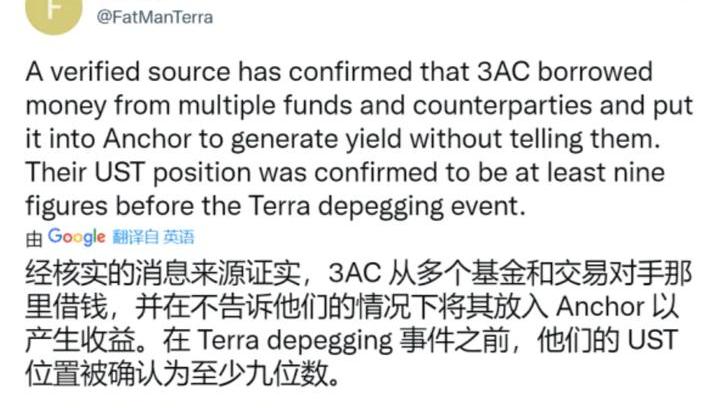

其次,根據知名爆料人FatMan提供的消息,除了LUNA外,3AC通過借貸的方式獲取場外資金并且存入Anchor,UST頭寸倉位高達九位數也就是過億美元,這部分也等于歸零。

除此之外,3AC還曾利用自身在加密領域的名氣地位,給加密領域諸多項目、公司、理財平臺提供APR高達8%的理財產品,此先是10%。

由于此理財報價眾所周知,所以基本是板上釘釘。結合之前3AC通過借貸獲取資金存在Anchor上,那么這個“3A級理財產品”的收益來源極大概率也是來自于Anchor。

Web3錢包Bitski集成硬件錢包Ledger以提高安全性:5月16日消息,Web3錢包Bitski正在集成對硬件錢包Ledger的支持,為其瀏覽器應用程序帶來更高的安全功能。Bitski將允許Ledger用戶使用自托管密鑰將他們的錢包憑證導入Bitski,從而將Bitski錢包連接到DApp,并安全地進出Ledger錢包。

Bitski還將集成一個交易模擬器,以幫助用戶在正式簽署轉賬之前識別潛在的安全風險。該錢包將允許用戶在以太坊和Polygon網絡之間切換,支持用戶在兩個網絡上購買NFT。[2023/5/16 15:06:47]

在這一點,3AC與雷曼兄弟高度一致,都將高風險理財產品利用自身行業地位將其包裝成優質理財產品,給加密領域內的諸多公司提供服務。那么這些加密理財公司/托管公司,在3AC正在歷經如此危機的情況之下,極大概率也會出現對應的流動性危機/兌付危機。覆巢之下,焉有完卵。

時間回到2022年6月。

萬眾矚目的stETH-ETH流動性危機開始了。關于stETH-ETH的細節在這里不過多贅述,想了解的朋友們可以參考我之前的文章。

在之前,我一度認為stETH-ETH流動性枯竭的原因是CelsiusNetwork,雖然CelsiusNetwork的暴雷也有很大程度。但是讓stETH流動性枯竭起到決定性因素的卻是3AC。

stETH最近的問題主要來源于循環借貸,循環借貸本身沒有任何問題。問題出在Curve上的stETH流動性枯竭,雖然CelsiusNetwork也曾拋售不少stETH,但是根據鏈上數據來看,3AC才是stETH最大的拋壓來源。

Starknet生態錢包Argent宣布推出Starknet xplorer奧德賽活動:5月3日消息,Starknet 生態錢包 Argent 在社交媒體上發文表示,每個人都知道 Starknet 即將到來,參與的最佳機會是盡早與 dapps 互動,為此 Argent 推出 Starknet xplorer 活動,未來 8 周內將為滿足條件的用戶發布 8 個 NFT 獎勵。[2023/5/3 14:39:55]

根據一些小道消息,3AC拋售stETH的根本目的是彌補在Terra上帶來的債務。但恰不逢時,又或是被其他機構盯上,3AC拋售stETH引發的恐慌直接帶崩整體行情,使得債務距離清算線更近了,逼迫賣出更大倉位來防止清算爆倉。

時間回到現在。

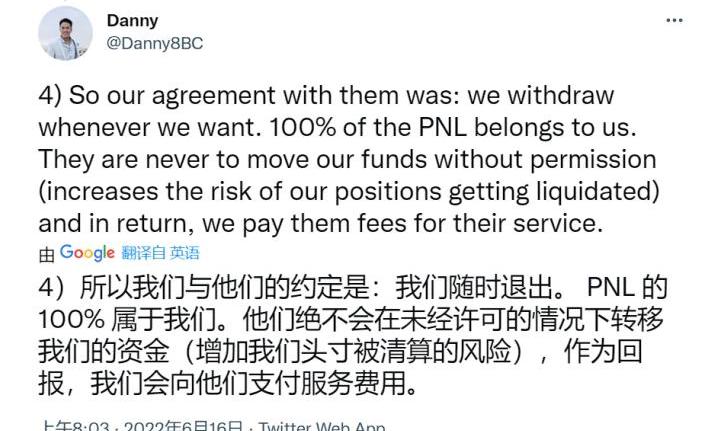

讓這一切更加不可控的因素出現了,來自知名做市商8blockscapital的Danny在推特進行曝光,3AC公然挪走用戶資金用作其他用途。

因為加密做市商對于手續費率非常敏感,因此很多量化機構、做市商會通過選擇掛在3AC的交易賬戶下享受折扣費率。這也是3AC的業務之一,下圖是雙方合作的內容。

但在6月12日,因為行情下挫,8blockscapital需要提取資金用于其他交易的操作,沒有得到3AC方面的回應。6月13日,要求提取更多的資金,3AC依然沉默。此時8blockscapital通過監控監本發現對應資金賬戶中少了100萬美元,但3AC沒有做任何答復,直至目前3AC也沒有給到8blockscapital任何答復。

澳大利亞開始對加密貨幣資產進行審查,以更好了解和監管加密行業:金色財經消息,澳大利亞財政部長表示,澳大利亞正在開始對該國的加密貨幣資產進行審查,以幫助更好地了解和監管該行業。

其中澳大利亞總理 Anthony Albanese 的政府將在今年將映射代幣(token mapping)作為優先事項,以幫助確定哪些數字資產代幣在澳大利亞使用,有關此事的公眾咨詢文件將很快發布。(彭博社)[2022/8/23 12:42:18]

非常值得注意的是,這些做市商、量化機構的資金也都是杠桿資金,并且由于行情下行已經通知需要追加保證金。但因為3AC的不回應,導致已經有資金被平倉,從而促使市場進一步拋售。

以上只是8blockscapital曝光出來的一個案例,在3AC如此龐大的體量之下,必然還有更多類似的案例未曾曝光。他們的資金來源或許是加密領域的散戶,因此選擇沉默來避免大范圍的擠兌危機。

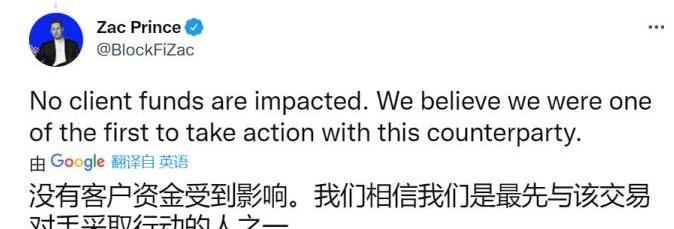

在今早凌晨,BlockFi的CEO在推特宣布,他們已經清算了一個大客戶。雖然沒有點名是3AC,但3AC確實跟BlockFi存在業務往來,并且是一個大客戶。

這是否意味著BlockFi只是第一個清算的,后續還有更多公司會跟其清算呢?

Cathie Wood出售Block股票以加倍投資英偉達:金色財經報道,Ark Invest賣出了超過235,000股 Block 股票,按周一收盤價計算,價值超過 2000 萬美元。?這家由 Cathie Wood 創立的公司反而增持了 Nvidia 的股票,為三個獨立的基金增加了超過 6500 萬美元的價值。?[2022/8/9 12:12:49]

3AC的主要虧損來源

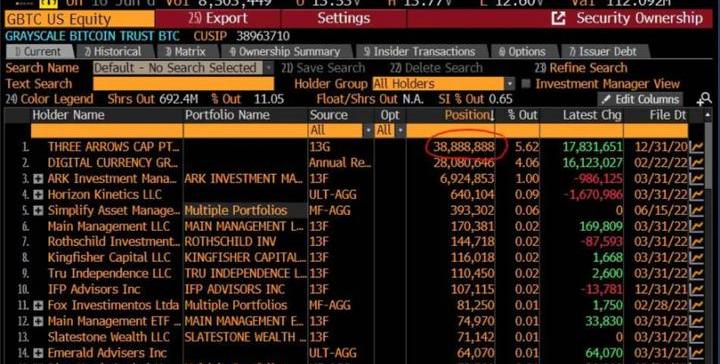

GBTC

根據公開資料,截至2020年年底,3AC是灰度GBTC的最大持倉者,持有5.6168%的GBTC份額,當時市值約為12.4億美元。眾所周知,GBTC不能贖回,只能二級市場賣,如果三箭要補Margincall只能在二級拋售GBTC。

值得注意的是,3AC能撬動諸多機構杠桿的核心資本,則是他持有的GBTC。根據@hodlKRYPTONITE的推特消息來源,3AC持有的GBTC很可能已經作為抵押品抵押給某個機構,從而獲得大量資金在加密領域大肆投資。但是面對BTC價格已經觸及20000美元,這部分GBTC很可能因為迫于清算壓力不得不在二級拋售GBTC。

雖然3AC的管理資產一度被吹到180億美元,但是其中有很多是非流動性資產。那么3AC作為頂級對沖機構自然不會放過這個機會,會盡可能的將這些非流動性資產作為抵押品進行借貸。

BlockFi或許只是眾多貸方之一,可能還有許多金融機構沒有爆出而已。當下這些非流動性抵押物出現了清算危機,那么3AC勢必會將流動性資產進行售賣換取資金來填補杠桿窟窿。

stETH

又回到了stETH,stETH真的是冤大頭了。需要非常嚴肅的聲明,Lido的流動性解決方案目前是沒有問題的,stETH本身也是沒有問題的。

可惜的是,3AC作為Lido的投資機構,同時也持有很大份額的stETH。但3AC在遭遇Terra崩潰,借貸清算危機時,相對于其他非流動性資產,stETH可以通過Curve上的stETH-ETH來流通,已然成為3AC拋售的首要目標。

這里有一個比較諷刺但又充分體現了DeFi超前功能的微妙案例。

GBTC在開放ETF之前是不能贖回的,stETH在開放提款之前也是不能贖回的。但是二者都可以通過打折在二級市場進行流通。

GBTC的二級市場流通相對復雜,通常GBTC的二級銷售需要通過第三方代理人進行,并不能直接交易。因此在報價上的體現,就是無法市價交易,其中就存在較大價差。如果一時半會找不到買家,那么你可能要折價到50%才能較快的出售。

但是stETH雖然也不能贖回,但是通過在Curve上的stETH-ETH的交易對,同樣可以實現市價出售。一般情況下價差大概2-3%,但由于3AC拋售壓力過大,目前價差已經偏移到7%了。

由此可見,DeFi市場比傳統金融市場更具靈活性,非流動性資產可以用更低的滑點在公開市場以市價進行銷售。無需像GBTC那樣尋找第三方代理人然后去尋找買家撮合報價最后才交易,這套流程實在過于繁瑣了。

那么GBTC如果被3AC拋售完成,是否會導致BTC價格下跌呢?我的看法是,直接因素完全不會。因為GBTC無法與BTC進行流動,3AC即使拋售完成那也是GBTC出現更大幅度折價。

但在加密領域,間接的消息面可能會導致市場價格波動。如果真有這樣的新聞出來,那么在情緒上很可能被消息面誘導,但我仍然不認為這是GBTC拋售直接導致的,這僅僅是間接的情緒恐慌。

說回stETH,3AC持有的stETH也是長期在Aave上玩循環貸。之前流傳的22億美金的池子,里面資金很多都是3AC循環貸出來的。但因為行情持續下行,循環貸的杠桿早已降低不少。

Terra

到了Terra這兒,其實已經沒有太多描述了。關于LFG相關的陰謀論這里不談,或許以后會開一篇文章,按下不表。

Terra這部分虧損主要分為兩部分,一是直接投資購買Luna導致的虧損。3AC曾花了約5.6億美元購買1090萬個LUNA并且質押在鏈上,這筆投資目前僅價值670美元,等于歸零。

二是存放于Anchor的UST。這部分數額目前暫無準確數量,但是也達到了九位數,也就是過億美元。

如果說投資Luna的資金大概率是3AC自有資金的話,那么UST部分才是真正意義上的暴雷。UST資金來源是3AC的與加密金融機構的借貸,以及將高風險理財項目包裝成加密“3A理財產品”,并且以最高10%的APR為廣大的加密公司提供金融服務。

這一部分或許是更大崩潰的導火索。

3AC可能引發的加密金融海嘯

這個話題是我個人主觀看法,沒有足夠的依據支撐,煩請大家圖一樂。

更大規模的加密崩潰

加密公司的擠兌浪潮

頭部貸方公司關聯性暴雷

更大規模的加密崩潰

在文章一開始可以看到,我羅列了一些3AC投資過的項目、公司。3AC必然會獲得其中的加密代幣或者股權。

雖然大概率有鎖倉的可能性,但是對于機構來說鎖倉并沒有束縛力。他們可以以折扣價將這部分鎖倉代幣以場外形式進行出讓。

這樣的轉讓拋售行為即使發生了,公眾也很難第一時間察覺。因此這具有非常大的滯后性,非內幕交易知情者都不可獲知的事情。

那么通過觀察3AC,其實也有頻繁的二級市場購買代幣的投資行為。那么對于這些公開持倉的加密貨幣頭寸也需要非常小心,這些代幣具備非常充分的流動性。如果3AC有拋售動作,那么可能會引發一個小崩潰。

與此同時,3AC還有未公開的錢包,也就意味著有諸多未公開的頭寸。請各位慎之又慎。

加密公司的擠兌浪潮

這個非常容易理解,加密金融的組成都是一環套一環,無論是DeFi還是CeFi。這種類似金融供應鏈的架構,一旦位于最上方的金融機構倒塌,那么下面依靠著的加密公司也存在較大的危機。

文章中提到的做市商8blockscapital就是一個很好的案例。做市商、量化機構會因為3AC提供優惠的交易費率從而達成業務關聯,致使資金被3AC挪用。

而加密理財平臺也容易受到3AC提供的10%APR的“3A加密理財產品”誘導,從而對用戶進行大額募資。現在3AC出現了嚴重擠兌危機,那么這些將“3A加密理財產品”三次包裝賣給散戶的加密理財平臺們,也非常容易發生擠兌。

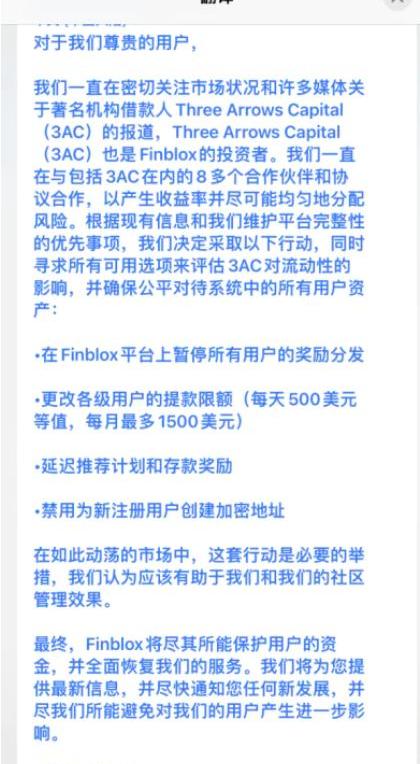

比如昨天就發布公告限制提幣的finblox。在公告中就明確說明因為與3AC業務出現問題,導致限制提幣。

頭部貸方公司關聯性暴雷

此處其實我沒有想到太多案例,也沒有充足的信息。但我捕捉到一則新聞中的細節。

3AC早在兩年前就在圈內尋求“無抵押信用貸”,與抵押貸不同,抵押貸的貸方如BlockFi可以通過清算抵押物來彌補損失,甚至盈利。

但無抵押信用貸則是沒有抵押物,虧光了就是血本無歸。在推特小道消息說,雖然Nexo拒絕了3AC的無抵押信用貸,但是同期3AC找到了別的貸方完成了無抵押信用貸。

這可能不是一家,無抵押信用貸也應該不止一次。那么這些給3AC做了無抵押信用貸的公司具體什么情況,目前尚不得知。但需要時刻保持警惕。

來源:金色財經

Tags:ETHstETHSTETETLiquid Staked ETHsteth幣今日價格MonsterQuestTethereum

BTC昨日大幅震蕩,日收漲幅2%。技術上,基本如前面說的那樣,BTC果然在2萬附近支撐位反彈。凌晨2點FOMC會議大幅波動,但不影響市場反彈.

1900/1/1 0:00:00大家好 我是幣圈小沫沫~ BTC價格走勢回到200周移動平均線上方,但美聯儲可能仍會令情緒惡化。 比特幣在6月14日華爾街開盤后走高,因為分析師希望長期支持得以保留.

1900/1/1 0:00:00據報道,由于該公司難以保持償付能力,美國證券交易委員會已介入其中。 關鍵要點 在決定停止客戶提款后,得克薩斯州、阿拉巴馬州、肯塔基州和新澤西州的州證券監管機構正在調查攝氏溫度.

1900/1/1 0:00:00今天向大家介紹一款在PolygonLayer2平臺上構建的獲得NFT手機游戲的游戲DEFY。 一、DEFY DEFY是一款在PolygonLayer2平臺上構建的獲得NFT手機游戲的游戲.

1900/1/1 0:00:00在波場TRON公鏈,很多用戶的錢包地址經常會收到一些不認識的代幣或者0.000001trx,共塊瀏覽器查看也并沒有什么特別之處.

1900/1/1 0:00:006.18以太坊行情解析凌晨行情如本人預期持續的震蕩橫盤到下午兩點空頭開始發力導致幣價再次跌破1000整數關口,當前日線還是一如既往的保持空頭趨勢中,MACD及KDJ指標呈死叉持續的向下發散.

1900/1/1 0:00:00