BTC/HKD+1.3%

BTC/HKD+1.3% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD+0.28%

SOL/HKD+0.28% XRP/HKD+2.34%

XRP/HKD+2.34%原標題:聚合流動性功能會給LP帶來哪些改變 | Uniswap V3新特性解析系列一

作為 DEX 市場的絕對龍頭,Uniswap 的 V3 版本一經發布就得到了市場的廣泛關注。新版本重點改進了做市功能,提高了流動性提供者(LP)的資金使用效率。那么,對于已經熟悉了 V2 模式的 LP 們,V3 版本將給他們帶來哪些改變呢。

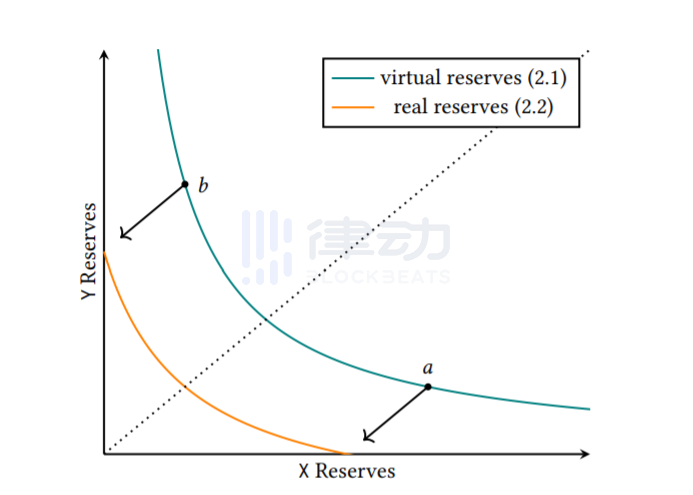

我們知道,在 Uniswap V2 版本中,所有 LP 提供的流動性,都均勻地分布在一條由 x*y=k 所定義的曲線上。無論資金池的規模大小,這條曲線都能完整的表示出所有可能存在的價格,并向市場提供無限的流動性。然而,資金的均勻分布,也大大降低了 LP 做市的效率。尤其當涉及到穩定幣交易對時,資金池中大約 99% 的流動性,從未得到有效利用。而且,低效的交易曲線,也給了如 Curve 這種專注穩定幣的 Swap 以生存和發展的空間。

昨日Uniswap交易額達118.4億美元,創歷史新高:3月12日消息,Dune數據顯示,昨日Uniswap交易額達118.4億美元,接近第二大日交易額的兩倍,創歷史新高。[2023/3/12 12:58:12]

新版本終于要解決這個問題了。

在 V3 版本中,LP 將可以按照自己對價格走勢的預期,主動選擇做市的范圍。用數學公式可以表示如下:

x*y=k(價格:P=x/y,P∈[價格下限,價格上限])

可以看出,新的流動性提供方式依然沿用了原先簡潔的價格曲線,變化僅僅體現在限定了價格 P 的取值范圍。相當于在原有價格曲線上,人為截取了其中的一條線段。新的做市方式,使得 LP 的資金完整的聚合在選中的曲線范圍內,如果后續價格走勢符合 LP 的預期,那么 LP 將因此獲得更多的手續費收入。特別對于穩定幣交易對,假設兩個幣種的相對價格波動不超過 0.1%,那么根據 Uniswap 官方介紹計算,在理想狀態下,通過集中流動性,LP 以同樣資金賺取的手續費收入,將達到上一版本的 4000 倍。

UNI突破27美元關口 日內漲幅為29.55%:OKEx數據顯示,UNI短線上漲,突破27美元關口,現報27.002美元,日內漲幅達到29.55%,行情波動較大,請做好風險控制。[2021/2/20 17:34:50]

(引自 Uniswap v3 Core)

雖然只是在原有曲線上做了一個小小的調整,但 V3 版本將會給 LP 的做市習慣帶來極大的改變。LP 們將很難再按照熟悉的 50%-50% 比例進行做市了。

我們知道,在經典的 V2 版本中,LP 將同時提供兩種代幣進行做市,且兩個幣種的價值必須相等,這也被很多人總結為 50% 做市原則。而在新的 V3 版本中,這一過程就變得復雜多了。

P網Poloniex現已上線UNI永續合約:據官方消息,老牌交易所P網已于2020年10月26日20:00正式上線UNI永續合約,最高支持50倍杠桿。UNI合約交易賽將于21:00正式開啟,總獎池5,000 USDT,前100名交易量達1,500 USDT的用戶將平分2,500 USDT獎池。除UNI外,P網期貨合約專區此前已上線BTC、ETH、BCH、BSV和YFI六大合約品類,最高支持50倍至100倍杠桿,用戶可享受全網最高合約掛單補貼。詳情見原文鏈接。[2020/10/26]

為了更好地說明 V3 版本的變化,下面我們將以 ETH-USDC 交易對為例進行分析。

場景一

ETH 現貨價格為 2000 美元,LP 預期 ETH 的價格將在 1900-2100 美元范圍內橫盤波動,于是決定在 1900 到 2100 美元范圍內做市以賺取手續費。

Tokenlon DEX:Uniswap的imBTC池遭到黑客攻擊并已耗盡:Tokenlon DEX剛剛發推稱,Uniswap上imBTC池今日遭到攻擊并已耗盡,黑客利用Uniswap上ERC777代幣進行攻擊。現已暫停imBTC轉移,托管中的BTC不會受到影響。[2020/4/18]

依據 V3 新的算法,LP 將需要向協議支付等值的 ETH 與 USDC 流動性,比如 5 個 ETH 與 10000 個 USDC,市值合計 2 萬美元。

可以看出,由于現貨價格正好處于做市價格范圍的中間點,在此場景下,V3 與在 V2 版本中的做市操作沒有明顯的區別。

場景二

ETH 現貨價格漲到 2300 美元,LP 依然希望在 1900-2100 美元范圍內做市。由于此時現貨價格已經高于 LP 選擇的價格區間的上限,此時 LP 將必須全部以 USDC 進行做市。

當然,由于現貨價格高于做市價格區間,此時 LP 也將無法獲得手續費。只有等待 ETH 價格逐漸下降到 2100 美元以內,LP 的做市資金才會逐漸由 USDC 兌換為 ETH,并且開始積累手續費收入。

場景三

ETH 現貨價格降到 1700 美元,LP 依然希望在 1900-2100 美元范圍內做市。我想讀者們到此已經能夠看出,這時候 LP 需要全部以 ETH 向協議提供流動性。等到 ETH 價格上漲到 1900 美元后,才能開始獲得手續費收入。

可以看出,LP 投入做市資金的幣種構成,取決于現貨價格與做市價格范圍的相對位置。如果現貨價格處于做市價格范圍以外,LP 必須全部以單一幣種做市。

如果現價正好處于做市價格范圍之內,則 LP 需要提供兩個幣種進行做市。具體計算過程比較復雜,此處不過多介紹。

讀到這里,有些讀者可能已經想問,是不是說我們已經可以在 V3 上實現單邊做市了?

筆者認為,還不能這樣簡單的理解。單邊做市往往意味著,你在做市時存入了什么幣種,取出時依然會是什么幣種。而在 V3 版本中,雖然在某些特殊情況下,LP 可以以單一幣種進行做市,但在撤回流動性時,兩個幣種的比例,將完全取決于取出時點現貨的價格。

我們接著場景二中的設定繼續分析,如果 LP 撤回流動性時,ETH 價格已經降到了 2000 美元,LP 將會得到一半 ETH 與一半的 USDC。如果取出時價格降到了 1700 美元,LP 取回的資金,將全部是 ETH。

或許你已經感受到了,在 V3 版本中做市,LP 將會承擔更多的幣種變動風險。用我們更熟悉的話來講,就是 LP 承擔的無常損失變得更大了。這個話題很重要,我們將在后續的文章中詳細分析。

通過以上分析可以看出,在 V3 中做市,已經不再是一件如 V2 中可以無腦打錢的簡單操作了。想要成為 V3 版的 LP,首先需要對價格的走勢有一個明確的預期,同時還要根據市場的變化,及時對做市頭寸進行調整。這些都將使得 LP,變為一個更加需要專業知識的工作。

Tags:UNIETHSWAPUniswapUNIX價格togetherbnb和娜娜雙人互動YodeSwapuniswap幣賣出沒反應

一直以來,我們都試圖去理解波卡在區塊鏈世界的意義和地位,從各種各樣的文字材料到市場信息得出的結論就是波卡目前是跨鏈解決方案中最優的一個,但是我們始終認為,跨鏈也只是一種解決方案,而不是目標.

1900/1/1 0:00:00摘要 是的,某些操作碼調用將需要更多的 gas 開銷,但必須這樣做來提高安全性。但另一方面,一直以來應該更便宜的操作 (存儲后加載相同的 slot) 最終會變得更便宜.

1900/1/1 0:00:00Layer2大規模遷移即將到來。 隨著協議從以太坊基礎層轉移到Optimistic Rollup和與EVM兼容的zk Rollups,許多人希望我們最終可以使鏈上費用可控.

1900/1/1 0:00:001、萬物皆可代幣化?或許合成資產是個入口2019-2020年去中心化金融熱潮席卷全球;2021年,一種全新的代幣NFT(非同質化代幣)又火了一把.

1900/1/1 0:00:00在長達數月的翹首企盼中,去中心化交易所 Uniswap 終于發布了第三個迭代版本。在 3 月 23 日發布的詳細博客公告以及 Uniswap 3.0 白皮書中,Uniswap 介紹了很多爆炸性的.

1900/1/1 0:00:00這兩天看到一條微博,頗為感慨。內容基本是一科研圈大V,在微博上大罵比特幣,說自己死活想不明白挖比特幣這事兒到底有什么價值,既不創造工作崗位也不創造實體價值,還巨浪費電……然后因為挖礦,現在顯卡各.

1900/1/1 0:00:00