BTC/HKD-7.07%

BTC/HKD-7.07% ETH/HKD-12.59%

ETH/HKD-12.59% LTC/HKD-14.2%

LTC/HKD-14.2% ADA/HKD-12.12%

ADA/HKD-12.12% SOL/HKD-11.27%

SOL/HKD-11.27% XRP/HKD-13.59%

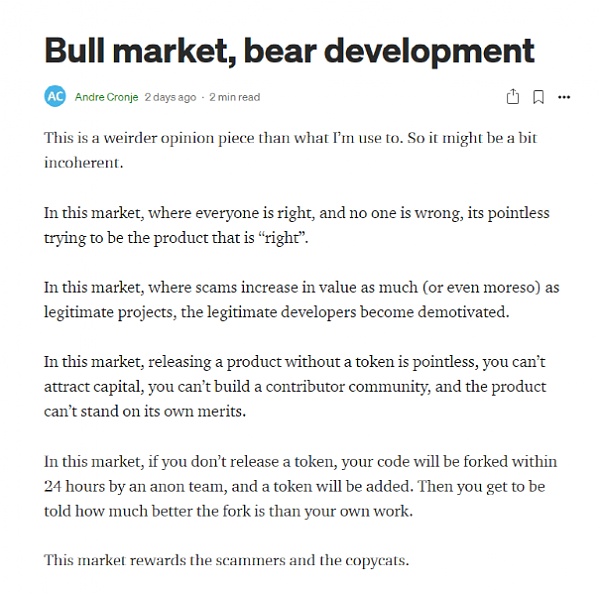

XRP/HKD-13.59%4月17日,Yearn.Finance(YFI)的創始人Andre Cronje發布Medium文章表示,這個市場(過分)獎勵了這些騙子和抄襲者。在這個市場中,發布沒有代幣的產品是沒有意義的,因為這樣無法吸引資本進入、無法建立貢獻者社區并且產品也不能自立,另外,匿名團隊也會在24小時內對該項目的代碼進行分叉,并發布代幣。

AC進一步表示,目前已有4個已經完成的新產品,但擔心在推出后會被分叉。

曾經的“喊單大王”已經不是第一次為優質的開發者們鳴不平了,此前,AC曾因YFI增發事件發布了《千萬不要成為DeFi開發者》一文向外界倒苦水。

不過發牢騷歸發牢騷,無論是收益聚合器Yearn還是開發者任務網絡Keep3r.Network,自詡為“開發者”的AC確實一直以來都在為DeFi生態的繁榮做著貢獻。

自2021年以來,AC的發聲頻率不同以往,人們紛紛猜測他是不是因為名聲大噪而缺少了開發的動力。

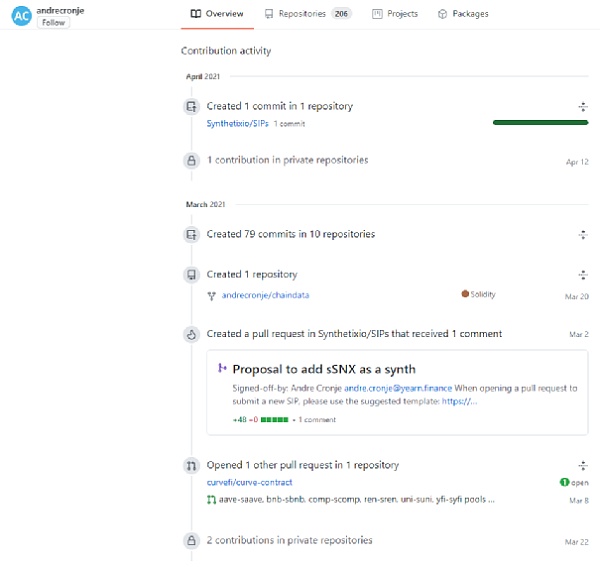

根據AC在Github提交的代碼顯示,他每天仍處于開發的一線,活躍度絲毫未減。

那么我們就根據已有的線索一起猜測一下,AC說的4個待發布產品可能會是哪些呢?

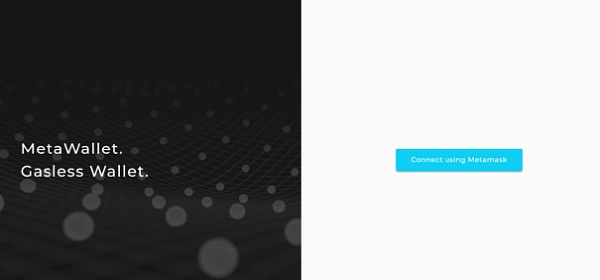

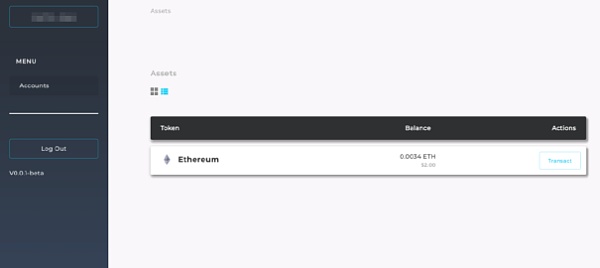

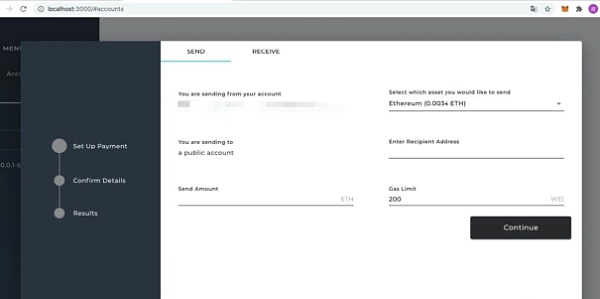

「 MetaWallet:節省大量Gas的元錢包?」

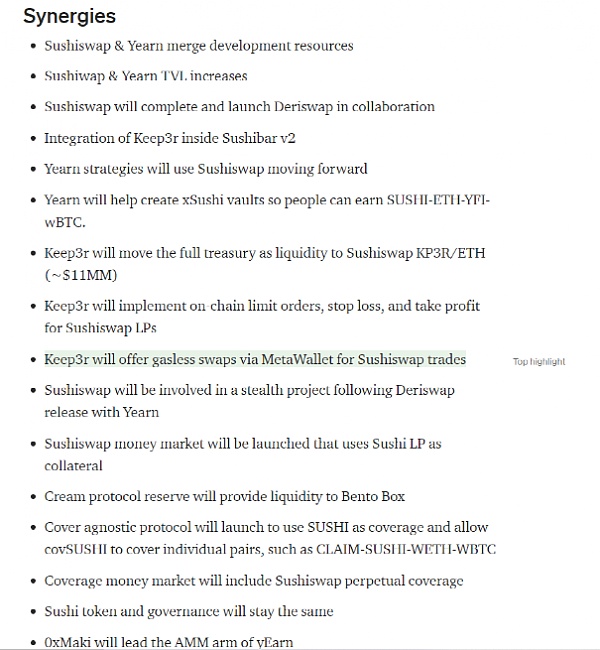

一直杳無音訊的元錢包MetaWallet最后一次被AC提及還是去年12月初Yearn與Sushiswap宣布合作的文章里。

YFI突破61000美元關口:歐易OKEx數據顯示,YFI短線上漲,突破61000美元關口,現報61028.0美元,日內跌幅達到9.04%,行情波動較大,請做好風險控制。[2021/5/17 22:10:41]

一直以來,AC都會在自己的文章中給最激動人心的部分打個高光,“Keep3r will offer gasless swaps via MetaWallet for Sushiswap trades”,即通過元錢包給Sushiswap的用戶提供超低Gas的交易。

通過MetaWallet,用戶只需簽署發送、傳輸、批準或執行任何操作,錢包就會在Keep3r網絡中排隊。隨后,協議將代表用戶將請求分批提交至以太坊主網進行確認,而分批處理性質也意味著隨著更多用戶的使用,Gas費用被分攤,系統成本將變得更便宜。由于Keep3r網絡不需要單獨提交每個交易,并且可以在Gas限額允許的情況下,在單個交易中提交盡可能多的子交易。本質上來說,MetaWallet提供了Gas的聚合器功能,可以有效降低了以太坊的擁堵狀況,分攤單一用戶的Gas費用。

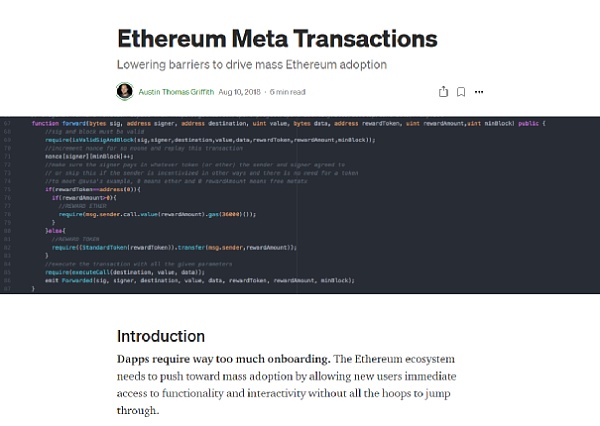

值得注意的是,AC所提及的Gasless Swap元交易的概念,最早是由以太坊開發者Austin Thomas Griffith在2018年提出。元交易重點在于讓以太坊得到更廣闊的推廣,讓以太坊生態系統通過允許新用戶立即訪問功能和交互性,而不必費盡周折來推動大規模采用。

YFI跌破63000美元關口 日內跌幅為8.2%:歐易OKEx數據顯示,YFI短線下跌,跌破63000美元關口,現報62886.0美元,日內跌幅達到8.2%,行情波動較大,請做好風險控制。[2021/5/17 22:09:12]

根據此前AC在Github上傳的代碼,我們看到了MetaWallet的Web前端是這樣的:

連接錢包后,我們可以發起轉賬請求。轉賬界面需要設置地址,Gas limit,數量以及資產類別。

MetaWallet是否會達到外界的預期呢?它的出現也勢必標志著以太坊DeFi一個階段性的成果——更加用戶友好。AC會將元交易的概念真正的付諸實踐嗎?可能只有MetaWallet的正式發布才會揭開謎底。

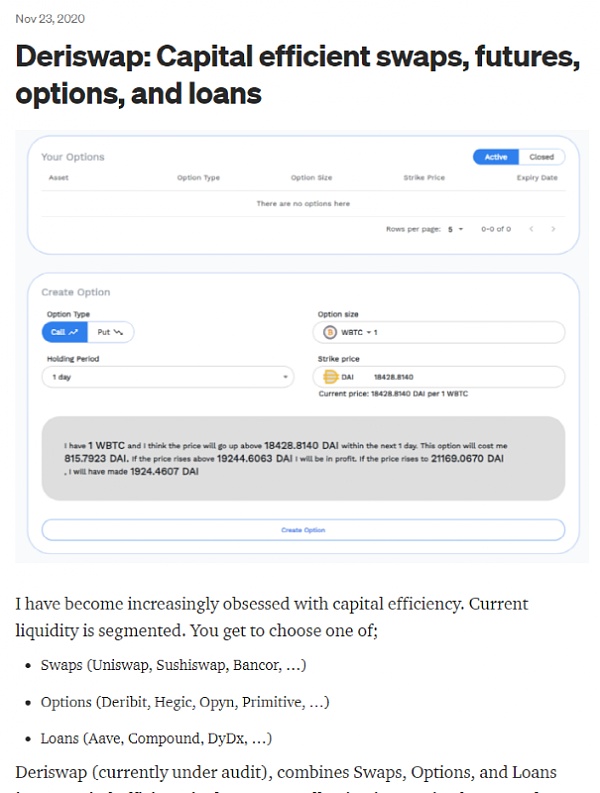

「 Deriswap:期權對沖無常損失、高效的資本市場?」

2020年11月23日,AC公布了當時的最新作品Deriswap:為資產交易、期權、期貨和借貸提供了一個綜合的、資本高效的市場,使LP可以保持敞口,并享受額外的費用和獎勵。截至目前,Deriswap已出現在了Sushiswap新版本的路線圖中。

YFI突破48000美元:歐易OKEx數據顯示,YFI短線上漲,突破48000美元關口,現報48010.0美元,日內漲幅達到21.31%,行情波動較大,請做好風險控制。[2021/4/9 20:00:06]

Deriswap的最大特色在于將各種功能集于一體,試圖打造一站式DEX,可以有效提升資金利用率,并允許資產之間進行更多的互動。

以ETH/BTC為例,當我們使用Uniswap協議進行交易,合約將通過調用Uniswap價格預言機提供的時間為權重的均價(TWAP),自動使用Black Scholes期權定價模型對期權進行定價。而期貨則是期權的延伸和簡化,借貸市場是期貨市場的延伸和簡化,這些市場都可以通過NFT進行代幣化,創建或參與二級市場交易。

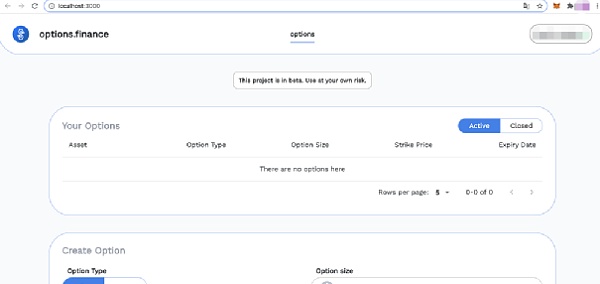

根據AC提交的代碼,我們可以在終端進入了它的界面,依舊是熟悉的簡潔風格。

從界面上看,該頁面只是Deriswap的期權部分,名為Options.finance。其前端大體分為兩部分,一個是錢包所擁有的期權,有兩個按鈕,可以查看進行中的Active的期權,和已經結束或者行權了的期權,即點擊Closed按鈕。

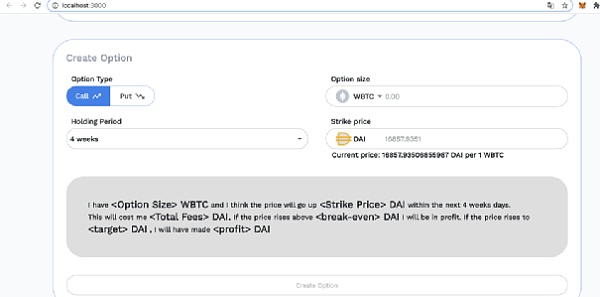

第二個部分,則是可以進行期權創建,第一個選項是期權類別,你可以選擇Call or Put ,也就是選擇看漲期權或者看跌期權。第二個選項則是Option Size,在這里你可以選擇幣種并填入的數量。第三個選項是Holding Period,即持有時長。第四個選項,則是行權價格,例如我們定制一個Call Option,行權周期為4周,行權價為50000 DAI。

DFI.Money(YFII)開啟S.Finance(SFG)雙挖18小時,鎖倉量增長近2000萬美元:YFII機槍池支持SFG雙挖已于今天凌晨1點開啟,用戶使用機槍池進行DAI、USDT、USDC理財,可同時享受iToken收益和SFG收益。截至目前,YFII整體鎖倉資金量已增長近2000萬美金。

據悉,10月11日凌晨1點,S.Finance上線DFI.Money(YFII)池,支持iToken兌換成iUSD,并質押獲得SFG收益,即在YFII機槍池做穩定幣理財獲得的iToken同時可以在S.Finance挖礦,用戶在YFII機槍池收益以外,還可以獲得第二份SFG挖礦收益。S.Finance目前支持質押USDT、USDC、DAI、iUSDT、iUSDC、iDAI生成iUSD。[2020/10/11]

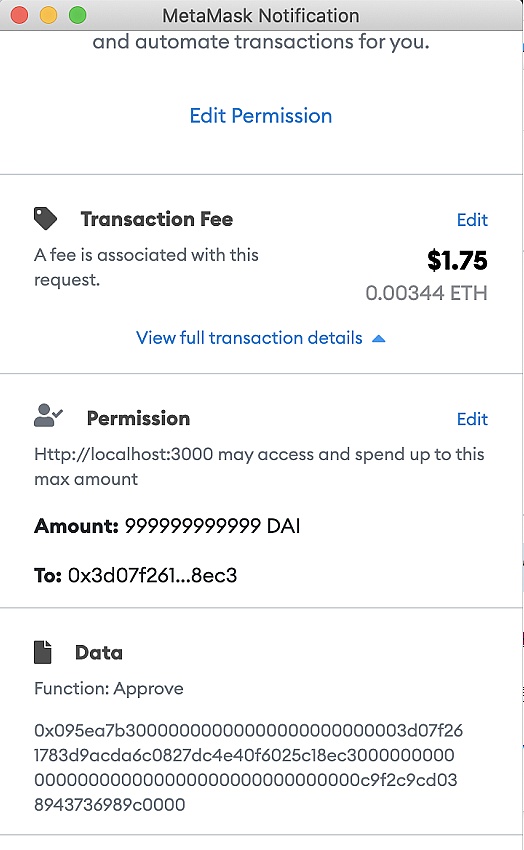

在創建期權時,會有Keep3r的預言機對你所開幣種進行現價喂價,而點擊創建后,小狐貍錢包會提示你正在進行授權,并允許其收取你的DAI,最高花費為999999999 DAI。

值得一提的是,AC也用NFT實現了期權自由交易的邏輯,并且支持所有Uniswap交易對。不僅如此,AC也將在Deriswap中利用NFT化的期權幫助Sushiswap對沖LP的無償損失,而與開放式平臺BentoBox集成的Deriswap也可以直接使用其借貸功能,最終的成型產品非常值得期待。

「 Stable Credit:基于抵押型穩定幣得代幣化債券通證?」

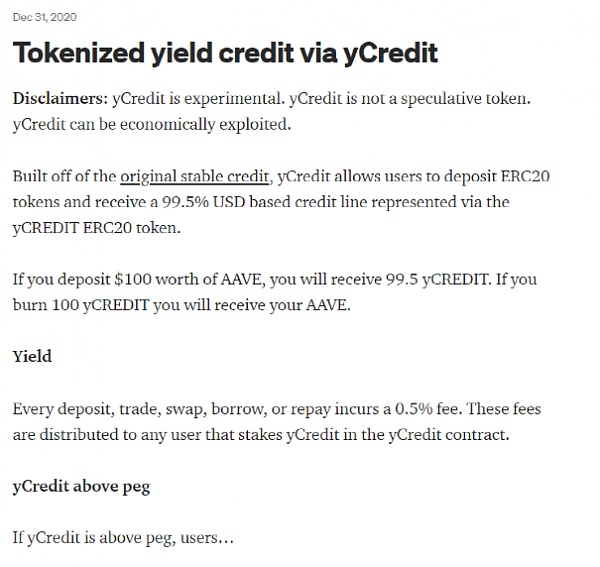

根據AC文中的描述,yCredit是一個介于彈性供應和固定供應量之間的債券通證,可將收益信用代幣化。其思路借鑒了ARCx,抵押萬物發債。這也是AC在2020年9月提出的去中心化信貸協議Stable Credit的第4次迭代。

Spencer Noon:可在YFI價格連續超過比特幣10天后將其拆分:DTC Capital 投資者 Spencer Noon發推提出一個適度的非正式拆分YFI建議:在YFI價格連續超過比特幣10天之后以10:1的比例拆分YFI,拆出ySplit。新的ySplit保證1YFI=1比特幣,這能夠讓社區在同一文化氛圍下集結,并且永遠擁有以績效為導向的目標。

此前,yearn.finance宣布將推出去中心化保險功能,這促使YFI幣價大漲,一度觸及9000美元,這點燃了YFI支持者對價格超過比特幣的信心。(嗶嗶News)[2020/8/18]

而關于Stable Credit的設計初衷,據AC表示,該產品可讓用戶抵押ERC20資產來獲得99.5%的yCredit穩定幣借貸額度。Stable Credit結合了代幣化債務穩定幣、借貸、AMM來創建完全去中心化的貸款協議,允許基于任何資產創建代幣化的信用資產。

Stable Credit的設計充分利用了代幣化債務、借貸、AMM 的特點,相對單獨存在AMM和借貸協議具有很多優勢。

首先,系統的借貸利率實際是根據需求自動平衡的,用戶需求多的借出資產,在償還時會支付更高的利息。原理是需求多的資產,在AMM中被賣出更多,用戶在償還借貸購買對應資產時,會支付更多的Stable Credit USD。

Stable Credit USD類似于Uniswap的ETH是AMM全部池交易的中間介質,這就讓借貸信用可以享受交易手續費,間接的實現了資產提供者收取利息。即借貸用戶支付的交易手續費和交易滑點等溢價,間接的提供給了代幣提供者。

如果用戶只提供代幣而不進行借貸,會一直積累整個系統的借貸溢價,也就實現了存款收益。

這種方式還實現了非常優美的借貸最大化利用率,像Aave這些借貸協議,一旦用戶的抵押率達到紅線便會被清算。Stable Credit的模式基本不存在被清算風險,只有相對的整體系統風險,即利用率。

而該系統與傳統的借貸清算機制也有所不同,AC有了新想法:使用自動正和清算。

這是直接集成到本地AMM的核心設計原理,將抵押品與Stable Credit掛鉤,然后利用抵押品和免息貸款作為AMM的抵押品,進行恒定的小額 (正和增加) 清算 。傳統上,若系統中抵押品價值的下降,外部清算人將償還債務部分,并取回抵押品部分。而在循環AMM設計中,套利者會增加額外的抵押品,并從系統中提取Stable Credit (或交易另一個與增值資產相關的系統)。

不僅如此,AC透露道,Stable Credit的產品還將為Sushiswap提供無償損失保護。在第二次迭代中,AC引入了免息協議貸款,而在第一次迭代中,所有Stable Credit都會被銷毀,這意味著存款者不能靠代幣獲得收益,而只能獲得與其鑄幣量掛鉤的相關價值。而以債務的概念代替50:50的比重,讓協議可以只銷毀債務,并讓抵押品提供者獲得所有利潤,包括交易費和代幣升值帶來的收益,進而補償無償損失。其中還包括了可能作為底層資產的wYFI,每一枚YFI可印鑄出1000枚wYFI并無法反向鑄造,被印鑄出的wYFI可享受Stable Credit協議中50%的費率分成。

此前,yCredit的智能合約曾被曝容易受到攻擊利用,或導致所有用戶資金受到損失。但其實到現在為止yCredit仍沒有公布任何新進展,不過有很大的概率產品已經完成并在審計當中。

「 Multichain:跨鏈+跨資產交易平臺?」

2021年2月22日,AC發推介紹了其與去中心化AMM跨鏈協議Anyswap合作推出的跨鏈交易平臺Multichain。據了解,該平臺允許用戶購買和鑄造保險,交易、鑄造和交易合成資產,目前支持多種資產的跨鏈交易。

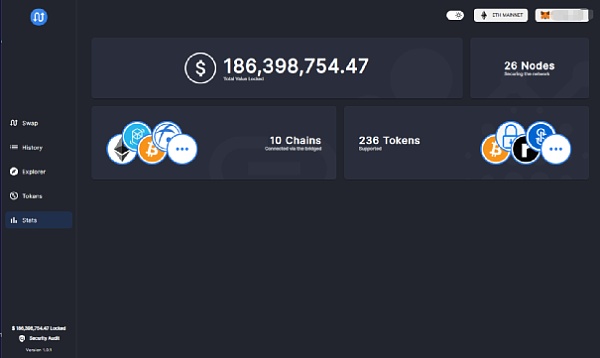

當前Multichain.xyz已更新到1.0.1 版本,目前鎖定總資產近2億美元,已有26個節點,實現了ETH、BSC、FTM、FSN、HT等10個公鏈生態的資產跨鏈轉移,支持了236種數字資產。

據了解,Multichain為項目創建跨鏈代幣提供了四種跨鏈方式:

1.浮動結算機制,即在一條鏈鎖定代幣,由節點通知另一條鏈生成代幣;

2.銷毀和鑄造機制,只有在一條鏈銷毀代幣后,另一條鏈才能鑄造代幣;

3.流動性互換機制,這需要一種中間轉代幣并具有較好流動性,例如在Fantom上的USDC-anyUSDC的資金池可以使用戶經過USDC(以太坊)>anyUSDC> USDC(Fantom)的路徑實現跨鏈轉移USDC,且無需橋接節點托管代幣;

4.包裝+鑄造和銷毀機制,這是第二種與第三種辦法的綜合。

如今很多跨鏈平臺都在使用第一種方式,但AC認為這種機制存在中心化的問題,容易被黑客利用攻擊導致用戶資金被盜或者造成無限增發,而前面的第三與第四種方式可以避免這種問題,因為無需第三方托管代幣。

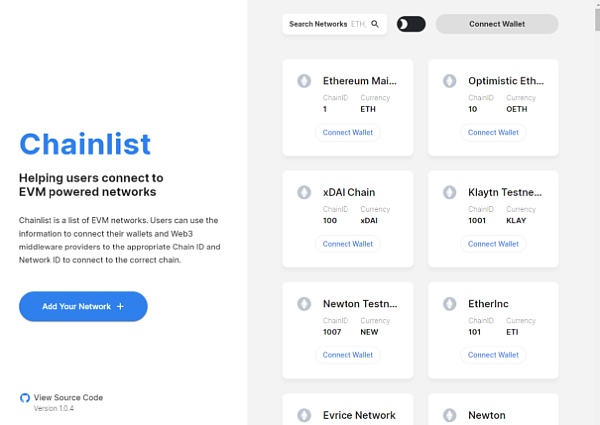

此外,AC還做了一個工具類網站Chainlist.org可以幫助Metamask用戶一鍵切換不同的公鏈網絡。目前,Multichain尚未支持跨鏈跨資產的交易。伴隨著DeFi生態的發展狀況以及波卡平行鏈的拍賣日期即將來臨,跨鏈的需求日益增加,如果跨鏈跨資產交易的功能上線勢必會點燃市場,甚至成為全鏈DeFi生態的底層支柱。

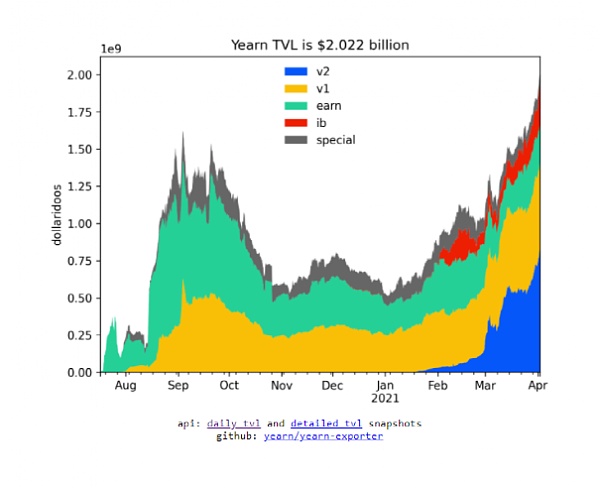

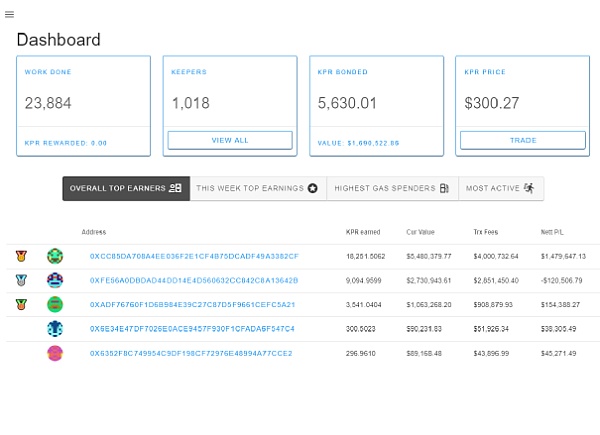

雖然AC在開發的過程中表現得滿腹牢騷,但他也的確有資格抱怨。截至目前,Yearn已成為了以太坊生態中不可或缺的基金類型收益聚合器,鎖倉量突破20億美元;Keep3r.Network也為DeFi開發者們提供了更加省時省力的解決方案,由超過1000名Keeper共同守護,目前也已完成了近24000項開發者任務。

話又說回來,AC團隊的開發能力確實令人驚嘆,不過伴隨而來的就是產品的沉淀時間相對不夠,可能遭到黑客利用攻擊。無論如何,新產品是否發幣,這都是整個DeFi生態系統的進步,一樣值得我們期待。

作者 | indigo

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00金色財經聯合歐易OKEx向用戶推出K線基礎視頻,用戶將通過視頻學習K線相關知識,方便用戶了解行情走勢.

1900/1/1 0:00:00上圖為BTC2010-2020目前長期周線走勢,副圖指標是對應長期RSI走勢曲線,研究可以看出,在BTC歷史上前三輪牛市中,2011年、2013年和2017年三次牛市,每一輪牛市.

1900/1/1 0:00:00金色財經 區塊鏈4月16日訊 得到多家主流風險投資方支持的穩定幣項目Fei Protocol希望構建與美元1:1錨定的穩定幣,打造一個穩定幣協議,該協議將直接使用其代幣購買資產.

1900/1/1 0:00:00圈內一天,圈外一年。隨著區塊鏈平臺及各種應用的落地,智能合約(Smart Contract)涉及的金額呈指數級增長。一直以來,智能合約的安全問題都是投資者和開發者共同關注的焦點.

1900/1/1 0:00:00當前,貨幣形態出現了數字化的趨向,它并非發生在企業端,亦非發生在銀行端,而是發生在個人端。數字社區個人賬戶體系的建立,使得個人間的數字支付成為可能.

1900/1/1 0:00:00