BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+0.05%

SOL/HKD+0.05% XRP/HKD+1.1%

XRP/HKD+1.1%在美國市場,提供加密數字貨幣交易的Coinbase將在北京時間4月14日晚上掛牌交易。Coinbase在2021年的第1個季度實現收入18億美元,超過去年全年的13億美元。第1個季度的利潤上限可能達到8億美元。注冊用戶5千6百萬,超過上一個季度的4千3百萬。這樣的增長速度,收入和利潤規模遠超現有的證券交易所。

Coinbase的主要交易產品就是比特幣,由此可以看出市場對比特幣的歡迎程度。

除Coinbase上市因素之外,其它的一些市場行為也表明對市場對比特幣的高度關注。一些著名的保險公司如 Mass Mutual,紐約保險公司 ,Liberty Mutual和Starr已經開始聯合開發基于比特幣的保險產品。

CFTC專員Kristin Johnson敦促國會修改擬議的數字資產立法:金色財經報道,商品期貨交易委員會委員 (CFTC) Kristin Johnson周三在杜克大學的一次演講中,正式呼吁國會修改幾項擬議的數字資產立法,以擴大該機構對尋求任何外國或國內公司進行盡職調查的權力。購買 CFTC 注冊市場參與者至少 10% 的股權。Johnson表示,特別是從 LedgerX 的例子中,我提倡監管將分離客戶財產的義務正式化,確保財務資源需求,并引入有效的治理和風險管理控制。Johnson的言論呼應了 CFTC 官員近幾個月來對該機構的限制和要求更多權力的呼聲。

去年12月,CFTC主席Rostin Behnam告訴立法者,他的機構沒有足夠的權力來適當監督總部位于巴哈馬的FTX。[2023/1/27 11:31:37]

美國著名的投行也開始提供比特幣相關的業務。其中最激進的是摩根斯坦利。摩根斯坦利正在大量地投資比特幣的市場基礎設施,同時也向它的財富客戶提供比特幣的相關服務。

EthSign將為FTX受害者相關的FixDAO提供信貸分配和法律協議簽署方面的支持:1月5日消息,為FTX受害者提供幫助的非營利DAO FixDAO與去中心化電子協議簽署平臺EthSign達成戰略合作伙伴關系,EthSign將為FixDAO提供信貸分配和法律協議簽署方面的支持。[2023/1/5 10:23:10]

另外,截止到4月13日,美國市場中已經有9個成立基于比特幣ETF的申請提交給美國SEC。市場中的這些以及其它的趨勢發展都表明美國市場越來越看重比特幣的價值。

在市場對比特幣的各種價值的判斷中,其中一個是將其認為是一個避險資產。而這樣的觀點是有其邏輯的。

Anchorage聯合創始人:沒有IPO計劃,未來也不需要融資:10月16日消息,加密貨幣托管商Anchorage聯合創始人兼總裁Diogo Mónica表示,其他加密托管機構現在必須申請自己的銀行牌照,以幫助支撐該行業。機構投資者正在“尋找受到監管的、明確的、合格的托管機構,以及在低迷時期表現良好的平臺。”

機構貸款仍然是Anchorage增長最快的業務之一。Mónica表示,在熊市低迷時期,該業務開始放緩,但之后又回升。他補充說,“沒有IPO計劃。目前我們沒有計劃在未來進行任何融資。沒有必要。”

據此前報道,2021年12月,Anchorage宣布完成3.5億美元D輪融資,資產管理巨頭KKR領投,高盛、Alameda Research、a16z、BlackRock、Kraken、PayPal Ventures等參投,該公司的估值略高于30億美元。(The Block)[2022/10/16 17:28:00]

比特幣的價格的迅速增長可以說是從2020年的3月份開始。美聯儲為了解救疫情帶來的危機而實行的貨幣政策導致了美元的大量增發。

Stader:若攻擊者在8月23日之前歸還所有資金,將提供15萬美元賞金:8月19日消息,質押平臺Stader發推稱若攻擊者通過admin@staderlabs.com聯系并在UTC時間8月23日16:00前歸還所有資金,將提供15萬美元賞金,以避免法律訴訟。Stader稱黑客盜取的資金屬于StaderNEAR用戶,正在與律師事務所和執法部門一起追查此事。

此前消息,質押平臺Stader的NearX智能合約漏洞遭利用,LP損失約16.5萬枚NEAR。[2022/8/19 12:36:33]

美元的增發不可避免地帶來美元的貶值以及所有以美元定價的資產的價值的虛高。這些資產就包括不動產以及股票。對于機構投資者來說,它們必須考慮如何應對這樣的市場發展帶來的自己持有資產的實際貶值。它們開始研究能夠對沖這類市場風險的另類資產。

而在可供選擇的這些資產當中,比特幣的避險價值開始逐步為市場所認可。隨著這種認可的增加,越來越多的機構開始和個人開始持有比特幣。比特幣的避險價值具體表現在以下幾個方面。

首先,比特幣是作為一種電子貨幣被設計出來的。它的設計目的就是提供現有法幣之外的一種貨幣解決方案。

在它的設計中,比特幣的總量一定。這就避免了法幣增發的特點。而且比特幣的運行機制是自動運行,不受任何機構和個人的控制。比特幣的總量一定和獲得使用的機制現在已經是自動運行的。

在過去的12年的發展當中,由于對比特幣的交易越來越普遍,因此就形成了比特幣同法幣的直接兌換交易。比特幣因此就能基于各種法幣進行定價。當比特幣的使用和交易越來越普及時,它現在正在變成一個價值儲存工具和支付工具。

由于以上的這些特點,特別是比特幣總量一定的這個最基本的特點,它就能避免法幣這樣增發的這樣的機制,因此形成同法幣的差異化的競爭。當市場中的法幣出現問題時,市場中的資金自然會流向比特幣這樣的一個差異化的競爭產品。

在同法幣的差異化競爭方面,在具體的實踐中,比特幣越來越顯示出它的差異化的特點。在一些國家的貨幣出現高度通脹時,當地的比特幣的交易量就出現明顯的上升。在阿根廷,土耳其和尼日利亞等地區都是如此。這表明市場正在接受比特幣作為同現有法幣進行競爭的一種工具。

作為避險資產的另外一個基本要求是它同其它主流資產的弱關聯度。這個關聯度越小,它作為避險資產的價值就越來越高。

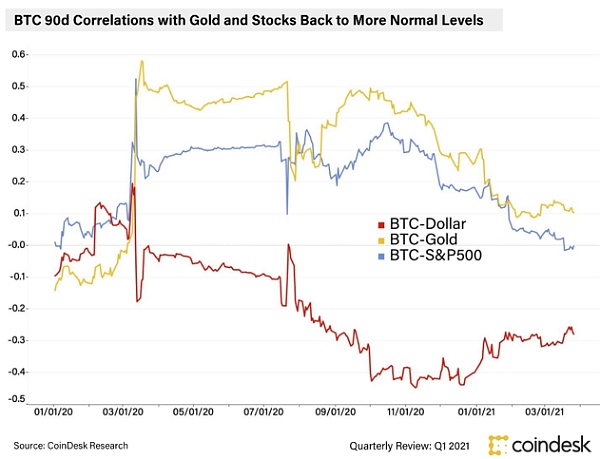

根據Coindesk最近的一份報告,比特幣同黃金和S&P500的關聯度現在越來越趨向于為0,同美元也開始出現負相關。因此在與其它資產的關聯度方面,比特幣越來越具有避險價值。

在目前的美國市場,美元的不斷增發已經引起普遍的美元貶值的擔憂。因此市場自然選擇能夠對沖美元貶值的風險。市場最近對白銀和鈾的興趣的增長都表明這種避險的趨勢。比特幣也成為一些個人和機構的避險資產的選擇。

現在金融機構的普遍的做法是將其資產的0.5%~1%用于持有比特幣,以此來對沖整個投資組合的市場風險。當然對于體量更大和經營更加保守的的金融機構來說,如Mass Mutual和Black Rock,它們持有的比特幣的數量在其投資組合中的比例就更小。在市場的另外一個極端,也有像MicroStrategy的CEO Michael Saylor借債來大量持有比特幣的現象。

相對的,自然也有大量的機構和個人投資者并不看好比特幣,而選擇黃金或者是一些類型債券來作為避險資產。所以在美國市場中,在選擇比特幣作為避險資產方面,用戶的選擇是依然是在一個非常極端的連續體上。但從美國目前市場的發展來看,會有越來越多的資金在流入比特幣。

據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為59800美元,24小時跌幅為1.7%.

1900/1/1 0:00:00由于無法收回投資,土耳其加密貨幣交易所?Thodex?的用戶提出了一項訴訟,指控該交易所存在欺詐行為,根據原告律師的說法,涉案金額可能高達數億美元.

1900/1/1 0:00:00原標題:虛擬貨幣價格進入調整階段比特幣現貨價格近期波動較大,分析人士提醒普通投資者須警惕投資風險。 朱慧卿作(新華社發)最近虛擬貨幣市場再掀熱潮.

1900/1/1 0:00:00就在今晚,萬眾期待的“加密貨幣第一股”Coinbase即將登陸納斯達克。這也將是繼2019年比特幣礦機公司嘉楠耘智上市后,加密貨幣領域又一里程碑和新起點.

1900/1/1 0:00:002018 年,去中心化借貸協議 Dharma 聯合創始人?Brendan Forster 提出了 DeFi 概念,DeFi正式登上歷史舞臺.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00