BTC/HKD-6.52%

BTC/HKD-6.52% ETH/HKD-11.99%

ETH/HKD-11.99% LTC/HKD-14.04%

LTC/HKD-14.04% ADA/HKD-11.13%

ADA/HKD-11.13% SOL/HKD-10.9%

SOL/HKD-10.9% XRP/HKD-13.42%

XRP/HKD-13.42%《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯。

本文翻譯已經得到VeradiVerdict授權。

今年3月,Pantera領投Liquity的一系列A輪融資,Liquity是新型DeFi借貸協議。

盡管在過去的一年中,包括Maker和Compound等巨頭在內的許多DeFi貸款協議相繼推出并受到采用,但Liquity有以下幾個與眾不同的地方:

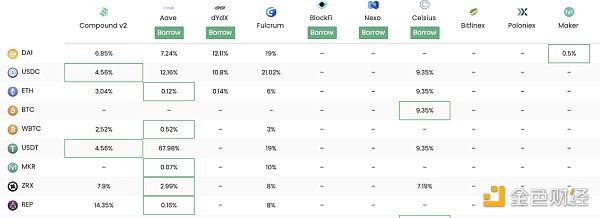

1.?與其他協議的浮動利率相比,該協議的利率固定為0。

2.?該協議能提供市場最低的抵押比率,最低為110%。

3.?該協議的貨幣政策無需管理,完全依賴算法,不可篡改。

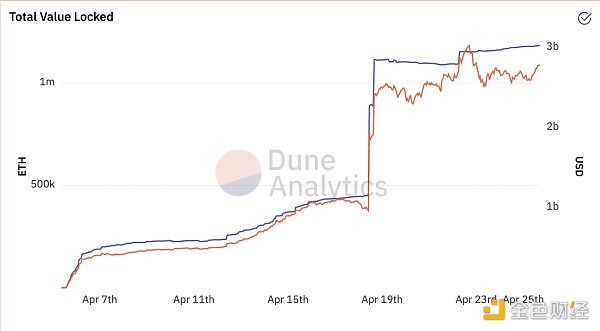

正如你想象的那樣,對于開放金融社區,這些數字相當有吸引力。自從本月早些時候,在以太坊主網上線以來,Liquity已經擁有驚人的用戶粘性,在短短幾周內累積了約27億美元的總鎖倉價值。

比特幣非零地址創歷史新高,超過4470萬:金色財經報道,根據 Bitfinex 報告,比特幣網絡增長了近 100 萬個新地址購買 BTC 屬于非零余額類別。在 2023 年 2 月 23 日左右下降到約 4380 萬之后,非零余額錢包的數量開始迅速增加。Bitfinex 的分析師表示,隨著新的零售資金涌入 BTC,少于 1 BTC 的錢包引領了購買。在評估訂單流和鏈上數據后,價格上漲超出區間高位可歸因于大小投資者和交易者的現貨購買。

截至 2023 年 3 月 15 日,鏈上數據顯示非零余額錢包數量激增至 4477.8 萬個。隨著情緒的改善,這意味著將近一百萬個新地址添加 BTC。[2023/3/21 13:17:33]

下文將分析Liquity是如何提供如此低的抵押比率和零利率,同時保證協議能夠系統性抵御市場波動。

不足額抵押貸款會導致什么問題?

2020年3月12日,新冠肺炎引發了各大市場波動,加密貨幣市場面臨了前所未有的崩盤,BTC價格下跌近一半。去中心化借貸平臺,特別是Maker,發生了抵押品池的大規模清算,因為價格急劇下跌,一些借款人的抵押比率不能達到最低水平。對于許多新興DeFi協議,這個現在被稱為“黑色星期四”的突發事件,也是一次壓力測試,該事件也導致某些用戶遭受資金不可挽回等損失。

美聯儲:拒絕數字資產銀行Custodia加入聯邦儲備系統的申請:金色財經報道,美聯儲表示,拒絕數字資產銀行Custodia加入聯邦儲備系統的申請,Custodia的業務模式和提議的加密重心業務提出了重大的安全和穩健風險,其風險管理框架不足以解決與加密貨幣相關的高風險。[2023/1/28 11:32:48]

當價格波動引起貸款抵押率不足時,許多貸款協議會通過自動拍賣,清算抵押品。這類似于傳統銀行破產時低價變賣資產,Maker平臺通常以eth作為抵押,抵押品會通過拍賣,出售給一群買家,以清償貸款。然而,這些拍賣有時會持續幾個小時,在“黑色星期四”當天就發生了這種情況,讓人們很難對問題做出反應。

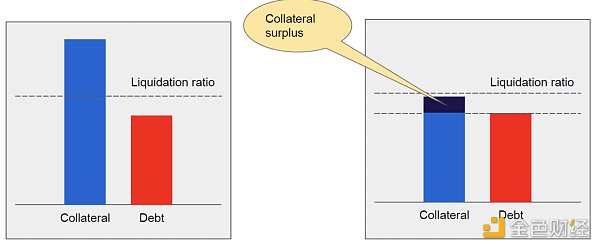

Liquity針對該問題,提出了獨特的解決方案。在抵押率不足的情況下,Liquity不會對抵押品抵押進行拍賣,而是創建了一個用戶群,用戶在價格震蕩發生之前,就已經同意以較低價格購買抵押品ETH。通過這種方式,抵押品可以立即分配到“穩定池”,無需等待幾個小時。

數據:20,000枚ETH從Gemini轉移到未知錢包:金色財經報道,Whale Alert數據顯示,20,000枚ETH(約26,266,340美元)從Gemini轉移到未知錢包。[2022/10/23 16:35:38]

在實踐中,這意味著用戶可以將LUSD存入穩定池中,根據穩定池中的份額,按比例獲得清算后的ETH。除此之外,該協議還提供了約40-60%存款年利率,激勵流動性。

加入“穩定池”并不能完全消滅風險,因為在價格下跌時,你事先同意了購買ETH,會面對價格進一步下跌的風險,盡管如此,這是一種以低于市場價購買抵押品的好方法,為許多用戶提供價值,協議上線后得到廣泛采用就是一個很好的證明。

簡而言之,Liquity的秘密就在于“穩定池”,這樣才能夠提供非常誘人的110%抵押率,同時還能保證系統性的抗風險能力。該協議的白皮書寫道:“由于事先就已經找好了買家,所以當一個倉位抵押率不足時,就沒有必要臨時找買方。這能夠讓抵押率大幅降低,同時保持了較高穩定性。”

Dfinity基金會創始人:真正能夠實現能力的社區成員只占區塊鏈社區不到1%:9月20日消息,在由萬向區塊鏈實驗室主辦的第八屆區塊鏈全球峰會上,Dfinity基金會創始人兼首席科學家Dominic Williams發表主題為《首個真正的世界計算機-互聯網計算機區塊鏈》的演講。

Dominic Williams在演講中表示:“ICP智能合約可以直接在比特幣賬本上處理比特幣,而不需要任何的跨鏈橋,這意味著你可以創建原生的比特幣DeFi,前景巨大,考慮到比特幣在全網中占比。所以,使用IC區塊鏈就不需要云或者傳統的IT架構。當你在IC上和Web3進行交付時,你只是用你的面部ID、指紋來創建會話,如果這樣的交互是敏感性的,或者對安全性要求非常高的話,你可以用ledger硬件錢包或者UBK硬件錢包,這一切都是支持的。另外,真正能夠實現能力的社區成員只占區塊鏈社區不到1%。”[2022/9/20 7:08:13]

穩定池的清算機制只涉及ETH轉賣,并不是拍賣機制,無法通過其他資產購買抵押品,所以會導致一個問題,那就是不能刺激協議原生代幣LUSD的需求。

A股開盤:深證區塊鏈50指數下跌1.29%:金色財經消息,A股開盤,上證指數報3203.1點,開盤下跌1.02%,深證成指報11911.17點,開盤下跌1.23%,深證區塊鏈50指數報2778.74點,開盤下跌1.29%。區塊鏈板塊開盤下跌1.35%,數字貨幣板塊開盤下跌1.5%。[2022/8/29 12:54:38]

究竟如何實現0%利率?

除了較低抵押比率外,Liquity還能夠提供誘人的無息借款。零利率不僅使借款成本比其他平臺低,而且利率也是固定的,這對借款人更有利,也更可預測,因為在DeFi中,可變利率已經成為標準。

由于穩定池的儲戶能夠得到清算后的ETH,而不是利息,該協議實現了真正零利息借款,這是開放金融的一個里程碑。

然而,值得注意的是,雖然沒有利息,但仍然有一個小成本,那就是借款人面臨至少0.5%前期“借款費”,外加200?LUSD(200美金)抵押金,用于支付清算時的Gas費用,該抵押金可以退還給用戶。

協議代幣LUSD的作用是什么?

許多借貸平臺都有自己的穩定幣,借出貸款后鑄造穩定幣,在償還時燒毀。通常情況下,這些是不可贖回的算法穩定幣,就像Maker 's DAI一樣。換句話說,它們與法幣掛鉤,通常是1美元,但是不能贖回法幣。

Liquity原生穩定幣LUSD是獨一無二的,每一單位LUSD在任何時候都可以兌換價值1美元的ETH。這確保了LUSD能夠錨定在1美元的價值,因為可以通過套期保值抵消價格波動。雖然背后還有更復雜的因素,但最近加密貨幣市場出現動蕩,LUSD仍然非常穩定,這讓人們對其更有信心。

儲戶贖回LUSD后,如何獲得相應的ETH?

簡單地說,有人認為貸款風險過高,希望贖回LUSD,他要提供相應金額的ETH。這一過程由以下幾個步驟組成:

1.?有人想要贖回LUSD。

2.?根據抵押率,從低到高對Liquity中的倉位進行排名,以顯示風險。

3.?贖回的LUSD用于償還風險最高的倉位貸款,還款后的金額兌換成ETH。

4.?儲戶獲得與該金額相等的ETH。

如果LUSD價格低于美元,這樣一個贖回機制通過創造套利機會,穩定LUSD價格。此外,該機制還提高了Liquity借款池的總抵押率,有利于整體系統穩定。不過,為了限制過渡使用贖回機制,用戶需要支付0.5%的違約費用,這一費率會有變動。

雖然這可以激勵借款人始終保持遠高于110%的抵押率,有助于系統的整體穩定,但重要的是要澄清這不是一種懲罰機制。事實上,盡管贖回可能會減少儲戶面對的ETH風險,但他們并沒有遭受凈損失,只要承擔較低的債務。此外,只有在LUSD價格低于1美元的特殊情況下,贖回才能獲利。

如何使用Liquity?

正如上文所述,用戶能通過以下幾種方式使用協議:

1.?獲得無息LUSD借款,最低借款額度是2000 LUSD。

2.?向穩定池提供LUSD,除了能夠獲得接近50%的年利率外,還能夠低價買到清算的ETH。

3.?用LUSD買入ETH進行套利,如果LUSD價格低于1美元。

4.?質押LQTY,獲得費用分成。

Liquity另一個有趣的方面是其去中心化程度,與其他一些借貸平臺不同,該協議無需治理,任何一方都不能更改其基礎智能合約代碼。雖然代碼已經經過了審計人員的徹底審查,但一旦發現漏洞或升級到LiquityV2版本,將單獨發布代碼。

該協議非常強調去中心化,所以沒有前端。相反,他們允許第三方創建前端,允許他們自己設定一個“回扣費用”。最主流的前端是liquity.app,在穩定池中占據近80%的份額,但還有許多其他選擇。

總而言之,雖然有許多去中心化借貸平臺,但Liquity自稱是迄今為止資本效率最高的協議。通過用穩定池取代抵押品拍賣,并創建一個完全可贖回的穩定幣,流動性讓零利率和低抵押率借款成為可能,這是去中心化金融領域真正成就。

本文內容來自VeradiVerdict

金色財經現場報道,4月25日,2021新基建區塊鏈峰會在成都舉辦。在分布式存儲新時代分會場上,金色財經CEO安鑫鑫以《換個角度 看待區塊鏈挖礦產業》為題進行分享.

1900/1/1 0:00:00在2015年成功推出以太坊協議后,我們認為我們所有人都將看到DApps新時代的曙光。分析師們對這些DApp如何在風暴中占領市場做出了瘋狂的預測.

1900/1/1 0:00:002021年5月6日,Uniswap V3已正式部署至以太坊主網。據Uniswap官方,Uniswap V3主要合約地址如下: Uniswap V3是Uniswap協議迄今為止最強大的版本,核心功.

1900/1/1 0:00:00我們看下這段時間的走勢,從比特幣觸及58350美金開始回落至43000美金,然后再反彈至64850美金頂點再回落的走勢,整個還是一個大區間震蕩的走勢,截止目前已經75天的時間,如果從周線看.

1900/1/1 0:00:00去中心化金融(DeFi)在2021年開始席卷加密貨幣領域。隨著交易者利用各種方式輕松交易加密貨幣,以及通過持有獲得高收益,DeFi幫助將牛市周期推向高潮.

1900/1/1 0:00:00近日以太坊基金會公開了正在支持的研發團隊的項目和領域,其中涉及「應用零知識證明」的團隊和技術最多,近 14 個項目.

1900/1/1 0:00:00