BTC/HKD+1.54%

BTC/HKD+1.54% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD-0.19%

LTC/HKD-0.19% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+3.06%

SOL/HKD+3.06% XRP/HKD+0.36%

XRP/HKD+0.36%撰文:Footprint分析師Alina

日期:2021年12月

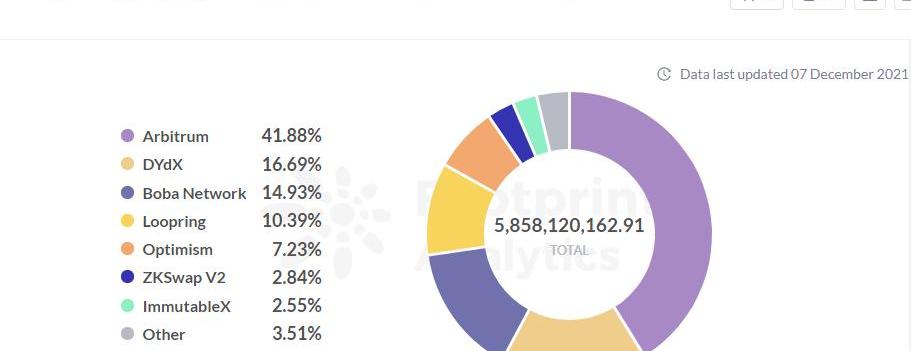

Arbitrum是以太坊的Layer2其中1個網絡,它自從上線以來就吸引了眾多加密用戶和項目方的關注。根據FootprintAnalytics的數據顯示,截止至2021年12月8號,Arbitrum占所有Layer2的TVL的比例為41.88%,總TVL為$22.5億,在眾多Layer2網絡中,TVL方面遙遙領先。

數據來源:FootprintAnalytics-?各Layer2TVL占比

Angle Protocol社區發布旨在使歐元穩定幣agEUR恢復錨定的提案:3月22日消息,去中心化穩定幣協議Angle Protocol社區發布旨在使歐元穩定幣agEUR恢復錨定匯率的提案。該提案建議采取以下步驟:

1.允許sanETH、sanFRAX和sanDAI持有者以1:1的比例退出協議;

2.允許以FRAX、DAI和ETH為抵押借入agEUR的用戶償還債務,以減少agEUR的未償供應量;

3.發行與協議收入掛鉤的ANGLE或債務Token,以彌補USDC存款人和流動性提供者的差額;

4.允許其他流動性提供者和存款人參與債務Token或Token保險。

此前報道,3月14日,AngleProtocol稱有1760萬USDC資金受Euler攻擊事件影響。[2023/3/22 13:19:31]

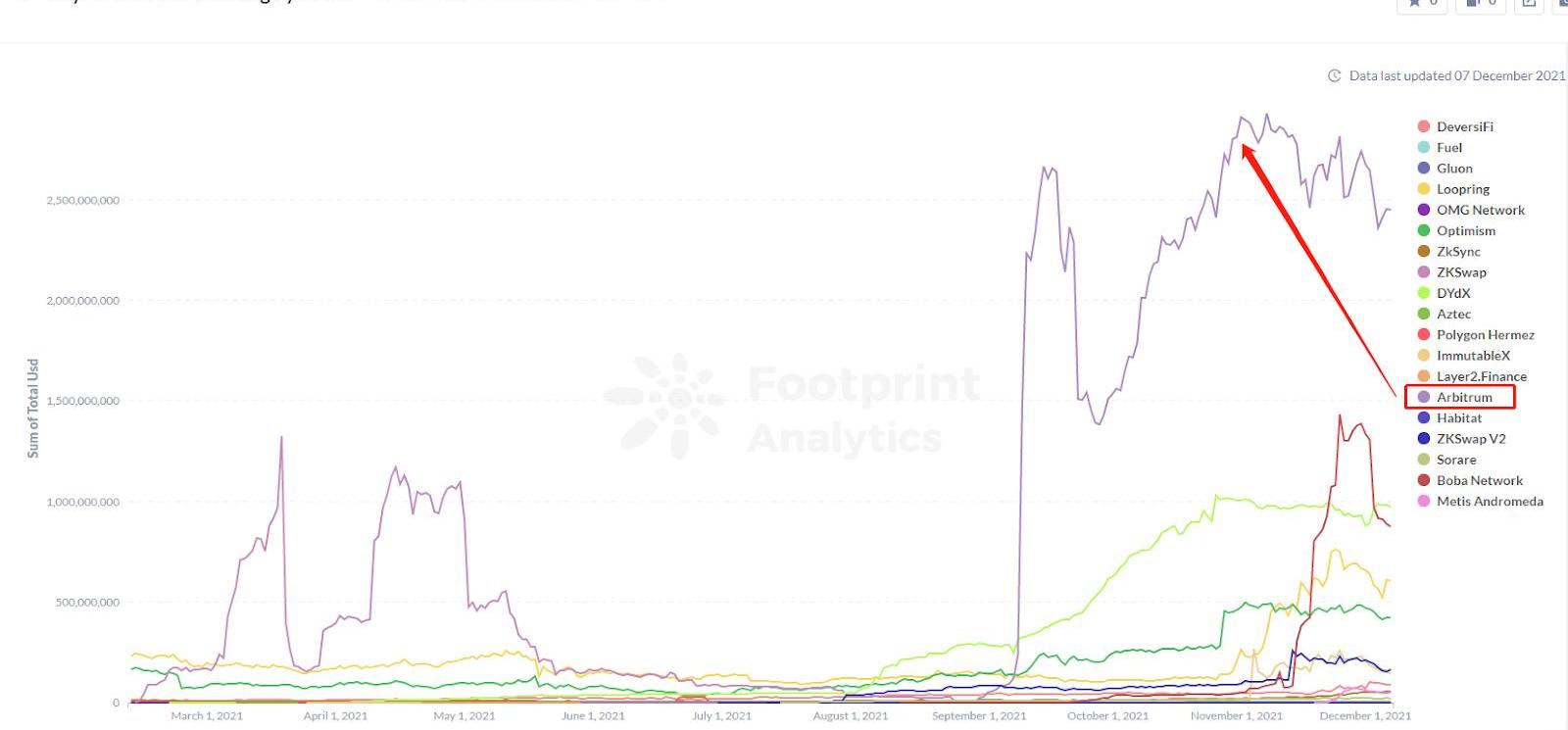

從所有Layer2的發展歷程來看,Arbitrum2021年9月1號才宣布主網全面上線,相比其他大部分Layer2來說是比較晚的,但是Arbitrum的TVL一路飆升,遠超人們的預期。

Axie Infinity:在硅谷銀行和Silvergate均無資金敞口:3月11日消息,Axie Infinity及Sky Mavis聯合創始人兼首席執行官Aleksander澄清稱,Sky Mavis、Axie Infinity以及Ronin Network在硅谷銀行和Silvergate均無資金敞口。[2023/3/11 12:56:10]

數據來源:FootprintAnalytics-?各Layer2TVL增長趨勢

Arbitrum為什么能夠在眾多Layer2脫穎而出呢?本文從3個方面逐一分析。

瑞銀:Mt.Gox還款不太可能影響比特幣價格:金色財經報道,瑞銀策略師Ivan Kachkovski表示,即將到來的Mt. Gox破產還款可能不會引起人們對比特幣價格的擔憂。

Ivan Kachkovski表示,經過近十年的過程,債權人即將收回部分資金。目前的計劃為債權人提供了多種還款方式和時間選擇,“最重要的是,首先,是提前一次性付款還是等待進一步的程序和額外的資產追回,其次,以法定或加密方式接收資金”。

此外,Ivan Kachkovski補充道,采用法定還款的早期一次性付款選項將導致交易所出售比特幣以籌集必要的現金,并可能讓“長期以來擔心 Mt.Gox 贖回會損害比特幣價格”成為現實。

據悉,選擇還款選項的截止日期目前定3月10日,付款可能會在今年9月開始。[2023/3/1 12:35:25]

Arbitrum領跑原因分析

鏈間流動性協議White Whale提議在Injective上推出其DApp:10月14日消息,鏈間流動性協議White Whale宣布已發起在Injective上推出其借貸和AMM DApp的鏈上治理提案。

根據該提案,White Whale計劃在Injective上部署其Liquidity Hubs,其中包含Bot First Pools(BFPs)和Flash Loan Vaults。用戶可根據套利策略產生收益,套利者可以利用Injective基礎設施設置其機器人來進行零抵押閃電貸。[2022/10/14 14:27:51]

技術遷移成本低

Arbitrum采用的Optimisticrollups方案,相比ZKrollups技術比較復雜的方案,短期內是更受開發者歡迎的。Arbitrum是目前最能兼容EthereumEVM的Layer2解決方案,開發人員非常容易就可以將現有的以太坊協議進行遷移,無需重寫代碼,大大減少開發成本和時間成本,因此更受DeFi項目青睞,更愿意跨鏈到Arbitrum。但從長期來說,ZKrollups的網絡可能會憑借其更快的速度和更強的安全性,可能會有趕超的可能。

Gasfee成本低

Arbitrum由于每秒處理40000個交易請求,遠遠大于Ethereum的15-30個請求,大大減少了網絡的擁堵,提高了速度,降低了交易費用。根據外部數據顯示,Arbitrum的交易成本為1.8Gwei,而Ethereum為64Gwei,是Arbitrum的近36倍。

更開放的生態策略:Degen土狗項目加持

可能很多人會問,那同是采用Optimisticrollups方案的用Optimistic網絡為什么沒有那么出色?這要得益于Arbitrum的啟動策略——它在向公眾開放之前,就已經與400多個DeFi項目達成合作意向,在其上線之初,就已經有幾十個項目同時上線。這就意味著用戶能夠在其生態完成各種操作。而Optimistic則是采用白名單機制,只有通過白名單篩選的項目才能在其主網上部署。

因為Arbitrum寬松的部署機制,導致打響Arbitrum第一炮的不是正規軍的頭部DeFi協議,而是各路土狗土礦。由于土狗項目超高收益,各路資金的參與度也異常高漲,吸引了Arbitrum初始啟動的資產和用戶流量。

Arbitrum的初始TVL的增長在很大程度上要歸功于ArbiNYAN,其以數千個百分點的回報率吸引投資者質押其原生代幣。雖然土礦令人不齒,但是土礦繁榮的背后尤其必然性,它算是為新生態誕生奠定了一定基礎。

Arbitrum生態項目簡介

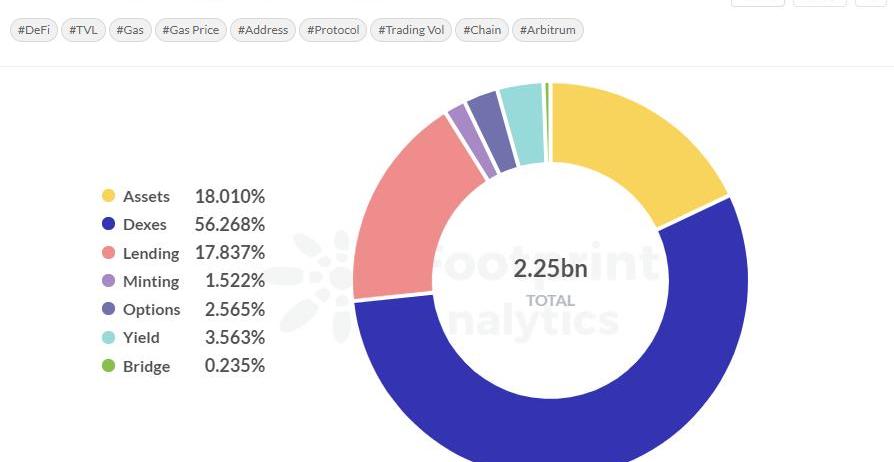

Arbitrum作為Layer2的領頭羊,從FootprintAnalytics的數據上看到,其上線項目數量也不是很多,只有44個,不算是特別多。其中以DeFi基建類類型為主,如DEX、Lending、Asset。

其中DEX的TVL占了56%,Asset占比18%,Lending占比17.8%。

數據來源:FootprintAnalytics-?Arbitrum的各類DeFi項目占比

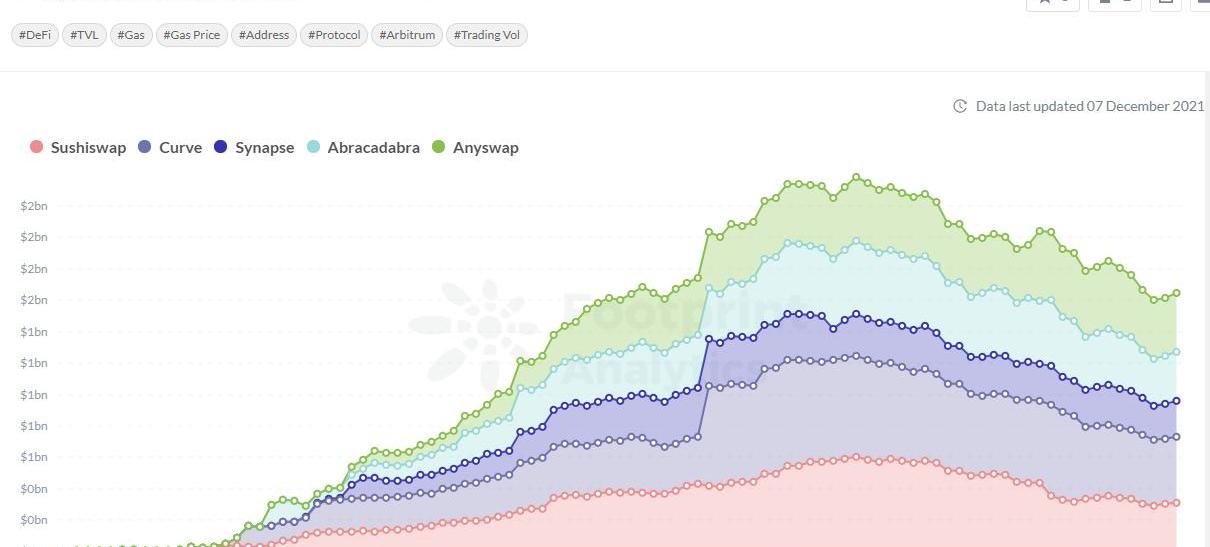

從各個DeFi項目的TVL排名來看,現在排名前5的項目中已經不見土狗項目的身影了,主流的頭部項目已經崛起,而且TVL都相差不大。其中Curve的TVL為$4.2億排在第一位。

數據來源:FootprintAnalytics-?Arbitrum的Top5DeFi項目TVL

結語

Arbitrum作為以太坊擴容之路不可或缺的重要角色,已經深受資本的關注,前后AB兩輪融資中獲得$1.24億美金,估值為$12億。當前Arbitrum沒有發幣,其開發團隊OffchainLabs的聯合創始人曾表示短期內沒有發幣計劃。

當前Arbitrum還處于早期的狀態,期待它不斷豐富其生態建設,挖掘更多開發者,吸引更多投資人。Arbitrum后續發展如何,讓我們拭目以待。

來源:金色財經

什么DAO 我們熟知的DAO(DataAccessObject)是數據訪問對象是一個面向對象的數據庫接口,而在業內討論數字貨幣或區塊鏈的時候,DAO有了新的解釋.

1900/1/1 0:00:00BTC和山寨幣在12月13日受到嚴重打擊,但衍生品數據表明,交易員正在關注46,000美元,作為當前市場結構是否能夠維持的信號.

1900/1/1 0:00:00隨著P2E游戲大熱,玩家們躍躍欲試,游戲公會也越來越多,但這個領域似乎沒有平臺或工具可以幫助新玩家入門,亦沒有可以幫助公會找到合適的玩家的捷徑.

1900/1/1 0:00:00翻譯:Chloe 注意:本文件并非最終定稿,因此被稱為“結構白皮書",全文所有意見和分析將會隨時間推移而更新內容.

1900/1/1 0:00:00介紹 隨著代碼行開始取代中心化的第三方,智能合約和區塊鏈技術幫助推動了去信任基金托管的新時代。許多投資者傾向于將“代碼即法律”一詞視為完全積極的詞,但自動化技術帶來的風險不容忽視.

1900/1/1 0:00:00網路世界什麼都有,人手一機手機螢幕,每人都體驗不同的虛擬人生,對於財產『擁有』需求下降,取而代之『使用』的需求上升.

1900/1/1 0:00:00