BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.72%

ETH/HKD+0.72% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+0.37%

ADA/HKD+0.37% SOL/HKD+1.61%

SOL/HKD+1.61% XRP/HKD+0.51%

XRP/HKD+0.51%2020年,大餅頹廢主流行情表現不佳,DeFi突起,其中Uniswap V2憑借恒定乘積自動做市商AMM一舉成為DEX領域的龍頭,成為了加密行業中新的財富密碼。

在過去一年里,Uniswap V2不斷刷新去中心化交易所的紀錄,鎖倉量和交易量不斷創下新高。如今,Uniwap V3版本已正式啟動,會成為撬動新一輪DeFi熱潮的關鍵嗎?

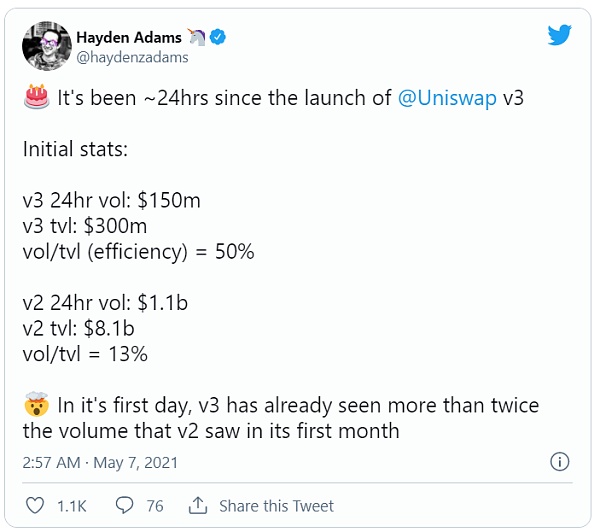

Uniswap V3上線首日后,Uniswap創始人Hayden Adams在推特上表示,其24小時交易量已經達到V2第一個月的兩倍以上。

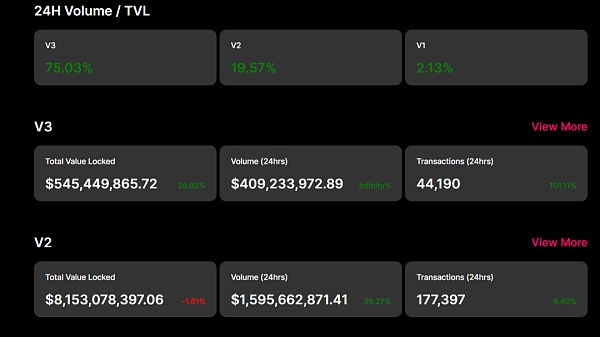

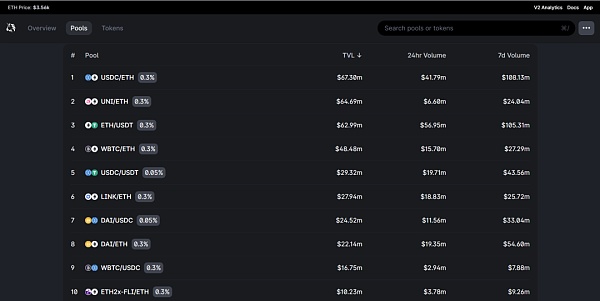

截止奔跑財經發稿時,Uniswap總鎖倉量已經突破5億美元(5.4625億美元),24小時交易量達4.094億美元。

此外,根據Uniswap Info官方數據顯示,Uniswap V3 24小時交易量和鎖倉量比達75.03%,遠超過V2的19.57%。

從Uniswap V3目前所展現鎖倉量和交易數據來看,新版本的核心舉措“集中流動性”較為成功的,較高的資本效率為交易提供了更強的執行力。

可以預見的是,在未來很長一段時間內,Uniswap將穩坐DEX的頭把交椅。試問,會引發新一輪的DeFi熱潮嗎?

在Moonbeam上部署Uniswap V3的鏈上投票已通過:5月17日消息,在 Moonbeam 上部署 Uniswap V3 的鏈上投票幾乎以全票通過。關于在 Moonbeam 上部署 Uniswap V3 的討論在 2022 年已開始,彼時提案選擇 Nomad 作為指定的跨鏈消息傳遞解決方案,后因 Nomad 遭到攻擊使得該提案被迫暫停。未來在 Uniswap V3 部署至 Moonbeam 后,Moonbeam 基金會將提供流動性激勵。[2023/5/17 15:09:11]

2020年DeFi熱潮

回顧2020年DeFi發展,活躍錢包數從5.8萬個增長到20萬個;交易額從210億美元增長至2700億美元以及以太坊DeFi生態130億美元的總鎖定歷史最高水平。

引發DeFi熱潮的原因,是“流動性挖礦”和“收益耕作”。

天下熙熙,皆為利來。在大餅行情不佳,全球經濟發展緩慢,流動性挖礦項目通過“提供流動性-獲取代幣收益”吸引了大批資金涌入。

此時DeFi市場,野蠻生長,雜草叢生,伴隨著無代碼審計,黑客攻擊,安全問題頻發等諸多問題,將DeFi變成了一個賭場。

在這波短暫的熱度中,YAM出道即巔峰的48小時崩盤,讓越來越多人回歸理性,DeFi熱度背后去中心化金融的透明性和安全性讓人們看到了未來金融行業升級發展的可能性。

去中心化交易所(DEX)、去中心化借貸、穩定幣、支付等不同類別的去中心化金融應用開始步入良性發展的軌跡。

Kakao旗下區塊鏈公司Crust Universe被韓國國稅局罰款約1013萬美元:3月23日消息,根據韓國互聯網巨頭Kakao 23日提交的業務報告中稅務機關的制裁情況,其在新加坡成立的區塊鏈公司Crust Universe去年被韓國國稅局罰款約1013萬美元。這是去年首爾地方稅務廳對Kakao的區塊鏈附屬公司Ground X進行稅務調查的結果。此前,首爾地方稅務廳第四調查局在去年通過Crust Universe省略了Ground X在ICO過程中的銷售收入,并將代幣作為獎金支付給員工,且金額低于評估金額,因此稅務廳對相關公司的扣繳稅款展開了稅務調查。(news1)[2022/3/23 14:12:37]

而這其中,DEX 作為DeFi生態中重要的組成部分,也在不斷創新中為DeFi新一輪熱潮積蓄能量。

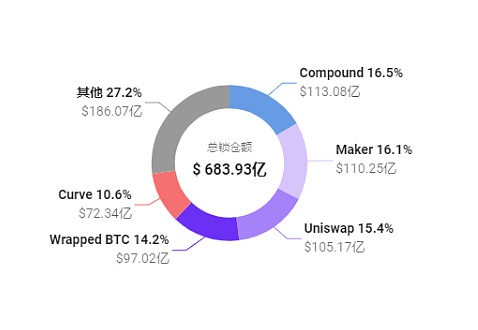

DEX的生態格局

根據QKL123數據顯示,DeFi總鎖倉量為683.93億美元,其中借貸平臺Compound和Maker分別占總鎖倉量的16.5%和16.1%,DEX平臺Uniswap和Curve分別占總鎖倉量的15.4%和10.6%。

隨著DeFi生態的不斷發展,業務板塊在市場需求下不斷擴充,DEX面臨無法滿足用戶更多特定的需求的困境,資金效率低、無常損失、高滑點、高手續費、激勵不足等痛點,促使一些創新形態的DEX相繼誕生。

美國律師:Polkadot面臨美國SEC審查的可能性高于Uniswap、狗狗幣和Cardano:美國律師事務所Hogan & Hogan合伙人Jeremy Hogan分享他對幾種數字資產未來可能面臨美國SEC證券訴訟的看法,根據 1-10 的“危險等級”(其中 10 是可能性最大)分析了可能性。

根據Hogan的說法,由于ADA最初是通過ICO發行,因此Cardano可能會面臨美國SEC的壓力。盡管他認為這一事實“有問題”,但他似乎覺得Cardano相當安全,因為參加ICO的絕大多數人都是日本公民,而不是美國人。

Hogan駁斥了美國SEC將追查Dogecoin(DOGE)的說法,指出Memecoin是通過挖礦發行,沒有經過ICO或代幣銷售。不過,該律師表示,鑒于Web3基金會此前曾參與多個ICO,Polkadot可能會面臨監管機構的更多審查,危險等級是“5/10”。

Hogan稱,Uniswap項目的危險等級為“4/10”,因為Uniswap Labs沒有進行ICO,也沒有從2020年9月向Uniswap用戶空投UNI代幣中獲利。(CryptoGlobe)[2021/7/12 0:45:18]

Bancor

Bancor是最早的AMM提出者,其V1版本與Uniswap V1類似,需要借助其平臺BNT代幣作為兌換介質才能進行交易。

Bancor V2通過彈性供給模型以抵押單邊資產的方式,去除雙面流動性存款的要求,利用固定的流動性儲備金,通過預言機動態調整AMM池權重,保持資金池內部與外部市場價格的統一,保證流動性提供者在獲得完全無常損失保護的情況下賺取收益。

Uniswap版本升級后交易量大增 過去2個月使用人數比過去3年多:據Coingecko的數據,在Uniswap升級到其版本2后,現在大部分交易都在升級后的協議上進行,新版本V2的24小時交易量超過了1.25億美元,而舊版本V1的24小時交易量超過了350萬美元。過去2個月中使用Uniswap的人數比過去3年多,中心化交易所開放DeFi代幣交易的速度很慢。現在任何人都可以在去中心化交易所上列出某個代幣,在交易時需十分小心被騙。[2020/7/31]

此外,Bancor為用戶提供流動性保險,用戶除了可以享受流動性收益外,還可享受無常損失的補償。

Curve

Curve是結合了恒定總和和恒定乘積函數的混合AMM,最大程度地降低價格相對穩定資產的滑點。

Curve的資產兌換通過打包版本的代幣資產,如sUSD和sETH。通過Synthetix的抵押合成資產模型,兩者之間兌換無滑點,再基于Curve自身的AMM模型完成打包版本代幣和目標代幣的兌換。

SushiSwap

基本延續了Uniswap的核心設計,與Uniswap專注于AMM的深度探索不同,SushiSwap發展方向是向多元的金融平臺發展。

其中包含了交易、借貸、期權、期貨;單一金庫;代幣發行平臺 ;NFT發行平臺等多條金融產品線將共同推進。同時,基于Onsen的激勵政策將幫助SushiSwap獲取長期積極的流動性。

動態 | BitUniverse:14家加密交易所透明資產超過1.2億美元:據BitUniverse·幣優交易所透明數字資產排行榜顯示,透明資產在1.2億美元以上的交易所有14家,中文交易所入榜4家,分別是火幣、幣安、OK和Gate。[2019/12/19]

PancakeSwap

PancakeSwap是基于幣安智能鏈BSC的去中心化交易平臺。相較于Uniswap、Bancor、Curve以及ShshiSwap,PancakeSwap的用戶享有BSC上較低的Gas費和高效率。

并且,PancakeSwap具備完善的流動性激勵政策,通過其平臺原生代幣的通縮機制保持流動性提供者的積極性,從而保證具有良好深度的AMM。此外,PancakeSwap多元的產品生態讓其獲得了較高的用戶關注度和參與度。

Uniswap V3 的多元化金融趨勢

作為DEX的龍頭項目,Uniswap V3版本的上線,毫無疑問對于整個DEX領域生態發展有著較大影響。

上文提到,Uniswap V3最大的創新即“集中流動性”,是其為解決資本效率不高問題提出的核心策略,其具體幾大特性如下:

-增加了粒度控制,允許流動性提供者在交易最頻繁的區間內部署資金,提高資金利用率,減少交易滑點,獲得最多收益。

粒度控制,就意味著增加了交易的復雜性,必然會導致Gas費的增多。

在V3版本上線后,很多人吐槽V3的操作成本過高。CPlusPlus開發人員在Reddit上表示:“Uniswap V3所承諾的降低GAS費已經落空,在Uniswap V3主網中處理事務的費用遠高于V2,平均消耗費用比V2多102%。”

雖然看上去全網都在抱怨Uniswap V3手續費過高的問題,但從首日交易額表現上來看,Uniswap V3“集中流動性”的創新措施還是為它帶來了不俗的市場反響。

-Uniswap v3中流動性提供者可以在同一個池中設置多個區間的流動性組合,將其匯總到一個訂單薄中。例如,ETH / DAI池中的LP可以選擇將$ 100分配給$ 1,000- $ 2,000的價格范圍,并將另外的$ 50分配給$ 1,500- $ 1,750的價格范圍。

-集中的流動性可以提供更大的交易深度,Uniswap V3支持最低0.02%的區間設定。但相對應的是要付出更多的Gas。

-活躍流動性,如果在特定流動性池中交易的資產價格變動到LP的價格范圍之外,LP的流動性就會被有效地從池中移除,停止賺取費用。當這種情況發生時,LP的流動性完全轉向其中一種資產,他們最終只持有其中一種資產。

一方面,活躍流動性是有利于彌補無常損失,但另一方面也意味著對于交易者而言需要更加靈活多變的交易策略,這無疑是提高了參與交易的準入門檻。

截止奔跑財經發稿前,Uniswap V3鎖倉量前四的池子分別為USDC/ETH,UNI/ETH, ETH/USDT和WBTH/ETN。

可以看到每個交易對后都顯示著對應的費率,這是V3升級的另一個新功能-多重費率。

相較于V2的固定費率,V3允許LPs針對不同屬性的資產添加流動性時選擇不同的費率,分別為0.05%,0.3%以及1%。

穩定幣等低風險交易對可選擇更低費率,非穩定幣的高風險交易對可選擇較高費率,相比V2的固定費率,V3為承擔更高風險的流動性提供者獲得更多獎勵。同時,對于價格波動性較大的幣種,1%的費率也可以實現降低無常損失的目的。

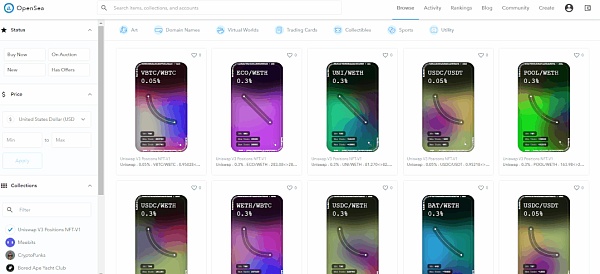

此外,Uniswap V3還加入了LP的NFT化,其集中流動性,范圍訂單和彈性費用都被標記在NFT中。目前,Uniswap V3的NFT已經上線OpenSea。

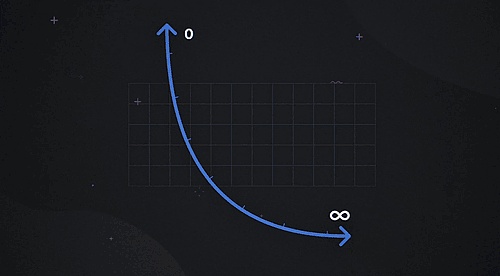

Uniswap v2圍繞著 “x*y=k”的恒定做市商模型,每個用戶都必須遵循“被動做市策略”,也就代表著會承擔一定程度的“無常損失”。

Uniswap V3通過將流動性頭寸標記在NFT中,通過 Visor保險庫為用戶提供“不可替代的流動性”。用戶可以基于LP NFT嘗試獲取不同的收益獎勵,其中包括:從流動性挖礦中獲取獎勵、交易給其他人獲取創收資產以及鎖定存放獲取借貸獎勵。

綜合來看,Uniswap V3核心的集中流動性本質上是一個定制化AMM的創新形式,是更趨向于多元化的金融服務。

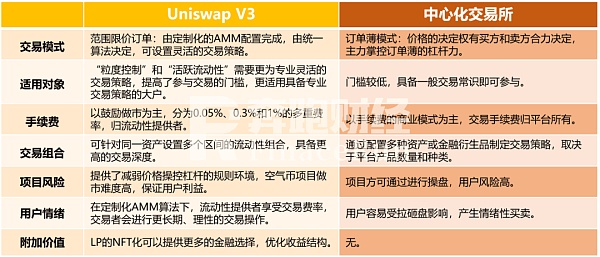

Uniswap V3 VS CEX

此次Uniswap V3版本的上線,不僅對DEX領域是極具顛覆的創新,同時對于傳統的中心化交易所而言也產生了一定程度的沖擊。

奔跑財經就Uniswap V3版本的創新特性與去中心化交易所進行了對比,見下圖:

結語

金融的本質是資金的融通。DeFi去中心化金融具備開放性、安全性等中心化金融所不具備的特性,但終究脫離不了資金融通的根本需求。

Uniswap V3所帶來的高資金利用率就是現階段DeFi領域資金融通的最好表現,同時不局限于交易,而是賦予了更為多元的金融形態,這對于DeFi領域的發展有著及其重要的影響。

但基于鏈上的操作需要匹配對應配置的底層技術設施,交易擁堵,Gas費成為迫切需要解決的關鍵問題。

我們完全可以從Uniswap V3的諸多創新特性中看到未來金融發展的更多可能性,Uniswap V3引爆下一輪DeFi熱潮的時間,相信就在Layer2部署完成之后。

Tags:SWAPUNIUniswapDEFSWAPTC幣Safe Community Tokenuniswap幣不見了Tower Defense Titans

頭條 ▌以太坊市值排名升至全球資產第24位金色財經報道,AssetDash數據顯示,以太坊市值排名升至全球資產第24位,目前約為3435.98億美元,已超越迪士尼、寶潔及PayPal.

1900/1/1 0:00:00近期特斯拉「剎車失靈」事件成為了公眾輿論的焦點,而隨后特斯拉公布事故車輛行駛數據的行為將數字經濟的關鍵問題——用戶個人隱私——推到了前臺.

1900/1/1 0:00:00NFT已經獲得不少投資人的青睞。現階段的NFT市場仍初級,面臨著諸如用戶匱乏、資產短缺等問題,而流動性是限制NFT市場規的重大因素之一.

1900/1/1 0:00:00擔心被禁?那么你比你想象的更需要比特幣懷疑者經常認為,當比特幣變得過于重要并威脅到美國主權時,政府會禁止它。至少這些批評者明白比特幣的重要性,以及美國貨幣壟斷者施加的權力.

1900/1/1 0:00:00永恒牛市有“話題炒作”的成分,但能否維持到下一輪減半,值得探討。DeFi的魔力、機構與合規的力量,是今年牛市與以往不同的核心原因.

1900/1/1 0:00:00近日,某銀行發布聲明,以保護社會公眾的財產權益,維護人民幣的法定貨幣地位,防范洗錢風險為由,禁止用戶將該行賬戶用于比特幣、萊特幣等虛擬貨幣的交易活動,否則將采取終止交易、注銷賬戶等措施.

1900/1/1 0:00:00