BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD+2.01%

ADA/HKD+2.01% SOL/HKD+1.13%

SOL/HKD+1.13% XRP/HKD+2.44%

XRP/HKD+2.44%前言:穩定幣是DeFi(去中心化金融)的基石。在經歷了2020年瘋狂增發和DeFi的需求劇增后,穩定幣的發展進入了新的階段,主要體現在更成熟的機制設計和更豐富的使用場景。FEI作為一種全新的去中心化穩定幣協議,與現存的穩定幣方案存在差異。在了解什么是FEI之前,我們先簡單回顧一下現存幾種類型的穩定幣的運行機制:

首先第一種是以USDT和USDC為代表的錨定法定貨幣(美元)并在鏈上發行的穩定幣,它運行時間最長且規模最大,由中心化的機構主導發行,一定程度受權威監管機構的監管(如USDC)。該類型的穩定幣目前憑借資本效率(快速響應需求,即使調整穩定幣供給)和法幣抵押的優勢占據了穩定幣市場的主要份額,但是其中心化的發行機制、不透明的儲備金管理和潛在的監管風險也催生了市場對去中心化的穩定幣方案的需求。

第二種是加密資產抵押型的穩定幣,比如DAI。這種類型的穩定幣通過超額抵押機制,以去中心化的形式在鏈上發行。為了防范抵押資產的價格波動,確保穩定幣的幣值穩定,必須通過超額擔保的機制來形成足夠的資產緩沖,這也直接導致了相比法幣抵押的資本效率的低下,限制了增發的自由度以及該類型穩定幣的規模增長。

12月NFT銷售額增長13%,打破連續8個月的下滑趨勢:金色財經報道,據The Block數據,12 月 NFT 的月交易量在 2022 年打破了連續 8 個月的下降趨勢,較 11 月增長 13% 至 5.495 億美元。盡管環比增長,但交易量仍只是一年前的一小部分,2021 年 12 月的交易量約為 28 億美元。[2023/1/13 11:09:26]

第三種是無抵押型穩定幣。該類穩定幣構造了鑄幣稅和Rebase兩種經濟模型,旨在實現無限量的貨幣供應與去中心化的發行方式并存。然而,這類型的穩定幣從結果上來看放大了波動性,且底層經濟模型在激勵機制和可行性方面存在缺陷。

不同于以上三種穩定幣類型,FEI的直接激勵方法提供了一套全新的改進方案。直觀的來說,作為一個非抵押的穩定幣體系,FEI通過直接激勵模型和作為流動性支撐的協議控制金PCV(Protocol Controlled Value)相結合,試圖創建一個“交易驅動”而非“抵押驅動”的去中心化、高流動性、分配公平且可擴展的穩定幣系統。

國務院辦公廳:充分運用區塊鏈等新技術打破地域阻隔和部門壁壘:9月29日消息,國務院辦公廳印發《關于加快推進政務服務“跨省通辦”的指導意見》。《意見》指出,堅持改革創新。緊扣政務服務“跨省通辦”全環節,創新工作理念和制度機制,充分運用大數據、人工智能、區塊鏈等新技術手段,優化再造業務流程,強化業務協同,打破地域阻隔和部門壁壘,促進條塊聯通和上下聯動。(中國政府網)[2020/9/29]

那么,FEI協議中錨定美元的激勵機制具體是什么呢?

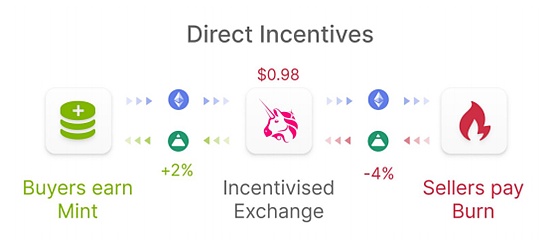

首先,最為直觀的機制為直接激勵和懲罰。具體來說,對于穩定幣,設計者更多地擔心來源于幣價的一落千丈,即對于折價風險的擔憂超過溢價風險。因此,為了避免FEI由于使用者的過度拋售而進入深度折價狀態(價值大幅小于一美元),當出現折價時,FEI協議通過對買入者提供直接獎勵,同時對賣出者進行懲罰,從而使賣出者在折價賣出時承受更大的損失,達到推動價格回升至錨定目標(一美元)附近的目的。(如下圖)

外媒:盡管已承認不禁止對加密企業的服務 但印度央行并不愿意打破目前的混亂狀態:此前消息,印度儲備銀行(RBI,該國央行)最近對一項信息的回應顯示,印度銀行不被禁止處理加密貨幣業務。

然而,Cointelegraph報道稱,因為到目前為止,大多數銀行仍拒絕修改其做法,拒絕為加密貨幣業務提供銀行服務,在拒絕這些服務時,銀行聲稱他們正在根據最高法院的判決等待印度儲備銀行的指引更新,但是印度儲備銀行沒有相應的法律義務來發布任何這種更新,這一借口完全沒有道理。相比之下,一些銀行確實在向加密貨幣交易所提供服務,盡管有時會有取款限制。考慮到印度儲備銀行最近的回應,即沒有對銀行的禁令,以及銀行期待印度儲備銀行發布的指引更新,有一件事是明確的——印度儲備銀行對打破目前的混亂狀態并沒有特別的興趣。(Cointelegraph)[2020/5/31]

分析 | 分析師:此次下跌即將打破時間最長熊市記錄:據Newsbtc消息,加密貨幣分析師Josh Rager表示,到今年2月2日,此次下跌就將達到410天,與上次熊市的時間一樣長。據悉,此前最長的熊市出現在2013年11月至2015年1月,期間比特幣的價格從1100美元以上的高點跌至178美元的低點。從2015年1月過后,比特幣價格持續反彈,一直到2017年達到19000美元的歷史高位。[2019/1/25]

但是,很顯然直接激勵機制由于沒有流動性保證以及缺少抵押品的支撐,只能作為幣價維穩的輔助,FEI協議進一步通過協議控制金PCV充當流動性,實現幣價的動態調節。

協議控制金PCV是FEI協議背后最核心的創新點,然而這一概念并不是憑空出現的,準確的說,PCV派生于DeFi項目中用以發行代幣的總鎖倉價值(TVL)這一概念。不過,不同于后者,存入PCV中的數字資產的所有權發生了轉移,由協議完全擁有資產。PCV最直接的作用是作為Uniswap等自動做市商的流動性提供者,即作為市場的對手方來調整價格,從而實現從根本上控制涉及FEI的交易對的匯率。

火幣HT積分第四天2735萬額度28秒售罄 打破記錄:火幣預付手續費點卡套餐市場反饋持續火爆,2735萬額度手續費點卡套餐28秒售罄,打破銷售時間記錄。本次火幣點卡搶購活動時間為1月24日-2月7日,每日上午10:00開始,HT積分附贈比例每天遞減。2月1日上線HT交易。目前,市場上已經有人在高溢價收購火幣HT積分。[2018/1/27]

舉一個簡單的例子,假設有一個以FEI/USDC計價的Uniswap資產池,目前流動性深度為1100FEI和1000USDC,即FEI處于折價的狀態。在這個例子中,FEI協議擁有90%的流動性。則FEI協議可以自動執行以下交易: 1.收回擁有的所有流動性(990FEI和900USDC) 2.將5USDC換為5FEI(資金池剩余流動性為105FEI:105USDC)3.以1:1的匯率再供應895 FEI和895USDC,資產池中最終留下1000FEI和1000USDC,匯率重回1:1。

上述交易成功將匯率推回了1:1,但是同時也付出了5USDC的資金代價,而PCV中的資金則擔任維穩匯率的主要流動性來源。那么,一系列的問題自然而然的出現:比如PCV的錢從何而來?如何保障PCV的穩定供給?

從機制設計來說,PCV的來源有以下兩種:

創世階段直接籌集

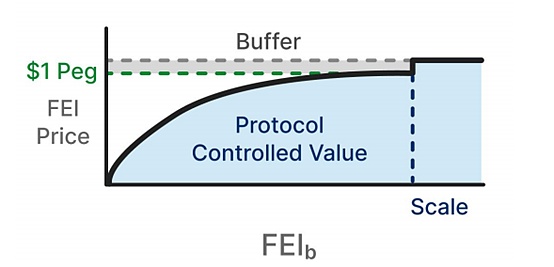

聯合曲線是發行FEI時定義的單調供給曲線,定義了FEI的市場需求量和發行價格的對應關系。由下圖可見,為了激勵投資者早期參與FEI的創世,初始的發行有明顯的價格優惠,隨著發行量的上升,價格也逐漸逼近一美元的錨定價值。

以PCV存款形式通過聯合曲線籌集

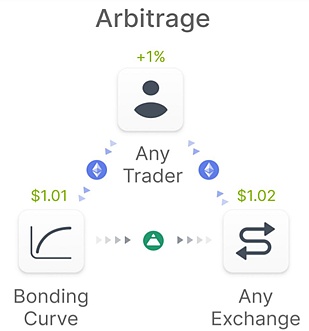

Uniswap PCV存款從聯合曲線接收存進來的ETH,將其作為流動性存入Uniswap的ETH/FEI池。與此存款對應的FEI被鑄造。和上述的早期聯合曲線直接鑄幣不同,PCV存款的鑄幣與Uniswap的現貨價格有關,并非聯合曲線決定的價格。此外,由于聯合曲線單方向的性質,即用戶只能通過曲線買入FEI而不能賣出。因而,當FEI在市場出現溢價,投資者或自動套利機器人可以通過聯合曲線買入并在二級市場賣出,既抹平了溢價,也同時給PCV注入了資金。

出師未捷,原因出在了哪里?

由于Coinbase等知名機構的背書,外加上述復雜且頗具道理的機制設計,FEI Protocol吸引了大量的資金參與。僅僅三天的創世時間,約63.9萬枚ETH涌入其間,鑄造了約13億的FEI,價值近13億美元。

然而,在FEI Protocol創世結束后,參與者仿佛加入了一場“逃跑競賽”,參與募集的投資者手握大量的FEI和空投的治理代幣TRIBE,爭相換回ETH、USDT等硬通貨,紛紛開始跑路砸盤。一時間,FEI和TRIBE齊跌,大多數人都被困在了“水牢”。

究竟是哪一環節出了問題?上述的獎懲機制和PCV調節機制看似非常完備,創世結束后,FEI/ETH交易對的流動性甚至超過了25億美金,位居Uniswap所有交易對的首位。可是,盡管如此龐大的流動性作為背書,也擋不住市場拋售的強烈意愿和恐慌情緒。4月6日,由于幣價一直位于“水下”(不足一美元),PCV自動進行了reweight,將匯率短暫的拉升,但先前由于懲罰機制而持幣待售的FEI玩家立即抓住“逃生機會”,再次把幣價砸到水下。

在改進的提案中,社區中很多人提到改變reweight的觸發頻率,即充分發揮PCV的資金優勢,強勢讓FEI站穩錨定價。但我認為,這并不是長遠之計。當前如此大的拋壓一方面由于大量空投的TRIBE破壞了治理代幣的內生價值,變成了一部分人套現賺收益的工具,而忽視了對項目真實價值的深入了解,另一方面,FEI當前缺乏具體的應用場景以及基于應用場景產生的真實需求。因此,創世期鑄造如此海量的新幣,自然供需天平產生極度的傾斜。而這樣本源性的供需不平衡如果只是依賴簡單的獎懲機制或PCV的內耗是萬不能長久的。更不用說,PCV的價值與ETH深度綁定,一旦ETH幣價崩盤,PCV的價值也會大幅縮水,加劇FEI的幣價的“死亡螺旋”。

FEI的教訓再一次警醒項目方和所有市場參與者,在共識的缺失面前,看上去再復雜、再全面的機制也無能為力,不過只是無謂的空轉。應用場景帶來的真實需求是幣價最堅實的基礎,穩定幣也不能例外。

FEI的未來還需時間的檢驗。

Source:FEI ProtocolWhitepaper

一、引言 以太坊生態已經發展的猶如一座現代都市般成熟,各種DeFi協議、NFT協議就像一座座高樓大廈,但是絢麗多姿的城市中依然有非常多不為人知的角落,這便是以太坊黑暗森林.

1900/1/1 0:00:00在區塊鏈及加密貨幣技術的發展過程中,去年興起的 DeFi 無疑對整個加密貨幣行業都產生了深遠的影響,它不像2017 年興起的 1CO 那樣,而是有許多落地項目的.

1900/1/1 0:00:00大家好,我是佩佩,最近有個幣有點調皮,大餅漲,它橫盤,大餅跌,眾幣齊跌,它創新高,它就是Sol,之前也cue過幾次他家的生態,還有之前提過的一個空投項目rope這兩天時間幾乎是翻了倍.

1900/1/1 0:00:00在《時代》雜志的采訪中,PayPal首席執行官Dan Schulman談到了支付業務擴展到加密領域時,認為電子商務將轉變為由社交媒體平臺驅動的個性化體驗和“關聯性”購買.

1900/1/1 0:00:00隨著加密資產的升值,DeFi中的各項數據繼續向好,除以太坊之外,其它鏈上的DeFi項目也在蓬勃發展.

1900/1/1 0:00:00區塊鏈技術的潛力遠不止像加密貨幣這樣的數字資產,用戶和公司可以將數據(如其個人 ID,證書,公司財產數據,注冊數據,房地產數據以及其他有關現實世界資產的信息)放置在區塊鏈網絡上.

1900/1/1 0:00:00