BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD+1.67%

LTC/HKD+1.67% ADA/HKD+3.27%

ADA/HKD+3.27% SOL/HKD+1.58%

SOL/HKD+1.58% XRP/HKD+2.53%

XRP/HKD+2.53%在昨天的市場大跌中,DeFi 借貸平臺的清算量達到了 數億美元。波場創始人孫宇晨稱,避免了一筆 Liquity 上 60 萬 ETH 的清算,「拯救了幣圈」。社區有人猜測,如果這 60 萬 ETH 被清算,ETH 價格可能會跌破 1000 美元。對此,萊比特礦池 CEO 江卓爾發文表示,DeFi 借貸平臺的清算不會立即在市場上賣出,對市場影響有限。

以下為江卓爾發文內容。

撰文:江卓爾,萊比特礦池 CEO

孫割在 Liquity 的 60 萬個 ETH 如果被清算,ETH 價格會被砸到 1000 以下嗎?

萊比特礦池創始人江卓爾:借錢挖礦是目前幣圈既賺錢又賺幣的方法:2020年11月15日,由58COIN主辦,華夏產業經濟研究院、幣世界、金色財經和幣小白協辦的2020產業生態論壇暨58COIN三周年在成都隆重開啟。會上,萊比特礦池創始人江卓爾進行了題為《如何在本輪牛市,不僅賺錢還賺幣》的主題演講。他表示,目前幣圈既賺錢又賺幣的方法是借錢挖礦,即借場外(不會爆倉)的錢或拉投資進行挖礦,并且把挖礦當做一個經營行為,而非投資行為,然后完成了從無到有的過程。由于牛市會越來越漫長且礦機遭受物理瓶頸限制,所以挖礦的低風險優勢已經越來越明顯。[2020/11/15 20:52:16]

其實并不是這樣,沒那么可怕,講故事是一種講法,越聳人聽聞,聽眾越多,講原理是另一種講法。

江卓爾:整個牛市周期,能活著的競爭幣大概率將漲超BTC:江卓爾剛剛發微博表示,牛市期間板塊輪動很正常,等BTC漲了一波,競爭幣就會跟上來了。并且整個牛市周期,能活著的競爭幣大概率漲幅超過BTC。而且BCH,還要疊加一個BTC擁堵的加成。BTC的用戶數、幣價比上一輪更高,等到牛市火爆時,大家就知道“一筆交易幾千塊,甚至幾萬塊手續費”是怎樣痛苦的體驗了。到時候,又會有大量的注意力、資金注入BCH。[2020/5/8]

1、DeFi 的強平清算,和中心化交易所的爆倉類似,但又有所不同,交易所是一次性把爆倉單尸體以低一些的價格掛出來,并且由于:低一些掛單 = 往下砸盤 = 最新成交價降低,因此有可能導致下面的單子也爆掉,形成連環爆倉。

2、DeFi 的抵押借貸在抵押率低于一定程度后,就會把單子掛出來,允許搬磚者參與清算,這個過程類似于爆倉。例如借 $100 U,在抵押物 ETH 的凈值是 $110 時,你就可以去清算這個單子,用 $100 U 換回價值 $110 的 ETH,然后把 $110 的 ETH 賣到交易所,賺取 $10 的清算利潤。(Liquity 使用穩定池等 3 種方法清算,原理大同小異,不展開講了)

聲音 | 江卓爾:對于普通開發者而言CashScript文檔提高了開發效率且降低了開發難度:萊比特礦池江卓爾在微博上發文稱,CashScript文檔的推出對于普通的開發者而言,不僅提高了開發效率,而且降低了開發難度,開發者可以根據文檔中的內容和參考案例進行智能合約的搭建。與此同時,BCH智能合約的參與門檻也會有所降低,從而吸引更多的開發者加入到BCH智能合約的創建中來,這將為BCH網絡出現殺手級應用奠定基礎。[2019/7/2]

3、但 DeFi 的最新幣價不是像交易所一樣,由買賣單直接交易產生,而是由預言機從外部輸入。因此交易所的清算單,會直接把成交幣價瞬間打下去,而 DeFi 的清算單雖然也會降低成交幣價,但這個過程依靠清算者套利完成,有一定的延遲時間,并且是間接作用。

聲音 | 江卓爾:用戶不可能長時間忍受離譜的高手續費:江卓爾對于《BTC網絡95%區塊滿了,交易費卻依然穩定在0.1美元》的文章發微博回復稱:用戶不可能長時間忍受離譜的高手續費,“現在手續費維持在0.1美元”背后的真相是“手續費超過0.1美元,用戶就會流失到其它幣,讓手續費重新降低到0.1美元”,結果是“比特幣用戶數被鎖死”。無限擴容,才是王道。[2018/10/23]

4、極端情況下,如果市場上搬磚清算者都耗光了資金,那不管有多大的清算單,都只是在系統里,不會把影響傳到到其他 DeFi 和中心化交易所。孫割的 60 萬 ETH 就是這樣的情況。

5、當 Liquity 的穩定池耗盡 LUSD 穩定幣(無法依靠系統內預存穩定幣清算,要依靠外部搬磚清算者),整個系統抵押率低于 150% 時,就會開啟究極模式——Recovery mode (恢復模式),所有的單子,哪怕高于 110% 的,從低到高,都會被清算,直到整個系統的抵押率恢復回 150% 為止,由此逼迫借款人盡快補錢進來。

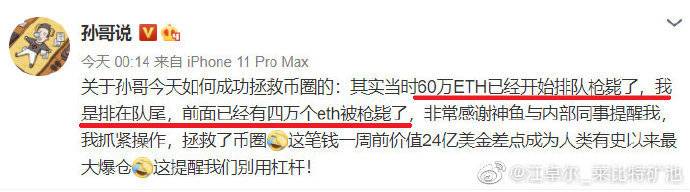

6、Recovery mode 就是孫割說的 「已經開始排隊槍斃了,我是排在隊尾,前面已經有四萬個 eth 被槍斃了」,孫割此時雖然高于 110%,但也在排隊槍斃的隊列里,理論上可以被槍斃。但孫割即使什么都不做,系統把前面低抵押率的單子槍斃后,很可能整個系統抵押率就能恢復 150%,從排隊槍斃模式退出。

7、即使幣價進一步下跌,系統抵押率不能恢復 150%,不能從排隊槍斃模式退出,在孫割的 60 萬 ETH 被掛清算單時,搬磚清算者的資金已經不夠,連孫割前面的清算單(尸體)都還沒吃完,暫時還輪不到孫割的 60 萬 ETH。

即使把孫割前面的清算單(尸體)吃完了,對這 60 萬 ETH 也要一口一口慢慢吃,對交易所幣價的影響,取決于搬磚清算者的資金,而搬磚清算者的資金此時顯然不夠。

并且,在幣價重新上漲后,和交易所爆倉單尸體不會恢復成正常單不同,大部分的 DeFi 都會把未清算完畢的清算單,恢復成正常單。例如 Liquity 整個系統抵押率恢復 150% 后,就會從排隊槍斃模式中退出。

8、所以總結一下,如果孫割沒及時補倉會怎么樣?大概率什么都不會發生,因為:

最低幣價就維持了幾分鐘,幾分鐘后幣價上升時,搬磚清算者連孫割前面的尸體也吃不完。

就算吃完了孫割前面的尸體,對交易所拋壓也只取決于搬磚清算者資金,而他們資金此時明顯不夠,且受 ETH 擁堵影響,搬磚效率很低。

清算完孫割前面低抵押率的單子后,Liquity 系統抵押率可能升回 150%,從排隊槍斃模式中退出

因此,大概率什么都不會發生,不會導致 「ETH 跌到 1000」。只有幾個條件湊齊:幣價長時間處于低位(但又不能太低,導致清算無利可圖) + 搬磚者資金充裕 + ETH 不堵,才有可能導致搬磚者把這 60 萬 ETH 源源不斷搬到交易所,影響交易所幣價。

9、孫割最大的風險在于:某個巨鯨盯上了他,在 Liquity 進入排隊槍斃模式,且總抵押率嚴重低于 150% 時,直接用大量 U,把 Liquity 的所有單子(包括排在隊尾的孫割)全部清算掉,那孫割就會在低價被人買走 60 萬 ETH。

但巨鯨一次性吃下 60 萬 ETH,大概率就是純買入,因為拿到交易所套利砸盤的話,10%~20% 的價格差不夠砸,會自己把自己砸虧,所以也不會導致 「ETH 跌到 1000」。

PS:不知道這 60 萬 ETH 是孫割的,還是孫割旗下用戶的,切記:No your key, No your ETH [笑而不語]

頭條 ▌國務院金融穩定發展委員會:打擊比特幣挖礦和交易行為5月21日,國務院金融穩定發展委員會(以下簡稱金融委)召開第五十一次會議,研究部署下一階段金融領域重點工作.

1900/1/1 0:00:00對于加密貨幣行業來說,過去一周仿佛坐了一次過山車。5月13日,特斯拉創始人伊隆·馬斯克在推特上發文:“出于比特幣對環境影響擔憂,特斯拉暫停比特幣付款.

1900/1/1 0:00:00比特幣的大幅波動仍在繼續。5月23日,比特幣指數又一度大跌16.71%,最低報31192.40美元/枚.

1900/1/1 0:00:00今天動物系的項目?依舊在瘋狂中,似乎絕大多數新人都賺到了錢,就像去年的DEFI一樣,老韭菜們往往出于謹慎而錯過了機會,以至于現在流傳這么一句話:只要空氣幣就行.

1900/1/1 0:00:00以太坊要成為超級計算機;DFINITY愿景定位為互聯網計算機。那兩者到底有何異同點呢? 本文將對此進行梳理介紹.

1900/1/1 0:00:00從工作量證明 (PoW) 到權益證明 (PoS) 的轉變是以太坊自誕生以來最令人期待的里程碑。不同于使用需要消耗大量能源的 PoW 來擴展區塊鏈,PoS 允許用戶質押他們的 ETH 和運行名為“.

1900/1/1 0:00:00