BTC/HKD-2.35%

BTC/HKD-2.35% ETH/HKD-3.71%

ETH/HKD-3.71% LTC/HKD-2.98%

LTC/HKD-2.98% ADA/HKD-5.3%

ADA/HKD-5.3% SOL/HKD-1.19%

SOL/HKD-1.19% XRP/HKD-5.42%

XRP/HKD-5.42%原文標題:《Through the Looking Gas: A History of Ethereum Protocols》

2015 年 7 月,以太坊正式上線。在過去的幾年時間里,基于以太坊的去中心化應用程序 (dApps) 生態系統已經取得了驚人的發展,比如:

1.0x 的第一個場外交易市場于 2017 年推出;

2.Uniswap 于 2018 年 11 月首次上線完成部署;

3.Yearn Finance 在 2020 年精心策劃了一場備受業內關注的空投活動。

去中心化金融 (DeFi) 已經成為一個持續發展的行業,如今回想起來,其增長似乎是不可避免的。

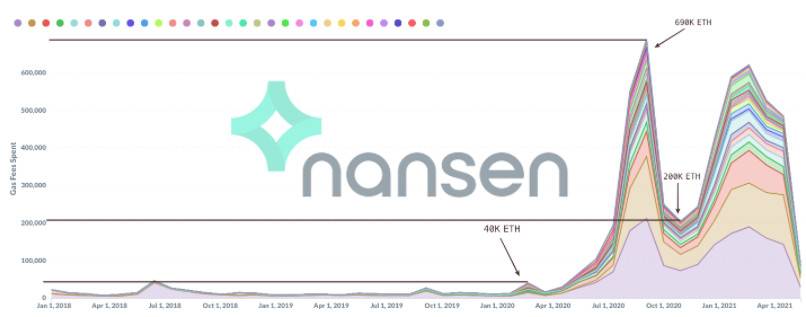

與其他具有競爭產品的經濟體一樣,不少去中心化金融協議也經歷過起起落落,有的協議在短時間內走上巔峰,有的則快速隕落。但是在此過程中,DeFi 協議從未放棄創新,也正是因為如此,才形成了我們今天看到的 DeFi 市場格局。 DeFi 的發展歷史可能是主觀的,但以太坊區塊鏈不是。在這篇研究文章中,我們將通過數據來講述以太坊的故事,同時分析此類協議的發展狀況。下圖是我們繪制的以太坊區塊鏈上支出的總 gas 費用變化趨勢,時間范圍從 2018 年至今,按四周時間為一個時間跨度進行匯總,數據來源 Metabase。

1001枚BTC從Gemini 轉入未知錢包:金色財經報道,Whale Alert數據顯示,1001枚BTC(價值約20,896,378美元)從Gemini 轉入未知錢包。[2022/10/30 11:56:58]

從上圖可以看出,2018 年到 2019 年期間,以太坊區塊鏈活動相當平靜,每月花費的總 gas 金額幾乎沒有超過 40,000 ETH。但是從 2020 年開始,以太坊區塊鏈活動開始上漲,gas 費用支出呈拋物線狀增長,在 2020 年 9 月,以太坊 4 周 gas 費用總支出達到 650,000 ETH 峰值,而那時 ETH 價格只有月 400 美元——時間真的過得好快!

通過分析各種 DeFi 協議實體總計支出的 gas 費用所占的比例,或許我們可以對相關數據有更近距離的了解。在本文中,我們想按照時間推移查看 gas 費用支出排名前三十的協議實體在匯總歷史數據中所占的比例。

坦率地說,DeFi 協議支出的 gas 費用取決于許多因素,比如:

1.有多少用戶與智能合約交互;

2.執行函數所需的計算強度;

3.當時以太坊區塊鏈上的 gas 整體價格。

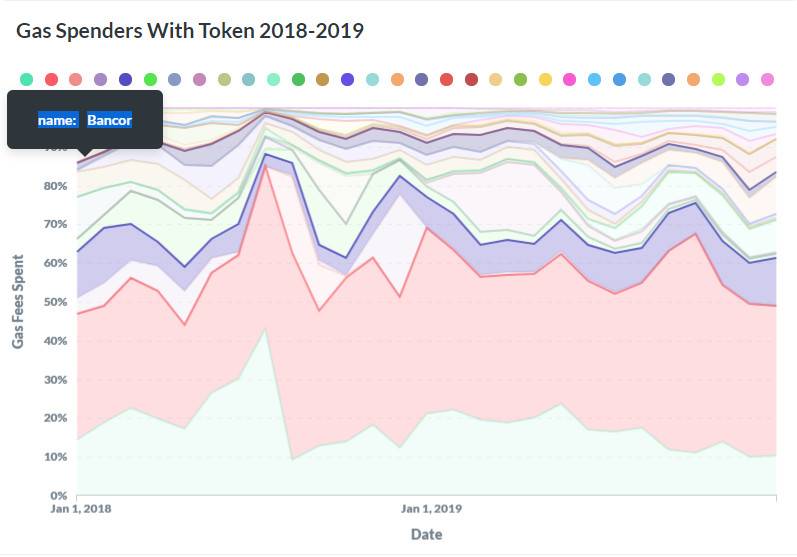

在我們進行深入探討之前,必須注意一點:2018-2019 年以太坊市場格局非常不同,當時許多非常活躍的智能合約如今已不再使用,我們可以從下圖中看到 2018-2019 年期間的排名前三十名的 gas 消費實體情況,數據來源 Metabase。

數據:65,000枚ETH從Gemini轉移到未知錢包:金色財經報道,據Whale Alert數據顯示,65,000枚ETH(價值101,868,063美元)從Gemini轉移到未知錢包。[2022/9/1 13:02:49]

除了實體之外,我們還匯總了代幣合約支出的 gas 總費用,代幣合約大約占據了以太坊活動的 10% 左右。2018 年,許多代幣合約都是龐氏騙局和賭博游戲,其中相當一部分來自中國。比如 LastWinner 就是一個典型例子,該協議只是基于一個非常簡單的機制:用戶將 ETH 存入合約,直到達到某個 ETH 上限,一旦觸及,那么最后一個存入 ETH 的人將贏得全部 ETH,你可以看到這個協議在以太坊上的活動在 2018 年中旬達到高峰。

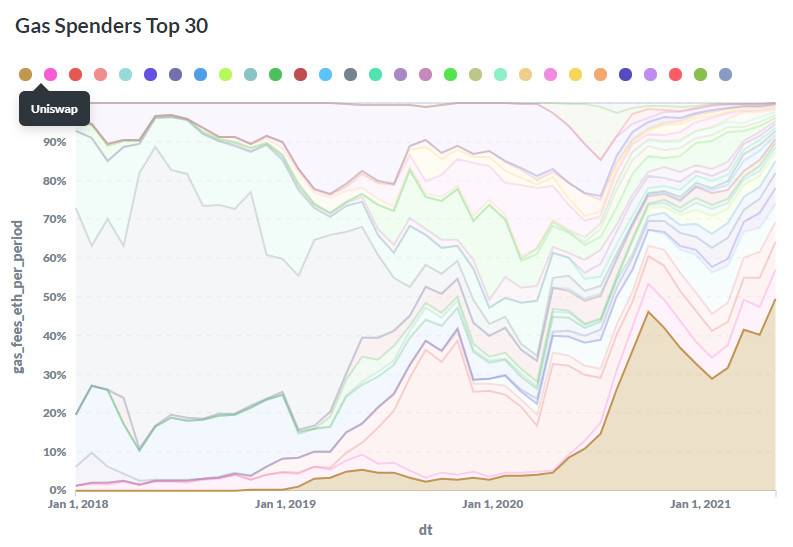

下面這張圖更有趣,其中展示了自 2018 年至今,排名前三十的實體所花費的 gas 相對比例,數據來源 Metabase。

這些數據年復一年地講述著一個有趣的故事,那么,先讓我們從 2018 年開始吧。

0x 把「中間人」角色給剔除了。許多人以為 Uniswap 是第一個去中心化交易所,其實非也,使用智能合約進行去信任代幣兌換的歷史可以追溯到更遠時期。最早的 DEX 模型誕生于 2017 年,他們起初希望模仿中心化加密貨幣交易所的訂單簿模型,但結果因為計算量太大且速度緩慢,導致根本無法實際使用。不過在 2017 年 7 月,0x 部署了一種基于鏈上交易結算的解決方案——0x OTC。當人們在場外交易市場進行交易時,通常會存在兩個問題:

10000枚ETH從Gemini轉移至未知地址:8月25日消息,Tokenview數據顯示,8月25日09:43:20,10000枚ETH從Gemini轉入至地址0x645...fda9。[2022/8/25 12:47:06]

1.價格發現僅發生在兩方之間;

2.沒有受保障的報價談判發生(一方可以隨時撤銷,但在公開市場上,一方下的訂單可以立即被接受)。

用戶可以在推特等社交媒體這些鏈下平臺上發布訂單,然后再通過 0x 在鏈上結算——2018 年,0x 的日均交易額已經達到 400 萬美元。

接下來是 Bancor。2018 年 8 月,Bancor 在一篇博客文章中提到了構建自動化做市商的想法,旨在徹底顛覆基于訂單簿風格的交易市場,他們將所有代幣與 BNT 配對,這種做法一直延續到了今天。相比之下,我們在 Uniswap 平臺上可以看到各種互相匹配的交易對。

此外,Kyber 在去中心化交易所發展歷史中也留下了自己的印記。本質上,Kyber 希望推動各方以去中心化的方式獲取和貢獻流動性,但它本身并不是一個去中心化交易所,而是專注于從各種資金池來源聚合流動性——包括去中心化交易所和中心化做市商。我們可以把 Kyber 看作是一個通用 Uniswap 路由器,來自各方的流動性都能被支付網絡等實體利用,這在當時來說具有極大開創性。

2019 年,Chainpnk 已經成長為 DeFi 領域里關鍵部分。2017 年,Chainpnk 首次推出預言機(Oracle),將外部鏈下數據安全地連接到以太坊智能合約。人們沒有意識到預言機對于合成資產和保證金產品的重要性——BZx 將 Chainpnk 預言機用于其保證金交易平臺,而 Synthetix 也與 Chainpnk 實現集成,為現實世界資產提供喂價信息。2019 年 5 月,區塊鏈媒體 Decrypt?甚至還發布了一份與 Chainpnk 完成集成的 DeFi 協議列表。

數據:3,500枚BTC從Gemini轉移到Xapo:金色財經報道,據Whale Alert數據顯示,3,500枚BTC從Gemini轉移到Xapo。[2022/8/18 12:32:42]

另一個值得關注的預言機服務是 Tellor,該服務在 2019 年 10 月曾短暫出現使用量激增。

直到 2021 年,Chainpnk 在以太坊 gas 費用中的份額一直保持在 4% 以上,算得上是一個真正的大贏家。

預言機之后,一些 DeFi 高級交易功能開始生根發芽,比如托管借貸交易平臺 Dydx 在 2019 年啟動了保證金交易功能,該功能具有時尚的用戶界面,可實現高達 4 倍的杠桿率,幾乎可以實現與 CEX 相似的使用體驗。

另外,Synthetix 也在 2019 年找到了屬于自己的利基市場,如今很少有人知道 Synthetix 一開始被稱為 Havven,實際上,這個合成資產協議最初被設計為一種類似于 Maker 的穩定幣協議。從 gas 消費走勢圖表中,我們可以看出多年來 Maker 一直占據著主導地位。 Synthetix 致力于為合成加密和逆值資產(inverse value asset)創建市場,2019 年 7 月,Synthetix 交易額已經達到 6000 萬美元。

市場對 Compound 的興趣也開始增加——2019 年 5 月,Compound V2 以全新的面貌推出。多年來,Compound 的貨幣市場幾乎沒有變化,但其穩定的 gas 費用吞吐量(1.5-5%)已經證明了 Compound 的設計非常成功。毫不奇怪,多年來,借貸 DeFi 協議產生的 gas 費用始終低于 DEX

動態 | 通訊應用Discord將讀取狀態的實現從Go轉向Rust:通訊應用Discord宣布將讀取狀態(Read States)的實現從Go轉向Rust,以提高該服務的性能。Discord發布官方博客解釋之所以選擇Rust的原因,稱讀取狀態是一項被高頻使用的功能,對速度的要求非常高,但是采用Go語言實施無法滿足這個要求,導致每隔幾分鐘就會出現大量的延遲峰值,這不利于用戶體驗,Discord團隊認為這是由于Go核心功能,其內存模型和垃圾收集器(GC)引起的。[2020/2/5]

2020 年,Uniswap 開始主導自動化做市商(AMM)市場。Uniswap 其實早在 2018 年 11 月就上線了,但直到 2019 年 2 月,其交易量才正式超過 Bancor。 雖然這兩個 DEX 都基于 50/50 儲備金模式,但 Uniswap 的設計更加高效且用戶友好。不僅如此, Uniswap 的設計還支持免許可加密資產上幣,使其與更大的 DeFi 生態系統構建了龐大的可組合性。 2019 年,一篇業內廣為流傳的博客文章這樣分析 Uniswap——

在我們切換到 Uniswap 之前,我們的代幣已經在 Bancor 上架了幾個月。在 Bancor 上架代幣的過程要求我們聯系 Bancor 團隊并與他們合作,然后必須將 ETH 和等量的代幣轉移到 Bancor 團隊提供的地址。Bancor 團隊還要求我們在設置過程中轉移不少于價值 60,000 美元的 ETH 以用于提供流動性。從我們決定上幣到我們的代幣出現在 Bancor 網站上,整個過程需要一兩天時間,還要反反復復與 Bancor 團隊溝通交流。相比之下,創建 Uniswap 合約的過程就像填寫一個簡短的表格,你只需單擊一個按鈕就能輕松搞定。在 Uniswap 上為合約增加流動性的過程同樣簡單,這個過程只需要短短一兩分鐘,我們完全不需要聯系 Uniswap 團隊,他們也不會要求必須向合約增加任何流動性。

2020 年,1inch 進入去中心化進入市場的感覺就像——平地一聲雷,它也許是去年增長最快的 DeFi 協議,但直到 2020 年 8 月份才完成早期種子輪融資,隨后只用了短短 3 個月時間就占據了 gas 市場 6%的份額。1inch 主要提供了去中心化交易所聚合服務,通過分析各種流動性池拆分和路由訂單以找到最具成本效益的交易。 1inch 在 2020 年底向用戶進行了空投,并在 12 月占據了 10% 的 gas 費用比例。

去年,Forsage 活動激增并迅速流行。這真是一個奇怪的現象,因為如果要使用 Forsage ,用戶必須要向該平臺支付 ETH。此外,如果用戶向其他人推薦 Forsage 平臺的話,可以獲得 ETH 代幣激勵。從這個角度來看,該項目似乎有些像金字塔計劃騙局,但他們直到今天仍在運行。

2020 年,幾乎沒有一個 DeFi 用戶沒聽說過 Yearn。如果沒有 Yearn Finance 的 YFI 空投這濃墨重彩的一筆,以太坊的歷史就不會完整——這個「無價值的治理代幣」價格在短短七天內增長 35 倍。自 2020 年以來,Yearn 一直走在 DeFi 的前沿,其增長的結構和形式也給當今其他新創建的 DeFi 協議指明了方向。

Tether 和 Center 占據了以太坊區塊鏈活動中很大一部分比例——它們幾乎占到當前 gas 費用總量的 12%。Tether 和 Center 就像是最出色的「代理」,可以用來轉移進出以太坊的資產數量,因為 gas 都被用來鑄造和銷毀 USDT 和 USDC 穩定幣了。

另一方面,Wrapped Ether 合約仍然在被廣泛使用,而且已經逐步成為以太坊 DeFi 的支柱。 就目前而言,WETH 是一個非常具有革命性的想法,這種代幣化的 ETH 可以用作抵押品、交易手段以及其他代幣的定價基準。 WETH 是 DeFi 樂高積木的一個典型實力,它滿足了廣大市場需求,目前已經被廣泛使用,而且價格相當穩定。不,他們可不是治理令牌!

事實上,一個活生生的以太坊產品生態系統已經形成:在以太坊區塊鏈上,一系列代幣兌換協議現在也擁有了屬于他們的公平份額——盡管 Uniswap 仍然占主導地位。如今,僅 Nansen 就跟蹤了至少 94 個 DEX 協議——每個協議都有自己的「怪癖」和價值主張。自 2021 年年初以來,這些協議已部署了超過 280 萬份合約。另外,就 ERC-20 合約而言,迄今為止已經部署了大約 19.8 萬份。

我們每個人都在為以太坊「做貢獻」,您所做的每一次代幣兌換、質押、存款、取款、鑄幣都記錄在以太坊區塊鏈上。我們每個人是以太坊森林的參與者,幫助這片森蘭繼續生存、不斷成長、適應和繁榮。那么,你認為以太坊的下一步該去哪里呢?

今年5月是DeFi歷史上被攻擊次數最多、損失最大的一個月。在5月發生的與?DeFi?相關的25起安全事件中,閃電貸攻擊事件最多,大約有?11?起,此外,BSC是被攻擊次數最多的平臺,遭到了15起.

1900/1/1 0:00:00今年以來,NFT類別的展覽、藝術品等一個個被炒到高價,大家的FOMO情緒似乎也提升了很多,但奇怪的是,NFT的市值在不斷增大,但是愿意持有和購買的人增長率似乎并沒有太多.

1900/1/1 0:00:00DeFi衍生品被認為是DeFi最具前景的市場之一,其中包括合成資產、期權、預測市場、永續合約、保險、利率衍生品等六大方向.

1900/1/1 0:00:00受MicroStrategy將發行4億美元債券以購買更多比特幣的消息影響,比特幣周一(6月7日)日內曾逆轉周末頹勢小幅走高,然而北京時間周二(6月8日)凌晨05:15左右,比特幣突然跳水.

1900/1/1 0:00:00比推消息,據彭博社報道,印度儲備銀行( RBI )行長 Shaktikanta Das 在最近一次關于貨幣政策的聲明后的新聞發布會上重申了該機構的立場,強調說.

1900/1/1 0:00:00Twitter首席執行官Jack Dorsey(杰克·多西)宣稱,他對比特幣的肯定比他在面對Twitter和Square時的任何未決項目都要強大.

1900/1/1 0:00:00