BTC/HKD-3.69%

BTC/HKD-3.69% ETH/HKD-3.82%

ETH/HKD-3.82% LTC/HKD-2.88%

LTC/HKD-2.88% ADA/HKD-5.39%

ADA/HKD-5.39% SOL/HKD-6.47%

SOL/HKD-6.47% XRP/HKD-6.24%

XRP/HKD-6.24%原標題 | 保險基金在 CEX 和 DEX 中的應用

保險基金(Insurance Fund),又叫風險準備金,顧名思義是用來應對突發狀況的保證金制度。隨著金融市場化程度的不斷提高,市場機制的復雜性、風險性不斷升級,市場的劇烈波動是投資人承受巨大風險。為保護投資者利益,降低投資人投資風險,保險基金制度應運而生,如今保險基金廣泛應用于證券期貨、加密貨幣期貨、P2P 等金融領域。

了解保證金交易

保證金(Margin)是指從第三方(例如交易所)借來進行投資的錢。具體而言,它是指用戶帳戶中持有的證券的總價值與從貸方獲得的貸款額之間的差額。保證金交易(Margin Trading)使投資者可以控制和使用比其實際擁有的資產更多的資產。它還要求投資者將自己擁有的資產用作抵押品,以防投資者無法償還借入的資金。通常,借入的資金來自其他交易者或交易所。資金放大非常適合于低波動率的資產市場以提高回報,并且不同的市場有不同的規則和杠桿比例。

通常保證金交易可以提供 2-20 倍的杠桿購買力。這樣一來,您可以購買更多品類的資產,從而可以釋放更多的交易機會并提高整體回報。保證金交易還可以使您做空。這意味著,當您認為某項資產的價格將下跌時,同樣可以賺取利潤。

一般情況保證金交易有一個限制,稱為維持保證金(Maintenance Margin),這是在交易所迫使您存入更多資金或出售資產以償還貸款之前,您必須維持的最低帳戶余額。最后一點是保證金交易的關鍵,被稱為追加保證金(Margin Call),實際上是交易所要求您向賬戶中增加資金或強平頭寸以使賬戶回到所需水平的要求。如果您未滿足追加保證金的要求,則交易所可以平倉任何未平倉頭寸,以使帳戶恢復至最小值。

ParaSpace推出激勵計劃,積分未來可兌換為該項目代幣:4月3日消息,據官方推特,NFT借貸協議ParaSpace宣布推出激勵計劃,該計劃中用戶的行為和活動將獲得積分獎勵,積分將在 ParaSpace發布代幣時通過空投兌換為ParaSpace代幣。在第二季度末(2023年6月30日)之前,ParaSpace會將用戶賺取的獎勵積分提高至 300%。

據官方文檔信息顯示,賺取積分的有效行為包括借貸、參與APE質押以及賒購。ParaSpace計劃在完成核心產品和功能開發后加快啟動治理令牌的過程。[2023/4/3 13:41:39]

傳統金融公司的保險基金制度

在傳統證券期貨行業,期貨交易所一般會從自己收取的會員交易手續費中提取一定比例的資金,做為確保交易所擔保履約的保險基金。交易所不但要從交易手續費中提取保險基金,而且要針對股指期貨的特殊風險建立由會員繳納的股指期貨特別保險基金。股指期貨特別保險基金只能用于為維護股指期貨市場正常運轉提供財務擔保和彌補因交易所不可預見風險帶來的虧損。保險基金必須單獨核算,專戶存儲,除用于彌補風險損失外,不能挪作他用。

比如像芝加哥商業交易所(CME)這樣的杠桿交易場所,往往有多達五層的保護,確保贏家獲得預期利潤:

如果個別交易者的損失大于其賬戶中的抵押品,使其賬戶余額為負,則需要向其賬戶注入更多資金為該倉位充值。如果他們不能或不愿這樣做,其經紀商可以對交易者提起訴訟,迫使交易者提供資金或申請破產。每個交易者都必須使用經紀商,經紀商可以評估每個客戶的資產負債表和資本,根據對其特定風險的評估,為每個客戶提供定制的杠桿金額。

Euler Finance攻擊者轉移約446萬美元資金:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin?EagleEye安全風險監控、預警與阻斷平臺監測顯示,2023年3月16日,Euler Finance攻擊者將2601個ETH和100個ETH分別轉到0xc66dFA84BC1B93df194bD964a41282da65D73c9a和0x2Af24E5575045a582d9C53FebD48724473E67407。

隨后,0xc66dFA84BC1B93df194bD964a41282da65D73c9a地址轉移1100個ETH 轉移到Tornado cash。此前消息,2023年3月13日,DeFi借貸協議Euler Finance遭受攻擊,損失近2億美元。[2023/3/16 13:07:35]

在傳統的衍生品市場中,交易者通常不能直接進入交易平臺。相反,客戶通過經紀商(清算成員)進入市場,例如摩根大通或高盛等投資銀行。如果交易者遭受損失,無法收回債款,經紀商必須支付交易所的費用,來彌補交易對手的盈利。從交易所的角度出發,這些經紀商有時被稱為清算成員。

在清算成員違約的情況下,集中清算實體本身通常需要使交易對方成為整體。在許多情況下,清算和結算由獨立的實體對經營交易所一方進行。清算所通常擁有各種保險基金或保險產品,為清算成員提供資金。

如果清算成員無法進行清算,而且集中清算實體也沒有足夠的資金的話,在某些情況下,其他有償付能力的清算成員應提供資金。

金融監管機構通常認為許多大型清算所(甚至可能是大型經紀商)對全球金融體系具有系統重要性。因此,在清算日來臨時,一家大型清算所可能會倒閉,政府可能介入并救助交易者,以保護金融系統的完整性。通常在利率互換市場,交易者和機構往往擁有大量的名義倉位(數兆美元)對沖其他倉位或工具。因此,重要的是大型清算所保持其償付能力,否則整個金融體系可能崩潰。

Aave:只認以太坊 PoS 鏈為主鏈,用戶在其他分叉鏈上使用Aave后果自負:金色財經消息,Aave 社區發文分析以太坊的 PoS 合并與Aave技術適應,分析為何以太坊合并不干擾到 Aave 的正常系統運作。從技術/運營角度來看,Aave只在鏈上治理機制的持續時間和Aave用戶界面上受到輕微影響。由于缺少預言機以及相關流動性問題,Aave 也無法正常運行在任何 PoW 鏈上,Aave 只認 PoS 鏈為主鏈,如果任何用戶決定在任何分叉上直接與 Aave 智能合約交互,應由他們自己負責。[2022/8/9 12:10:53]

從 CME 的官方說明中,我們可以找到各類保險基金的出資方:

CME 提供

清算成員發行的債券,成員違約時可由清算基金贖回

IRS

由上圖看出,在 2021 年,作為世界規模最大衍生品交易所的 CME 各類保險基金總額高達 2100 億美金。

加密貨幣中心化交易所的保險基金制度

中心化的加密貨幣交易平臺例如 BitMex 和 Binance 目前無法像 CME 等傳統交易所那樣為贏家交易者提供相同的保護,因為傳統金融交易所大多采用經紀商制度,限制零售客戶的接入,通過經紀商的評估,給予不同的訪問權限和杠桿倍數。而加密貨幣是零售驅動的市場,客戶期望直接訪問該平臺。同時,加密交易平臺提供了限制下跌風險的能力,這對零售客戶具有吸引力,因此加密交易不會緊追客戶并要求那些賬戶余額為負的客戶進行支付。

7月份全球區塊鏈相關產業共發生137起融資事件:金色財經消息,據統計,2022年7月份全球區塊鏈相關產業共發生137起融資事件,其中113起透露出具體融資數額,融資總額為16.38億美元。單個項目平均融資額達1449.95萬美元。

融資輪次上,早期融資占據絕對地位。種子天使、A輪系列(包括Pre-A、A和A+輪)分別發生了71起和18起。63%的獲投項目融資額在100—1000萬美元區間。

鏈上應用場景火熱,細分場景上,鏈游、NFT和加密資產管理等相關項目7月份在融資市場熱度頻高。

2022年7月全球區塊鏈領域融資額排行榜中,單筆融資金額在3000萬美元及以上的共發生11起融資事件。其中,單筆融資金額超1億美元的有兩起。(零壹智庫)[2022/8/3 2:54:37]

保險基金存在的本質原因在于,抵押物在強制平倉時引發的資不抵債。又因為抵押物的不同,會有三種原因引發資不抵債:

流動性枯竭引發強平的均價比破產價格差

抵押物本身價格變化引發抵押物價值小于獲利盤,從而強平的價格比破產價格差

極端行情下價格反應緩慢或延遲

但是從最終結果來看,都是資不抵債引發保險基金的介入,所以下面我們以穩定幣本位的期貨合約舉例說明。

穩定幣本位的期貨合約

這里以 USDT 為抵押物的永續合約 ETH-USDT 為例(1 USDT = 1 USD),我們假設 ETH 的價格為 2000 USDT。Alice 使用 2000 美元的抵押品(10 倍杠桿)開了 10 ETH 的多頭頭寸,Bob 使用 2000 美元的抵押品(10 倍杠桿)開了相應的 10 ETH 的空頭頭寸。如果 ETH 價格上漲了 9.5%(考慮到維持保證金比率會預留一部分多余資金),即漲至 2190 美元,這恰好是 Bob 的強平價格。

澳洲央行宣布將指標利率從0.35%上調至0.85%:6月7日消息,澳洲央行宣布將指標利率從0.35%上調至0.85%,預估為0.60%。(財聯社)[2022/6/7 4:07:56]

保險基金來源

在上面的例子中,贏家交易者 Alice 預期獲得 $1900 的利潤,此時輸家 Bob 低于維持保證金比率,觸發強平指令,系統強制以更差的市場價(高于市場價)的方式關閉此做空倉位,因為缺乏市場流動性,最后的成交均價為 $2210。最終 Bob 倉位實際虧損 $2100,這比他為該交易放上的抵押品還要多( 只有價值 $2000 的 USDT)。因此,需要從保險基金提取 $100 分發給 Alice,使贏家 Alice 能夠真正獲取到 $2100 的實際利潤(抵押物的 $2000 和保險基金的 $100)。

流動性充足的話,強平之后的保證金會剩余部分

交易所官方注入

對于大多數中心化交易所來說,強平之后的保證金剩余是保險基金的最重要來源,少數幾個交易所會從自己的收入中提取一部分注入到基金。另一方面,如果保險基金耗盡,贏家就無法取回其應得的盈利。相反,正如我們上面所描述的,贏家需要出資來彌補輸家的損失,這一過程被稱為穿倉分攤(OKEX),或者自動減倉(BitMEX)。因此,保險基金的規模決定了穿倉分攤出現的概率,基金規模越大,概率越低。

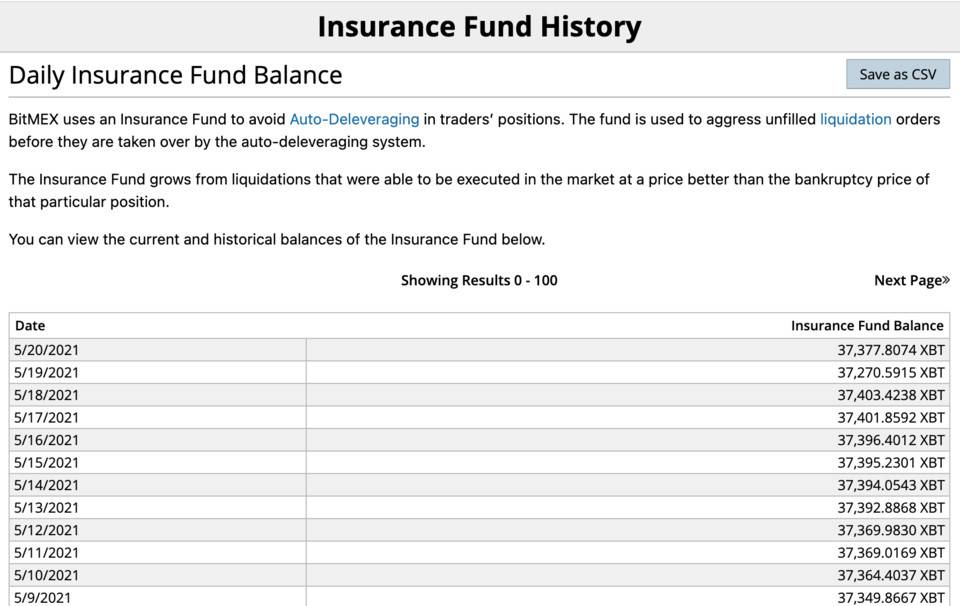

BitMEX 保險基金歷史余額(BTC 本位)

Binance 保險基金歷史余額(USDT 本位)

去中心化衍生品交易所的保險基金制度

隨著去中心化金融的蓬勃發展,DeFi 從現貨交易所也延伸到了衍生品交易所,與中心化交易所有所不同,去中心化衍生品交易所在保險基金來源和工作機制方面產生較大的不同。下面將以 Injective 和 DerivaDex 為例,介紹衍生品 DEX 的保險基金運行機制。

Injective Protocol

Injective Protocol 是全球首個 Layer-2 衍生品 DEX,支持用戶交易任何類型的衍生品,釋放無邊界去中心化金融的全部潛力。Injective 已經獲得眾多機構的支持,包括全球頂尖的加密貨幣風險投資公司之一 Pantera Capital,和領先的加密貨幣交易所 Binance,并且最近剛剛開啟主網上線和保險基金的質押功能。

保險基金的初始資金來自于獨立承保人,承保人(Underwriters)通過抵押代幣(例如 USDT)來承擔該衍生品市場保險基金的風險。然后,當該市場上發生交易后,根據該市場的清算行為,保險基金可能會增加或減少。當平倉價格 > 破產價格,即頭寸以高于破產價格被清算時,保險基金的金額將增長。相反的情況為,如果平倉價格 < 破產價格,將從保險基金中提取資金。為了激勵承保人用于質押承保,Injective 的創新之處是當用戶為衍生品市場承保時,他為該市場質押了資金,進而獲得了該市場專用的保險池代幣。這些保險池代幣代表了保險基金的按比例劃分的所有權。因此,隨著保險基金從清算收益中增長,保險基金權益人將從其保險基金權益價值的增加中獲利,于此對應,如果保險基金在清算中有所損失,承保人也會按照份額承擔相應損失。

另一個創新之處是, Injective 的保險基金是針對特定市場的。也就是說,沒有公共的保險基金池,Injective 上推出的每個衍生品市場都存在一個新的保險池。這樣,保險池的風險承擔就被分散到每個獨立的市場中。通常,風險較高的市場往往具有較高的質押獎勵率,以補償用戶承擔的高風險。

DerivaDEX

DerivaDEX 是一個基于以太坊的去中心化衍生品交易協議,由前量化交易公司 DRW 量化交易員 Aditya Palepu 和前 Enigma MPC 高級軟件顧問 Frederic Fortier 創立,目前仍然處于測試網發布前的開發狀態。

DerivaDEX (DDX)在 2020 年 12 月正式上線保險挖礦項目,并啟動去中心化自治組織 DerivaDAO 治理,用戶可以通過網站存入穩定幣 USDT (ERC20)、cUSDT、cUSDC、USDC、HUSD 及 GUSD 來參與 DDX 保險基金的啟動并獲得 DDX 治理代幣,其他資產的支持將通過社區治理添加。

和 Injective 不同的地方在于,DDX 通過用戶質押穩定幣進入保險基金池來獲得平臺通證獎勵,而 INJ 給予客戶抵押資金的獎勵是保險基金池的增益,這里面并未包含平臺通證獎勵。第二個不同是 DDX 擁有一個公共保險基金池,而 INJ 針對不同交易對產生不同的保險基金池。第三點,在解除質押時候,DDX 需要支付 0.5% 的費用,而 INJ 是免費的。第四點,DDX 會把一小部分的交易手續費放入到保險基金中,而 INJ 沒有交易手續費的注入。最后一點,DDX 計入保險基金的的是實際平倉價格與破產價格差額的所有資金,而 INJ 會將該差額平均分配,一半計入保險基金,一半給到清算人。

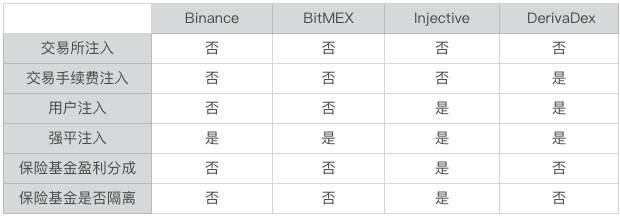

保險基金在 CEX 和 DEX 中的對比

我們將中心化衍生品交易所和去中心化衍生品交易所放到一起,可以做一個保險基金的對比,首先對比了基金的來源,其次對比了是否對保險基金的盈利給出分成。

從上表可以看出,去中心化衍生品交易所在大部分方面都超越了中心化交易所,在來源方面,CEX 的保險基金主要來源于用戶的強平注入,隨著流動性的提升,保險基金的價值飛速增長,在前面的交易所截圖中都顯示有幾億美金級別,而這種財富歸交易所管理,被用戶戲稱為“杠桿稅”。相比之下,DEX 的保險基金主要來源于用戶的主動注入,不但有收入來彌補虧損的風險,更能在基金增長的情況下讓用戶分享其收益,顯示出 DeFi 的巨大優勢。

小結

去中心化衍生品賽道整體處于爆發前夜,相對傳統金融來說也有了不錯的創新程度。衍生品為數字資產市場提供了風險對沖、套期保值的良好工具,保險基金對于防范金融風險起到一定的風控作用,但不意味著投資數字資產期貨就沒風險,數字資產仍是高風險、高收益的新型理財產品,望廣大投資人充分預知投資風險,理性投資!

關于 Injective Protocol

Injective Protocol 是全球首個 Layer-2 衍生品 DEX,支持用戶交易任何類型的衍生品,釋放無邊界去中心化金融的全部潛力。Injective 已經獲得眾多機構的支持,包括全球頂尖的加密貨幣風險投資公司之一 Pantera Capital,和領先的加密貨幣交易所 Binance。

Tags:INJUSDECTCTISHINJURAIcusd幣多少錢一個Prospectors GoldArctic group Chain

1世紀的美國,政府垮臺,經濟崩潰。在一個魚龍混雜的未來世界中,一個外賣小哥靠為黑社會送披薩茍且謀生.

1900/1/1 0:00:002021 年 BSC 鏈的推行將去中心化金融(DeFi)推向另一個熱潮,DeFi 協議的總鎖倉值一度沖擊 1,300 億美元,整個幣圈為之瘋狂,各式 DeFi 協議如雨后春筍般冒出來.

1900/1/1 0:00:00頭條 ▌德意志銀行發布美國嚴重通脹警告金色財經報道,德意志銀行發布了嚴重的美國通脹警告。德意志銀行表示,美國可能正走向歷史上最嚴重的通貨膨脹時期之一,并認為政府支出增加和寬松的貨幣政策可能結合起.

1900/1/1 0:00:00本文由中幣(ZB)研究院原創編輯 熱點摘要: 1.韓國追回某交易所2018年被盜的1360枚ETH;2.「薩爾瓦多將比特幣定為法幣」報紙頭條被寫入比特幣區塊;3.

1900/1/1 0:00:00對ETH中心化的爭論,長期以來一直被Preston Pysh和Lyn Alden等消息靈通的比特幣投資者用作反對采用ETH的論據.

1900/1/1 0:00:00撰文:字節與Benedict Zhou,作者均為加密資產做市商DeepQuant聯合創始人及DeepGo DeFi開發者.

1900/1/1 0:00:00