BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD-2.39%

LTC/HKD-2.39% ADA/HKD-1.07%

ADA/HKD-1.07% SOL/HKD-0.99%

SOL/HKD-0.99% XRP/HKD+0.61%

XRP/HKD+0.61%Crypto陳威廉發了條戲謔的微博。

“又到了大餅弱唧唧,DeFi 很哈皮的時間了嗎?去年好像也大概是這么幾個月大餅被DeFi按著揍了幾個月。 ”

過去兩天,想必每個加密資產投資人都有點小激動,一些DeFi賽道的龍頭項目,價格有點壓不住了,蹭蹭蹭往上漲,哪怕被比特幣帶崩下跌,也能很快收復失地。

這像極了2021年夏天的6月,Compuond開啟流動性挖礦,一眾DeFi項目蒙眼狂奔。直到3個月后開始猛烈回調,然后比特幣開始接力,一路突破2萬,3萬,4萬、5萬,一直到6萬美金的歷史高位。

“春江水暖DeFi先知。”美好的“夏天”,又要回來了?!

NFT系列“Des Monsters”創作者Des Lucrece宣布與蘇富比達成1年合約:金色財經報道,NFT系列“Des Monsters”創作者、加密藝術家Des Lucrece在社交媒體宣布與全球知名拍賣行蘇富比達成1年合約,雖然交易條款尚未對外公開,但相關NFT系列可能會獲得一個新平臺來擴大市場影響力。

據NFTGo.io數據顯示,當前Des Monsters地板價為25.88 ETH,市值約為257萬美元。[2023/2/22 12:21:04]

DeFi回春了嗎?

Coingecko(https://www.coingecko.com/zh/defi)以市值排名,提供了一份前100名的 DeFi 代幣排行榜。數據顯示,這一百個項目總市值最高出現在5月12日,為1437億美元,最低為6月23日,609億美元。這意味著2個月內最大跌幅在57%,腰斬。這種暴跌讓過去兩個月成為所有加密資產投資人的噩夢。利潤回吐不說,頭腦發熱浮盈加倉的還被套了。

網友爆料:BCH首個defi應用“detoken”將上線:“BCH愛好者BruceLee”在微博稱,BCH的首個defi應用-detoken(使用了anyhedge協議)很快就要上線。剛剛他們發布了closed Beta版本,再過幾天就會正式上線了。[2020/12/21 15:55:23]

目前,上述市值前100的項目總市值在792億美元,這又意味著,過去2周,上述代幣整體漲幅30%。

但DeFi真正讓讓市場感到有了一點熱度的是一些天王級項目。上述排行榜還記錄了過去7天和24小時內上述項目的代幣漲幅。以下是一些特別突出的項目。

火幣“DeFi挖礦”二期售罄,3.7秒鎖倉350萬HT:據官方消息,火幣全球站已于 9月11日21時 (GMT+8) 開啟“鎖倉HT/HPT參與DeFi流動性挖礦”二期活動,用戶僅需 100HT或10萬HPT即可起投。本期總鎖倉上限為350萬HT與6億HPT,其中350萬HT鎖倉額度上線3.7秒售罄。[2020/9/11]

實際上,如果從低點計算,僅UNI漲幅就有69%。也就是說,過去14天,上述項目自低點以來的漲幅比上面的數據表現更兇猛。"借貸三雄"AAVE、COMP、MKR就是如此,COMP已經翻倍。

DeFi的這種漲幅算不算大?對比一下BTC可知,過去14天,BTC距離最低點漲幅才20%。

此外,QKL123的數據顯示,過去24小時(截至7月6日下午16點),加密資產里前三漲幅的版塊為AC概念(也是DeFi項目),DeFi和NFT。分別為10.69%,10.05%和8.58%。相比而言,正在進行金絲雀網絡卡槽拍賣的波卡生態就表現平平,漲幅僅2.98%。

火幣“DeFi預言家”項目對話:Just基金會考慮將“流動性挖礦”引入整個生態:8月25日,火幣全球站“DeFi預言家”活動正式啟動,邀請到活動中四個DeFi項目線上對話。對話中波場創始人孫宇晨表示,Just基金會近期考慮將最近的DeFi熱點“流動性挖礦”引入整個生態,以JST作為平臺治理和挖礦收益的代幣,近期的項目包括:1)JustStable流動性挖礦:用戶參與抵押、借貸提供流動性時,會收到CDP的挖礦收益;2)JustSwap流動性挖礦:用戶通過提供資金到JustSwap資金池的方式,獲取除交易手續費外的額外挖礦收益;Just基金會未來還會引入更多應用場景下的DeFi,涉及單是不限定于借貸、交易、衍生品等,JST都將作為挖礦收益發給生態貢獻者。[2020/8/25]

動態 | 新加坡WBF交易所榮獲“DeepChain2019年度新銳交易平臺”榮譽:1月8日,由深鏈財經主辦的“DeepChain2019年度影響力頒獎典禮”在北京舉行,新加坡WBF交易所榮獲“DeepChain2019年度新銳交易平臺”獎項。

據介紹,2019年,新加坡WBF交易所秉承優質服務理念,依托平臺技術優勢,持續開拓,勠力攻堅,用戶增長卓有成效。截至目前,平臺已經實現228萬真實注冊用戶、12萬日活,已上線197個幣種,綜合實力全球排名攀升至第21位,發展成就令人矚目。[2020/1/8]

因而,對于持有DeFi項目代幣的投資人來說,美好的夏天已經來了,而對于持有非DeFi項目的投資人來說,依然要熊市里繼續煎熬。可謂冰火兩重天。

DeFi版塊為什么如此強勢?這個問題非常難回答。

一些籠統但相對富有邏輯的說法如下。

“傳統資金進入幣圈,后面可能更多會通過DeFi進入,無非就是抵押、借貸等等。平臺幣和DeFi藍籌都是值得關注的,但是啥時候能恢復到上半年的熱度,挺難預測的。現在覺得宏觀分析,其實用處并不是特別大。 ”(區塊鏈女博士)

“DeFi屬于區塊鏈第一個落地能夠產生利潤的板塊,未來的發展將持續維持高速,因此有理由相信DeFi很可能成為區塊鏈壯大的突破口。"(某從業者)

利潤或許是結實DeFi版塊生命力相對有說服力的一個點。這也是DeFi代幣與2017年牛市里的絕大部分龍頭項目非常大的區別。

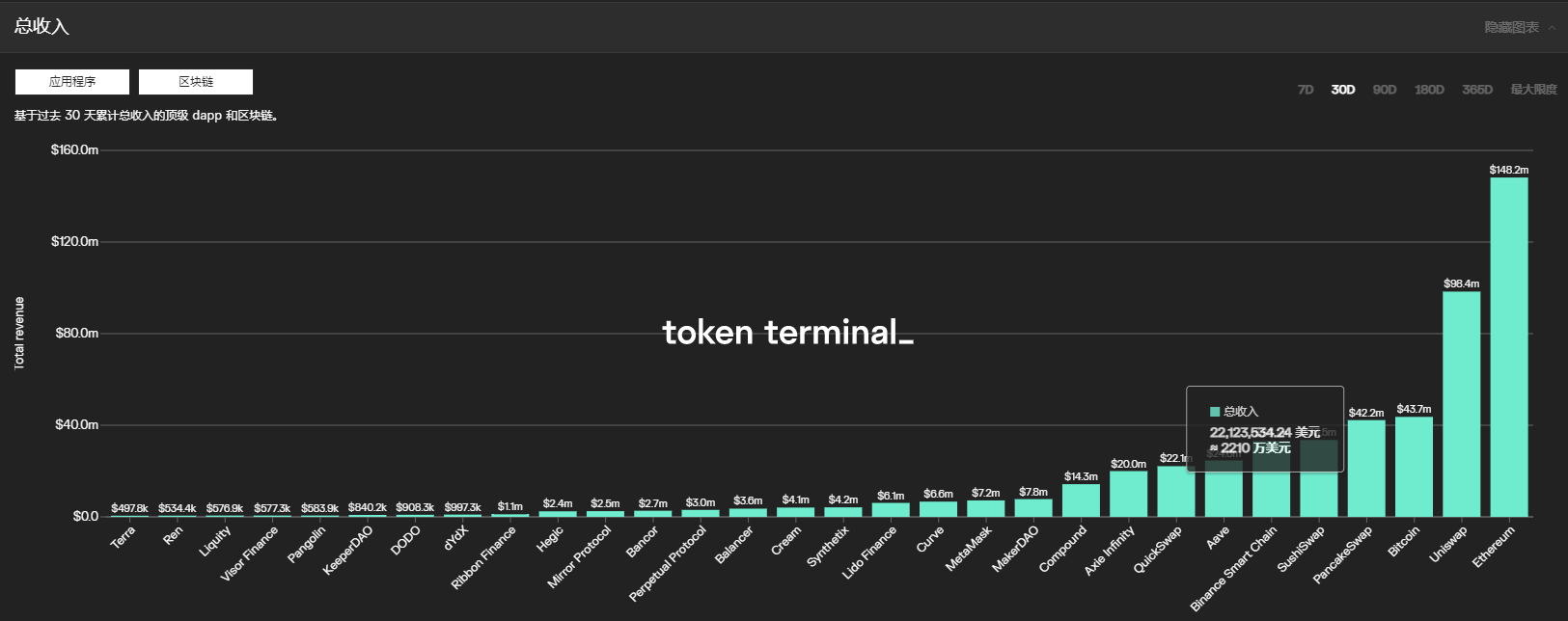

數據分析平臺Tokenterminal提供了一些有關加密資產的傳統財務指標,先看兩個數據。

第一是項目總收入,它指為使用項目服務用戶支付的費用。第二是協議收入,大概就是開發團隊獲得的收入。具體財務數據可見圖表或查詢數據網站。(https://www.tokenterminal.com/terminal/metrics/revenu?e)

目前,項目總收入排行前五的項目分別是Ethereum(這或許解釋了DeFi帶動ETH表現強勁?),Uniswap、Bitcoin、PancakeSwap(BSC鏈DEX龍頭)、SushiSwap。實際上,上文提到的近14天漲幅巨大的項目,大都是排行榜的前十。

協議收入前五排行分別是Axie Infinity(最火NFT游戲)、PancakeSwap、Maker Dao、MetaMask(小狐貍錢包,未發幣)、SushiSwap。同樣,上文提到的近14天漲幅巨大的項目也大都在排行榜里。Uniswap不在榜單里,因為該項目團隊并不收取項目收益。

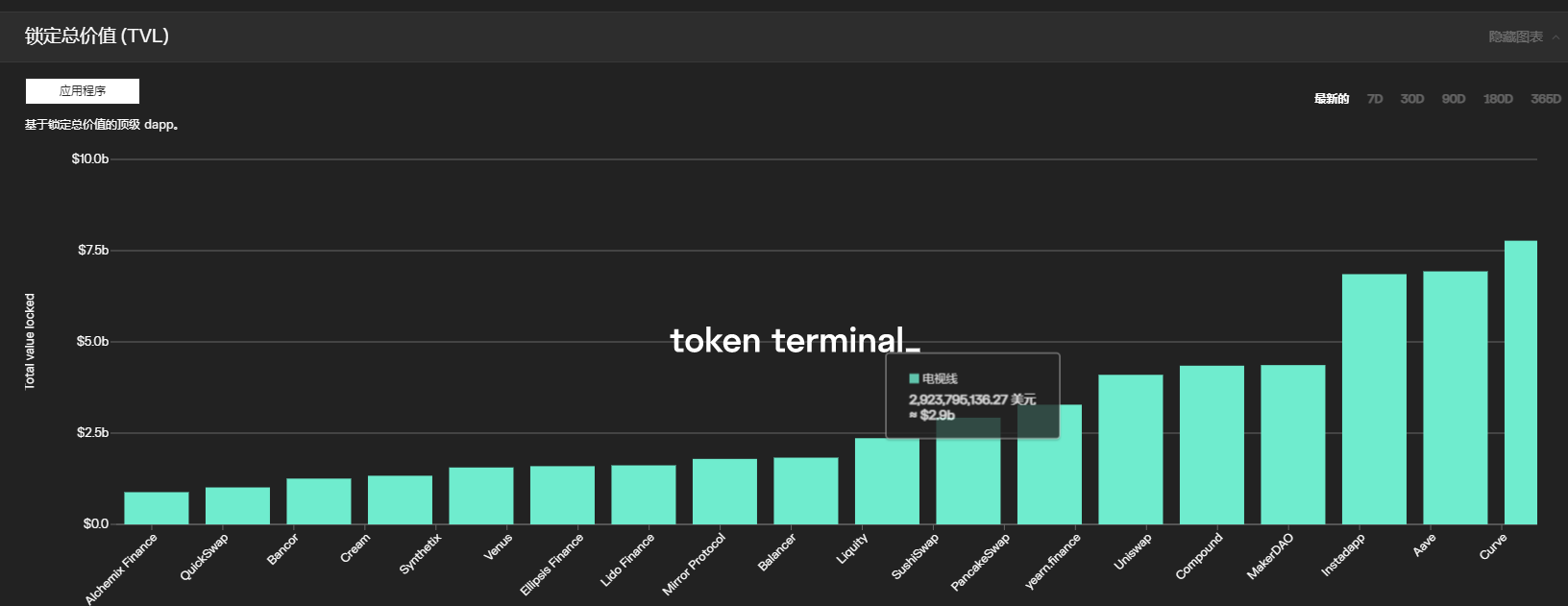

此外,該網站也提供了鎖倉總價值排行榜,無疑,龍頭項目還是名列前茅,比如,前五為Curve、Aave、Instadapp(近期排名上漲,但知名度不高)、MakerDAO、Compound。同樣,14天漲幅較大的項目,也大都在排行榜里。

問題來了,這三個數據表現突出,它意味著什么呢?它或許能表明,數據表現越突出,項目越優質。而在高波動的市場里,這些有基本面支撐的項目更令投資人喜歡。這也是今天整體行情并不火的情況下,這些龍頭項目會率先發起沖鋒。

有沒有直接關系呢?或許有,比如,代幣是否可以捕獲協議收入的價值,諸如收益回購銷毀代幣等。本文不做展開。

從另一個角度看,DeFi市值前100項目整體漲幅在30%,但上文列出的項目漲幅遠勝于整體水平。同樣的,基本面數據也表現出了DeFi概念幣之間極大的差異,數據優異的還是DEX、借貸、合成資產和衍生品等個賽道里的頭部項目。

那么可以得出一個可能不準確的但非常有價值的結論,那就是在DeFI大浪淘沙之下,蹭熱點的項目逐漸會被淘汰,而那些真正能夠接受暴跌考驗的項目,有基本面支撐的項目,它們會開啟DeFi的下一個美好夏天。

以太坊網絡自推出以來,由于其安全和卓越的功能以及潛在的增長潛力,同樣吸引了投資者和開發者的興趣。就市值而言,該網絡的原生貨幣ETH是第二大加密貨幣,僅次于比特幣.

1900/1/1 0:00:00首先看下BTC2013年牛市行情走勢,研究可以發現13年牛市BTC走二頂形態,年中有一波大幅度的調整,調整幅度高達80%,很多人都以為牛市結束了,后面BTC超跌反彈再回落筑底.

1900/1/1 0:00:00▌成都將向市民發放價值1200萬元的數字人民幣公共交通出行禮包7月2日消息,記者從成都市地方金融監督管理局獲悉,成都將舉行“綠色出行 低碳一夏”數字人民幣公共交通試點測試活動.

1900/1/1 0:00:00我們開始意識到我們的數據是如何在網上流通的。事實上,我們每個人可能都有這樣的經歷,在網店看到一條褲子以后,其他的網站開始推送相應的廣告,我們會感覺有人在監視我們.

1900/1/1 0:00:00CME(Chicago Mercantile Exchange),芝加哥商品交易所,這是一家創立于 1874 年。目前,CME 已經成為了全球最大的金融衍生品交易平臺之一.

1900/1/1 0:00:00自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯。目前,通過Maker、Compound和Aave等平臺,大部分的DeFi都是以過度抵押的形式提供相對循環的用例.

1900/1/1 0:00:00