BTC/HKD-5.54%

BTC/HKD-5.54% ETH/HKD-10.66%

ETH/HKD-10.66% LTC/HKD-11.16%

LTC/HKD-11.16% ADA/HKD-9.32%

ADA/HKD-9.32% SOL/HKD-7.75%

SOL/HKD-7.75% XRP/HKD-7.86%

XRP/HKD-7.86%本輪牛市中加密貨幣的狂歡在5月份達到了巔峰,當時最引人關注的無疑是各種Meme代幣,無數新用戶涌入造成各種山寨幣狂漲。除了吸引人的圖標及各種表情包之外,以“動物園”為代表的Meme代幣成功的關鍵因素是因為看起來低廉的價格。SHIB社區創造了一句簡單但有效的口號“Eat zero”,即去零運動。每去掉一個零都代表十倍的漲幅,連央視都曾報道SHIB在半年內上漲了28萬倍。

加密貨幣市場繼續保持低迷,DeFi中的各項指標也受到影響。雖然BTC在6月份的下跌幅度較小,但DeFi代幣普遍大幅下跌。而在此情況下穩定幣市場的整體表現卻超出投資者的預期。

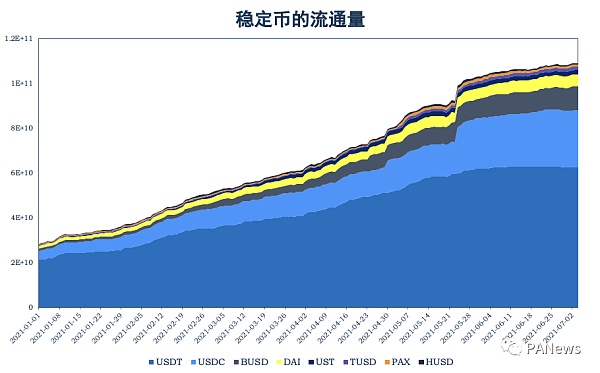

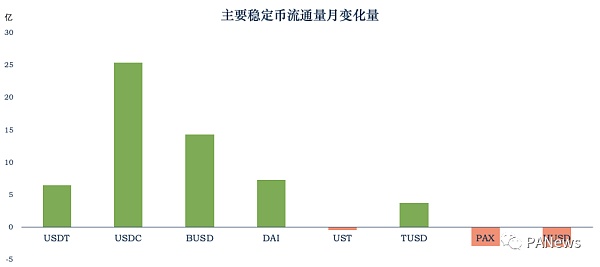

穩定幣數據:USDC、BUSD、DAI增長較多,USDT增速減慢

根據CoinMarketCap的數據,截至6月30日,流通量最高的八種穩定幣及其數量分別為USDT 625億、USDC 252億、BUSD 101億、DAI 54億、UST 19.1億、TUSD 15億、PAX 8.4億、HUSD 5.7億。

與一個月前相比,USDT、USDC、BUSD、DAI、TUSD的流通量分別增加6.5億、25.3億、14.3億、7.3億、3.8億,UST、PAX、HUSD的流通量分別減少0.43億、2.9億、3億。其中,USDC、BUSD、DAI的流通量增加較多;而流通量最大的USDT卻只增加了6.5億流通量,與5月份108億的流通量增量相比,增速大大減慢,這或因USDT在6月份并未新增“印鈔”,增加的流通量源于USDT 國庫中USDT的發行。

Meta Mask機構解決方案MMI發布2023年Q1回顧,鏈上資產增加89.17%:4月18日消息,MetaMask機構解決方案MMI(MetaMask Institutional)發布2023年Q1回顧,新功能包括投資組合儀表板、NFT視圖的賬戶捆綁、身份驗證和登錄、Institutional Staking市場等。在數據方面,MMI擴展的八周用戶留存率超過65%,這是該團隊密切關注的指標。使用MMI部署在鏈上的資產(AUD)增加了89.17%。與此同時,MMI團隊預計年收入將增長25.87%。

據悉,MMI于2020年12月推出,旨在解決加密貨幣基金、做市商等機構接入DeFi的需求,同時需要滿足安全、運營和合規的要求。[2023/4/18 14:10:27]

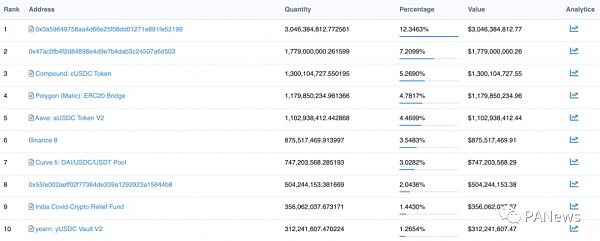

MakerDAO PSM占據USDC發行量的12.35%

USDC因為相對比較合規,已成為DeFi平臺中最主要的穩定幣。根據區塊鏈瀏覽器中的數據顯示,質押在MakerDAO PSM(錨定穩定幣模塊)中的USDC最多,有30.5億個。Compound、Aave、3Crv Pool中分別質押有17.8億、11億、7.5億USDC。對于新的區塊鏈平臺,USDC也能給予較快的支持,如Solana上已開始發行原生USDC,質押在Polygon與以太坊跨鏈橋中的USDC也達到了11.9億。

波卡回顧上個月客戶端事故 系內存不足導致:6月7日消息,Polkadot官方發文回顧,5月24日要求波卡驗證節點將客戶端降級至0.8.30版本事故,系內存不足導致。Polkadot表示,在試圖構建區塊5202216時因內存不足(OOM)錯誤而失敗。該區塊包含驗證人選舉的鏈上解決方案,該解決方案通常是在鏈下計算的,只有在沒有提交鏈下解決方案的情況下才會在鏈上進行。由于提名者的數量眾多,選舉溢出了Wasm環境中分配的內存。為解決這個問題,當時驗證者被要求暫時將他們的節點軟件降級到至0.8.30版本并且使用「--execution=native」命令。該本地版本不受Wasm內存分配器的限制,網絡在70分鐘停機后恢復。之后在5203204區塊,幾個節點因「存儲根不匹配」錯誤而失敗,這是由于構建本地運行時和鏈上Wasm運行時的編譯器版本不同造成的。解決方案是用一個具有正確編譯器版本的Wasm運行時來覆蓋鏈上Wasm運行時。Polkadotv0.9.3版本上線后修復了該類問題,Polkadot表示未來可能會支持4GB的Wasm分配內存。現在選舉必須在鏈下進行,并且禁用鏈上選舉。在分配器被改進之前,鏈下工作者將使用比鏈上Wasm運行時更高的內存限制確保鏈下選舉不會耗盡內存并能成功提交。另外,Polkadot將確保本地和Wasm構建中使用相同的編譯器版本。[2021/6/7 23:18:48]

Filecoin回顧12月網絡中斷事件 稱已進行相關改進并降低風險:1月15日,Filecoin發文回顧此前12月Filecoin網絡短時中斷事件稱,當前多個團隊已經開始事后分析的編寫和執行,以確定actors/lotus的測試覆蓋范圍,以及網絡基礎設施、通信警報等其他改進,以降低問題再次發生的可能性。2020年12月20日消息,Filecoin網絡曾經歷短時鏈上中斷,隨后逐步恢復[2021/1/17 16:22:26]

BUSD因為有幣安的支持,如BSC上的流動性挖礦、幣安交易所中交易手續費的減免,流通量也有較大的增長,市值已經上升來到所有加密貨幣中的第十一位。

DAI作為MakerDAO中超額抵押生成的穩定幣,在熊市中依然保持了良好的增長,說明市場對DAI仍然有較大的需求。Dai Stats數據顯示,USDC在DAI的抵押品中的占比已經超過一半,達到55.8%,這源自于MakerDAO的可組合性。

Curve

Curve作為最大的穩定幣兌換協議,也是當前鎖倉量最多的DeFi協議。截至7月5日,Curve包括Factory Pools(幫助其它資產與3Crv等池集成)在內一共鎖定有98億美元的資產,其中大多數都為穩定幣,只有少量的BTC和ETH衍生品。

很多用戶都在牛市中或多或少的賣出了部分所持有的加密貨幣,轉而持有大量的穩定幣資產。Curve作為底層的DeFi協議,可以通過交易獲得收入,存入其它DeFi協議中的穩定幣最終可能都流向了Curve,其中最典型的例子就是Yearn和Convex,質押CRV可以提升挖礦倍數并決定CRV代幣的分配,Convex與Yearn爭相質押CRV也讓Curve坐收漁利。

動態 | 美國SEC主席在財年預算申請證詞中回顧2018年加密貨幣相關工作:美國證券交易委員會(SEC)官網今日發布了SEC主席Jay Clayton在國會就SEC 2020財年預算申請發表的證詞。在回顧2018年的工作時,Clayton提及該機構解決了一些加密貨幣、ICO和類似產品和技術出現的問題。SEC合規檢查和檢查辦公室(OCIE)在2018年公布了2019年的審查優先事項,其中包括數字資產(加密貨幣、coin和token)。此外,SEC還創建了一個網站,向公眾宣傳涉及ICO的欺詐行為。[2019/5/9]

根據DeBank統計的數據,6月份Curve中的交易量并沒有增加,這說明Curve中質押量的增加并沒有使Curve的盈利能力上升。

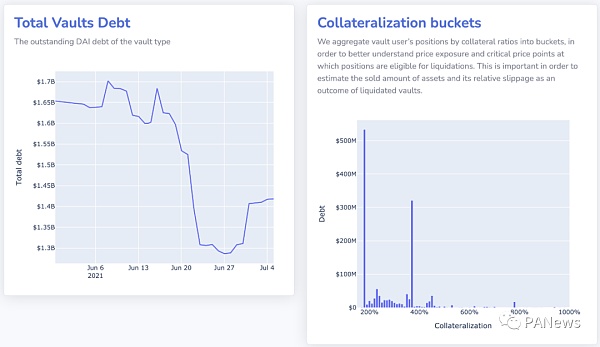

MakerDAO

如前所述,MakerDAO中的穩定幣繼續創下新高,當前已經達到54億美元。但是MakerDAO的盈利并沒有因此而增長,反而近期有較大幅度的下降。

首先,當前大多數穩定幣都是通過錨定穩定幣模塊中的USDC發行的,而這一部分的穩定費率只有0.1%。

另外,作為MakerDAO中重要收入來源的ETH-A,穩定費率也從5.5%降低至3.5%。其它多種抵押品的穩定費率也在6月份下調,如WBTC-A從4.5%降至3.5%,ETH-B從10%降至9%,LINK-A從5%降至4%,YFI-A從5.5%降至4%。

回顧丨上周比特幣鏈上總轉賬費大幅提升70%,鏈上交易量四連升:根據火幣區塊鏈大數據周度數據洞察,上周比特幣鏈上交易量為947.7萬個BTC,連續四周上升;鏈上交易筆數為132萬筆,較前一周稍低;平均每筆交易量較前一周提升9.2%。上周比特幣TPS稍有下降,僅2.18筆;鏈上轉賬費大幅提升,總費用達229BTC,平均每筆手續費為0.00017BTC,較前一周提升70%。[2018/6/25]

根據Block Analitica的數據,以ETH-A為抵押品生成的DAI,也從6月初的16.5億降至現在的14.2億。

據官方披露,雖然MakerDAO的流動性儲備創下歷史新高,但6月份MakerDAO的凈收入為937萬美元,相比5月份的2329萬美元環比下降60%,清算費用較5月份減少88%。

在DAI發行量創新高的情況下,MakerDAO收入的降低說明整體穩定費率更低了。熊市中獲得收益的機會整體減少,降低穩定費率有利于刺激用戶繼續使用DAI。

Convex

Convex Finance是一個典型的依托大型DeFi協議而存在的項目,它解決了Curve中veCRV的流動性問題,當前鎖定的資產達到43.3億美元。在Curve中挖礦,可通過質押CRV獲得最高鎖倉四年的veCRV,要想達到最高2.5倍的挖礦速度,所需的veCRV也會隨著整體質押量而變化。若質押的CRV過多,可能會在閑置時被浪費,質押量過少又不能達到高的倍數。

通過Convex,可將CRV單向轉換為crvCRV,質押crvCRV并通過Convex在Curve中質押,即可獲得收益的加速。與直接在Curve中質押相比,Convex中的CVXCRV具有流動性,不需要時可以在二級市場上賣出,同時可以獲得Convex的平臺幣CVX獎勵。

相比之下,算法穩定幣項目仍然風險較高,AMPL經常維持在低于1美元的價格附近通縮,Fei Protocol陸續與其它項目集成,已投票換取10000 stETH以獲得Eth2的質押收益。Polygon上的Iron Finance最高發展到鎖倉量20多億美元,但因為遭遇擠兌,治理代幣TITAN直接歸零。

下面看一下DeFi中的各項數據。

DeFi凈鎖倉量跌破600億美元

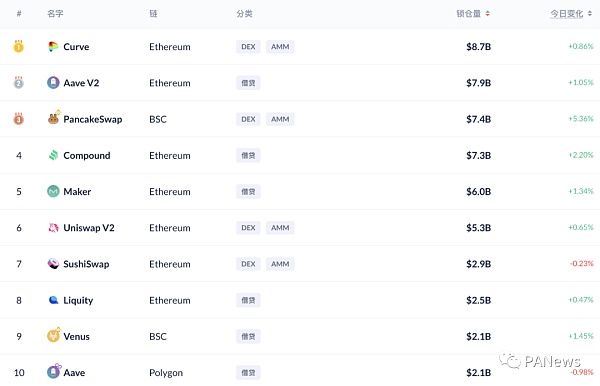

因為加密貨幣整體的下跌,在此情況下,大多數DeFi中的各項數據都會隨之被動下降。根據DeBank的數據,Ethereum、BSC、xDai、Polygon、Fantom、Heco中的凈鎖倉量之和由608億美元降至569億美元,減少6.4%。

其中,Curve的鎖倉量由53.7億美元升至84.3億美元,位居第一。而Aave V2的鎖倉量由85.6億美元降至78.9億美元,Polygon上的Aave的鎖倉量同樣有明顯的下降,由35.7億美元降至21億美元。熊市中,穩定幣理財的需求增加,而其它幣理財的收益可能不足以覆蓋代幣價格下跌的風險。

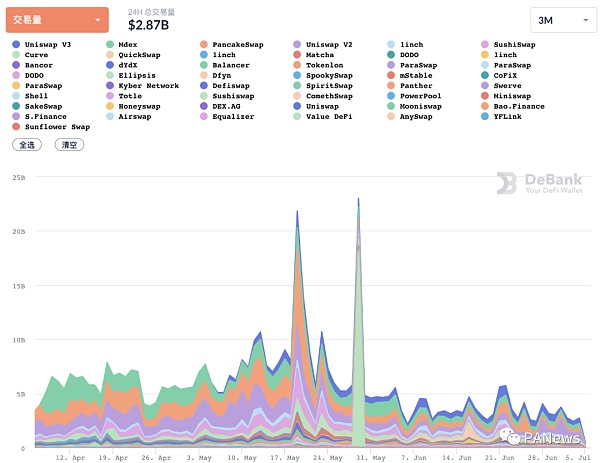

去中心化交易所交易量明顯下滑

去中心化交易所(DEX)的交易量也有明顯下滑。6月份交易量為1095億美元,5月份交易量為2532億美元,較上月下降56.4%。DEX每天的成交量波動較大,除了Uniswap與Pancakeswap之外,六月前期,Mdex的成交量也經常位居榜首。

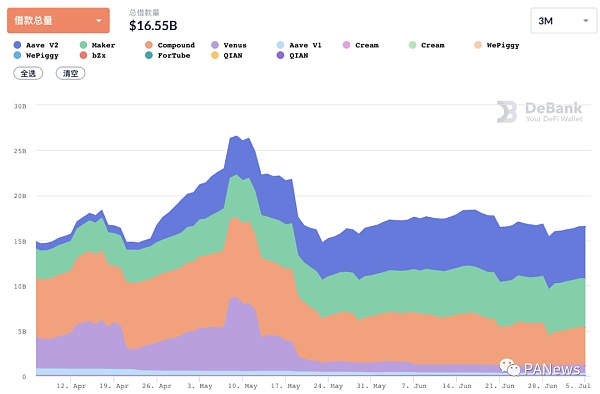

抵押借貸量穩中有降

去中心化借貸平臺的總借款量從165億美元降至160億美元,下降3%。但是總借款量最高的Aave V2與Maker均有所上升,兩者的占比之和約從60%上升至70%。Compound的總借款由51.1億美元降至37.2億美元,減少27.2%。

穩定幣增長穩定

如前所述,到6月底為止,流通量最大的八種美元穩定幣USDT、USDC、BUSD、DAI、UST、TUSD、PAX、HUSD,共發行了1079億美元的穩定幣,相比一個月前增長5%。USDC、BUSD、DAI的發行量增長較多,但流通量最大的USDT增發速度卻明顯下降。

部分數據的增加來源于DeFi的可組合性,如USDC大量質押到MakerDAO中生成DAI;Convex TVL上升,但最終還是存入了Curve,Curve、MakerDAO的盈利能力并沒有因此而上升。

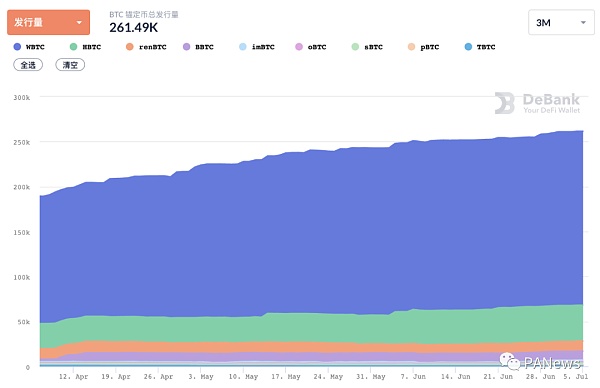

BTC錨定幣持續增長

BTC錨定幣也是DeFi中少數持續增長的方向之一,發行量從185711枚增長到259747枚,增加39.9%。因為統計的是BTC的數量,與價格無關,統計結果不受價格的影響。而當前并未統計除以太坊以外的其它區塊鏈平臺,實際其它平臺也發行了較多的錨定幣,如BSC上的BTCB。

在行情低迷的情況下,鎖倉量、DEX交易量、去中心化平臺的借款量均隨著資產價格的下跌而有所下降,但穩定幣與BTC錨定幣仍在增長,與其它類別不同,這兩者的統計結果并不受價格影響。

主要的穩定幣USDT、USDC、BUSD、DAI的發行量均在增長,但USDT的增長速度減慢。穩定幣類DeFi協議的數據非常亮眼,Curve鎖倉量接近百億美元,MakerDAO中DAI的發行量創下新高達到54億,但因為Curve中交易量的低迷,MakerDAO穩定費率的下調且主要抵押品為錨定穩定幣模塊中的USDC,它們的盈利能力并沒有因為這些數據而增加。

比特幣究竟是“全球貨幣”多一點還是“數字黃金”多一點,一直都是爭辯不休的話題。而2020年前所未有的機構入場步伐,則使市場幾乎默認了比特幣“數字黃金”的價值定位.

1900/1/1 0:00:00長期月線走勢圖可以很直觀看到,月線3連陰,也未破下方12月均線支撐,該均線是比較關鍵的趨勢支撐線,13年牛市中期的大調整,幣價自高位回落,然后在12月均線附近止跌企穩.

1900/1/1 0:00:00從去年6月開始,DeFi蓬勃發展已一年有余。在流動性挖礦的激勵下,DeFi在資金規模、用戶規模和產品規模方面都有了質的跨越.

1900/1/1 0:00:00繼6月23日-24日,國內巨頭支付寶聯名敦煌美術研究所、知名國產動漫《刺客伍六七》推出4款NFT付款碼皮膚,短短兩天上線32000份NFT均被秒搶后,終于,網易也坐不住了?據官方消息.

1900/1/1 0:00:00「介紹」 2017年底,比特幣經歷了價格暴漲,在2017年12月突破1.9萬美元,隨后在2018年2月迅速下跌至6000美元.

1900/1/1 0:00:00風物長宜放眼量。 生也有涯而知無涯,但學習永不止步。BML秉著“快學習,慢賺錢”的態度,帶領社群朋友們一起學習項目,逐漸形成對生態框架認知.

1900/1/1 0:00:00