BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD+0.25%

SOL/HKD+0.25% XRP/HKD+0.25%

XRP/HKD+0.25%就現階段而言,數字貨幣市場似乎進入到了橫盤調整期,交易者和投資者不得不在低波動性市場條件下尋找機會、探索代收益來源。如果市場恢復上行,ETH 價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么 2021 年的剩余收益很可能會被全部抹去。

在這篇文章中,我們將重點關注以下幾個方面:

1、以太坊上 DeFi 在市場波動期間的狀態,

2、最近市場對合成資產 Synthetix 的關注,以及潛在驅動因素

3、回顧 DeFi 中的“藍籌股”收益來源

4、在 DeFi 中尋找替代收益來源模板

以太坊價格在短暫反彈后再次下跌,而一些 DeFi 代幣盡管基本面沒有太大變化,但仍經歷了“孤立的突破”。

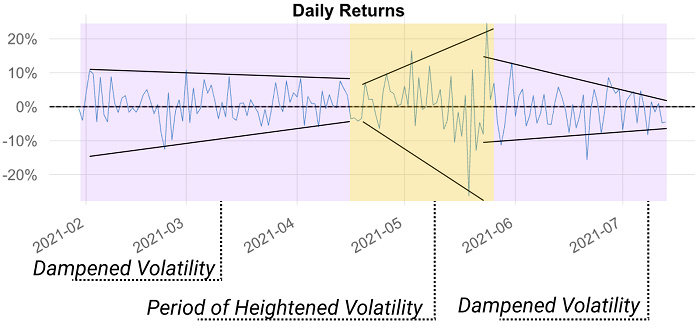

從歷史上看,波動性增長和減弱都是相對的,一段時間市場走勢波動幅度過大,隨之而來的將會是波動下降。在下面這張圖表中,我們可以注意到市場日均收入在 5 月份出現高度波之后,6 月至 7 月波動開始逐漸減弱。

Glassnode:2萬美元區域是比特幣新買家的重要觸發點:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,在今年5-6月的過程中,比特幣交易價格下降到2萬美元的區域,這成為投資者投降和新買家的重要觸發點,因此成為比特幣轉手的節點。剛剛被重新賣出的比特幣現在掌握在更高信念的持有人手中,需要經歷一個過程才能成熟,雖然許多底部形成的信號已經到位,但市場仍然需要持續一段時間和痛苦才能建立一個有彈性的底部,比特幣投資者還沒有走出困境。[2022/7/15 2:15:03]

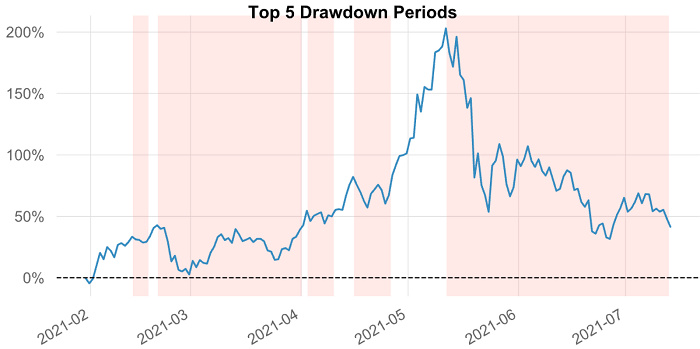

如果市場恢復上行,ETH 價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么 2021 年的剩余收益很可能會被全部抹去。

現階段,以太坊依然處于橫盤整理階段,結果導致不少 DeFi 代幣開始尋求其他“回報路徑”,Synthetix就是其中之一,尤其是在創始人 Kain Warwick 重返該項目的過程中使其找到了更大的反彈力量。

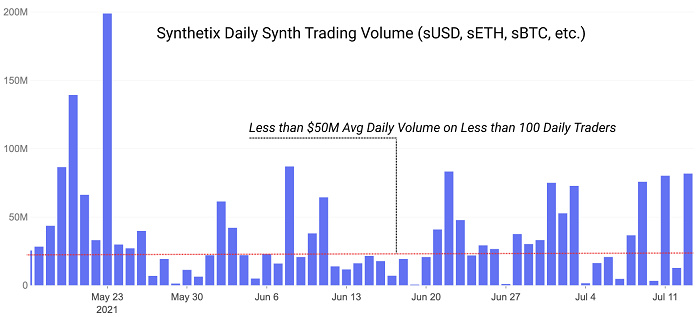

7 月 10 日,Synthetix 宣布將于 7 月 26 日當周在以太坊二層擴容方案 Optimistic Ethereum(OΞ) 啟動,最終部署日期有待 Spartan Council(斯巴達理事會)批準。按照SIP-121中的規定,初始支持的合成資產為 sETH、sBTC 和 sLINK。此外,SNX 喂價也由 ChainLink 部署。為準備過渡到 Optimistic Ethereum,將在接下來的幾周內發布一些額外的SIP。其中包括債務池緩存機制的變化、iSynths 的棄用以及 L1 上 Synths(合成資產)數量的減少。

Glassnode報告:礦工投降仍在持續,比特幣投資者還未走出困境:7月12日消息,根據Glassnode的每周鏈上報告,礦工投降仍在持續,因為極端的財務壓力肯定存在。該機構補充稱,在市場建立有彈性的底部之前,可能會有持續的“陣痛”和進一步的下行風險。

進行這項研究的分析師表示,比特幣投資者還沒有走出困境。即使是專業交易員,也很難準確地預測市場觸底的時間。

Glassnode指出,礦工仍在拋售,過去幾個月一直如此。然而,在之前的熊市中,礦工的投降持續了大約4個月,因此資金外流可能會持續到第三季度。

它還指出,2018/19年熊市期間的下跌持續了約15個月,最終比特幣價格從峰值到谷底下降了84%。在這個周期中,類似的情況可能會看到比特幣達到12000-13000美元左右的底部,市場將在2023年第一季度之前保持區間波動。(BeInCrypto)[2022/7/12 2:07:45]

Optimism質押者的回報率在 7 月份達到了約 15% 的絕對最低點,但L 1 質押仍然有利可圖(相對而言),但隨著流動性過渡到 L 2,Optimism 質押者現在可以獲得的年投資收益率可以達到約 50%,預期 sUSD/sETH、sUSD/sBTC 和其他交易對將會陸續在 7/8 月推出。

Glassnode:2022年首周比特幣鏈上活動依然乏善可陳:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,2022年首周比特幣鏈上活動依然乏善可陳。2022年首周,活躍比特幣鏈上實體數量終于突破27.5萬/天,2017年和2020-21年的牛市圖形都很突出,因為相對于這個通道,鏈上的活動明顯更多。然而目前的情況似乎更接近于2019年4月至8月的市場狀況,這兩個時期的相似之處在于,它們都是在深度修正和廣泛的投降事件之后發生的,但無法為后續行業全面發展帶來足夠的動力。

不過,非零余額錢包地址的數量是一個可以用來評估對比特幣長期需求的指標,在過去的一年里,共有746.2萬個非零余額的錢包被添加到比特幣網絡之中,同比增長23.2%。其中141.5萬個是自10月幣價前高之后增加的,占全年總數的18.9%。目前非零地址的歷史最高值為3960萬,比2017年牛市結束時的峰值高出40%,表明在過去五年里用戶群數量一直在持續增長。[2022/1/5 8:26:02]

Synthetix 希望向 L 2 過渡,標志著該產品進入一個新時代:一個擁有更多用戶、更多容量和更多交易活動的時代。迄今為止,該項目一直在努力解決 L 1 的高費用問題,導致日均交易者不到 100 人,而且日均交易額也經常低于 5000 萬美元。進入6 月份之后,情況變得更“慘”,當月 Synthetix 日均交易額低于 1500 萬美元,用戶數甚至不到 50。但現在,SNX 通證持有者可以期待過渡到 Optimism,受益于較低的費用,Synthetix 的交易活動也有望得到進一步增長。

Glassnode:ETH礦工收入達一個月低點:12月12日消息,據Glassnode數據顯示,以太坊礦工收入剛剛達到2,863,998.95美元,為近1個月新低。[2021/12/12 7:33:47]

更重要的是,作為一個成熟項目,Synthetix 給整個數字貨幣行業展示了一個 L 2 遷移的典型研究案例。

以下是一些在 DeFi 行業中以費用和流動性挖礦激勵形式獲得收益的三大主要類別:

1、通過在去中心化交易所提供流動性賺取費用

2、來自貸款池中貸款資產的收益

3、從流動性挖礦獎勵中賺取治理代幣

隨著市場對避險資本(穩定幣)的需求增加,最近 DeFi 代幣的估值愈發低迷,投入到這一領域里的風險資本也正在減少——所有這一切,都導致整個 DeFi 行業收益率大幅縮水。那么,穩定幣會如何 DeFi 行業呢?事實上,當穩定幣資本開始增加,意味著“穩定的”資本流動開始爭奪相同的市場價值份額。隨著越來越多的資本進入產生收益的 DeFi 協議中,所有參與者美元的收益都會被稀釋。

Glassnode聯合創始人:2020年,以太坊大額交易地址數量增長顯著:加密數據分析平臺Glassnode聯合創始人Rafael Schultze-Kraft近期談及2020年以太坊的使用率,指出交易量大的地址已經出現前所未有的增長:“2020年,以太坊的使用量激增。今年,涉及超過一個ETH轉移的新地址數量顯著增加。新的每日地址:

- 交易數3筆以上:3.2萬個(+ 159%);

- 交易數5筆以上:1.9萬個(+ 137%);

- 交易數10筆以上:9000個(+ 114%);

- 交易數25筆以上:4000個(+ 104%);

- 交易數50筆以上:2000個(+ 98%)。”

此前消息,EtherScan數據顯示,以太坊獨立地址數量已超過1億,6月7日數據為100403047個。自今年二月下旬以來,以太坊網絡上每日新增約10萬個地址。6月5日,每日新增地址數量已達251713個,但這一數字仍低于2018年1月4日創下的355726個新增地址的歷史最高紀錄。(CryptoSlate)[2020/6/8]

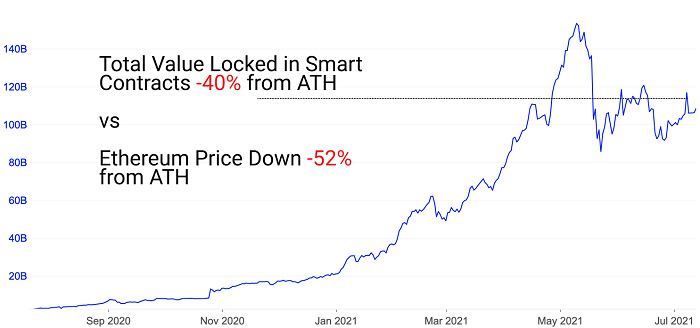

我們看到情況顯然是這樣,因為 DeFi 中的美元等價物正在超過以太坊和代幣估值的市值增長。隨著越來越多資本開始四處流動,他們對 DeFi 高收益率也有明顯的需求。但問題是,這些資本并沒有用于購買現貨 ETH 或治理代幣,他們進入 DeFi 市場的主要目的其實是避險。

隨著資本的增加,大家都來分一杯羹,競爭也就變得越來越激烈。

* 鏈上活動減少:如果來自用戶活動(例如交易量)的可用費用(available fees)開始減少,但試圖吸收這些費用的資本是靜態(static)的或增加(increasing),都會導致流動性提供者獲取高收益的機會減少。

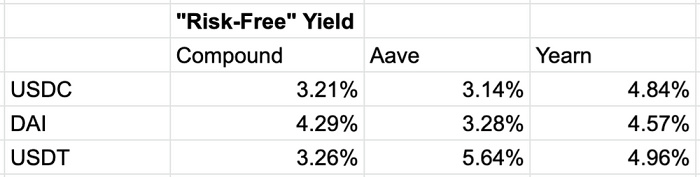

二季度,所有區塊鏈上的去中心化交易所使用量都出現下降,借貸需求、投機需求以及利用率等指標均受到抑制。總體而言,盡管市場對 DeFi 的投資依然強勁,但 DeFi 的實際使用指標開始走弱。結果,諸如 Aave、Compound 和 Yearn 等知名 DeFi 協議的“避險”年化收益率均降至 5% 以下,即便 Aave 和 Compound 推出了流動性激勵措施,年化收益率依然只有 3-5%。

* 代幣價格低迷:如果 DeFi 協議中用于補貼流動性的(以美元等值形式)獎勵出現貶值,那么整體收益率也會下降。隨著越來越多的資金流入這些 DeFi 代幣,代幣價值依然會不斷下降,因為這些代幣的美元價值都是呈下降趨勢的。

少數 DeFi 代幣與 ETH 之間的相關性開始走弱,當 ETH 價格下降時,一部分 DeFi 代幣價格反而出現上漲。但總體來說,相比于歷史高點,DeFi 代幣價格依然嚴重過低。二季度,治理代幣質押者已經損失了 60% 以上的質押資本,提供收益耕作的 DeFi 代幣通常與質押代幣狀況相同,因此“挖礦”獎勵價值也損失了約 60% 以上。

* 總結:由于使用量和費用減少、代幣價格(以及獎勵價值)低迷、以及穩定幣資本參與量越來越大,綜合這些因素的影響,整個 DeFi 行業的收益率已經大幅減少。

如今的市場環境略顯“怪異”——資本非常充裕但大多數代幣都找不到邊緣買家,那么在這種環境下,交易者如何找到新的收益來源呢?

坦率地說,現在很難找到高收益替代品,并且在許多情況下,投資者和交易者需要加強風險管理和深入了解 DeFi 代幣的底層機制。市場上的確也存在一些高收益 DeFi 項目,他們交易并不擁擠(因為知名度不高),但需要注意的是,這些 DeFi 協議的風險可能更大。

事實上,“拖累“”交易者獲得高收益率的因素主要有三:

1、大量參與者/流動性

2、低利用率/低交易額

3、代幣價格下降

那么,如何解決上述問題呢?我們也有三個辦法來應對:

1、尋找參與度低的早期礦池

2、在利用率較高的“原石”中尋找“鉆石”

3、識別具有價格升值潛力的項目

在 DeFi 市場中,衍生品一直是個相對安靜的角落,這主要是由于大多數衍生產品在 Layer 1 網絡上的 gas 成本很高,加上其他問題,導致流動性保持在較低水平,也會降低整體用戶體驗。

盡管現階段衍生品市場缺乏吸引力,但許多來自傳統金融市場的衍生品以及一些新想法已經開始建立。從傳統金融移植過來的衍生品包括期權、期貨、掉期和其他產品,這些產品市場通常與其他數字貨幣市場不同,提供的風險/回報類型也不一樣。

如今 DeFi 市場中已經拓展出許多期權平臺,但大多數流動性都很差,而且 gas 成本較高。二季度,已經有數十筆風險投資交易為新期權平臺提供資金,但迄今為止,大多數交易要么未啟動,要么無法找到流動性/用戶。

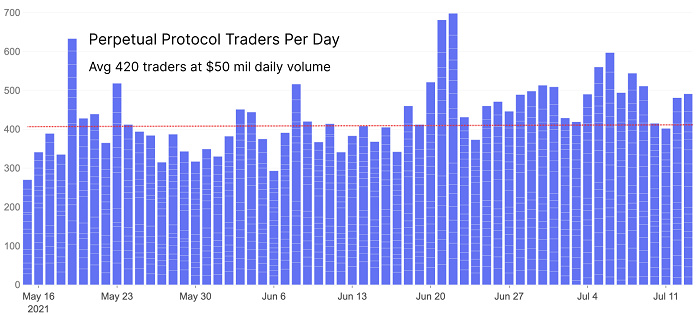

隨著 DeFi 領域里的用戶活動不斷減少,意味著流動性提供者能夠獲得的回報也會縮水。不過,永續合約一直是 DeFi 衍生品的一個亮點,在過去的幾個月里,這塊“蛋糕”越來越大,其中 Perpetual Protocol 和 DyDx 的交易量表現一直非常強勁并逐月增長。

每個代幣持有者都想從交易費和流動性挖掘獎勵中分得一杯羹,至少就目前而言,Perpetual Protocol (PERP) 的質押者可以獲得約 40% 的年化收益率,據悉Perpetual Protocol 即將發布 V2 版本,年化收益率可能還會增加。

以上就是二季度 DeFi 市場的概況,對于大多數投資者和交易者來說,當前最迫切的一個問題就是:市場能盡快恢復上行嗎?或許只有時間能給我們答案。

本文來自 Glassnode,原文作者:Luke Posey

頭條 ▌Galaxy Digital CEO:NFT將會繁榮,它將滲透到每個行業在最近的Next with Novo節目中.

1900/1/1 0:00:00加密貨幣是即將出現看漲逆轉,還是進入熊市?目前來說,市場走勢還不清晰,讓我們來分析一下事實。距離比特幣價格創下歷史最高紀錄(略低于65000美元)已經有三個月了.

1900/1/1 0:00:00近段時間,跨鏈橋類產品屢遭黑客攻擊。去中心化跨鏈交易協議THORChain稱遭受攻擊損失4000枚ETH,ChainSwap被黑客盜取了金庫中所有的以太坊鏈上UMA 代幣,總價值超 300 萬美.

1900/1/1 0:00:00這個世界上無數的區塊鏈玩家,拿著自己的鈔票沖向DeFi與NFT的市場,并且在市場下跌中損失慘重。這正是我們所處于的大泡沫時期的真實寫照.

1900/1/1 0:00:00近日,北京市地方金融監督管理局和中國人民銀行營業管理部聯合發布關于防范虛擬貨幣交易活動的風險提示,鄭重警告轄內相關機構,不得為虛擬貨幣相關業務活動提供經營場所、商業展示、營銷宣傳、付費導流等.

1900/1/1 0:00:00穩定幣已經成為加密市場的重要基礎設施,并在全球金融市場發揮著越來越重要的作用。近日,來自加密數據提供商Kaiko的Anastasia Melachrinos和來自法蘭西銀行的Christian.

1900/1/1 0:00:00