BTC/HKD-4.29%

BTC/HKD-4.29% ETH/HKD-9.22%

ETH/HKD-9.22% LTC/HKD-10.17%

LTC/HKD-10.17% ADA/HKD-7.43%

ADA/HKD-7.43% SOL/HKD-6.65%

SOL/HKD-6.65% XRP/HKD-6.91%

XRP/HKD-6.91%預言機是加密經濟基礎設施重要組成部分。區塊鏈沒有預言機,就像電腦沒有聯網。沒有預言機的區塊鏈無法與外部世界建立聯系,只能參考區塊鏈內部分類帳本地信息。

這限制了加密行業的用例,而預言機可以解決該問題。

Maker、Aave或Compound等DeFi協議如何獲得ETH/USD實時喂價,計算清算閾值?這時候就需要預言機了。

AMZN、AAPL或TSLA等合成資產如何交易?預言機就能解決交易問題。

預言機需要高度安全性,因為很多數據都依賴于預言機提供。如果數據傳輸泄露,人們就會蒙受損失。這種情況已經發生過幾次了。

既然如此多DeFi協議依賴預言機,加密圈用戶應該對其進行深入了解。如今,ChainlinkGod揭示了去中心化預言機的價值。

下文將詳細介紹去中心化預言機。

去中心化預言機網絡(DONs):賦能智能合約經濟

智能合約是去中心化應用,能夠在區塊鏈網絡中自動執行,而且帶有代碼邏輯,即如果x事件發生,則執行y動作。

公鏈的維護者不是單一中央機構或像Facebook、谷歌或蘋果等技術壟斷公司,而是由全球獨立計算機組成的網絡。在經濟激勵下,這些計算機即使沒有任何中央領導進行協調,也能就區塊鏈當前狀態達成全球共識。這一機制讓公鏈擁有許多寶貴特性,例如抗審查性、無需許可訪問、非托管資產管理及不可逆交易。

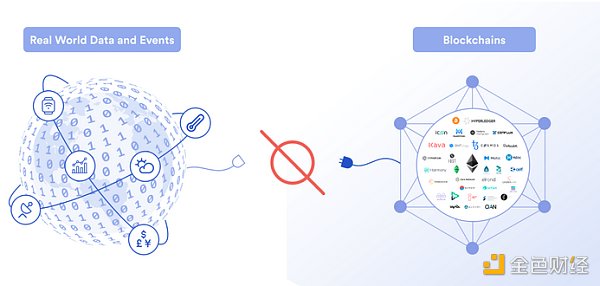

但是有一個根本問題尚未解決,那就是區塊鏈本身就像沒有連網的電腦一樣,無法獲取外界數據。

區塊鏈只會跟蹤發生在自身賬本內的活動,所以擁有強大安全特性。在這種情況下,區塊鏈實際上是隔離的網絡,本身就無法獲得外部世界數據,同時維持所有實用特性,而智能合約恰恰需要這些數據。

與時共創第二屆年度金色盛典“年度最具影響力公鏈”榜單發布:12月26日,與時共創第二屆年度金色盛典在三亞舉行。現場發布“年度最具影響力公鏈”榜單:Conflux、以太經典ETC、IOST、Cocos-BCX、Polkadot、STD、波場TRON、Nervos CKB、ELASTOS、Cypherium。[2020/12/26 16:34:58]

這是一個棘手的問題,因為絕大多數智能合約用例需要外部數據,例如獲取ETH/USD價格、布宜諾斯艾利斯的平均溫度、裝有原材料的海運集裝箱位置、另一個區塊鏈網絡(如BTC)的狀態,或者任何其他尚未存儲在區塊鏈本地賬本中的數據。

為了解決無法獲取外部數據問題,區塊鏈需要一個稱為“預言機”的額外基礎設施,后者從鏈下數據源獲取數據,并將其傳遞到區塊鏈,讓智能合約應用程序使用這些信息。預言機不僅提供了鏈上數據傳輸機制,而且還提供了保證數據高完整性的驗證機制。如果智能合約要保持端到端數據確定性,預言機機制需要像底層區塊鏈一樣安全可靠,因為數據輸入直接決定智能合約的輸出結果。

眾所周知,問渠那得清如許,為有源頭活水來。

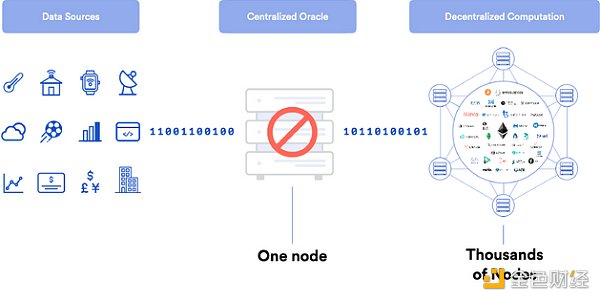

所以,預言機機制不能是單一中心化節點,因為這會發生單點故障,比如節點損壞或離線,破壞由數千個節點組成的區塊鏈網絡。此外,單一數據源可能會交付錯誤數據或者出現離線問題,該機制也不應該依賴于單個數據源。

綜上所述,在節點運行和數據源方面,預言機機制必須實現去中心化,確保沒有故障點。雖然區塊鏈和預言機目標不同,前者提供交易共識,后者提供真實世界數據共識,但兩者互補性意味著要采取相似方法來實現安全性。

金色財經行情播報丨BTC下跌反彈,多頭尚有余力:據火幣行情顯示,今日BTC劇烈波動,凌晨最低探至8909USDT,隨后迅速反彈拉升,重上9100USDT。日線下跌反彈后呈局部錘子線,均線MA10構成壓力,仍然較為疲軟。4小時圖均線MA30附近籌碼較為集中,局部多頭尚有余力。1小時圖9130USDT附近仍有一定阻力。截至10:00,主流幣的具體表現如下:[2020/7/6]

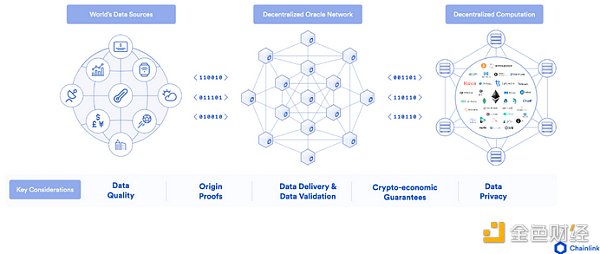

一個擁有良好安全性的去中心化預言機網絡DON還必須提供額外安全層次,如連接高質量數據源的能力,保證數據準確性和可用性,預言機節點若由數據提供者自己運行,那么會通過加密簽名,生成數據完整性證明,利用多層聚合過程,減少停機時間、異常值和損壞數據,進行數據驗證,基于隱性激勵和質押等加密經濟獎勵,讓節點保持正常運行,以及選擇性提供數據隱私,如零知識證明。

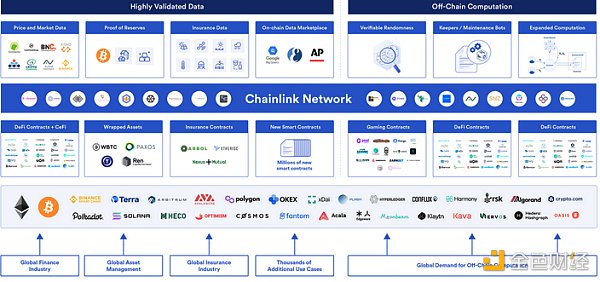

Chainlink是最廣泛采用的預言機解決方案,遵循以上這套防御系統,為智能合約生態系統提供通用框架,建立獲取任何外部數據資源的去中心化預言機網絡。

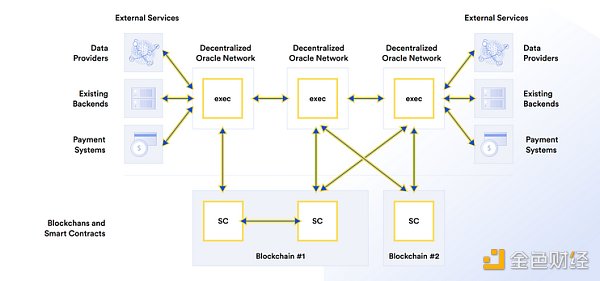

目前,有超過450個Chainlink喂價服務在多個區塊鏈網絡上運營,包括以太坊、Polygon、BSC、Avalanche、xDai和Heco,并計劃擴大對更多區塊鏈和Layer2解決方案的支持,如Arbitrum、Optimism、Solana等。該預言機網絡不僅可以通過去中心化的方式提供數據,還能實現一系列安全鏈下計算服務,包括Verifiable Randomness、Keepers和其他正在開發中的各種鏈下計算服務,如FSS、DECO和Town Crier。

有了高安全性去中心化預言機網絡,開發人員可以創建混合智能合約,該合約結合了區塊鏈智能合約和去中心化預言機網絡服務,能夠提供比單個鏈上邏輯更高級的功能。這些應用充分利用了鏈上和鏈下優勢,以支持長期以來被視為智能合約核心價值的用例。

金色財經挖礦收益播報丨BTC全網算力約103.81EH/s:金色財經報道,據OKEx礦池數據顯示,今日BTC全網算力約103.81EH/s,全網難度約15.14T,BTC當前塊高632830。

隨著豐水期礦機遷徙,新疆、內蒙火電場地陸續關停。當前BTC收益(PPS):0.00000831BTC/T/天。預測下次難度13.40T(-11.49%),距離調整還剩還有1天。[2020/6/3]

去中心化預言機網絡用例

去中心化預言機網絡雖然幾乎能支持無限混合智能合約用例數量,但下文將介紹一些在短期、中期和長期具有重大顛覆性力量的用例,其中包括你可能熟悉的DeFi應用案例。隨著加密生態系統不斷創新和進步,這些用例將會慢慢發展,滿足用戶需求。

1)去中心化金融及喂價

今天,對于去中心化預言機網絡驅動的混合智能合約而言,第一個也是最主要的用例是去中心化金融,也被稱為DeFi。可以說,作為區塊鏈技術的產品市場,DeFi提供了一種去中心化、無需許可、非托管和具有抗審查性的解決方案,取代了今天支離破碎的傳統金融體系。然而,人們不太了解的是,正是有了去中心化預言機網絡,才能實現DeFi生態系統。

例如,目前鎖倉價值排名第一的DeFi應用是去中心化貨幣市場Aave,該應用允許用戶借貸數十種不同的鏈上代幣。

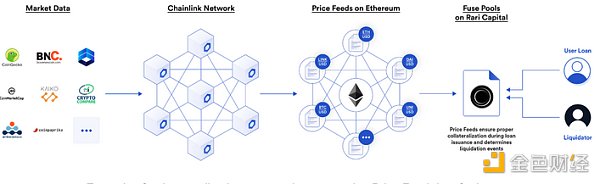

Aave創造了一個雙邊市場,借方可以通過閑置代幣賺取被動收益,而借方可以獲得流動資金,按自己的意愿進行配置。Aave、Compound、Cream、Rari等去中心化貨幣市場協議陸續使用Chainlink喂價服務來計算建立頭寸期間的最大貸款規模,以及決定頭寸抵押率水平和清算門檻,以保持整體市場借貸平衡。

目前DeFi貨幣市場主要是原生加密貨幣和穩定幣借貸,但未來可以也創建新市場,實現現實資產代幣化。例如,在該市場中,用戶可以代幣化房地產,將房產作為抵押進行借貸,取代抵押貸款,或借入CBDC為企業提供資金。作為通用基礎設施,這種市場理論上可以支持任何類型的代幣化資產,基于ERC20和ERC721代幣標準,這些資產也能夠向后兼容。

分析 | 金色盤面:10月15日BTC持倉數據:金色獨家分析:截止北京時間10月15日9:10,我們統計了okex上面精英持倉數據,做多賬戶比例為62%,做空賬戶比例為38%;多頭平均持倉為27.42%,空頭平均持倉為18.65%。做空賬戶有所下降,但依然在高位,短線看市場分歧不小。截止發稿,BTC1228合約價格為6113.63元;現貨價格為6230.73美元,貼水117.10美元,貼水依然較高,投資者對于遠期的走勢看淡。建議投資者保理性投資,做好風險控制。[2018/10/15]

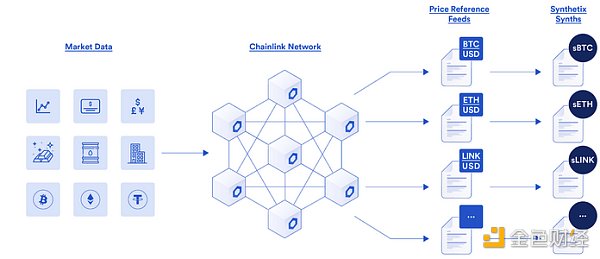

通過Chainlink實現的另一個金融基元是Synthetix等合成資產協議,這些協議允許用戶利用鏈上代幣,以超額抵押的方式生成合成資產,合成資產能夠跟蹤BTC、ETH及LINK等加密貨幣價格,也能錨定現實世界資產價格,例如美元、歐元、日元等法定貨幣,黃金、白銀、石油等大宗商品,FTSE、N225、sDEFI等指數和TSLA、GOOG、AMZN等股票。基于全球債務池,用戶可以通過簡單切換數據源,從而確定代幣價值,以零滑點方式實現合成資產之間的兌換。

憑借鏈上抵押與Chainlink提供的數據相結合,任何現實資產或指標都可以通過合成資產上鏈,加入加密經濟中,其中包括房地產估值、CPI指標、原材料總價值、特定協議的鎖倉總價值、Vitalik的推特粉絲數量或者其他可以量化和數字化的指標,這些都能夠作為鏈上數據源。

合成資產擁有無限潛力,用戶通過這種方式,能夠將任何東西代幣化,進行投資和對沖,同時無需離開鏈上生態系統。

在DeFi生態系統中還有其他一些去中心化預言機用例,如去中心化/算法穩定幣、收益聚合器、去中心化交易所、永續合約、期權、期貨、彈性供應代幣、市場預測、yield farming、資產管理、代幣跨鏈、固定收益等等。

金色相對論 | 高慶忠:區塊鏈+AI應用前景廣闊:在本期金色相對論中,在談到區塊鏈結合AI能帶來怎樣的獨特優勢這一問題,智能矩陣Atmatrix創始人高慶忠表示:區塊鏈+AI, 落地是否難上加難,關鍵要看其項目要解決的問題是什么以及其解決方法是否有效,對于能揚長避短,不僅發揮AI優勢,而且發揮區塊鏈優勢的AI區塊鏈項目只會更容易些。對于能解決實體產業實際問題的AI區塊鏈項目未來將更容易被市場認可。ATN和Atmatrix連接人工智能與區塊鏈,為區塊鏈世界帶來人工智能,用區塊鏈技術來重構人工智能產業生態,這個項目未來應用前景將相當廣闊。區塊鏈有短板,AI有困境,只要避開短板和困境,發揮各自優勢和特長,兩者結合,還是很有前景的。[2018/7/17]

2)動態NFT和可驗證隨機性

在2021年,NFT公眾關注度大幅上升,代幣交易量和多樣性呈指數級增長。許多NFT雖然是靜態圖像或gif,但由Ether Cards等NFT平臺支持的動態NFT也在興起,這些平臺通過外部數據輸入,將獲取和擁有NFT的體驗變成游戲。

這些外部輸入數據可以包括來自真實世界的數據,該數據會讓NFT的特征發生實時改變。動態NFT包括體育NFT,其價值與玩家表現數據掛鉤,在NFT市場中,藝術家可以隨時間改變NFT等數字藝術作品,例如根據紐約市的天氣和時間改變NFT的背景圖像。如今,越來越多人選擇通過可驗證隨機性解決方案,例如Chainlink的可驗證隨機函數(VRF),獲取外部數據,增強NFT和鏈上游戲應用體驗。

有了可驗證隨機性,開發人員可以添加可驗證隨機特征、分配和鑄造活動來增強NFT。Aavegotchi就是一個利用Polygon側鏈可驗證隨機性的NFT平臺。

在上線時,Aavegotchi智能合約會發起數千次鏈上隨機性請求,以確定用戶在打開portal之后收到的Aavegotchi NFT,該NFT供應量為10000個。通過隨機性游戲,用戶可以參與“rarity farming元游戲”中,嘗試鑄造稀有NFT或通過贏得抽獎或其他游戲升級現有的NFT。

另一個例子是越來越火爆的NFT鏈上游戲應用 Axie Infinity,該游戲使用可驗證隨機性來確定新鑄造Origin Axie的特征。在這一機制下,Axie可以有機會擁有神秘身體部位,以往擁有神秘部分的Axie可以賣超過300 ETH。

用戶通過創造動態NFT,能夠獲得與Web 2.0不同的全新體驗。

3)鏈上審計記錄及儲備金證明

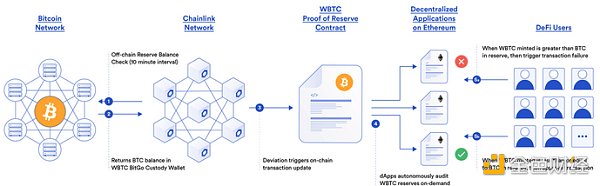

智能合約生態系統不斷發展,穩定幣、封裝跨鏈資產和代幣化現實資產的數量也在增長。然而,支持這些代幣的抵押品在鏈下,這意味著智能合約無法獲得原生數據,不能對代幣進行審計,保證正常抵押率。

這種情況導致了透明度低、不足額抵押和部分儲備金借貸等新風險。去中心化預言機網絡通過PoR儲備證明,提供必要鏈上數據,驗證某個代幣的鏈下抵押,消除風險。

鏈下資產擔保的代幣如果能隨時接受鏈上審計,那么用戶就可以獲得更高透明度,當檢測到某種不足額抵押資產時,智能合約可以執行應用特定邏輯,在短時間內防范潛在的部分儲備金借貸活動。例如,DeFi應用程序可能會暫時停止服務,或阻止通過某種不足額抵押資產中鑄造更多代幣。PoR儲備證明不僅有助于防范像2008年大金融危機那樣的系統性風險,還為每個人創造了一個更值得信賴的DeFi生態系統。

穩定幣通常以鏈下銀行賬戶持有的美元作為抵押品,對于這類代幣,如今有Paxo的PAX穩定幣和TrustToken的TUSD穩定幣的PoR儲備證明。后者儲備數據由美國排名前25的審計公司Armanino提供,該公司會實時更新數據,證明TUSD穩定幣TrustToken公司的美元銀行鏈下資產持有情況。鑒于TUSD存在于多個區塊鏈,TrustToken公司已經在以太坊發布了PoR儲備證明和供應證明數據,這樣用戶使用穩定幣參與經濟活動之前,可以通過智能合約應用程序交叉引用數據。

除了美元支持的穩定幣,越來越多用戶希望實現代幣跨鏈操作,比如將BTC轉移到以太坊,在DeFi生態系統中使用代幣。在這種情況下,Ren Protocol的renBTC和BitGo的WBTC代幣都發布了PoR儲備證明,以審計支持跨鏈代幣的BTC區塊鏈真實BTC資產持有量。同樣,在進行代幣跨鏈操作之前,智能合約可以引用這些數據證明,讓用戶免受無擔保代幣的風險,如進行有貸款或不公平交易。

由去中心化預言機網絡支持的PoR概念遠遠不止以上用例,除了這些用例外,人們還能對真實世界資產支持的代幣,如代幣化的房地產,進行審計。審計過程包括提供有關資產所有權和現金流的信息及驗證,讓信息添加進區塊鏈中,讓用戶和智能合約分析這些代幣擔保資產的真實性。隨著DeFi經濟吞噬傳統經濟,鏈上透明度的需求將繼續增加。

4)鏈下計算及Keeper

關于智能合約的性質,人們經常錯誤地認為這種合約擁有自治性,但實際上在默認情況下,智能合約處于“休眠”狀態,必須“喚醒”才能執行任何狀態更改。這需要私鑰持有者簽名并發起鏈上交易,使用外部帳戶EOA。對于用戶本身在鏈上交互的用例來說,這是可以接受的,但是有許多智能合約功能需要在標準化的時間點或事件中觸發。

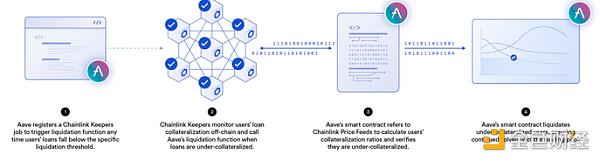

去中心化預言機網絡雖然以提供數據服務而聞名,但也可以只需要最低程度的信任,執行鏈下計算。這包括以“Keeper”的形式提供去中心化交易自動化服務,該服務監控智能合約和/或真實世界事件的鏈上狀態,根據需要自動觸發鏈上功能。其中一個實現是Chainlink Keepers,Chainlink Keeper利用同一組可靠的預言機節點,這些節點已經通過提供去中心化數據源證明了可靠性。

Keeper的一個代表用例是為去中心化貨幣市場,例如Aave,自動清算不足額貸款。在市場中,Keeper會監控平臺上的頭寸,并對任何低于特定池清算閾值的貸款觸發清算功能。Aave智能合約將通過交叉引用鏈上價格數據源,驗證鏈上清算,然后開始清算過程。因此,貨幣市場通過高度可靠的清算機器人,為用戶提供更多關于平臺償付能力的擔保。

Keeper提供了一種通用交易自動化服務,任何智能合約功能都可以實現自動化,包括執行限價訂單、收獲收益、發行質押獎勵、提供彈性供應算法穩定幣、線性釋放代幣、充值代幣余額、管理債務頭寸、改變收益率策略等等。

總結

去中心化預言機網絡擴展了區塊鏈網絡和智能合約應用的能力,實現其真正潛力,為廣泛用例提供精確執行預期的高級數字協議。

雖然DeFi是如今最突出的代表用例,但更有可能的是,未來開發者可以通過去中心化預言機網絡,直接在鏈上獲得外部世界數據,產生下一個智能合約的主流用例。

潛在用例數量之多難以想象,未來也從未變得如此光明。

本文內容來自Bankless

Tags:區塊鏈NFTBTCDEF區塊鏈技術通俗講解中山大學HALO NFT OFFICIALBTCA幣JustDefi

運行在區塊鏈上的智能合約可以提供抗審查和持續運營的能力,但是用戶在接入這些智能合約之前,如何確保前端體驗也能提供同樣的去中心化特性?上周.

1900/1/1 0:00:00上周,一則消息引發了 NFT 市場不小的波動。佳士得工作人員 Noah Davis 在 CryptoPunk 的 Discord 群組中透露,佳士得將拍賣 CryptoPunks、Bored A.

1900/1/1 0:00:00以去年興盛的 DeFi 運動為分界線,加密市場交易支付載體的話語權開始逐漸轉移。此前,穩定幣的市場份額一直被USDT、USDC 等中心化穩定幣占領,而超額抵押穩定幣(DAI 等)和彈性貨幣(Am.

1900/1/1 0:00:00背景 距離Kusama插槽結束已經過去了一周多,5次拍賣鎖倉的KSM超過了114萬枚,占了KSM發行量的9.8%,而目前隨著第一輪插槽拍賣的結束.

1900/1/1 0:00:00持有 DeFi 治理代幣的策略通常不如 ETH 現貨頭寸,穩定幣挖礦等積極策略表現出更好的性能.

1900/1/1 0:00:002021年8月/9月刊《財富》雜志發表系列文章特別報道了加密貨幣,系列報道重點包括了NFT。秉承《財富》雜志發布榜單傳統,《財富》評出在美國NFT行業最具影響力的50人名單,如下:1、Beepl.

1900/1/1 0:00:00