BTC/HKD-5.49%

BTC/HKD-5.49% ETH/HKD-10.43%

ETH/HKD-10.43% LTC/HKD-10.89%

LTC/HKD-10.89% ADA/HKD-9.09%

ADA/HKD-9.09% SOL/HKD-7.73%

SOL/HKD-7.73% XRP/HKD-7.44%

XRP/HKD-7.44%本文介紹了一種新型的自動化做市商(AMM),可以幫助以太坊上的交易者有效地執行大額訂單。

我們稱其為時間加權平均做市商,縮寫為 TWAMM(發音為“tee-wham”)。

TWAMM 的工作原理是將長期訂單分解為無窮多的小訂單,并隨著時間的推移,針對嵌入式恒定產品自動化做市商而順利地執行它們。

假設Alice想在鏈上購買價值 1 億美元的 ETH,那么如果在像 Uniswap這種現有的 AMM 上執行這種規模的訂單將是非常昂貴的,這是為了防止Alice知道一些他們不知道的內幕,所以它必須向 Alice 收取高昂的費用。

現在,Alice 的最佳選擇是手動將她的訂單分成好幾部分并在幾個小時之內執行,讓市場有時間意識到她并沒有內幕消息,這樣就可以給她一個更好的價格。

假如她發送了幾個大規模的子訂單,那么每個訂單仍然會對價格產生重大影響,并且容易受到對抗性交易者的三明治攻擊。另一方面,如果她發送許多小規模的子訂單,她將不得不承擔主動交易的所有工作和風險,并將以交易gas費用的形式向礦工支付高額成本。

如今,TWAMM通過代表Alice進行交易為她解決了這個問題。它將她的訂單分解成無數個無限小的虛擬訂單,以確保隨著時間的推移可以完美地順利執行,并且使用與嵌入式 AMM 的特殊函數關系,在這些虛擬訂單中分攤 gas 成本。由于它處理的是區塊之間的交易,所以它也不太容易受到三明治攻擊。

1. 做市商

考慮到這個市場有兩種金融資產,例如 USDC 和 ETH。而做市商是這個市場的參與者,他希望能在任何時候用任意一種資產與另一種資產進行交易。

假如你有 1 億美元的 USDC 并想用它來購買 ETH,你可能無法在同一時間找到另一個想要做相反交易的人。取而代之的是,您很可能會進入到一個由一個或多個做市商組成的市場并與他們進行交易。

2. 逆向選擇

做市商從價差中獲得的利潤,實際上是他們對每筆交易收取的費用。當價格走向與他們相反時,他們會賠錢——當他們購買了某種資產后價格隨后下跌,或是出售了某種資產后價格隨即上漲。

不幸的是,對于做市商來說,價格走勢往往與他們的操作相反,這種現象被稱為逆向選擇。 發生這種情況是因為獲悉有關未來價格走勢的交易者更有可能與做市商進行大額交易。

最危險的訂單是規模既大又緊急的訂單,因為這些訂單正是那些有內幕消息的交易者傾向于下的訂單類型。 因此,最基本的做市策略是“淡入訂單”(fade incoming orders),當有大買單時將價格調高,當有大賣單時將價格調低。

在過去的一年中,以 Uniswap 為代表的自動做市商 (AMM) 在以太坊上非常受歡迎,每天處理數十億美元的交易。顧名思義,AMM就是自動化了大部分做市過程。

1. 常數交易公式

常數交易公式是一個簡單的規則,它允許任何人立即為一對新資產創建新市場和新 AMM。

為了在 X 和 Y 這兩種資產之間創建新的常數交易 AMM (CPAMM),被稱為流動性提供者(LP)的用戶會存入這兩種資產的準備金 x 和 y。

Bitwise申請將其比特幣期貨ETF修改為比特幣+以太坊等權重策略ETF:金色財經報道,彭博分析師James Seyffart發布推文稱,Bitwise剛剛提交了更新的招股說明書,將其BITC從比特幣期貨ETF更改為“Bitwise 比特幣和以太坊等權重策略 ETF”,生效日期為2023年10月9日。

金色財經此前報道,Valkyrie也將以太坊期貨納入其比特幣期貨ETF。[2023/8/11 16:19:08]

這些資產在任何給定時間內的比率代表著在 AMM 上的即時價格,或者是它向一個非常小的訂單收取的價格。例如,如果 CPAMM 的儲備中包含 2,000 USDC 和 1 ETH,則其 ETH 的瞬時價格將為 2,000 USDC。

當交易者與 AMM 進行交易時,它會根據公式 **x * y = k 來決定給他們什么價格,其中 x 和 y 是儲備規模,k 是常數。這意味著其儲備規模的乘積在交易期間是保持不變的(忽略費用)。

2. 示例

比如一個 ETH/USDC的CPAMM,其儲備中有 2,000 USDC 和 1 ETH,因此 x = 2,000、y = 1 ,因此 x * y = k = 2,000。 該 AMM 的瞬時價格就為每 ETH 2,000 / 1 = 2,000 USDC。

如果交易者來購買價值 2,000 USDC 的 ETH,這就意味著他們將 2,000 USDC的押金存入了X進行儲備,因此我們將有 x = 2,000 + 2,000 = 4,000。

接著,由于 k = 2000,我們必須在交易后得到 y = x/k = 2000/4000 = 0.5。 由于 y 最初是 1,因此 1 – 0.5 = 0.5 ETH 一定已經流向了交易者。

由于交易者用 2000 USDC 購買了 0.5 ETH,因此他們支付的平均價格為每個 ETH 4,000 USDC。這種相對于瞬時價格的高價反映出了有關AMM 流動性的大訂單規模。

3. 價格影響和逆向選擇

在上述情況下,當小訂單的成本僅為每個ETH 2,000 USDC 時,交易者則必須為其大訂單支付每個 ETH 4,000 USDC的費用。 這種價格差異稱為訂單的價格影響。當新進訂單規模越大,對價格的影響就越大。

這就是 AMM 對抗逆向選擇的方式:大訂單更有可能被告知,因此AMM會使他們付出高昂的代價。

1. 手動拆分訂單

正如我們所見,在AMM上執行單筆大訂單的交易成本被設定得很高。這篇優秀的文章深入探討了這個問題,并推薦了一些解決方案。

簡而言之,希望在 AMM 上執行大訂單的交易者不應該在單個交易中執行:他們最好將訂單分成幾部分。這可能涉及一次向多個 AMM 發送訂單,但這些 AMM 在任何給定時間點的流動性也是有限的。隨著時間的推移,訂單越大,將其拆分就越有意義。

例如,假設一位投資者想在鏈上購買 1 億美元的 ETH,但由于他們沒有關于 ETH 價格的任何短期信息,因此他們的訂單可能會需要一些時間來執行。在這種情況下,他們可能會將訂單拆分成10單,每單1000萬美元,并每隔一小時執行一單,從而減少每單的價格影響。

Opendao(SOS$)團隊宣布即將發布新項目AI Dao Network,代幣(AOS$):據官方消息,Opendao團隊宣布即將發布新項目AI Dao Network,代幣AOS$,總量100億枚,SOS持有者可在2023年3月28日世界標準世界00:00后的第一個區塊快照后10000:1領取AOS空投。

AI DAO Network是一個基于Openai (Chatgpt)創建的去中心化金融協議,致力于打通人工智能AI和加密世界的橋梁。[2023/3/18 13:12:19]

2. 對子訂單大小的權衡

顯然,如果將一個規模非常大的訂單分成幾部分,那么每個單獨的子訂單仍然會很大,并會相應地產生價格影響。這時候,要將訂單拆分成得更小才會有用,不過這同時會帶來兩個新的問題。

第一個問題是操作的復雜性,這意味著風險和工作量的增加。交易者可能會將他的交易拆分成錯誤的數量或是選擇了錯誤的方向。另一方面,他的計算機為了阻止執行部分訂單可能會發生崩潰。而即便一切都很順利,這個過程也需要付出時間和精力,這會影響人們對于更有價值的東西的嘗試。

第二個問題是每筆交易都會產生固定的交易成本,例如支付給以太坊礦工處理交易的gas費用。如果交易者將他的訂單拆分成太多部分,那么他最終可能會花費比實際購買 ETH 多得多的錢。

在傳統金融領域,如果投資者或者機構想購買 1 億美元的蘋果股票,他們不會直接向交易所發送 1 億美元的市場買單。同樣他們也不會發送10個價值 1000 萬美元得訂單。對于沒有專門的交易人員和基礎設施的絕大多數人來說,將訂單分成比這小得多的子訂單是不切實際的。

相反,他們很可能會將大筆訂單發送給經紀人,經紀人會為他們進行算法交易以賺取費用。 經紀人將在指定的時間段內執行交易,比如八個小時,價格參考某個標準。經紀人擁有一個專門負責安全且經濟地執行此類交易的團隊。

1. TWAP 訂單

也許最基本的算法交易類型是時間加權平均價格或是TWAP(發音為“tee-whap”)訂單。顧名思義,就是假如在八小時內執行價值 1 億美元的蘋果股票的 TWAP 訂單,那么最終將以該時段內接近蘋果股票時間加權平均價格的價格成交。

例如,若蘋果股票在這段時間內在其中四個小時的價格為 100 美元,另外四個小時的價格為 120 美元,那么時間加權平均價格將為 ($100 * 4 + $120 * 4)/8 = $110,經紀人將執行接近該價格的TWAP訂單。

雖然操作起來細節各有不同,但經紀商們最有可能在一天內將其分成許多小份并將它們發送到市場來執行此交易。在 8 小時內購買 1 億美元的蘋果股票相當于每 100 毫秒購買大約 350 美元的蘋果股票,我們應該都會期望經紀人能進行這樣類似的操作。

由于經紀商擁有專業的基礎設施,這些設施可以減少或是消除如此多小額交易的操作復雜性,并且由于它們與市場有著直接聯系,因此可能無需付出太多的交易成本。

時間加權平均做市商 (TWAMM) 提供了 TWAP 訂單的鏈上等價物。 TWAMM 憑借自己獨特的用于訂單拆分的邏輯算法以及與嵌入式交易所的直接聯系,通過較低的gas 費用執行平穩的交易。與此同時,套利者會將 TWAMM 嵌入式交易所的價格與市場價格保持一致,確保在資產的時間加權平均價格附近執行。

Celer Network宣布與Flow達成合作:4月11日消息,區塊鏈互操作性協議Celer Network宣布與Web3底層平臺Flow公鏈達成合作,將實現Flow生態數字資產及NFT與cBridge已支持的鏈之間的跨鏈橋接。

據悉,在合作初始階段,cBridge將對Flow上有原生資產的項目進行橋接,并將WETH、WBTC、DAI、Frax、USDT、UST等藍籌數字資產引入Flow生態。在下一階段,cBridge將支持Flow生態的NFT跨鏈橋接,如NBATopShot、NFLAll Day和UFC Strike等。[2022/4/11 14:17:49]

1. 概述

每個 TWAMM 都會促進特定的資產對之間進行交易,例如 ETH 和 USDC。

TWAMM 包含一個嵌入式 AMM,這是這兩種資產的標準常數產品做市商。任何人都可以隨時使用這個嵌入式 AMM 進行交易,就好像它是一個普通的 AMM 一樣。

交易者可以向 TWAMM 提交長期訂單,這些訂單是在固定數量的區塊上出售固定數量的一種資產的訂單——例如,在接下來的 2,000 個區塊中出售 100 ETH 的訂單。

TWAMM 將這些長期訂單分解為無數個無限小的虛擬子訂單,這些子訂單將隨著時間的推移勻速地與嵌入式 AMM 進行交易。要知道,單獨處理這些虛擬子訂單的交易將花費無限多的gas費用,但封閉式數學公式允許我們僅在需要時計算它們的累積影響。

隨著時間的推移,長期訂單的執行將推動嵌入式 AMM 的價格遠離其他市場的價格。發生這種情況時,套利者將根據嵌入的 AMM 價格進行交易,使其保持一致,從而確保長期訂單的良好執行。

假如長期出售使得嵌入式 AMM 上的 ETH 比特定中心化交易所要便宜,那么套利者將從嵌入式 AMM 購買 ETH,當其價格回升以后再在中心化交易所進行出售以獲取利潤。

2. 以太坊更新

2.1 區塊

以太坊將交易打包成連續的組塊,這個組塊也被稱為是區塊(block),大約每 13 秒進行一次。 在本文里,我們將對每個區塊進行編號:區塊 1 之后是區塊 2,然后是區塊 3,依此類推。

2.2 礦工

分散式的礦工組群開始競相處理每一個區塊,而任何能連接到互聯網的人都可以成為礦工。 這意味著在以太坊上運行類似 AMM 這樣的程序是不保密的:每個人都必須精確地計算出在給定輸入的情況下會產出些什么。

2.3 Gas 費用

算力在以太坊上是一種稀缺資源,因此用戶必須以 gas 費用的形式向礦工支付費用。 給定交易中涉及的計算量越大,它消耗的gas 就越多。而這筆gas費用完全是由提交交易的人支付的。

3. 基礎交易設計概念

3.1 長期訂單

Alice 想在接下來的 8 小時內購買價值 1 億 USDC 的 ETH,即大約 2,000 個區塊。她在 TWAMM 中輸入了一個長期訂單來購買價值 1 億 USDC 的 2,000 個區塊ETH,相當于每個區塊 50,000 個 USDC。

Forest Network獲得機構400萬美元的投資:據官方消息,Forest Network實驗室韋恩發布推特表示,Forest Network獲得CHRISTINE FOUNDATION Winklevoss Capital等在內的五家資本機構,總計400萬美元的投資。

據悉,Forest Network是一個把分散的計算機和存儲以及物聯網終端設備與區塊鏈結合,在全球建立一個分散式運算網絡,將于近期開始公募后主網上線。[2021/9/19 23:37:00]

如上所述,我們事先不知道哪些礦工將會在 TWAMM 上處理這些未來的交易。這也就意味著 Alice 的訂單必須對所有人可見,從而引發了我們即將在下面討論的信息泄漏問題。

3.2 訂單池

假設 Bob 想要在接下來的 5,000 個區塊中以 USDC 價格出售 500 ETH,相當于每個區塊出售 0.1 ETH。

而 Charlie想在接下來的 2,000 個區塊中以 USDC 價格出售 100 ETH,即每個區塊出售 0.05 ETH。

等到Charlie的訂單在 2,000 個區塊內一到期,Bob和Charlie的訂單就會被組合在一個池中。

該 ETH 銷售池將在接下來的 2,000 個區塊中以每區塊 0.15 ETH 的價格出售 ETH。Bob 將能獲得該礦池賺取的USDC的66%(0.1/0.15 ≈ 66%);Charlie 將獲得該礦池賺取的 USDC 的33%( 0.05/0.15 ≈ 33%)。

3.3 虛擬訂單

對于接下來的 2,000 個區塊,TWAMM 必須代表 Alice 購買價值 50,000 USDC 的 ETH,并代表 ETH 銷售池以 USDC 的形式出售 0.15 ETH。

我們可以想象,TWAMM 將這兩個子訂單再拆分為數萬億個微小的子訂單的子訂單,我們稱之為虛擬訂單(實際上,它將它們拆分為無數個無窮小的虛擬訂單)。

然后 TWAMM 輪流針對其嵌入的 AMM 執行這些虛擬訂單:第一個是 Alice 的虛擬訂單,然后是 ETH 銷售池中的一個,再然后是 Alice 的另一個訂單,依此類推。

3.4 套利

因為 Alice 購買的 ETH 比 ETH 池出售的多得多,因此嵌入式 AMM 上的 ETH 價格將在每個區塊上上漲。

當這個價格相對于其他地方的 ETH 價格足夠高時,套利者將在其他交易所購買更便宜的 ETH 并在嵌入式 AMM 上出售,使其價格與市場平均水平保持一致并確保較好地執行Alice的訂單。‘

3.5 訂單到期

在第2,000 個區塊之后,Alice 的訂單將被完全執行,Charlie 的訂單也是如此。而Bob 出售 ETH 的訂單在接下來的 3,000 個區塊內仍然有效,在此期間, TWAMM 將繼續以每個區塊 0.1 ETH 的速度執行著。

除非有任何其它外部活動,否則隨著時間的推移,這將迫使嵌入式 AMM 上的 ETH 價格走低,也將促使套利者一旦脫離價格后使得價格可以回升。

Web3基礎設施平臺Ankr與波卡二層擴容協議Plasm Network集成:部署區塊鏈節點的Web3基礎設施平臺Ankr最近宣布與Plasm Network集成。Plasm Network是基于波卡的多虛擬機可擴展智能合約平臺。需要鏈上數據的開發人員或希望支持Plasm網絡的社區成員現在獲得新的解決方案。作為集成的一部分,Ankr為Plasm構建一鍵式節點托管解決方案,使用戶比以往更容易運行Plasm測試網節點。(Cryptoninjas)[2021/2/6 19:05:05]

3.6 代幣經濟

因為 Alice、Bob 或 Charlie 都不急于執行他們的訂單,所以其他市場參與者可以推斷出他們的訂單所代表的逆向選擇比其他情況要少,并且可以為他們提供低價格影響的執行。

由于TWAMM屆時將成為 Alice、Bob 和 Charlie 等人進行交易的最佳場所,因此 TWAMM 嵌入式 AMM 上的 LP 可能會與像他們一樣的大量不知情者進行交互。這也將有助于 LP 從費用中賺取利益,同時減少他們逆向選擇的風險。

4. 無窮小虛擬訂單(Infinitesimal Virtual Orders)

上面我們提到了TWAMM將長期訂單拆分為無窮個無限小的子訂單。這樣做有兩個原因:流暢性和效率。

4.1 流暢性

TWAMM 的主要目標是隨著時間的推移平穩地執行長期訂單,以便它們可以以接近現行時間加權平均價格的價格來執行交易。

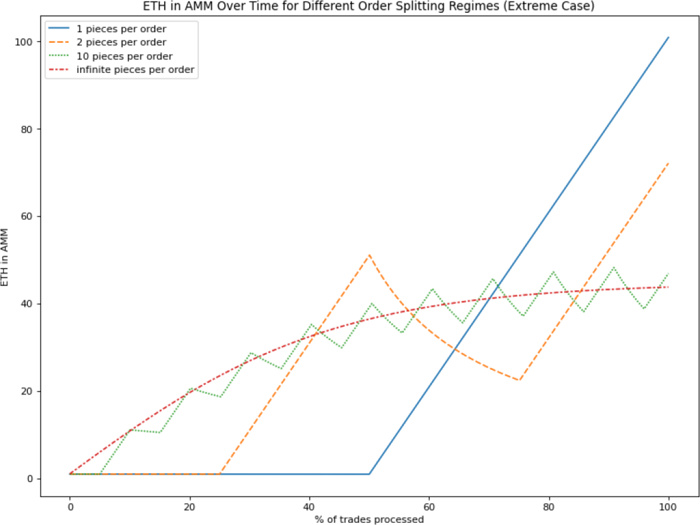

隨著我們減少虛擬交易的規模,AMM 上的價格變動變得越來越平穩了。

在極端情況下,由于有無數個無限小的交易,因此執行虛擬交易時價格變動非常平穩。

4.2 效率

由于 TWAMM 設計初衷是用于以太坊區塊鏈,因此為每個區塊的多個虛擬交易明確計算交易的成本非常高。然而,當我們有無限多的無窮小交易時,我們可以在一次計算中計算交易者的結果,無論自上次檢查以來已經有多少個區塊。

1. 惰性評估(Lazy Evaluation)

TWAMM 將虛擬子訂單視為發生在區塊之間的空間中,這對于躲避三明治攻擊很重要。

為了以一種節省gas費用的方式實現這一點,TWAMM 會使用惰性評估,僅在需要確定交互結果時才計算虛擬交易的影響。

每次用戶與 TWAMM 交互時(例如,通過使用嵌入式 AMM 進行交易或添加新的長期訂單),TWAMM 都會追溯計算自上次交互以來發生的所有虛擬交易的影響。

由于這些虛擬交易僅與 TWAMM 的嵌入式 AMM 交互,因此 TWAMM 行為在外部交互之間是完全確定的。即使 TWAMM 外部交互之間移動了 100 萬個區塊,下次有人與之交互時,它還是能夠準確計算所有介入虛擬交易的結果。

對于插入 TWAMM 的前端而言,可以通過跟蹤當前區塊編號并自行進行 TWAMM 計算來處理尚未在鏈上表示的虛擬交易。

2. Gas 優化

2.1 資金池訂單(Pooling Orders)

如示例所示,當我們在同一交易方向有多個長期訂單(即以 USDC 出售 ETH)時,我們會將它們集中在一起,然后把它們拆分為虛擬訂單。然后,TWAMM 可以使用算法來追蹤余額,而這個算法與跟蹤 Compound 和 Uniswap 等協議中數十億美元LP代幣激勵的算法版本一樣。

從技術上講,每個 TWAMM 總是有兩個長期訂單池,每個資產一個:例如,賣出 USDC 的訂單池和賣出 ETH 的訂單池。值得一提的是,在任何給定時間內,這些訂單池中的一個或兩個可能是空的。

2.2 長期訂單過期(Long-Term Order Expiration)

將訂單池與惰性求值結合使用時會出現一種復雜情況。

想象一下,Bob 下了一個長期訂單,將在接下來的 100 個區塊中出售 100 ETH,而 Charlie 也下了一個訂單,將在在接下來的 200 個區塊中出售 200 ETH,兩個訂單都以每區塊 1 ETH 的價格出售。

假設在接下來的 150 個塊中沒有人與 TWAMM 交互,此時就會發生新的外部交互。在 Bob 和 Charlie 下訂單后的前 100 個區塊中,他們的訂單將會匯集到一個共同訂單中,每個區塊出售 2 ETH。然而,對于之后的 50 個區塊,Charlie的訂單就變成是獨立的了,每個區塊只會出售 1 個 ETH。

這意味著我們必須進行兩次單獨的交易計算才能找出發生了什么:

* 一次計算前 100 個區塊的結果;

* 一次計算最后 50 個區塊的結果。

在最壞的情況下,如果過去 150 個區塊的每個區塊都有訂單到期,這意味著 TWAMM 將不得不每個區塊處理一筆交易,從而破壞了 gas 效率。

針對這個問題,最簡單的解決方法是限制符合訂單到期條件的區塊數量:例如,TWAMM 可以指定訂單只能每 250 個區塊到期一次,或者大約每小時到期一次。

2.3 長期訂單取消(Canceling Long-Term Orders)

用戶可以隨時取消長期訂單。在實踐中,這將允許用戶為他們自己的訂單選擇取消時間(cancelation time)直到區塊完成訂單交易。在這種情況下,系統的 gas 負擔不會增加,因為所有取消操作都是用戶自己做出的決定,因此需要他們自己支付 gas。

3. 虛擬交易數學(Virtual Trade Math)

3.1 定義

假設自 TWAMM 上次執行任何虛擬交易以來已經產生了 t 個區塊。

為簡單起見,假設沒有長期訂單過期,因此在整個時間段內,出售 X 的礦池每塊出售 x_{rate},而出售 Y 的礦池在整個時間段內每塊出售 y_{rate}整個時間段。

那么在此期間售出的 X 總量為 tx_{rate} = x_{in},而在此期間售出的 Y 總量為 ty_{rate}=y_{in}。

讓我們將時間段開始時嵌入的 AMM 儲備分別表示為 x_{ammStart} 和 y_{ammStart}。

3.2 公式

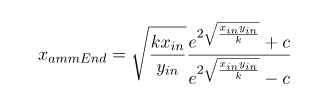

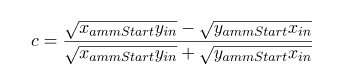

在處理完所有虛擬交易后,嵌入式 AMM 將會獲得的儲備資產 X 為

從常數乘積公式,我們知道

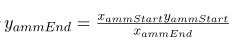

出售 X 的礦池獲得了所有沒有出現在嵌入式 AMM 中的 Y——換句話說,

同樣地,

1. 三明治攻擊

1.1 描述

在三明治攻擊中,攻擊者 Atticus 看到交易者 Trey 即將在 AMM 上進行交易。 Atticus 發送了兩個訂單,夾住了 Trey 的訂單,從而從中獲利。

想象一下,Trey 向 AMM 發送了一個用 USDC 購買 ETH 的訂單,此時該訂單被 Atticus 發現了,于是 Atticus 在 Trey 之前下單并在 AMM 上購買 ETH,推動價格上漲。由于他正在向 AMM 支付費用并產生價格影響,因此 Atticus 在此訂單上正在虧損。

當 Trey 的訂單被執行時,他不得不以更高的價格購買 ETH,因為 Atticus 推高了價格,此時 Trey的實際訂單價格又被進一步推高了。

現在,Atticus 將他的 ETH 賣回給 AMM。由于自 Trey 買入以來,Trey 推高了 AMM 的價格,因此他賣出的價格其實是高于買入價格的,所以能夠實現盈利。

但是,只有當 Atticus 能夠保證在 Trey 購買后立即將他的 ETH 賣回給 AMM,那么這種攻擊對 Atticus 才有意義。在給定的區塊內,如果 Atticus 是一名礦工、與某個礦工達成交易或使用 Flashbots 之類的服務時,這種類型的攻擊其實是可能發生的。

1.2 夾心訂單和虛擬訂單

乍一看,虛擬訂單似乎特別容易受到三明治攻擊,因為每個人都知道他們會來。

但是,由于它們在一定數量的區塊之間執行,因此訂單能得以保存。想要“夾住”TWAMM的虛擬訂單攻擊者,必須在一個區塊的末尾與嵌入的 AMM 進行交易,這樣會導致虛擬訂單在區塊之間以糟糕的價格執行,然后在在下一個區塊開始時往另一個方向交易。

目前,攻擊者沒有辦法保證他們只會在給定區塊末端進行交易,因為攻擊實施的前提是他們必須在下一個區塊開始時進行交易。當多個區塊最大可提取價值(MEV)變得更加普遍且允許交易者夾在多個區塊之間時,問題可能會變得更為嚴重。

2 信息泄露

長期交易者在 TWAMM 中可能遇到的最大權衡(tradeoff)是他們在下“公開可見”訂單時會面臨信息泄漏風險,由于以太坊性質,這種風險很難避免。

如果交易者下了一個規模足夠大的長期訂單,其他交易者可能會想在他/她之前搶先交易并在 TWAMM 嵌入式 AMM 和其他地方購買資產,以便稍后將其作為長期訂單賣回給交易者彬推高價格。

由于用戶可以隨時取消他們的長期訂單,我們預計過于激進的大訂單交易者會被其他交易者利用,因此,我們需要控制信息泄漏的整體影響。

2.1 示例

想象一下,欺詐者 Sally 已經注意到 TWAMM 上出現了攻擊性搶先交易機會。此時她可以從流動性聚合商那里購買了 100 萬美元的 ETH,繼而推高了整個市場的價格。然后,她可以在 TWAMM 上下了一個大額長期訂單,然而在接下來的 24 小時內,在每個區塊上購買 10 萬美元的 ETH。

Frank 很快看到了這個大額訂單并通過聚合器購買了 100 萬美元的 ETH,價格被進一步推高了。接下來,Sally 通過聚合器賣出她的 ETH 以獲取利潤,結果價格會被推低并讓 Frank 蒙受損失。最后,她在訂單完成之前取消了自己的長期訂單。

您可以在此處查看 TWAMM 的 Python 參考實現。

GitHub 上的 Jupyter Notebook 展示了 TWAMM 的行為,其中包含多個被取消的長期訂單和套利者的操作行為。

為簡單起見,這個 Python 版本沒有實現像池化訂單或真正的惰性評估之類的 gas 優化。

我們已經勾勒出了 TWAMM 的設計框架,但我們的工作才剛剛開始。

如果您有興趣解決此問題或類似問題,可以發送電子郵件或在 Twitter 上私信聯系 Uniswap Labs。

原文作者:Dave White、Dan Robinson、Hdyden Adams

9秒83! 在東京奧運會男子100米半決賽中,蘇炳添以9秒83的成績成功闖入決賽并打破亞洲紀錄。東京奧運會賽事已過半,每一個歷史性一刻,都值得我們銘記.

1900/1/1 0:00:00比特幣和以太坊在2021年遭受了前所未有的打擊。今年早些時候價格大幅上漲,隨后是Elon的拋售,有人說他是為了娛樂億萬富翁而做的。以比特幣和以太坊為首的加密貨幣市場正在緩慢重建.

1900/1/1 0:00:00在7月26日,分裂之地Splinterlands啟動了其治理代幣SPS的發行。分裂之地借鑒了爆款Axis的play to earn模式,發行了總量為30億個的治理代幣SPS,并將其中超過70%的.

1900/1/1 0:00:001.倫敦升級完成:ETH瘋狂燃燒在倫敦升級之前,幾大交易平臺考慮到可能會有礦工會分叉產生糖果,紛紛發布空投預案公告.

1900/1/1 0:00:00就在今晚,散戶之家 Robinhood 將在納斯達克上市, 估值達到 320 億美元,是今年美股最受關注的 IPO 之一.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:937.11億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:34.

1900/1/1 0:00:00