BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD-1.43%

LTC/HKD-1.43% ADA/HKD+0.47%

ADA/HKD+0.47% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD+2.22%

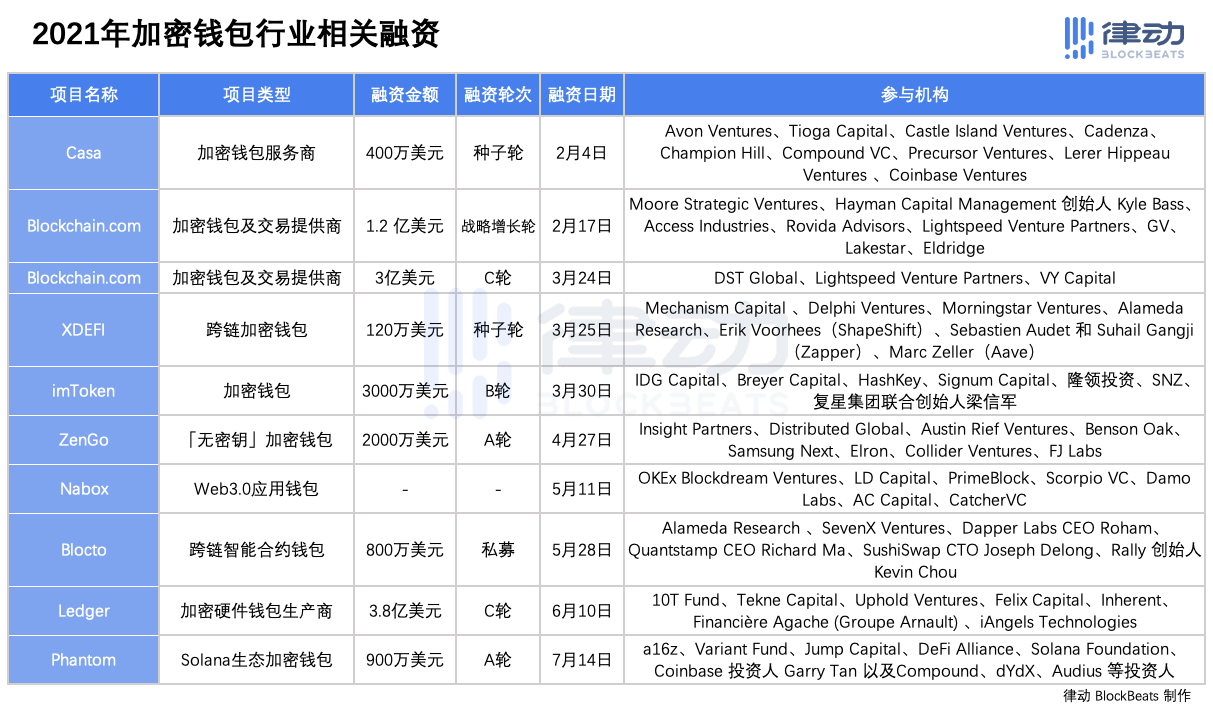

XRP/HKD+2.22%2021 年上半年,加密貨幣領域一共 404 家企業獲得融資,融資總額達 72.71 億美元。其中 9 家加密錢包相關企業獲得了 8.63 億美元融資,遠超行業平均水平。加密錢包行業已成為除交易平臺外加密貨幣領域最吸金的行業之一。根據公開資料統計,10 家加密錢包相關企業于 2021 年進行融資,共從市場上籌集 8.72 億美元。其中一筆金額最大的融資為加密硬件錢包生產商 Ledger 的 3.8 億美元 C 輪融資,這是當時加密貨幣行業融資金額第二大的單筆融資,僅次于比特大陸 2018 年 4 億美元融資。

參與加密錢包行業融資的機構名單中不乏此前專注于 Fintech(金融科技)的傳統投資機構。而這一部分機構卻鮮有投資與其專注領域更加貼合的 DeFi,這不得不令人好奇,為什么傳統機構喜歡投資加密錢包?

按照是否可聯網,加密錢包可分為冷錢包、熱錢包,冷錢包又可根據存儲介質不同分為硬件錢包、紙錢包等等,熱錢包也可根據聯網的工具分為手機錢包、網頁錢包等等;按照是否上鏈,加密錢包可分為去中心化錢包、中心化錢包。除此之外,加密錢包還可根據公鏈生態、是否托管等等類型進行劃分。

RippleNet高管:2021年可能會看到加密貨幣公司收購傳統金融公司:1月22日消息,RippleNet總經理Asheesh Birla發布文章表示,加密貨幣最終彌合了與傳統金融機構的差距,讓金融科技公司掌握了領先于小型銀行的先機。他認為,Paypal、Square和Robinhood進入加密貨幣市場將在行業增長中發揮關鍵作用,因為它們為加密工具提供了更大的平臺,為全球數百萬無法獲得傳統銀行服務的人提供了可行的替代方案。Birla表示,“潮流正在轉變。今年,我們甚至有可能看到加密貨幣公司收購傳統金融公司。”(zycrypto)[2021/1/22 16:47:34]

經過多年的發展,加密錢包技術門檻正在逐漸降低,一個加密錢包產品已經能夠完成眾多功能。如熱錢包可加入支持離線創建等功能,在斷網的情況下創建冷錢包;2020 年 12 月剛獲得 Binance Labs B 輪 1200 萬美元融資的去中心化加密錢包麥子錢包已支持超過 60 條公鏈,而今年同樣在 B 輪獲得 3000 萬美元融資的 imToken 支持的公鏈也達到了 12 條。

BB:對大多數傳統資產持悲觀態度 法幣會成為重大經濟轉變的犧牲品:Block.One首席執行官Brendan Blumer表示,在目前的經濟衰退中,他對大多數傳統資產持悲觀態度。他認為,法幣是借來的,注定要成為重大經濟轉變的“犧牲品”。股票市場的情況也好不到哪里去。交易員現在尋找的是“最不壞”的資產,而不是投資機會。基本面被忽視了,風險回報是所見過的最糟糕的。黃金和其他大宗商品略微好一些。它們的功能略有不同,但卻在錯誤的時間上。Brendan Blumer還表示,加密貨幣不是由傳統的系統杠桿支撐的,而是在日益緊張的供需動態中,在提供新一代所珍視的金融自由和包容性的同時,繼續走指數級意識和技術整合的道路。(U.Today)[2020/5/13]

因此,對于投資機構而言,通過對加密錢包進行簡單的品類劃分意義并不大。

在互聯網領域創業,如果還未產生收入或者收入遠低于付出的成本時,企業向資本闡述自己的故事肯定離不開增長率、PV/UV、留存率等等數據,而這些數據最終都指向「流量」。

同樣,加密錢包也以流量吸引傳統機構入局。

就在兩次融資之前,成立于 2011 年的老牌加密錢包及交易提供商 Blockchain.com 的商業模式便不斷遭到行業內外的質疑。同時,公司內部任職時間最長的首席運營官 Liana Douillet Guzmán 和財務執行副總裁 Chris Lavery 也宣布離職。僅 2019 年,Blockchain.com 就已經有五名高管選擇離職。

聲音 | CSDN副總裁:Facebook借鑒區塊鏈和加密貨幣以避免采用傳統方式啟動全球支付網絡:據CoinDesk報道,CSDN副總裁孟巖表示,Facebook在世界各地的用戶群分散,其沒有更好的選擇,只能借鑒區塊鏈和加密貨幣的想法,以避免采用傳統方式啟動全球支付網絡。Facebook無法通過傳統方法建立全球支付網絡,這是因為傳統方法需要申請許可證并在每個市場的本地銀行準備外匯儲備。孟巖認為,這種方法甚至可能不適用于中國的支付公司,因為他們來自使用同一種法幣的單一經濟體。中國已經擁有完善的支付結算網絡,因此目前可能并不需要使用加密穩定幣。[2019/6/20]

雖然其他業務并不出色,但是來自 200 多個國家的 3100 萬認證用戶與 6500 萬個錢包是 Blockchain.com 能夠獲得巨額融資的底氣。2021 年春節假期的最后一天,Blockchain.com 宣布獲得 1.2 億美元融資。隨后,在不到一個月的時間里,Blockchain.com 又獲得了 3 億美元融資。

當然,Blockchain.com 也在積極探索其他領域的業務。根據 CoinMarketCap 數據顯示,Blockchain.com 創建的交易平臺日交易量僅僅只有 1300 萬美元。而交易量排名前 20 的交易平臺日均交易量皆超過 10 億美元。

聲音 | 俄羅斯Sberbank銀行行長:加密貨幣不會取代傳統的支付方式:俄羅斯Sberbank銀行行長Herman Gref表示,加密貨幣不會取代傳統的支付方式,不會成為法定貨幣的替代品。但他也同時表示,他一直反對對區塊鏈和加密貨幣等新技術開發的限制。[2018/7/4]

流量的故事不僅僅受到投資機構的追捧,資本市場同樣不例外。

成立于 1995 年的多平臺網絡瀏覽器 Opera 于 2020 年 7 月 24 日公布了其內置加密錢包月活用戶數達到了 17 萬。該消息公布后 6 個交易日,Opera 集團累計漲幅 13.37%。

坐擁流量入口,如何變現成為了加密錢包們的難題。

目前,市面上加密錢包的主要盈利模式主要分為 to B 和 to C 兩種。

to B 領域:

-承接一些大型機構和資金體量較大用戶的加密貨幣托管,比如 MetaMask 企業版的機構級別托管、Cobo 錢包托管;

-為機構提供金融衍生品服務,如 BitGo 為機構客戶提供數字錢包,幫助其進行資產組合管理和貸款等操作。

-接受部分項目的廣告投放;

數據分析公司GlobalData:區塊鏈項目將逐漸向傳統方式轉化 對區塊鏈技術的依賴減少:據tnooz消息,數據分析公司GlobalData稱許多基于區塊鏈技術的項目將會向傳統方式轉化,并最終減少對區塊鏈技術的依賴。GlobalData在最新報告中表示,“目前市場充斥著對于區塊鏈技術的溢美之詞,這實屬荒謬”。到2025年,區塊鏈技術將會褪去光鮮亮麗的表象,但這不會妨礙它成為許多關鍵業務流程的核心,尤其是涉及多個參與者的情形。其首席分析師Gary Barnett認為,區塊鏈正在進入“一個新階段”,因此應更多地關注尋找該技術的實際用途。[2018/6/5]

-與部分公鏈合作集成等等。

相較 to B 領域,to C 領域才是大部分加密錢包的盈利來源。

to C 領域:

-通過內置包含 OTC、小額幣幣兌換、集成 Swap 等功能賺取手續費,比如比特派的 OTC(現已關閉)等等。不過,這一部分的業務對于不同的錢包,收入數量差別也較大。

-提供 PoS 項目 Staking 業務,比如大部分錢包在收取一定費用后支持錢包用戶參與 ETH 2.0 Staking。

-售賣硬件錢包。也存在部分硬件錢包以低成本出售,而通過其他途徑獲利。

硬件錢包 OneKey 售價與成本

擁有超過 200 萬用戶的麥子錢包向律動表示,目前主要收入來源是 Staking 以及 Swap,不過相比短期商業變現而言,麥子錢包更在乎用戶習慣的培養。

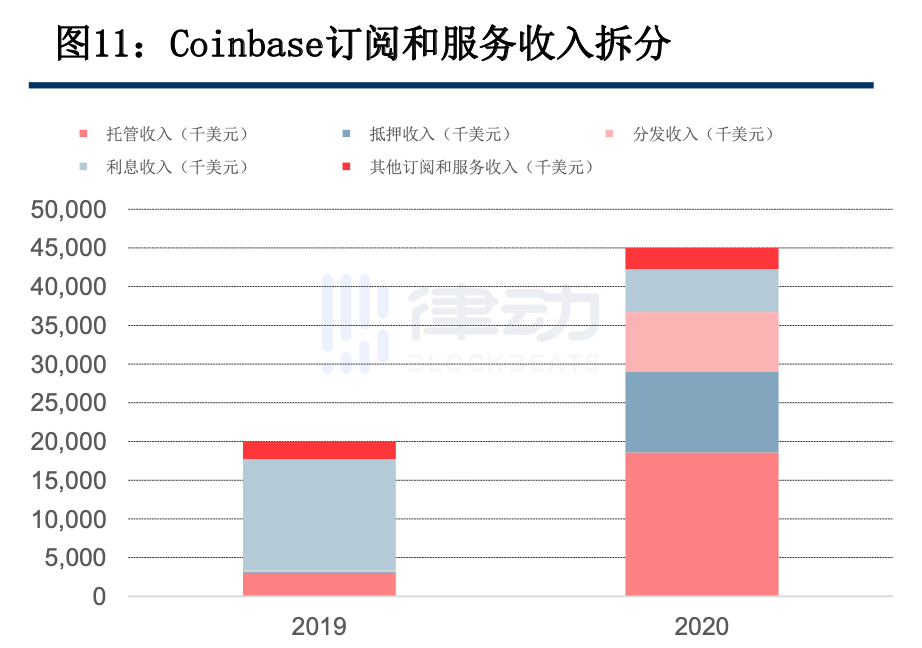

目前,我們無法從公開市場獲得加密錢包的內部數據,但可以參考已經上市并且業務類型相關的 Coinbase。

從 Coinbase 公開的報表來看,其 2019 年至 2020 年,質押收入增長 5438.38%,托管收入增長 516.85%,兩項業務于 2020 年為 Coinbase 貢獻了約 3000 萬美元收入。

原圖來源:中信建投

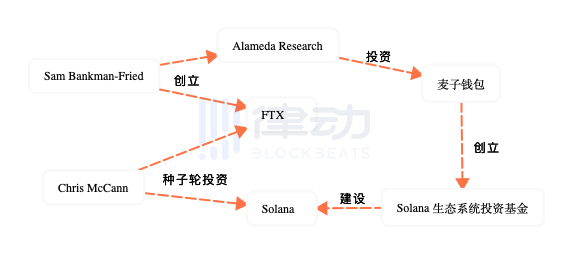

當然,也存在獲得機構投資之后選擇成立投資機構并依靠投資獲利的錢包。畢竟,擁有海量用戶數據的錢包可能才最了解用戶的需求。麥子錢包在表示目前不會成立自己的投資機構后也贊同了錢包企業創建自己的投資機構這一行為,就像騰訊通過微信發現了拼多多,并投資拼多多一樣。

根據 CB Insights 數據顯示,2021 年上半年,加密貨幣領域一共 404 家企業獲得融資,融資總額達 72.71 億美元。其中 9 家加密錢包相關企業獲得了 8.63 億美元融資,遠超行業平均水平。

在加密貨幣領域,可選擇的投資領域不僅僅只有錢包,為什么大部分傳統機構較少投資除錢包外的領域呢?

在回答這個問題之前,必須思考,為什么投資機構不在 4,000 美元,甚至是 10,000 美元、20,000 美元的時候,而是在 30,000 美元、40,000 美元的時候買入比特幣?

其中很重要的一點是,加密資產不論作為風險資產還是避險資產,相對于其他品類的金融市場而言,市值都太小了。因此,在 4,000 美元、10,000 美元時,比特幣的市值決定了其無法進入管理規模較大資本的資產組合中。而當處于比特幣價格上漲至 30,000 美元時,比特幣便成了部分類型投資中所必須持有的資產(即使占比很小),就如標普 500 指數將特斯拉納入之后,跟蹤標普 500 的基金需要強制買入特斯拉股票。

同樣,加密貨幣領域其他行業的市場依舊不夠大。

以借貸市場為例,目前整個 DeFi 領域包括 ETH、BSC、Heco 在內的總借貸量為 232 億美元,其中最大的抵押借貸平臺 Compound 借貸總量為 69 億美元,總錢包地址數為 38 萬。

而高盛于 2016 年推出的在線借貸平臺 Marcus 目前已經擁有 970 億美元存款和 80 億美元消費貸款,并且在英國和美國擁有超過 400 萬的用戶。當然,以 Marcus 對標 DeFi 借貸市場并不是一個恰當的例子,但是這也間接說明了 DeFi 覆蓋范圍小以及市場規模還不夠大。

如果說,傳統機構只看得懂流量以及市場規模小,因此選擇投資加密錢包。那么對于沉浸加密貨幣行業多年的投資機構而言,他們為什么也選擇投資錢包?

在加密貨幣領域,加密錢包不是獨立的產品,而是生態中必備的一環,尤其是隨著 DeFi 的興起,使用去中心化錢包成了一種必備技能。

對于耕耘加密貨幣的投資機構而言,投資加密錢包更多是一項 1+1>2 的投資。

就如麥子錢包此前獲得 Alameda Research 領投 780 萬美元 A+ 輪融資,隨后半年,麥子錢包背后的基金會便宣布成立規模為 2000 萬美元的基金,并向 Solana 生態系統項目進行投資。投資了麥子錢包的 Alameda Research 創始人 Sam Bankman-Fried 創立的交易平臺 FTX 的種子輪融資和 Solana 的第一名種子輪投資者皆是 Chris McCann。

錢包即是 DeFi 的流量入口,同時,錢包也是加密生態中不可或缺的一環。就如 Solana 雖在公鏈設計上吸引用戶,但卻缺少一個容易上手的錢包軟件。而 Phantom 錢包的出現,便吸引了包括 a16z、Coinbase 投資人在內的業內資本的投資。

頭條 ▌亞馬遜否認將在今年接受比特幣支付及在2022年發行加密貨幣亞馬遜一位發言人表示,“盡管我們對這一領域感興趣,但對加密貨幣具體計劃的揣測并不真實.

1900/1/1 0:00:00在2021年暢想一下未來5年內的工作情形——沒有主管,沒有等級,沒有惱人的“釘釘”,決策由代碼算法自動執行...... “公司”不復存在轉為社區,成員可匿名分布在世界各地.

1900/1/1 0:00:00金色財經消息,Uniswap創始人正在與Paradigm兩名研究院研究新的AMM模型,其研究為在以太坊上處理大額交易,可以將大額交易分成碎片在一定時間內消解.

1900/1/1 0:00:00我們看到NFT技術為數字收藏品及游戲行業帶來了新機會,但當我與數百名游戲開發者以及加密貨幣愛好者聊起NFT的時候,發現這兩個群體之間存在著許多誤解.

1900/1/1 0:00:00經過數周的艱苦談判,美國總統拜登7月28日表示,參議院兩黨小組初步達成了一項關于1.2萬億美元的基礎設施法案.

1900/1/1 0:00:00市場和社區對于「理想型」算法穩定幣的追求仍在繼續。AMPL 因 Aave 的提案再次被推至風口浪尖。7 月 4 日這天,AMPL 突破 1.042 美元,進入增發階段.

1900/1/1 0:00:00