BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+2.14%

SOL/HKD+2.14% XRP/HKD+0.61%

XRP/HKD+0.61%我們知道金融市場是由機構主導的,任何大型金融公司,從保險承銷商到多空對沖基金都是機構。從大的角度來看,機構的行為模式非常相似。它們規模龐大,有著嚴格的交易管理和風控機制,需要對 LP 負責(除非完全由內部資金啟動),并滿足一定的托管投資指標(這些指標大部分是相似的)。

簡而言之,至少過去 50 年金融市場經歷了類似的周期,因為控制這些市場的機構具有類似的行為傾向。但這不是說他們都進行相同的投資和交易,而是他們參與市場的方式是相似的。

我認為我們正處在一個新時代的風口浪尖:機構不再是唯一決定市場走向的力量。如果真是這樣,這將對市場結構產生重大影響。

在我們深入研究加密市場行為前,讓我們先看看為什么加密貨幣是早期投資游戲規則的改變者。

想象一下,您想為傳統行業或 Web 2.0 的業務或創意籌集資金。在這種情況下,您很大程度上只能從投資基金或合格投資者那里獲得資金。某些司法管轄區沒有制定合格投資者認定規則,因此理論上任何人都可以投資初創公司,但有一個問題:大多數初創公司不會接受低于 5,000 美元的天使投資,而大多數散戶投資者又無法向多個初創公司投資那么多(因為天使投資必須分散投資風險)。

前貝萊德全球股票主管加入OSD管理加密貨幣基金:金色財經報道,倫敦加密貨幣資產管理公司 Old Street Digital 組建了一支由資深投資者組成的團隊,Old Street Digital (OSD) 管理的資產不到 1000 萬美元,由前貝萊德全球股票主管Gary Clarke領導。[2023/4/24 14:24:18]

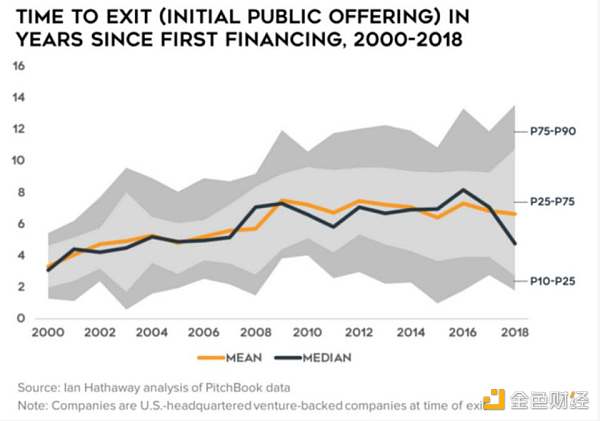

對于少數能夠做到這一點的散戶投資者來說,在公司被收購或上市之前,投資完全沒有流動性。即使你知道你投資的一家公司現在表現不錯,但最終也可能崩潰,你對此無能為力——因為你的整個前期投資都缺乏流動性。同樣,就算您認為一家小型初創公司可能會成為獨角獸,在上市之前您也沒機會參與它的成長。截至 2019 年,一家公司從第一輪融資到上市平均需要 6 年時間。

狗狗幣聯合創始人反對“加密貨幣對沖通脹”的說法,并稱其為“營銷”:6月12日消息,狗狗幣聯合創始人Billy Markus分享了他對“加密貨幣可以對沖通脹”這一說法的看法。他認為,這只是“營銷”,人們大多交易或持有加密貨幣是因為其高度波動的特性。

關于加密貨幣市場“通脹對沖”的說法出現在幾個月前,當時比特幣、以太坊和其他加密貨幣在市場上表現相對令人信服,因為其表現優于大多數傳統資產。(U.Today)[2022/6/13 4:20:54]

從第一輪融資到上市的時間 來源 : Ian Hathaway

加密市場或多或少解決了這個問題。不用再等 6 年,投資者可以更快地獲得流動性。現在的一般過程是初創項目從資金和知名天使投資人獲得種子輪融資。然后用這筆錢建立一個 MVP,推出他們的原生治理代幣(面向所有人開放流動性),然后逐漸去中心化。在這種情況下,即使您不是投資基金或天使投資人,也有機會盡早買入。因此,散戶投資者可以購買 500 美元的加密初創公司的治理代幣。

四成澳大利亞千禧一代認為投資加密貨幣優于投資房地產:加密貨幣交易所Kraken的一項調查發現,越來越多的澳大利亞年輕人對傳統投資感到沮喪。近四分之一受訪者擔心傳統現金儲蓄出現貶值。研究發現,22%受訪的澳大利亞人認為,相比將法幣存入銀行,投資加密貨幣是更容易存夠首付的辦法。近40%的千禧一代表示投資加密資產優于投資房產。31%的X世代支持這一觀點,Z世代的這一比例略低,為24%。近一半受調查的嬰兒潮世代(上世紀40-60年代生人)成員未投資加密貨幣,理由是擔憂波動問題。五分之一的受調查者擁有或曾經擁有加密資產,14%的受調查者目前持有活躍的加密投資組合。近85%已擁有加密資產的受調查者計劃購買更多此類資產。Kraken澳大利亞公司總經理Jonathon Miller表示,澳大利亞雖然在普及率方面不及美國,但主要得益于千禧一代的熱情,該國的加密資產市場正在快速發展。[2021/6/7 23:17:45]

有趣的是,一些加密項目完全跳過種子輪,并執行所謂的「公平啟動」。治理代幣隨著時間的推移直接分配給用戶,沒有私募輪。這種模式促進了快速去中心化和即時流動性,但這并不適合每個項目,因為有些項目還是需要資金來建立 MVP。

行情 | 加密貨幣總市值升至1995.68億美元:據AICoin數據顯示,比特幣24小時上漲5.68%,現價為7543美元,全球加密貨幣總市值升至1995.68億美元。加密貨幣市場中占比排名第一的是比特幣,市值約合1364.87億美元,當前市值占比為68.39%;以太坊排名第二,市值為143.91億美元,市值占比為7.21%;瑞波幣排名第三,總市值為85億美元,市值占比為4.24%。[2019/12/23]

想象一下,假如 Twitter 早期發布其第一個廣泛使用版本,并在幾周后以 8 位數的中低估值「上市」,這就是加密提供的機會。當然,加密是一個新興行業,這意味著它帶有風險,絕對不適合膽小的人。但是對于希望獲得非對稱上行機會,且能承擔一定風險的散戶投資者來說,他們有了選擇的機會。

值得提醒的是,鑒于當今行業所處的位置以及證券法的黑匣子,這種去中心化的所有權模式和廣泛的流動性僅對純數字的加密原生項目有利。這正是 DeFi 協議(就像用戶擁有的金融科技公司)在這種模式下如此受歡迎的原因。隨著時間的推移,我樂觀地認為所有權代幣化將成為任何商業都可以利用的機會,但還有很長的路要走。

動態 | Douglas Ferrie在華盛頓提起訴訟 指控被告加密貨幣套利投資欺詐等:據theblockcrypto報道,8月28日,Douglas Ferrie在華盛頓州提起一項訴訟,原告稱其遵循被告的賬戶設置,使用ETH投資“ARB代幣”,被告稱使用套利機器人,將使投資每兩個月翻倍。2018年11月30日,兩名被告控制的Woodford Research在網上發表了一篇關于“1%俱樂部”的演講,該演講“描述了涉及套利加密貨幣的新投資機會”。原告向被告投入了166000美元的退休金,健康儲蓄賬戶(HSA)和個人資金,但被告的網站使用困難、收取大量費用且投資沒有收益。原告指控被告包括證券欺詐,違反合同,欺詐性失實陳述等。[2019/9/1]

簡而言之:加密貨幣極大的提高了公眾參與早期投資的機會。和任何事物一樣,它既有優點也有缺點。

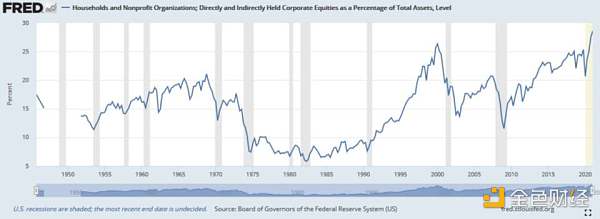

公開市場部分是由散戶投資者驅動的,但總體而言,機構仍占大頭。然而,在最近幾個月和幾年里,美國家庭凈資產中用于股票投資的比例大幅增加。巴克萊銀行在 2020 年 9 月的 一份報告 中強調,散戶投資者的突然出現是股票市場的推動力。

美國家庭凈資產中股票占比 來源:FRED

市場本質上是由行為驅動的。我們認為「基本面」的一切都是由流動性引起的,即買賣資產。股票不會自發地從 20 美元漲到 35 美元,因為估值模型預測未來三個季度的收益會更高。它增長是因為投資者信任該模型,認為該股票相對于價值被低估,并買入該股票。

這并不意味著基本面不重要,基本面肯定很重要。基本面或增長因素推動故事的可敘性,吸引投資者買入。基本面是買單流背后的邏輯。但是,如果散戶持續將資本投入到流動性市場,大多數著名機構投資者所遵循的這種僵化的思維方式(看基本面)很快就會對市場失去控制。

今年加密貨幣和網紅股的同時上漲在放大這一點(流量為王)方面發揮了重要作用。基本上,人們看到他們的鄰居或表兄在加密貨幣或 Gamestop 股票上賺了一大筆,他們也決定開始充錢投資。由于市場似乎看不到上限,即使是躺賺的加密貨幣投資者也被認為是下一個沃倫巴菲特。這激發了人們對投資的內在興趣,「投資即娛樂」開始流行起來。

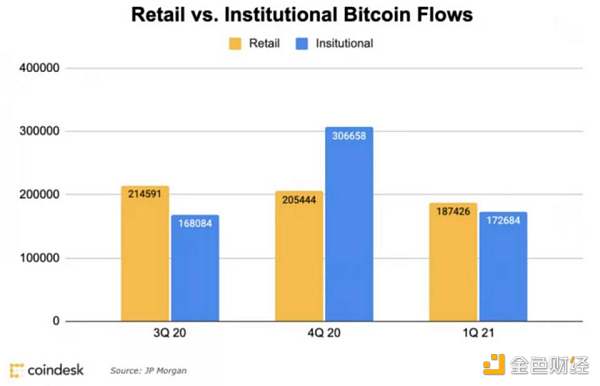

散戶和機構比特幣交易比較 來源:Coindesk

幾位專家認為,全球疫情封鎖加上低利率政策(使風險投資看起來更具吸引力)是散戶越來越多地參與二級市場交易的另一個催化劑。

隨著散戶開始在許多市場中占據更大的份額,在分析這些市場時必須考慮到散戶的行為模式。例如,如果買方估值模型告訴一群對沖基金,一只交易價格為 25 美元的股票價值 45 美元,他們就會開始買入。但如果散戶不相信該估值模型及其所講故事,他們就不會買入。這種行為上的差異會對股票價格產生影響。機構已成為少數群體,因此,他們的預測對市場價格的影響較小。

如果你仔細想想,這也是對加密貨幣劇烈波動的最好解釋。散戶普遍沒有機構投資者的那種信條,他們的情緒往往反復無常,這也會導致市場價格極不穩定。當加密資產下跌時,它會下跌慘重——因為買賣它的人更容易受到短期價格波動的影響。當價格上漲時,同樣如此。加密市場經常在上漲過程中過度夸張,并在下跌過程中出現斷崖下跌。從現在開始,您可能會在股市中看到更多這種情況,盡管這種情況很少見。

我懶得去查找確切的數據,不過,我有理由肯定,如果將亞馬遜和谷歌等大盤股的歷史數據與 AMC 和 Tilray 等散戶主導的股票進行比較,后者的波動性將遠遠超過前者。機構主導的資產類別將不會受到散戶滲透率增加的影響。但我認為,我們會看到新的市場動態開始席卷某些資產。主要是因為他們的故事吸引了新時代的投資者(90 后、00 后 Z 世代等)。

請記住:所有這些預測都是基于散戶比例將繼續以相同的速度增長。如果沒繼續增長,我們就會回到 2020 年,但如果繼續增長——那就為市場行為的新時代做好準備吧!

許多人說加密市場及其波動性,是初創公司股權如果能自由交易的樣子。雖然這是真的,但我認為這更是給我們展示了:當散戶成為主導時,市場是什么樣子。很快,一切都將成為可投資資產,從您朋友的初創業公司到您最喜歡的藝術家和音樂家。而且我敢打賭,散戶也將成為這些領域的主要投資者。

隨著對散戶關閉的早期投資機會開放起來,并具有流動性,市場將有會更多機會和風險。

隨著散戶主導特定市場,這些市場的結構(走勢)將發生很大的變化。

撰文:Ashwath Balakrishnan,加密貨幣研究公司 Delphi Digital 研究員編譯:李科

2021年7月16日,美國第二大銀行美國銀行(Bank of America)批準為一些客戶交易比特幣期貨.

1900/1/1 0:00:00牛市陷阱和熊市陷阱是洗盤模式的一種形式,它描述了代幣在波動的市場中突然轉變方向的走勢。如果交易者不小心,這些是意料之外的走勢,可能會給交易者帶來巨大損失.

1900/1/1 0:00:00在加密貨幣的市值排行中,前十的幣種中已經有三種是穩定幣,它們分別是USDT、USDC、BUSD,均有美元進行抵押。即使是在市場表現較弱的情況下,穩定幣市場也能持續增長.

1900/1/1 0:00:00具有可編程特性的CBDC或將徹底改變商業模式、加速經濟發展,并引領世界走向一個更加數字化的未來。這一切都能夠以安全的方式實現,無需觸及貨幣本身,屬于數字貨幣之上的分層功能.

1900/1/1 0:00:001.?前言 2019年6月18日世界開啟數字貨幣競爭,而數字貨幣戰爭則是從2019年8月23日開始的.

1900/1/1 0:00:00大家好,我今天要分享的主題是“元宇宙:下一代網絡平臺”。下一代的網絡平臺是什么樣的網絡平臺呢?我把它稱作“數字網絡”。回顧過去一百年的技術發展,先是CT技術的發展帶來了通訊網絡.

1900/1/1 0:00:00