BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.54%

ETH/HKD+1.54% LTC/HKD+0.55%

LTC/HKD+0.55% ADA/HKD+0.32%

ADA/HKD+0.32% SOL/HKD+2.21%

SOL/HKD+2.21% XRP/HKD+1.05%

XRP/HKD+1.05%8月7日,信托公司 Delaware Trusts 計劃與 MakerDAO 合作,以社區銀行 WSFS Bank 為受托人,使用現實世界的資產支持創建去中心化的信貸工具,為所有需要抵押融資解決方案的行業提供全新的解決方案。

對于大家而言,DeFi 世界的鏈上借代已經是駕輕就熟的操作,但這基本上都是圍繞以太坊等鏈上原生資產,而 MarkerDAO 關于“ 現實世界資產支持的DeFi”的嘗試,似乎還是較為陌生的概念,那這又有著怎樣的意義?

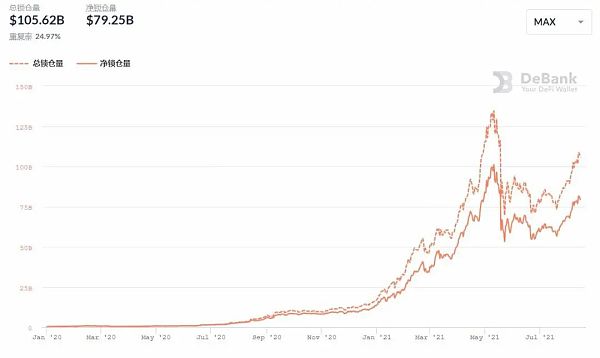

自從去年 Compound 引爆 DeFi 盛夏以來,整個 DeFi 世界迎來了長足發展,其中最具代表意義的 TVL(協議總鎖倉量) 更是一路水漲船高,途中一度突破1300億美元。

雖然4月份以來經歷了三個月左右近乎腰斬的體量回撤,但截至8月15日,TVL已迅速回暖至1000億美元上方,幾乎收復失地。

跨鏈DeFi借貸平臺Arco與互操作性協議Wormhole達成合作:10月29日消息,跨鏈DeFi借貸平臺Arco Protocol宣布與跨鏈互操作性協議Wormhole達成合作,當主網啟動時將在其DApp上線相關代幣。[2022/10/29 11:56:02]

而在其中,以 Aave、Compound、MakerDAO 為代表的借代協議不僅貢獻了主要的資金份額,更是成為一眾 DeFi 樂高協議的關鍵基礎設施:交易、衍生品、合成資產、保險等其它 DeFi 賽道幾乎都是搭建在借代協議的資金體量之上。

在 DeFi 發展早期,通過原生資產之間的抵押、借代等鏈上形式實現循環信用擴張,我覺得某種程度上甚至可以理解為 DeFi 的“冷啟動”,因為它一方面解決了早期發展的種子資金需求,同時也極大刺激了 DeFi 生態內自發提升資金使用效率的種種無邊界創新。

Cardano合成資產發行協議Indigo與DeFi協議VyFinance達成合作:1月30日消息,基于Cardano的去中心化合成資產發行協議Indigo與DeFi協議VyFinance達成合作。雙方將推進以下Cardano DeFi開發:在VyFi平臺上引入INDY代幣流動性池;就加強或支持Cardano可持續社區發展的項目開展合作。[2022/1/30 9:23:21]

可以說為早期的 DeFi 的發展立下了汗馬功勞,但同樣地,伴隨著 DeFi 的進一步發展,鏈上原生資產的瓶頸也逐步顯露,最直接的就是鏈上優質資產的規模直接為 DeFi 預設了體量的天花板,而在協議中要想解決這個問題,抵押品又是關鍵。

目前的借代抵押模式以超額抵押為主,也即為確保無信任貸款能夠發生,借款人將需要存入價值大于借款金額的抵押品,所以歸根結底取決于各種 DeFi 借代協議上抵押品種類和抵押比率。

其中在抵押品種類上,DeFi 借代目前仍主要受限于數字資產領域,與現實資產的聯系很少,基本上都是鏈上原生資產,這也導致了選擇極為有限——基本局限在比特幣、以太坊等極少數主流加密資產,畢竟長尾資產的流動性和交易深度都極差,一不小心就會重蹈 Venus 的覆轍。

做市商GSR預計年內通過其風投部門投資6000萬美元,其中三分之二將投入DeFi領域:11月2日消息,加密貨幣流動性解決方案提供商GSR計劃進一步擴大DeFi部門的招聘力度并且投入更多的資金在該領域。據該公司DeFi部門負責人Jake Dwyer透露,該部門每日在以太坊和Solana上DEX的交易額為10億美元,DeFi交易額占GSR每日交易額的20%,另外80%交易額由CEX貢獻。

此外,GSR計劃年內通過其風投部門投資6000萬美元,其中三分之二的資金將投入DeFi領域,未來一年內將10億美元的資金鎖定在DeFi協議之中,目前該公司正招募更多的DeFi人員以及加入更多的網絡生態,包括Polygon、Avalanche、Celo和Arbitrum,并且將繼續在流動性提供、市場準入、市場流動性、財庫管理等方面與DeFi項目合作。[2021/11/2 6:26:50]

而在抵押品的抵押比率上,自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯,目前 Aave 等也開始逐步試水不足額抵押,也即抵押100塊借出200塊,相當于加了杠桿,但筆者與之相比只能算是輔助的技術手段,治標不治本。

Qtum量子鏈推出100萬美金DeFi開發者支持計劃:量子鏈基金會已設立DeFi開發者支持計劃,旨在支持開發者利用Qtum量子鏈開發DeFi應用,豐富量子鏈DeFi生態。量子鏈基金會計劃為每位通過審核的申請者(團隊)根據其開發目標提供相應的開發資助。對于開發者,只要熟悉Solidity智能合約開發,理解量子鏈的運行原理與技術特點,對DeFi應用有自己獨到的認識,都可進行申請。[2020/8/17]

而 Maker 在 2021 年 4 月通過接受房地產等現實世界資產作為抵押品取得了巨大進步。因此,可以假設未來傳統金融和 DeFi 更好地融合。

因此綜合來看,“ 現實世界資產支持的DeFi ”才是關鍵,向傳統世界的現實資產融合是 DeFi 接下來突破既有發展體量瓶頸的必然趨勢,甚至于我們所期待的 DeFi 破壁趨勢,也離不開接入圈外的實體資產規模以指數級的速度繼續增長。

這也并非剛剛開始,實際上此前行業中已經存在過的嘗試,包括作為老牌借代龍頭的 MakerDAO,本身就一直在這條道路上做嘗試——使資產發起人可以將真實世界的資產轉化為通證Token進行貸款融資。

火幣通過 Chainlink 向 DeFi 世界提供可靠的交易所數據喂價:7月3日,火幣錢包宣布,將向 Chainlink 提供火幣全球站交易數據,為連接到 Chainlink 上的任何 DeFi應用程序提供可靠、安全與透明的喂價服務。同時火幣將利用 Chainlink 提供的外部設配器實現火幣交易所應用程序接口(API)對智能合約的可用性,從而讓任何人可通過 API 訪問全球綜合交易量最大的交易所之一的火幣全球站的價格數據。 此外,火幣也是第一個運行Chainlink節點的交易所。火幣將把安全運行基礎設施的經驗帶到Chainlink網絡中,并進一步實現可用于語言機數據服務的節點數量的去中心化。 火幣錢包CEO Will Huang 指出:“DeFi通過提供透明、開放且可編程的金融產品為區塊鏈金融提供了獨特的價值。我們非常高興能夠通過運行自己的Chainlink 節點以及為用戶提供Huobi 交易所的數據,來加速我們對這一新興趨勢的參與。“ Chainlink CEO 兼聯合創始人Sergey Nazarov表示:“能夠協助火幣將他們的交易所數據安全可靠的提供到 DeFi 市場對我們來說是非常振奮人心的。火幣通過成為我們的節點和使用我們開發的適配器,讓智能合約很方便的調用火幣Global的API 數據。”[2020/7/3]

今年4月15日,MakerDAO 治理促進者和智能合約團隊發起的首個實體融資執行提案獲得通過,而該提案正是關于新增 New Silver Series 2 DROP 為 Maker 協議抵押品。

其中的 New Silver 創立于 2018 年,主要提供美國房地產的定額抵押貸款服務,正是傳統金融世界的資產處理方,它也是 MakerDAO 引入真實世界資產(RWA)的首批傳統企業之一。

這意味著投資 New Silver Series 2 DROP Token即相當于為美國 39 個州的房地產進行融資,使得 New Silver 作為資產發起方使用 MakerDAO 作為信貸工具獲得了首筆貸款,并設定了 500 萬 DAI 的債務上限,迄今未發生違約。

其中與 MakerDAO 合作的 Centrifuge 目前也正在與多元化的資產發起方合作,為包括發票、房地產等在內的資產提供融資,Centrifuge 計劃在接下來的 12 個月中擴大現實世界資產規模,以支持 MCD (多抵押 Dai)達到 3 億。

其中也包括今年6月16日,Aave 社區發起建立現實世界資產(RWA)抵押借代市場提案,該提案也是建議使用 Centrifuge 推出的 DeFi 平臺 Tinlake 建立該市場。

根據 Aave 的設計,用戶可將 RWA 鑄造為唯一的 DROP 并抵押進 Tinlake 借出 DAI,Tinlake 平臺的Token包括 DROP 和 TIN,當抵押借代產生時,購買 TIN 的用戶會在贖回抵押時首先獲得收益,但也會在違約時首先承擔風險,DROP 購買者的收益和風險均有滯后性。

Aave Centrifuge 市場將為 Aave 提供適配性組件以在 Aave 上發行 DROP ,而 Aave 可以提高 DROP 的流動性。這樣就使得加密貨幣投資者能夠借出數字貨幣以獲取利息收入,而借款人可以通過將其現實世界資產作為抵押品而獲得加密貨幣的短期貸款。

可以說頭部 DeFi 項目的邊界創新往往最具有風向標意義的,最直接的,這可以使去中心化的信貸市場為更廣泛的使用案例提供便利,并進一步推動 DeFi 邁向主流。

其實就是打通 DeFi 與現實世界資產,因為正好一方給玩法,一方給資金——通過 DeFi 的形式解鎖任何類型資產的融資方式,為實體經濟進入 DeFi 流動性的打開大門,既從傳統金融中吸引萬億美元級別的價值以滿足自身發展的需求,同時也盤活了現實世界資產的應用范式。

不過目前面臨的挑戰主要也有兩方面:現實世界資產的潛在流動性相比鏈上原生資產極差、監管態度仍晦暗不明。

前者最近已經開始有結合 NFT 浪潮引入 NFT 因素的新嘗試——將現實世界的資產在鏈上通過 NFT 表示,從而以 NFT 抵押的形式模仿傳統的抵押貸款。

這樣的 NFT 其實就是現實世界資產的 Token化,且 Token 化后的實物資產也可以實現零碎或共享的所有權,同時也賦予了其極佳流動性(對現實世界資產而言,流動性的好壞無疑是估值的重要影響因素之一)。

而后者監管態度仍晦暗不明的挑戰,DeFi 頭部也開始試探與傳統金融合作,甚至于日拱一卒地與監管機構拉鋸。

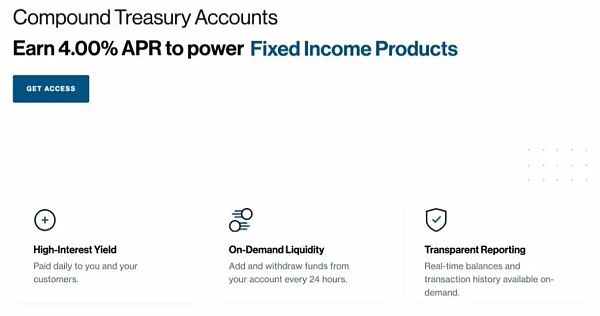

諸如 Compound 前陣子經過數月的客戶和監管合規研究,根據金融機構的需求構建 的Compound Treasury,目前已經開始接納客戶,可以提供穩定收益的利率產品。

而 Aave 和 Compound 推出的這些面向機構客戶的產品,也意味著將極大擴展加密資產的借代需求和借代量,可能成為 DeFi 新一輪行情的催化劑之一 。

MakerDAO 創始人 Rune Christensen 在談及現實世界資產支持的DeFi 時,就認為這是一種“范式轉變”,稱其為現實世界資產支持的可擴展 DeFi 敞開了大門,同時使 DeFi 受到了世界上最強大的法律結構的保護。

對 DeFi 而言,這也確實是值得期待的“范式轉變”,尤其是在目前監管面臨關鍵轉折點的時刻,找到一種將 DeFi 和現實世界資產合法性地相結合的方法,會是 DeFi 的下一個“Compound 起爆點”。

當下的我們,有信心期待它的早日到來。

Tags:EFIDEFIDEFMAKEgoldhoefinanceDefi.financeYearn DeFi Forkmaker幣行情

8月12日凌晨,攻擊Poly Network的黑客發布了自問自答,回答了為什么進行攻擊,為什么選擇攻擊Poly Network,又為什么還款等一系列問題.

1900/1/1 0:00:00本周技術周刊包含比特幣、以太坊、Kusama、Solana、Optimistic、zkopro六個項目的技術類新聞.

1900/1/1 0:00:00人們都說,音樂和愛一樣 是能夠穿越時光的寶藏 從口耳相傳到工尺記譜 從黑膠唱片到CD光盤 音樂的載體不斷更迭變遷 能夠穿越時光卻始終不變的是我們對音樂的熱愛與赤誠互聯網浪潮下.

1900/1/1 0:00:00其實NTF并不是什么新概念,如果你是一位幣圈早鳥,那么你一定或多或少的聽說過CryptoKitties(謎戀貓)、Etheremon (以太小怪獸世界)和Etherbots(以太機器人).

1900/1/1 0:00:008月17日晚間,BC科技集團公布了2021年上半年業績報告。財報數據顯示,截止2021年6月30日,集團收入1.53億港幣(約合人民幣1.27億元),同比增長54%;凈虧損1.58億港元(約合人.

1900/1/1 0:00:00與大洋對岸一個文件“打趴”一個行業相比,美國圍繞“經紀人”的定義正在經歷復雜的辯論與斗爭,距離最終執行還有漫長的過程基建投資與就業法案中關于加密貨幣行業的表述問題8月10日.

1900/1/1 0:00:00