BTC/HKD-5.33%

BTC/HKD-5.33% ETH/HKD-10.53%

ETH/HKD-10.53% LTC/HKD-11.16%

LTC/HKD-11.16% ADA/HKD-9.41%

ADA/HKD-9.41% SOL/HKD-7.62%

SOL/HKD-7.62% XRP/HKD-7.83%

XRP/HKD-7.83%在現實世界中,我們傾向于通過目的來定義借來的錢。貸款以標簽開頭——家庭、大學、企業——并代表對有形目標的投資。

我們希望我們的房屋增值;我們的學位以促進高薪工作;我們的業務要擴大。邏輯很簡單:當我們需要彌補不足時,我們會借錢,期望這筆錢會為我們未來的成功鋪平道路。

然而,這個理由在區塊鏈上是平淡的。借貸協議與解決現實世界的問題并沒有那么緊密——事實上,大多數參與 DeFi 借貸的人從來沒有把借來的錢離線,更不用說將其應用于現實世界的開支了。

有時候在市場中貸款不像人們所說的那樣,對傳統借款人來說比較平易近人。

“DeFi [貸款] 不適合膽小的人,”路透社的湯姆威爾遜在去年 8 月寫道。“借款人通常是交易員,他們在以太坊等領域貸款,然后使用這些代幣在各種交易所與其他加密貨幣進行交易。然后他們的目標是償還貸款并將他們的利潤收入囊中,就像股票市場上的賣空者一樣。”

雄安新區擬入選國家區塊鏈創新應用試點名單:12月23日消息,近日,國家區塊鏈創新應用試點入選名單予以公示,公示期為2021年12月22日-12月28日。雄安新區入選。(中國雄安官網)[2021/12/23 7:59:55]

對于這些借款人來說,貸款通常是一種產生收入的手段,而不是解決問題或目標的實用方法。

“我交易是為了好玩,”加密愛好者 Antoine Mouran 在接受采訪時告訴威爾遜。Mouran 是洛桑的一名大學生,在 Aave 上借入 USD Coin 并將這些資金用于交易 Lend 硬幣。“我的投資組合是幾千美元。”

但問題是——唯一能從基于區塊鏈的貸款中受益的人會是像 Mouran 這樣的投資者嗎?

基于 DeFi 的貸款是否也能為希望將借來的錢用于解決現實問題的傳統借款人開辟新的機會途徑?

紙貴科技自研區塊鏈一體機正式發布:金色財經消息,日前,紙貴科技正式推出軟硬件一體化區塊鏈解決方案——自研區塊鏈一體機。旨在降低政府、企業用戶使用區塊鏈的難度,輕松一鍵部署高可靠、高可用的區塊鏈網絡。

紙貴科技研發的區塊鏈一體機是根據政府、企業用戶的業務特點,采用自研區塊鏈組件作為軟件基礎架構,結合國產自主品牌服務器及操作系統,集合軟硬件一體調優、產品與服務相融的區塊鏈整體優化應用部署。[2020/9/8]

這是一個比以往任何時候都更值得提出的問題。在全球大流行之后,無數小企業主面臨著一個長期懷疑的事實:傳統金融機構在他們倒下時不會總是在那里接住他們。根據Biz2Credit 小企業貸款指數,大銀行僅批準了它們在 2021 年 1 月收到的融資申請的 13.2%——與 2020 年同期相比下降了兩位數。

當然,即使在疫情大流行之前,找到財政支持也并不容易。去年,美聯儲的小企業信貸調查發現,只有 51% 的小企業主獲得了他們在 2019 年要求的全部資金,20% 的小企業主因高利率選擇拒絕部分或全部融資。

共為2020 | Huobi Group Ciara Sun:區塊鏈發展前景廣闊,火幣全面布局:金色財經現場報道,2020年6月21日,由金色財經主辦的共為2020·區塊鏈創新應用論壇在深圳拉開帷幕。Huobi Group,Vice President of Global Business Ciara Sun現場進行《下一個十年:尋找行業奇點》主題演講指出,2019年區塊鏈的支出預計在29億美金,預計未來區塊鏈行業方面的支出會有持續的增長,說明資本市場看好區塊鏈未來的發展。支付、保險、供應鏈金融、電子政務、醫療、教育、版權等都是區塊鏈的落地領域。

火幣在行業中有全面布局:火幣中國研究區塊鏈的產業落地和產業賦能,火幣大學致力于輸出區塊鏈行業類似的知識和應用案例,火幣推出新的投資產品、滿足市場廣大用戶,在合規和風控方面也持續發力。[2020/6/21]

聲音 | 證券日報:區塊鏈應用“落地”十余城:11月23日,證券日報刊文稱,目前區塊鏈技術在北京、廣州、深圳、上海等十幾個城市獲得應用。政務方面,主要應用于政府數據共享、數據提籠監管、互聯網金融監管、電子發票等;在民生方面,主要應用于精準扶貧、個人數據服務、醫療健康數據、智慧出行、社會公益服務等;金融領域的應用主要涉及供應鏈金融、跨境支付、資產管理、保險等細分領域。[2019/11/23]

很明顯,中心化機構提供的傳統金融產品已不再滿足當今企業主的需求。他們需要可以靈活快速獲得的小額貸款,而沒有集中銀行實體經常帶來的高利率或低批準率。

DeFi 使開發人員能夠創建如此復雜、可定制且可訪問的小額貸款產品。但不僅僅是方便,向區塊鏈貸款的轉變將使貸款民主化,并將更多的代理權交給傳統上在其貸款產品的設計或可訪問性方面沒有發言權的消費者。

這是一個看似無可爭議的絆腳石的直觀解決方案:超額抵押。

聲音 | 肖颯:區塊鏈技術對固定證據‘真實性’有重要作用 但不能單純依賴:據鳳凰網報道,中國銀行法學研究會理事肖颯表示,我國司法領域對于‘證據’的態度開放,區塊鏈作為一種‘分布式存儲技術’具有不可逆、不可篡改等特性,對于固定證據的‘真實性’可以起到重要作用。但是,雖然區塊鏈技術本身對固定證據有優勢,但真實世界里發生的事件,不能單純依賴區塊鏈技術,例如航空保險理賠糾紛,是否發生空難本身很難被區塊鏈完整記錄下來,很多時候是‘人為’地記錄在鏈上觸發‘共識機制’,因此,在證明某一行為是否真實發生時,還是需要傳統的書證、電子數據、物證等。[2018/9/10]

即使在區塊鏈愛好者中,將 DeFi 貸款作為現金短缺的小企業主的重要融資解決方案,也可能不會引發壓倒性的積極響應。

匿名是有代價的——在 DeFi 貸款的情況下,這個代價就是過度抵押。當一個人申請傳統貸款時,他們的銀行家會進行信用檢查和收入核實,以確認該人有能力償還所借的金額。

在區塊鏈上,用戶匿名自然會阻止此類評論,并迫使貸方尋找另一種方式來保護他們的投資。

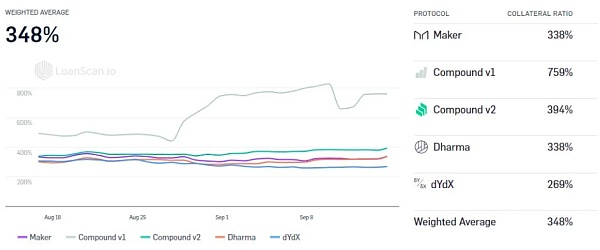

解決方案通常是超額抵押:借款人放下超過貸款總價值的抵押資產。這種參與資本可以說是高得驚人。例如,那些希望在 MakerDAO 上獲得 Dai 貸款的人需要至少抵押150%。

也就是說,許多人選擇放下,甚至更多, 以避免觸發清算處罰——即,當以太坊價格下跌時產生的費用,使投資者的抵押品價值低于 150% 的強制性門檻。

根據DeFi Rate 的統計,所有平臺的平均抵押率高達348%。

讓我們將其置于理論上的小企業主的背景中。如果他們想拿出 2,000 美元來彌補工資缺口并遵循 DeFi Rate 的平均抵押率,他們需要拿出6,960 美元才能獲得貸款。

即使他們有這筆錢,他們似乎也不太可能證明將這些資金鎖定為抵押品是合理的。不像穆蘭這樣的玩家,他們不是尋求資金支持,而是投資的跳板,大多數企業沒有“幾千”作為抵押品。

正如 NPR 的大衛阿諾德去年在一篇文章中解釋的那樣:

“許多小企業的運作有點像靠薪水過日子的人,沒有太多積蓄。”

這是真實發生的,根據摩根大通研究所進行的研究,小企業手頭通常只有一個月的現金來維持運轉。這些不是能夠承受過度抵押的消費者。為了利用 DeFi 貸款,貸方首先需要規避過度抵押的需要。

乍一看,消除過度抵押似乎是不可能的。畢竟,傳統的擔保人支持模式——根據個人信用降低或放棄抵押品——與 DeFi 的匿名哲學背道而馳。如果貸方開始要求個人財務信息或從中央機構獲取個人信用報告,他們將有效地打破基于區塊鏈的金融的核心原則:隱私。

然而,是建立信譽,同時保持借款人匿名的方式。答案在于創建身份層協議,該協議將用戶的統一錢包地址列入白名單,并僅通過該地址和用戶選擇包括的任何其他白名單地址來評估他們的信用行為。

該協議將僅收集建立一定信譽所需的財務信息,并且不會收集任何可能在出現分歧或違約時對借款人不利的敏感個人信息。

評論的那樣:“毫無疑問,區塊鏈概念具有防止鏈上重復和分歧的能力,具有高度承諾身份。在分布式賬本上,每個人都可以相信賬本中的內容就在那里,并且是它的唯一版本。”

但是,這種解決方案可能不足以完全免除高抵押要求。為此,貸方和借方可能需要通過智能合約建立信用委托協議。

這些合同將建立與利率和條款相關的非常重要的條款和條件,作為公開法,從而提供一個不變的參考點。

總之,這些功能可以為貸方提供足夠的保證,將其抵押要求降低到企業主更容易接受的水平。然而,關心的借款人可以通過參與基于社區的小額貸款進一步降低他們的個人風險負擔。在這種安排下,貸方將提供流動性來匯集服務于數十個小額“小額貸款”。

在這個社區借貸生態系統中,風險是分擔的,因此沒有貸方獨自承擔風險。

低抵押、區塊鏈推動的小額貸款既是可能的,也是值得追求的。在這種安排下,資金緊張的企業主不僅可以獲得急需的資金,而且可以在其金融產品的設計中擁有發言權——這種發言權是中央銀行系統很少允許的,如果有的話。就貸款人而言,他們將有機會從這些貸款中獲利,并將急需的創新注入長期以來由中心化金融巨頭主導的貸款生態系統。

基于區塊鏈的小額貸款是夢想嗎?今天,是的——但明天,它很可能為現實世界的愿望提供資金支持。

原文作者 | 安基特高爾,EasyFi CEO

編譯 | 白澤研究院

比特幣極簡主義者 Gary Gensler,面對任前加密行業的遺留難題,偏左還是偏右?2021 年美國 ASPEN 安全論壇上.

1900/1/1 0:00:00“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00混合型智能合約包含區塊鏈上運行的代碼以及區塊鏈下的數據和計算資源,這些資源由去中心化預言機網絡傳輸至鏈上.

1900/1/1 0:00:00Web3 基金會研究科學家 Jonas Gehrlein 在昨天發布了一篇關于 Kusama 首輪平行鏈插槽拍賣的總覽報告.

1900/1/1 0:00:00推動市場的是流動性。—— 道格拉斯·亞當斯金融有三個關鍵性基礎:價值的跨時間轉移、一份涉及未來權益的契約以及債權的可轉讓性.

1900/1/1 0:00:00就在上個月,Fame Lady Squad(名媛小隊)——這個由女性設計的8888枚用以支持女性的NFT項目(號稱有史以來第一個女性頭像項目),在問世之后就被NFT社區欣然接受.

1900/1/1 0:00:00