BTC/HKD+1.55%

BTC/HKD+1.55% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.6%

ADA/HKD+0.6% SOL/HKD+3.21%

SOL/HKD+3.21% XRP/HKD+0.22%

XRP/HKD+0.22%來源:0xCike,幣萌TokenMore

01?項目簡述

BendDAO是一個采用點對池模式的NFT抵押借貸協議,支持用戶抵押自己持有的藍籌NFT來獲取貸款,以解放NFT的流動性。同時,BendDAO以借貸為核心,還推出了抵押品出售、首付購買NFT這兩項附加功能。

02?產品設計

借貸模式

NFT與現實世界的房產一樣都有著較差的流動性,為了合理釋放存量NFT的流動性,NFT借貸應用而生。與Aave等DeFi借貸類似,NFT借貸也是通過超額抵押的方式來取出部分流動性。目前主流的NFT抵押借貸協議主要分為點對點和點對池兩種模式:

點對點模式以NFTfi為首,X2Y2的NFT借貸也是點對點,即用戶與用戶之間進行一對一的借貸,平臺僅作為撮合。該模式有以下特點:

效率低:借貸雙方的配對可能需要較長的時間。

準確的估值:同一系列中不同屬性的NFT價值不同,借貸雙方可以針對單個NFT的屬性來商議和確定估值,而非使用整個NFT系列統一的地板價作為唯一的估值標準。

安全性高:個體出現違約時,僅會影響到該筆貸款的借貸雙方,不會把風險敞口擴大到平臺內的其他用戶處。

總結:點對點的模式更加適合流動性匱乏的熊市,不懼怕極端行情影響到平臺的安全性。

點對池模式以BendDAO為首,借款人直接與平臺的貸款池交互,使用NFT作為抵押品從貸款池中借出ETH,當抵押的NFT價格下跌至一定程度時將會觸發清算。貸款池中的ETH來源于存款人的存款,存款人作為平臺的流動性提供者可以獲得利息收入。該模式有以下特點:

紐約大都會老板支持的交易所將放棄現貨加密貨幣交易:金色財經報道,由紐約大都會隊老板Steve Cohen支持的24交易所將關閉其現貨加密貨幣產品。

24交易所于2018年推出,在2021年籌集了1400萬美元。紐約大都會隊老板Steve Cohen的Point72 Ventures為這家位于百慕大的公司領投了這輪融資,該公司試圖從美國證券交易委員會獲得許可證,以進行24小時的股票交易。[2023/6/23 21:56:19]

效率高:直接與池交互,隨時可借貸。

估值不夠準確:平臺無法針對每個NFT的屬性進行詳細的抵押估值,只能通過該系列NFT的地板價來確定估值,抵押同一系列的任何屬性的NFT所能獲得的貸款額度都是一樣的。

存在安全隱患:平臺上的每一筆貸款都會影響到平臺所有存款人的利益,在極端情況下,NFT大量清算可能會引發系統性風險。

支持抵押的NFT系列少:出于安全性考慮,僅支持交易量大、流動性好、價格相對穩定的藍籌NFT作為抵押品。

總結:點對池模式更加適合流動性充足的牛市。

借款規則

BendDAO平臺支持BAYC、MAYC、CryptoPunks、Azuki、Moonbirds、Doodles、CloneX這七種藍籌NFT的抵押借貸。

借款人抵押NFT后,可以借出的ETH數量與該系列NFT的地板價以及平臺設定的抵押比例相關,例如當前BAYC的地板價為80ETH,抵押比率為60%,則抵押1個BAYCNFT最多可以借出48ETH。

STX上漲觸及0.8USDT,24H漲幅71.54%:2月20日消息,行情顯示,STX上漲觸及0.8USDT,現報0.7USDT,24H漲幅71.54%。[2023/2/20 12:17:09]

目前各個NFT系列的抵押比率如下:

CryptoPunks:60%

BAYC:60%

MAYC:50%

其他:30%

NFT的地板價數據通過Bend預言機獲得,Bend預言機由BendDAO團隊和Chainlink合作開發。預言機的原始數據來自于Opensea、X2Y2、LooksRare的地板價,同時會過濾原始數據,根據各平臺的交易量來計算低價,并采用TWAP,保證數據不被操控。

清算規則

BendDAO引入健康因子作為賬戶安全度的評價指標,計算公式如下:

健康因子=/

公式中的清算門檻目前設定為70%,將健康因子低于1時,也就是借出的債務本息已經達到抵押品地板價的70%時,就會觸發清算。清算的方式是對抵押的NFT進行為期4小時的拍賣,參拍者的出價必須大于債務本息總和。

如果在拍賣期間,借款人償還了貸款,那么將停止清算,但借款人需向清算人支付罰款,罰款為總債務的5%或0.2ETH。

抵押品出售

在主流的NFT市場,作為買家,出售NFT都不是即時的,需要等待買家的購買。在BendDAO中,用戶可以將NFT作為抵押品存入BendDAO,再進行出售,可以立即獲得高達地板價60%的ETH,相當于未來買家的預付款,其實本質上還是抵押NFT獲得貸款。

美國財政部建議在加密執法上“加倍努力”,但也要提供更多指導:金色財經報道,美國財政部希望金融市場監管機構積極開展調查,并對不遵守現有法律的數字資產項目采取執法行動,這一建議與監管機構已經采取的措施相吻合。但周五發布的報告中,有一份還建議監管機構為希望遵守法律的項目提供額外的規則和指導,這是為聯邦政府統一對待數字資產的更廣泛努力的一部分。財政部一名高級官員周四在預覽報告的新聞電話會議上表示,財政部希望各機構在現有監管上“加倍努力”。

在呼吁加強執法的同時,財政部還希望監管機構為數字資產開發商和其他涉及加密貨幣的公司提供額外指導,以便他們更好地了解如何遵守現有規則。(the block)[2022/9/16 7:01:23]

當交易完成后,賣家將獲得:NFT賣出的總價-債務本息

首付購買NFT

當買家想要購買某個NFT但資金不夠時,可以通過BendDAO最低支付首付的40%進行購買,剩余部分通過Aave的閃電貸來支付,購買到的NFT抵押在BendDAO,用戶可以在償還貸款本息后解除抵押,也可以隨時出售。

boundNFT

boundNFT是BendDAO的債務NFT,當用戶抵押NFT時可以獲得boundNFT,其與抵押的原始NFT具有相同的元數據和ID,也有著同樣的權益,可以用于社交媒體的PFP,也可以用于領取空投,或者在其他協議上獲得獎勵。boundNFT是不可轉讓的,可以讓用戶免受黑客攻擊。

03?BendApeStaking

2022年12月,YugaLabs推出了Ape生態Staking激勵,用戶可以使用APE代幣、BAYC/MAYC/BAKC質押獲得APE獎勵,其中APE可以單獨質押,BAYC或MAYC必須與APE代幣配對才能質押,BAKC則必須與BAYC或MAYC配對后再配合APE代幣才能質押。同月,BendDAO推出了ApeStaking服務,幫助用戶進行點對點的配對。

Shopify為商家提供通過NFT與忠實客戶建立聯系的新方式:6月22日消息,電子商務平臺 Shopify 正在為電子商店商家提供一種通過不可替代代幣 (NFT) 與忠實客戶建立聯系的新方式。Shopify 客戶現在可以將他們的加密錢包連接到平臺上的商店,以驗證他們擁有特定的 NFT。然后,這種激活將使他們能夠訪問預售的物品、現實生活中的體驗以及獨家內容或商品。該公司稱之為“tokengated”商業。該功能已經經過測試,現在可供世界任何地方的所有商家使用。

此前3月份,電商巨頭Shopify與NFT鑄造平臺Manifold合作推出NFT創作者工具。[2022/6/23 1:25:27]

BAYC或MAYC的持有者可以在BendDAO發布配對需求,與APE代幣和BAKC持有者配對共同獲取質押獎勵,發布需求時需設定APE最低質押量、質押獎勵的分配比例,而APE代幣的持有者可以在配對市場中選擇適合自己的配對需求,一般來說,優先選擇能夠給自己分配更多質押獎勵的配對需求。

已經在BendDAO抵押借貸的BAYC/MAYC也可以參與ApeStaking,已經參與ApeStaking的BAYC/MAYC同樣可以在BendDAO進行抵押借貸。

目前BendApeStaking已質押597萬APE、507個BAYC、442個MAYC、135個BAKC。

04?業務數據

基礎數據

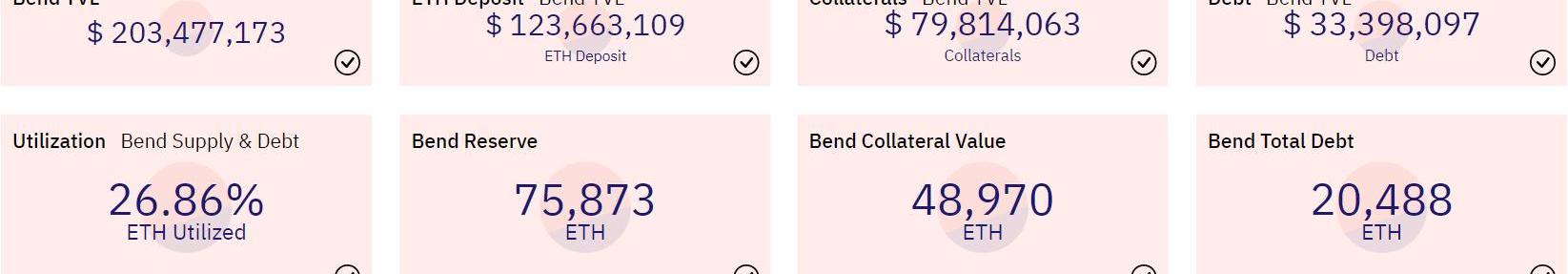

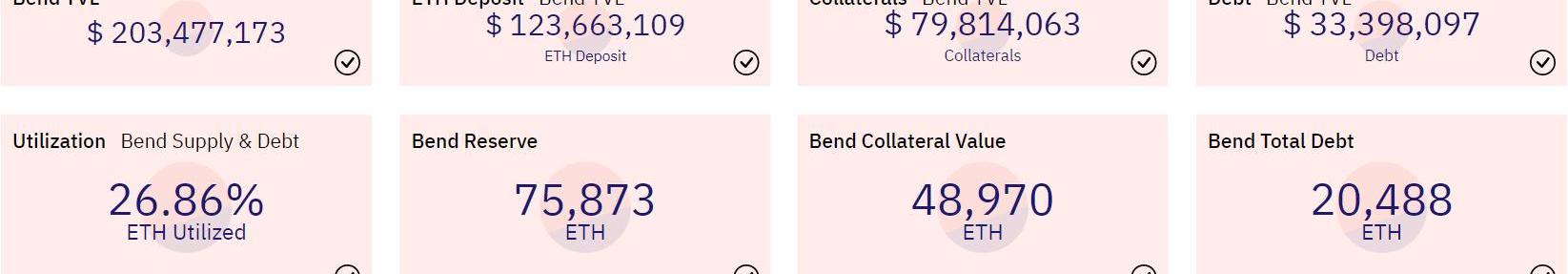

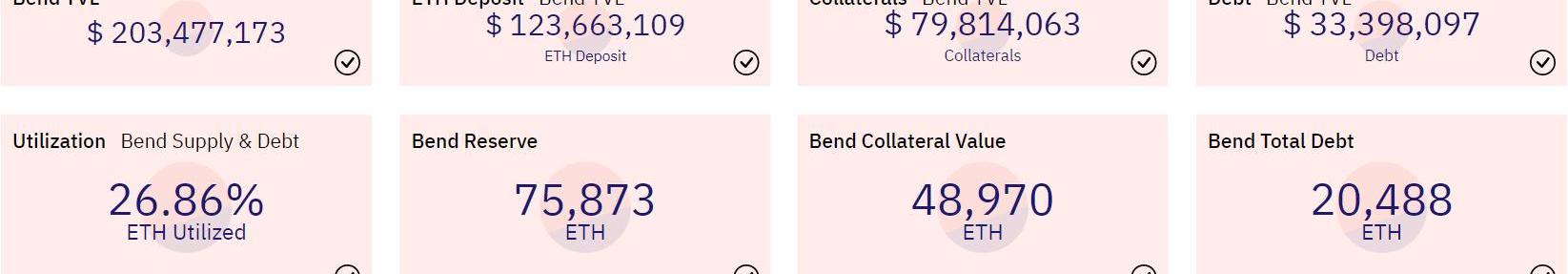

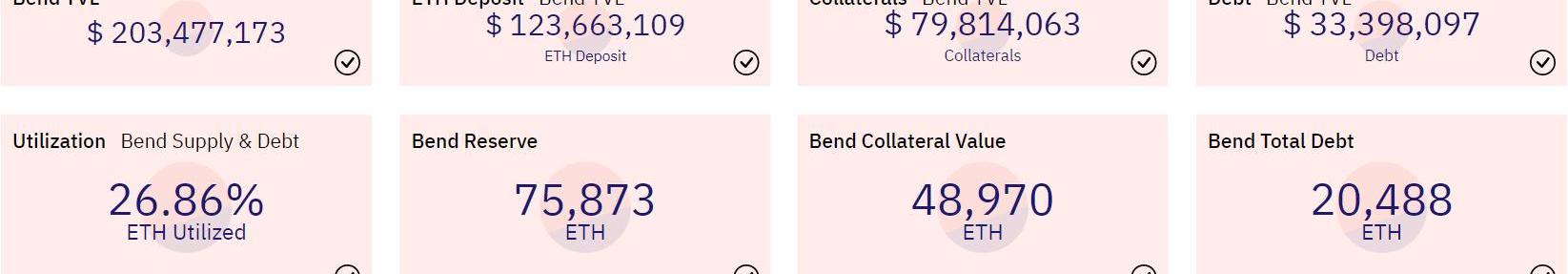

根據官方Dune數據看板的數據,當前BendDAO總TVL約為2.03億美元。詳細數據如下:

貸款池中有75,873ETH存款,約合1.24億美元

映客Web3項目Hoot Labs今日正式上線:5月16日消息,映客web3.0項目Hoot Labs正式上線。Hoot Labs主要以海外NFT業務為主,將于近日上線首批產品。

據悉,映客旨在打造一個具有無限活力與生機的社交元宇宙”。未來,隨著產品和業務深入發展,Hoot Labs也將在不同階段上線不同系列的NFT產品。[2022/5/16 3:19:59]

抵押的NFT地板價合計48,970ETH,約合7981萬美元

當前存量債務為20,488ETH,約合3340萬美元

累計借款量為127,912ETH

目前進入BendDAO抵押的藍籌NFT總量已接近1500個,其中BAYC/MAYC的數量最多,按照價值計算,BAYC占據了全平臺抵押品價值的65%。

BendDAO累計已借出127,810ETH,其中使用BAYC貸出的ETH數量占總量的76.32%。

目前BendDAO平臺存款人數為1138人,借款人數為1506人。

借款大戶

下圖為BendDAO平臺前25名借款大戶,前三名借款量均達1000ETH以上。

市場占有率

以累計貸款量來看,點對池模式的NFT借貸平臺中,BendDAO位于首位;縱觀整個NFT借貸市場,BendDAO僅次于采用點對點模式的NFTfi。

以周貸款量來看,BendDAO近幾周大幅增長,已經趕超NFTfi,成為貸款量最大的NFT借貸平臺。

05?經濟模型

代幣分配

BendDAO的原生代幣為BEND,發行總量100億BEND,TGE時間為2022年3月20日。分配如下:

官方提供的代幣釋放趨勢圖如下,根據TGE時間,目前處于第11個月。但下圖中的國庫儲備/空投/IFO部分均默認為全部釋放。

veBEND

BEND代幣持有者可以進行鎖倉,獲得veBEND,鎖倉時間從1個月到4年不等,鎖倉越多BEND、鎖倉時間越久可以獲得更多的veBEND。veBEND可用于參與治理,投票決定BendDAO支持哪些NFT作為抵押品/抵押率等,同時可以獲得平臺收入的分紅,包含:

平臺貸款手續費的100%

平臺從NFT交易中收取的手續費的50%

平臺從首付購買NFT功能中收取的手續費的50%

此處對IFO進行一下說明:用戶在參與IFO時可以自由選擇鎖倉時間,與其他代幣持有者鎖倉無異。

鎖倉趨勢:下圖為BEND代幣的鎖倉數據,從圖中可以看出,鎖倉量在穩定增長,目前約為12.5億BEND。

收益數據:如下圖所示,近一個月每日鎖倉分紅總量均在5ETH左右,累計已分紅993.3ETH,當前鎖倉APY為8.9%。

籌碼分布

BEND代幣鏈上持幣排名前16位如下圖所示:

持幣第1:挖礦獎勵池,初始43%,目前36.26%

持幣第2:國庫,初始21%,目前23.72%,未領取的空投放入國庫

持幣第3:團隊,21%,鎖倉中

持幣第4:鎖倉地址

持幣第5:BUG獎勵,從國庫中撥付

持幣第6:交易所

持幣第7:UniswapLP

持幣第8:二級大戶,成本約為0.015美元

持幣第9:IFO大戶,成本約為0.01美元

持幣第10:二級大戶,成本約為0.0089美元

持幣第11:交易所

持幣第12:大戶,全是獎勵獲得

持幣第13:IFO大戶,成本約為0.012美元

持幣第14:二級大戶,成本約為0.0074美元

持幣第15:參與IFO后,2022年4月又以約0.067美元的單價購入價值20萬美元的BEND,后續在0.06-0.03美元區間內陸續虧損賣出,2022年6月起持續購入,成本約為0.08美元

持幣第16:二級大戶,成本約為0.007美元

挖礦釋放

總計43億BEND代幣的挖礦獎勵錢包,在過去10個月中共流出約6.24億BEND,平均每月釋放獎勵約6400萬BEND,平均每天釋放204.6萬BEND。

國庫支出

國庫錢包共有四筆流出:

轉至BUG獎勵錢包1.66億BEND,剩余1.62億,每月定期發送少量獎勵

轉至個人錢包三筆約486萬

合計為800多萬BEND

流通量及市值

當前BEND代幣價格約為0.0266美元,FDV約為2.66億美元。

根據上文數據,BEND代幣當前的未流通部分為挖礦獎勵錢包、國庫錢包、團隊錢包及BUG獎勵錢包的余量,流通部分約為17.4億BEND,流通市值約為4628萬美元;如扣除掉鎖倉的12.5億BEND,實際流通部分約為4.9億BEND,實際流通市值約為1303萬美元。

06?項目小結

隨著NFT市場的發展,使用借貸工具來釋放NFT的流動性將成為剛需,BendDAO作為賽道龍頭,千萬美元級別的流通市值,有巨大的想象空間。

自熊市上線以來,BEND代幣鎖倉量持續穩定增長,說明用戶忠誠度很高。貸款量也在持續增加,尤其進入近期小牛行情后,1月初貸款量大幅增長,近日已有回落。

這波行情以來,BEND幣價從底部暴漲近7倍,有FOMO情緒的因素存在,需注意短期風險,但值得長期關注。

作者:TheReadingApe?編譯:深潮TechFlow前言:在今年即將結束之際,Vitalik?Buterin再次來到?Bankless?的播客.

1900/1/1 0:00:00據金十數據報道,美國證券交易委員會主席GaryGensler表示,加密貨幣公司應該遵守規定。如果你想提供加密貨幣質押,請到證交會來。其他平臺應該注意到加密交易所Kraken的問題.

1900/1/1 0:00:00撰文:RodrigoSeira、AmyAixiZhang和JakeChervinsky,Paradigm編譯:0x11.

1900/1/1 0:00:00作者:GameSpaceGameSpace宣布舉辦行業首個大型多鏈游巡回賽——PlayerOneTournament,攜手業界領先鏈游SplinterLands.

1900/1/1 0:00:00作者:FOMOAsia 香港,2023年2月10日—FOMOAsia是一場全球性的Web3運動,旨在將公眾的疑惑轉為對區塊鏈技術和應用的信任.

1900/1/1 0:00:00今晨OrionProtocol項目的ETH和BSC鏈上的合約遭到攻擊,攻擊者獲利約302.7萬美元.

1900/1/1 0:00:00