BTC/HKD-8.54%

BTC/HKD-8.54% ETH/HKD-15.18%

ETH/HKD-15.18% LTC/HKD-17.33%

LTC/HKD-17.33% ADA/HKD-15.33%

ADA/HKD-15.33% SOL/HKD-13.32%

SOL/HKD-13.32% XRP/HKD-18.46%

XRP/HKD-18.46%作者:加密愛好者June

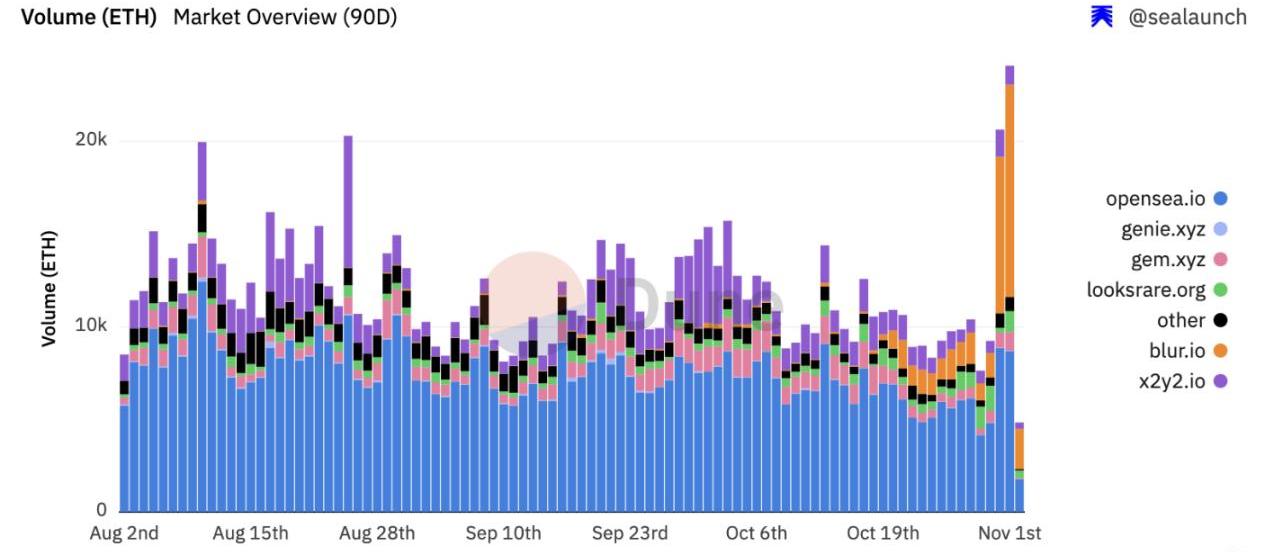

自NFT在加密世界嶄露頭角以來,OpenSea就一直穩居NFT交易平臺的王座。不過,這種一家獨大的局面近期出現了動搖。隨著諸多競爭者崛起,OpenSea市場份額被逐漸蠶食。Dune數據顯示,OpeaSea近期的日交易量在整個以太坊NFT市場的份額已降低到50%以下。

一場NFT平臺之間的戰爭正在上演,后浪們正在采用新策略向OpenSea發起挑戰。最新上線的Blur公布空投計劃,其交易額短期內實現飆升;LooksRare宣布默認取消創作者版稅,并計劃推出NFT聚合器;x2y2在此前版稅風波之后又有了新動作,推出零費用的NFT借貸服務。

打敗OpenSea的,不會是另一個OpenSea,只有另辟蹊徑,才有可能在這場戰爭中取勝。縱觀各平臺競爭策略,x2y2是目前最大膽激進的「反叛者」,其推出借貸服務的行為邁出了NFT平臺產品組合性擴張的第一步,或為其他市場參與者提供新的思路。

借貸:從DeFi到NFTFi

X2Y2:已禁止來自blur的訪問請求:10月26日消息,NFT交易市場X2Y2發推稱,希望NFT聚合器Blur停止使用X2Y2的交易信息。由于 blur 申請了 10 個以上的密鑰訪問 API,違反其(5.8)相關條款,X2Y2已經禁止來自blur的訪問請求。[2022/10/27 11:46:21]

借貸是人類最古老的金融活動之一,在今天的社會生活中依舊扮演著極為重要的角色。其基本原理很容易理解:貸款人提供一筆的閑置資金給借款人,到期后,借款人歸還本金并支付一定利息。

號稱要革新傳統金融行業的DeFi自然不會錯過這種模式,早在2014年,一個名為MakerDAO的抵押借款平臺就悄悄萌芽,并于2017年在以太坊主網上線,開啟了一個DeFi時代。MakerDAO要扮演以太坊上中央銀行的角色,它是DeFi世界最主要去中心化穩定幣DAI的發行方。用戶通過在平臺抵押以太坊等資產來借出一定比例的DAI。

在2018年掀起的DeFi浪潮中,借貸成為去中心化交易所之外最重要的賽道,相關項目起此彼伏,其中有大家耳熟能詳的Compound和Aave。到了2021年NFTsummer,DeFi有了新的實驗田,我們稱之為NFTFi,借用金融手段突破NFT自身的定價、流動性等問題。

數據:X2Y2過去30天交易額超越OpenSea:金色財經報道,據Cryptomonday.de發布的分析數據顯示,X2Y2在過去30天內處理了5.6億美元的交易量,而Opensea同期處理了4.4897億美元的交易量。X2Y2一直是OpenSea的強勁競爭對手,此前向其NFT市場的用戶免費贈送X2Y2 Token。另據Dune Analytics數據顯示,當前X2Y2總交易額為284,518 ETH,總用戶量達到152,321。(investorideas)[2022/9/13 13:25:02]

NFTFi行業格局與DeFi大致相同,交易和借貸依然是兩個并駕齊驅的龍頭賽道。NFT借貸與DeFi借貸基本原理類似,都是通過智能合約將資產在鏈上抵押,然后借出其他資產。

點對點VS點對池

雖然NFT借貸生根于DeFi,但兩者背后的抵押資產存在根本不同:前者以CryptoPunks等NFT資產作為抵押物,后者將以太坊等同質化代幣作為抵押。一枚以太坊的價值等于另一枚以太坊,但一枚CryptoPunks的價值可能是另一枚CryptoPunks的數倍。NFT借貸需要考量更復雜的使用場景,由此衍生出了兩種不同的借貸模式:點對點借貸和點對池借貸。這兩種模式是都有突出的代表者。

CryptoRank發布市盈率排名,X2Y2、LooksRare、dYdX領先:8月26日消息,CryptoRank發布加密項目市盈率排名,去中心化NFT交易市場X2Y2以最低市盈率4.1倍位列第一,二三名分別是LooksRare、dYdX。[2022/8/26 12:50:04]

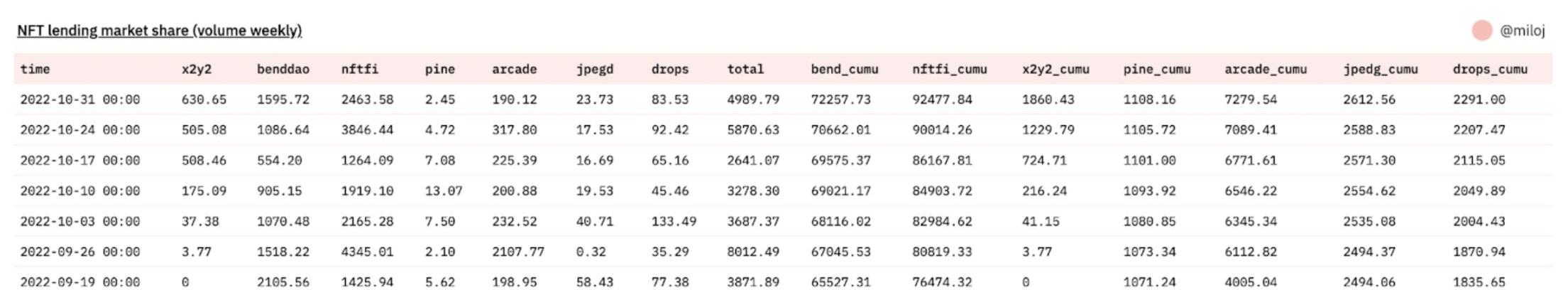

在NFTSummer的推動下,NFT借貸領域涌現出不少探索者,但主要借貸業務仍集中在少數平臺,NFTfi、BendDAO以及新近亮相的x2y2占據了絕大部分市場。其中NFTfi和x2y2是點對點借貸模式,BendDAO則采用點對池模式。

NFT借貸市場每周成交額,數據來源:Dune

點對點和點對池之爭是NFT借貸領域人們樂此不疲的話題,討論這個問題就像在去中心化交易所領域訂單薄和AMM孰優孰劣一樣,很難得出統一答案。

點對點借貸

點對點是一種用戶之間直接交易的機制,它通常是一種高度可定制的產品,對于平臺上列出的每個NFT,潛在借款人可以設置質押條款,如金額、期限、年利率等。只要借貸雙方都同意條款,交易就可以達成。

X2Y2:在質押減半中發現設置質押獎勵合約的初始參數時出現錯誤:3月18日消息,NFT交易平臺X2Y2表示在質押減半中發現設置質押獎勵合約的初始參數時出現了錯誤。

X2Y2稱,質押減半在 14408224區塊開始,APR從 ~1000%下降到 ~160%,遠低于預期的500%,調查該問題后,團隊發現了在設置質押獎勵合約的初始參數時出現錯誤。

由于參數錯誤,在前30天分配了 2 億總獎勵的 56%,而不是最初計劃的18%,X2Y2表示這也可能是迄今為止所經歷的強烈拋售壓力背后的主要驅動因素。[2022/3/18 14:04:56]

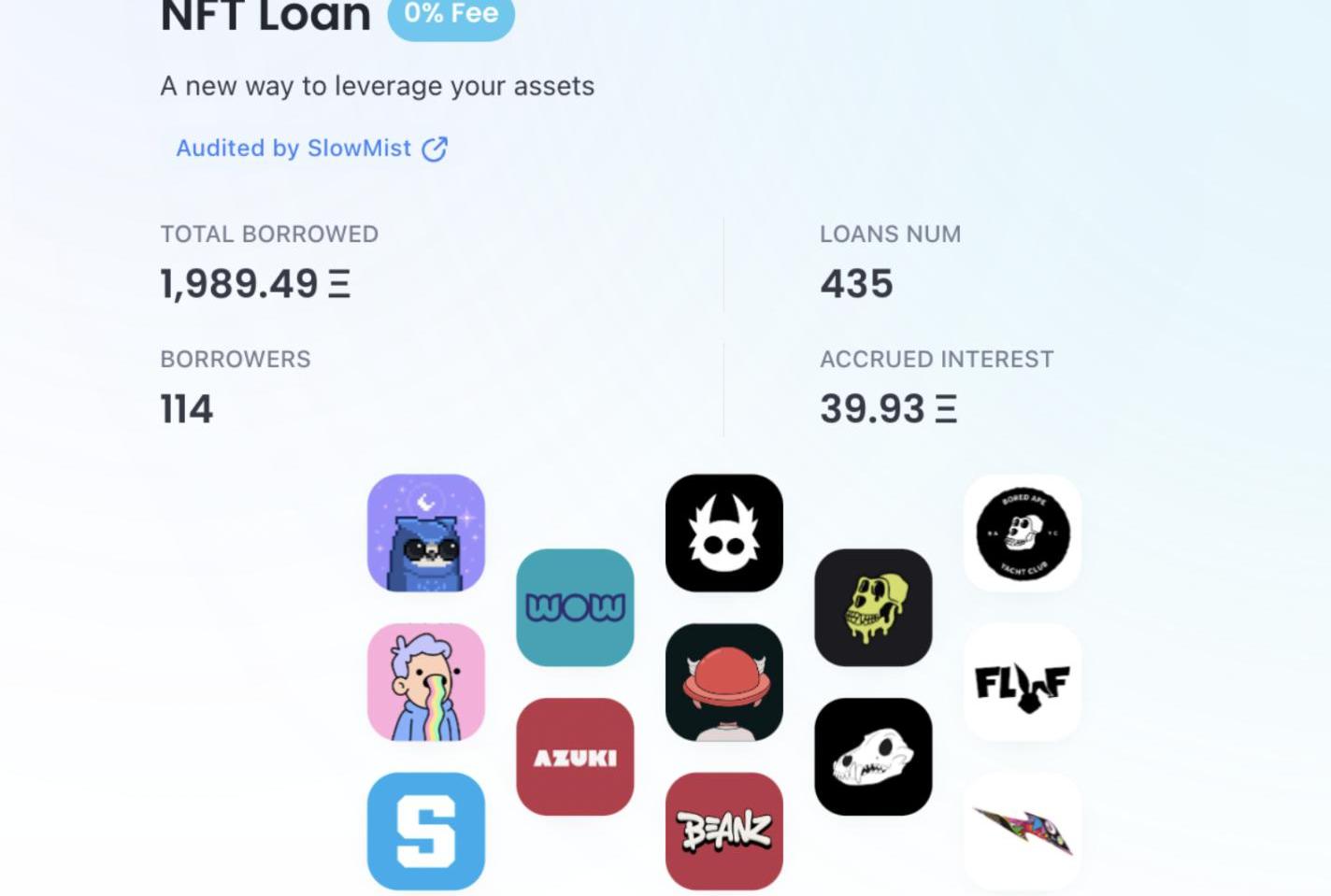

X2Y2的NFT貸款服務是一種點對點借貸模式。用戶持有白名單項目中的NFT即可通過抵押NFT借入ETH,以釋放NFT資產的流動性,同時用戶可根據自身持有NFT稀有度來進行差異化定價。x2y2當前支持的白名單項目包括BAYC、Azuki、Doodles、OtherdeedforOtherside等。

點對點模式通常適合流動性較差的資產或長尾資產,例如NFTfi支持上百種NFT集合的借貸業務,但x2y2在初期選擇了更為穩妥安全的策略,僅支持幾種藍籌NFT借貸。

X2Y2針對OpenSea開發購物車插件:3月17日消息,NFT市場X2Y2官方發推表示,X2Y2針對OpenSea開發了免費的OpenSea購物車插件,使用戶可以在OpenSea和X2Y2上批量購買NFT。[2022/3/17 14:02:46]

點對點借貸的貸方通常分為兩類:1、資金收益;2、低價收購NFT資產。第一種是很容易理解:借錢給別人以獲得利息收入。比如NFTfi的大多數質押利率設置在40%的年利率以上,這足夠讓眾多DeFi玩家眼紅。而第二種情況下,貸方可能會設置更低的年化利率,以吸引借款方,在借款方違約的情況下,貸方可以以初期出借資產低價購入抵押的NFT資產,這其實是一種跨式期權的策略。

點對點借貸為釋放NFT的流動性提供了便利,特別是支持低流動性資產和長尾資產,但缺點也很明顯,資金和時間效率低下。為了解決這個問題,點對池借貸模式應運而生。

點對池借貸

點對池模式是借款方從資金池借款,而貸款人事先將資金存入池中來獲得收益。點對池模式通常只支持藍籌NFT資產。點對池相比點對點減少了訂單撮合的過程,理論上有利于提升交易的時間效率。同時,點對池模式對借款方更友好,它通過資金池分散風險,降低了進入門檻。

然而,點對池模式也面臨著資本效率低下的問題。質押池往往持有閑置資金,而利息收入只來自平臺上的借款人。另外,點對池模式還面臨著級聯平倉風險,BendDAO流動性危機就是一個很好的教訓。還有一點,點對池模式雖然只支持藍籌NFT,但高價值稀有NFT持有者更愿意選擇點對點模式,因為后者通常能夠借到更多資產。

點對點和點對池各有優劣,從數據表現來看,點對點模式更勝一籌,NFTfi的借貸量長期穩居榜首,上線不久的x2y2的表現緊隨BendDAO之后。不過,借貸市場的長期發展格局依然難以預料。

目前為止,我們的視角仍舊聚焦在NFT借貸這個單獨的方向,x2y2已然站住了陣腳。前面提到過,交易和借貸,無論在DeFi,還是NFTFi,都是齊頭并進的雙雄。那么,如果一個平臺將兩個結合起來,會產生什么樣的化學反應?

可組合性創新:交易+借貸

這種業務組合的方式我們在互聯網世界屢見不鮮,事實上,數十年互聯網發展史就是少數巨頭公司的業務擴張史。而在Web3世界,去中心化作為第一性原則正在發揮作用,不同的業務模式在以新的方式組合起來:我們稱之為可組合性。

什么是可組合性?a16z合伙人ChrisDixon將其定義為「像搭建樂高積木一樣拼合與搭配軟件組件的能力」。

可組合性意味著,軟件可以在別的軟件的基礎之上搭建起來,而每一個新的協議或NFT也和樂高積木一樣,可以互相之間進行組合。

x2y2將交易和借貸組合在同一個平臺的舉動就是可組合性的一個實例。對于開發者而言,可組合性避免重復造輪子,大大提高了工程效率,這與歷史上所有開源產品的構建類似。更值得思考的問題是,它對普通用戶有何意義?

設想一個場景:一個CryptoPunks的忠實持有者看中了?ArtGobblers的短期潛力,他想要購買一枚?ArtGobblers,但手上流動資金有限,他可以選擇去NFTfi抵押自己的CryptoPunks,借出ETH,再到OpenSea去購買?ArtGobblers。等到?ArtGobblers升值后,該用戶可以在OpenSea賣出,實現盈利,再回到NFTfi還款以贖回抵押物,這一套操作需要在兩個平臺將來回切換,同時錢包要對多個平臺授權。但如果使用x2y2,這個需求完全可以在一個平臺完成。如果考慮更復雜的情景,用戶在不同協議間交互的門檻和成本會更高。

x2y2的組合產品對于同時擁有借貸和交易NFT需求的用戶有兩個顯而易見的優勢:1、減少流程,降低了操作門檻;2、減少授權,提升安全性,在區塊鏈黑暗生林中,復雜的操作和授權往往會暴露更多風險。x2y2在上線一個月時間,就擠進了NFT借貸市場前三的位置,用戶的選擇已經說明了組合性帶來的體驗優勢。

NFT市場的未來:基于可組合性的開放家園

ChrisDixon還表示,「可組合性對于軟件搭建的重要性,就和復利對于金融的一樣。」可組合性推動了產品的持續創新,后來者可以直接借鑒前人提供的模塊,在其基礎上增加或者組合功能,以實現產品創新。這也意味著,技術作為產品護城河的時代或將一去不復返。那么新的護城河會是什么呢?

通過積累用戶搶占市場能成為護城河嗎?OpenSea在近期市場不斷下滑,說明先發優勢也難以形成穩固的護城河。與其追求搭建阻擋對手進入的護城河,不如跟隨這個日新月異的早期行業去不斷改變、去創新。

在NFT的新大陸,先鋒玩家建立起了最早的數字游民聚集地,但還有無限廣闊的天地。x2y2憑借交易+借貸的組合型策略,展現了開拓新領地的可能性。可以預見,未來的NFT平臺戰爭將圍繞可組合性創新,開拓新的領域。更多平臺會將更多業務,諸如借貸、碎片化、衍生品進行組合式創新,x2y2只是邁出了最初的一小步。

互聯網巨頭圍繞可組合性構建了繁盛的圍墻花園,Web3世界的冒險家們也將依靠可組合性開辟全新的樂土,不同的是,它沒有圍墻,是一片開放的家園。

Tags:NFTX2Y2SEAENSMoonieNFTx2y2幣團隊SEAMLESS幣Decentralized Tower Defense

作者:星球君,ODAILY星球日報隨著元宇宙的發展,DID?熱度居高不下,域名服務沉寂過一段時間后在熊市逆勢反彈引爆熱點,各種域名項目迅速涌現.

1900/1/1 0:00:00采訪:餅干,ChainCatcher受訪者:Russell,OrbiterFinance合伙人以太坊是DeFi的起源地以及中心樞紐,但隨著DeFi協議爆發式的增長,以太坊也越來越擁擠.

1900/1/1 0:00:00作者:KEY3.id 11月7日,首個GameFiasaService平臺旗下GameFiFutureFund宣布以5000萬美元估值向DID應用KEY3.id投資300萬美元.

1900/1/1 0:00:00作者:十四菌,十四君 港府于10月31日發布的《有關香港虛擬資產發展的政策宣言》重點提及了資產支持代幣(asset-backedtoken,或ABT).

1900/1/1 0:00:00據TheBlock報道,比特幣礦企IrisEnergy已關閉大部分礦機,將作為其1.078億美元債務的抵押品,這釋放了約90MW的電力容量.

1900/1/1 0:00:00Web3策略游戲創作者平臺TheiaStudios宣布完成240萬美元新一輪融資,Hashed、Snackclub、IVC、MintVentures、Taureon、ArcanumCapital.

1900/1/1 0:00:00