BTC/HKD+6.15%

BTC/HKD+6.15% ETH/HKD+7.79%

ETH/HKD+7.79% LTC/HKD+3.53%

LTC/HKD+3.53% ADA/HKD+9.54%

ADA/HKD+9.54% SOL/HKD+7.44%

SOL/HKD+7.44% XRP/HKD+9.93%

XRP/HKD+9.93%原文標題:《TheCaseforSNXtogobacktoATHs》

作者:SecretSalsa

編譯:0x9F、0x214,律動BlockBeats

介紹

就像任何其他OGDeFi項目一樣,Synthetix在過去幾個月經歷暴跌,許多人被清算,因為他們沒有仔細管理他們的sUSD債務頭寸。事實上,隨著SNX價格崩潰,需要增加SNX抵押品或償還sUSD債務來回應追加保證金的要求,以確保抵押品比率適當。

Synthetix債務模型一直是把雙刃劍:牛市中,degens使用sUSD債務購買其他Token或購買更多的SNX,對他們的SNX抵押品頭寸上高杠桿。

隨著SNXToken價格上漲,給他們帶來了額外的sUSD費用和更多的SNX通脹獎勵,這推動了SNX上漲。但當市場轉為熊市,債務殺死了所有的投機者。他們賭輸身上的債務,并無法償還,從而導致SNX的級聯清算。

毫無意外,SNX從歷史最高到目前的價格,跌幅達90%。然而,它在上個月上漲了88%。

到底發生了什么?

你可以對Synthetix有任何看法,但不可否認的是,他們有最硬核的項目團隊和整個DeFi生態中最活躍的DAO之一。

早間加密貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格43668.48元,最高價達44395.85元,最低價格43143.37元,成交量1.85萬,跌幅0.04%;

ETH最新成交價格3474.87元,最高價達3557.79元,最低價格3335.1元,成交量16.32萬,漲幅0.1%;

BCH最新成交價格5824.58元,最高價達6021.14元,最低價格5665.82元,成交量2.62萬,漲幅0.16%。[2018/6/20]

雖然sUSD的債務模型存在一些缺點,但它也有很大優勢,比如可以實現原子交換,這能讓巨鯨通過使用Synthetix的合成資產從更好的價格中獲益。

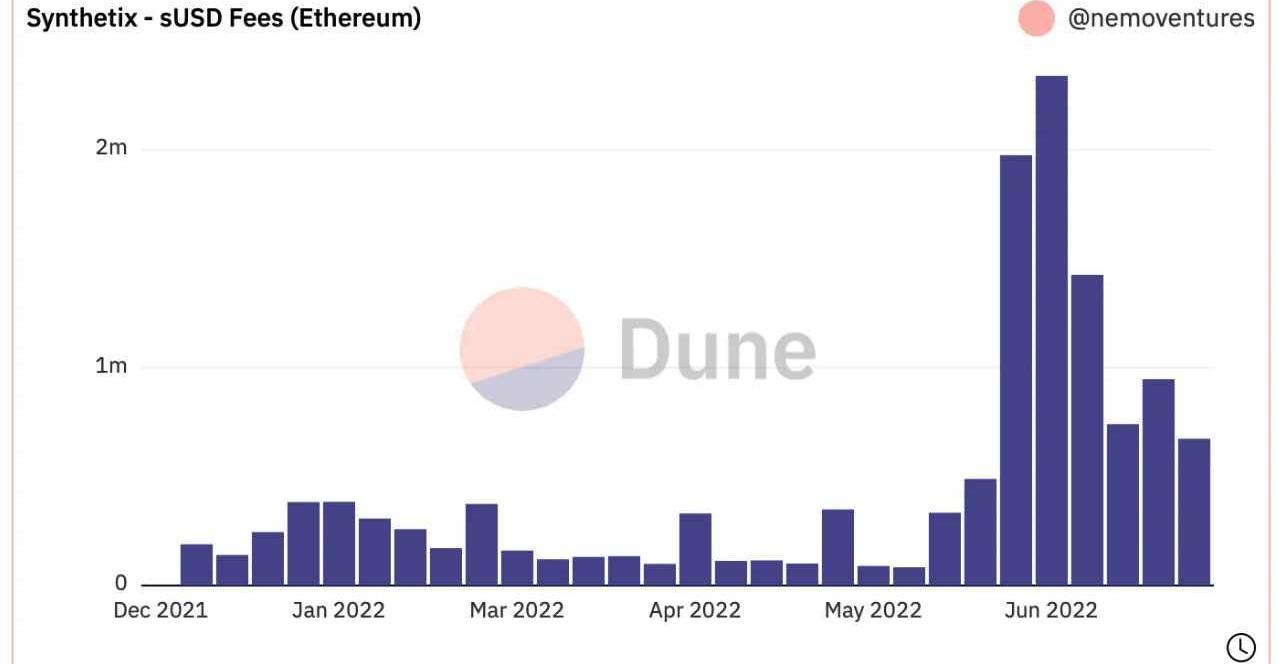

原子交換已經被應用,并且,由于Curve流動性池和1inch等DEX聚合器的存在,它們每周都給SNX質押者帶來了巨額sUSD收益。

除此之外,Synthetix已經開始分拆其他建立在sUSD無限流動性理論之上的項目,大交易商可以在Synthetix上進行交易,而不會像他們在傳統金融市場那樣遭受滑點或價差損失。

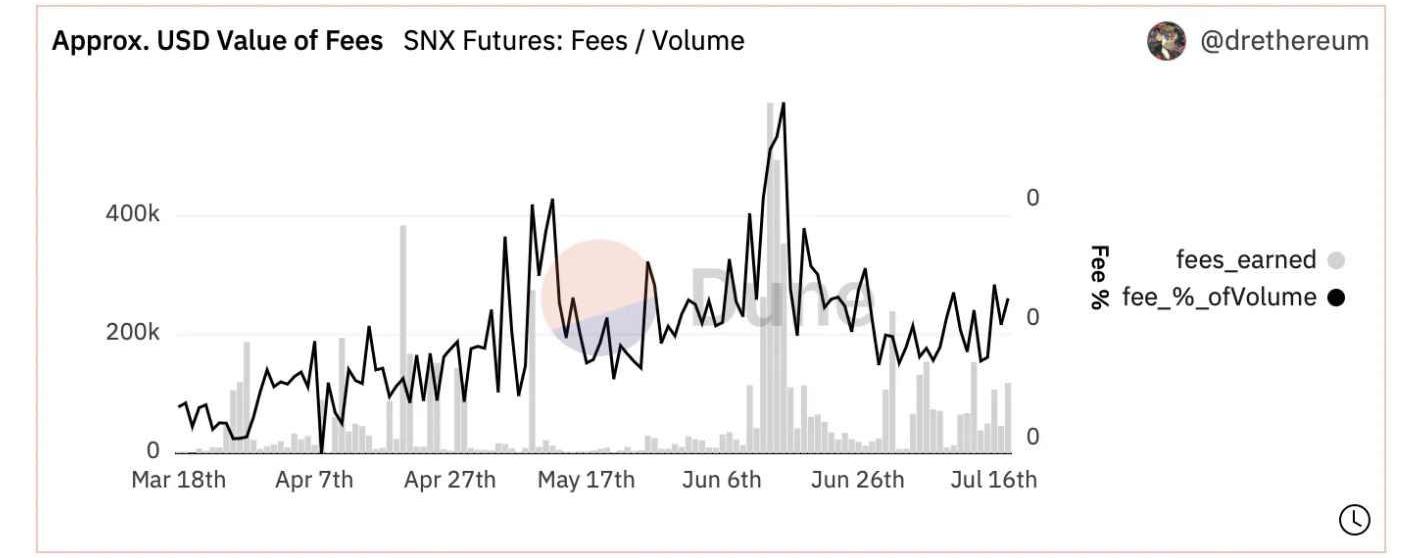

從費用角度看,對SNX質押者而言最有希望的是Kwenta。它已經在OptimismL2上推出期貨交易,交易量有所回升。另外,它還給SNX質押者帶來了額外的收益。

24小時創新幣行情梳理:根據Bitfinex交易平臺數據顯示,

EOS最新成交價格89.71元,最高價達90.57元,最低價格82.18元,成交量838.91萬,跌幅0.52%;

IOTA最新成交價格11.09元,最高價達11.21元,最低價格10.64元,成交量843.89萬,漲幅0.1%;

DASH最新成交價格2006.4元,最高價達2052.64元,最低價格1947.61元,成交量0.39萬,漲幅0.38%;

NEO最新成交價格344.66元,最高價達346.83元,最低價格330.88元,成交量6.21萬,漲幅0.32%。[2018/6/6]

因此,從基本面看,這兩個因素足以證明最近的價格飆升是合理的。

但問題是,一旦市場穩定下來,是否有足夠的動力讓SNX回到歷史最高?因為Synthetix的架構極其復雜和分散,并且只構建在以太坊和OptimismL2上。

SNX回到ATH的理由

協議層

過去幾年里,Synthetix一直處于不斷轉型的狀態,因為項目團隊從未安于現狀:無論是應對危機情況,還是實施新的功能或想法,例如原子交換。

早間數字貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格54117.54元,最高價達56666.23元,最低價格53819.05元,成交量2.87萬,跌幅0.42%;

ETH最新成交價格4544.4元,最高價達4737.14元,最低價格4511.87元,成交量17.6萬,跌幅0.69%;

BCH最新成交價格8635.95元,最高價達9391.11元,最低價格8515.4元,成交量5.33萬,跌幅1.6%。[2018/5/16]

Synthetix開始是作為一個用于合成資產交易的DEX,或者簡單來說就是一個構建在以太坊之上的dApp。

隨著v3計劃于2023年推出,該項目將被視為一個協議層,其他項目會在其上構建dApps并使用其流動性。它使用得越多,與其他DeFi樂高集成得越多,它產生的費用就越多。因而,它為SNX質押者帶來了各處匯集的費用。

從整合角度看,Synthetix也是OptimismL2上最先進的項目。隨著Optimism的發展,Synthetix也會壯大。當新項目在Optimism上啟動時,它們會用Synthetix來增強他們的流動性或活動量,以各種各樣的方式產生協同效應,并提高Synthetix協議的使用率。因而,又有更多的費用產生了。

一旦Synthetixv3上線,它將允許在其它L2和可能的其它L1上快速部署,例如Polygon或Avalanche。

24小時創新幣行情梳理:根據Bitfinex交易平臺數據顯示,

EOS最新成交價格37.59元,最高價達37.81元,最低價格36.68元,成交量192.45萬,漲幅0.34%;

IOTA最新成交價格6.52元,最高價達6.63元,最低價格6.1元,成交量500.99萬,漲幅3.33%;

DASH最新成交價格59.49元,最高價達60.61元,最低價格57.98元,成交量25.48萬,跌幅0.83%;

NEO最新成交價格303.06元,最高價達303.46元,最低價格289.26元,成交量5.71萬,漲幅0.82%。[2018/4/9]

通用跨鏈橋

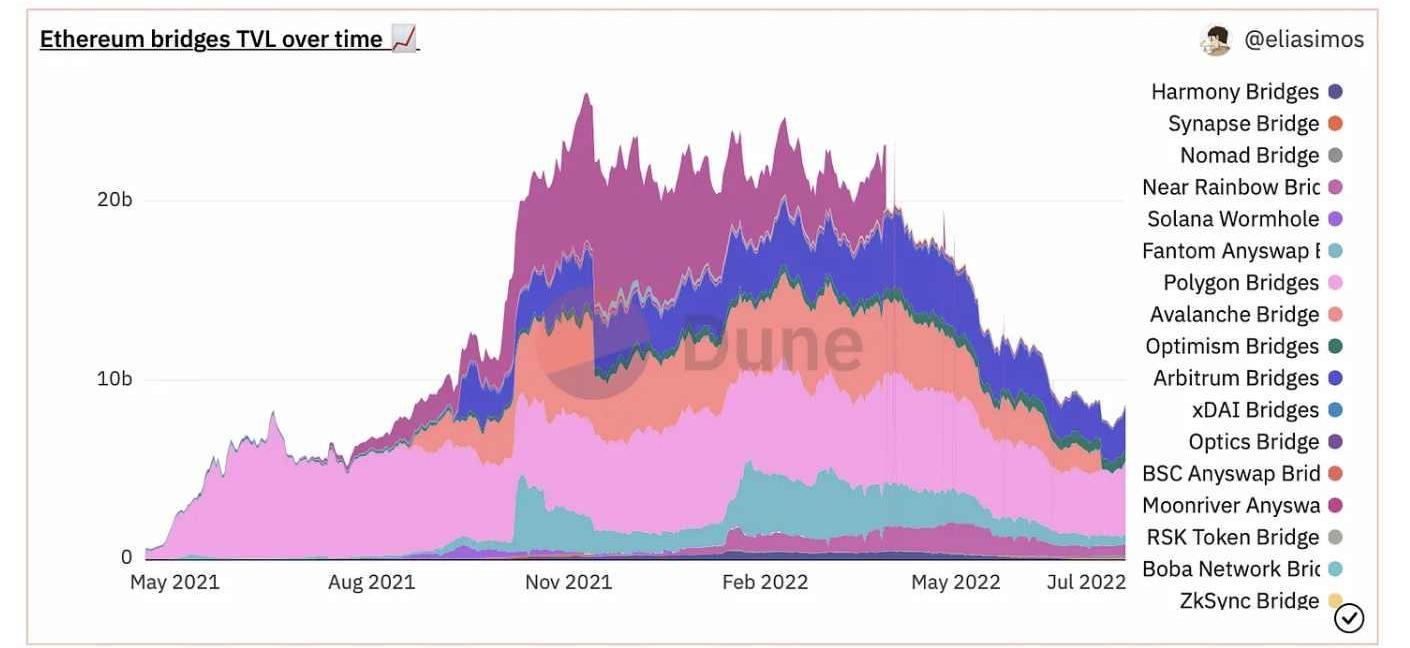

一旦Synthetix被部署到其它L1和L2上,它可以作為一種通用跨鏈橋或者合成傳送器,以最高效的方式跨鏈傳送Token和Stablecoin:與依靠流動性池實現進出的傳統跨鏈橋相比,Synthetix交付更快、更安全,也更便宜。

Kain在?SIP-204?中這樣描述它:

「絕大多數Token跨鏈橋都依賴于一個網絡作為每個Token的「原生」網絡。這意味著當一個Token被橋接時,目標網絡會收到這個Token的「wrapped」版本,然而原生Token仍被存儲在源網絡的跨鏈橋合約里。這并不理想,因為需要隨時保證跨鏈橋的安全,以維護目標網絡上資產的價值。大多數這些跨鏈橋依靠多重簽名保證安全,從而使目標網絡上的所有資產都面臨風險。」

晚間數字貨幣行情梳理:根據Bitfinex交易平臺數據顯示,BTC最新成交價格115786.00元,最高價達125409.51元,最低價格113969.62元,成交量5.17萬,跌幅6.50%;

ETH最新成交價格5388.18元,最高價達5700.13元,最低價格4727.81元,成交量56.06萬,漲幅12.69%;

BCH最新成交價格14863.94元,最高價達16017.17元,最低價格13224.57元,成交量18.82萬,漲幅2.76%;

ETC最新成交價格253.43元,最高價達283.62元,最低價格242.73元,成交量221.81萬,漲幅1.72%;

LTC最新成交價格2240.36元,最高價達2449.01元,最低價格2058.19元,成交量73.71萬,漲幅7.17%。[2017/12/20]

合成傳送器并非跨鏈橋,它們是另一種類型的協議,通過銷毀和鑄造資產實現跨鏈轉移。

「這確保了每個合成資產的總供應量保持不變,并且不用保護同一資產的兩個版本安全。在跨鏈消息傳遞方面,通常有兩種方法:一種是依靠Chainlink提供的跨鏈互操作性協議;另一種是使用每個網絡上的傳送者生成的簽名信息,授權另一方的傳送者鑄造之前被源傳送者銷毀的資產。」

跨鏈橋市場前景巨大,目前的TVL為87億美元,峰值時則能達到240億美元。通過推出各種工具,Synthetix將很快在這一市場中占據一定的份額。

強大的交易協議

無論是現貨還是上杠桿的去中心化交易,已經流行了相當長的一段時間。為了吸引交易者,鏈和協議之間展開了巨大的競爭。

到目前為止,最受歡迎的交易場所很可能是dYdX,它目前在自己基于StarkNet的L2上運行。

dYdX是去中心化交易的中心,或者直到最近都是。好的產品固然重要,但絕非全部。擁有良好的Token經濟學同樣至關重要。

如果情況不是這樣,用戶和持有者之間就會產生摩擦。dYdX是一個「優秀的產品+糟糕的Token經濟學」的完美案例。dYdX的相對成功可以歸功于該協議以犧牲DYDXToken持有者和VC的大量解鎖Token的方式,為交易者提供了慷慨的交易激勵。

與dYdX相反,Synthetix的產品和Token經濟學都很吸引人。它以每周分紅的方式獎勵SNX質押者。目前,APY已經連續多周保持在100%以上。

最重要的是,Synthetix是一個協議,它不僅可以搭載Kwenta,而且由于沒有滑點、無限流動性和完全可定制的產品,許多其他團隊也愿意在Synthetix上推出衍生產品。

再強調一次,SNX質押者能獲得更多的費用。

兩個短板

sUSD債務

眾所周知,為了參與SNX質押,你需要質押你的SNX和鑄造sUSD。一旦你成為SNX質押者,你就身處于Synthetix的全球債務池。

實際上,對于SNX質押者而言,他們是任何持有Synthetix提供的合成資產頭寸的交易者的對手方。這意味著你的債務頭寸會發生波動,如果交易者賺錢了你的債務就會增加,交易者虧錢了你的債務就會減少。

Synthetix的最初想法是,交易者平均而言往往會虧損,因此Synthetix將實現盈利。

因此,當你的債務金額隨著交易者的開倉和平倉而變化時,你就完全暴露在市場波動之中。

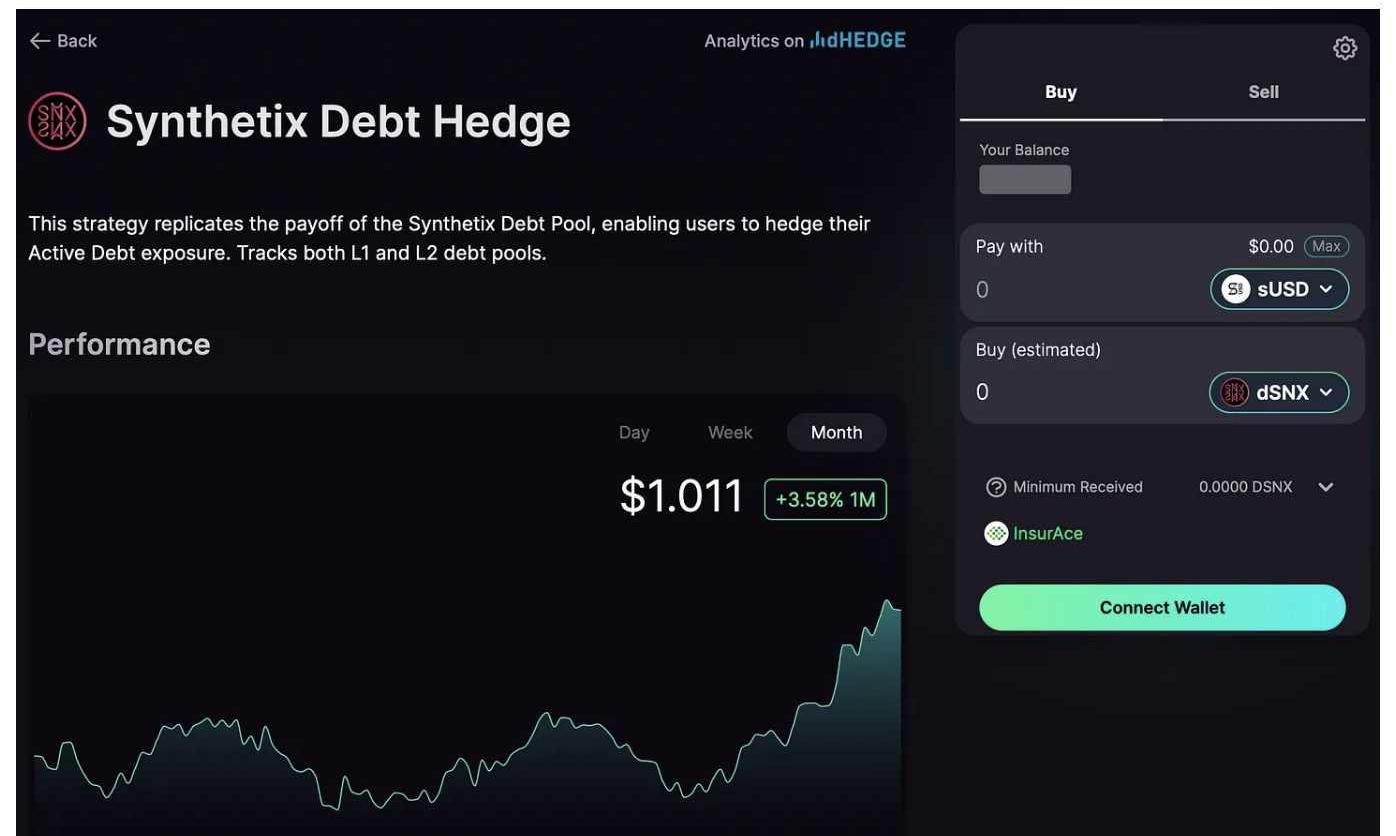

然而,現在有可能完全對沖你在OptimismL2上的債務頭寸,這要感謝dHedge和他們分拆出來的Toros。Toros允許你用你鑄造的sUSD購買dSNX,這樣你就不會受到市場波動的影響,你的債務也不會隨著時間推移而增加。

實際上,如果你質押一些SNX并鑄造1000枚sUSD,你現在就有一個1000美元的債務,它會隨著交易活動而變化。如果你希望你的債務保持在1000美元不變,您可以用您的1000美元購買dSNX,Toros將代表你對沖債務池。Optimism網絡上的TorosdSNX池可以在這里訪問。

就我們看來,由于許多用戶并不完全了解sUSD債務的概念或含義,因此sUSD債務管理一直是使用Synthetix的主要缺陷。

現在,你可以對沖你的債務,Synthetix對那些不想24小時管理他們頭寸的用戶來說更加簡單易用。

Optimism上的sUSD流動性

DoKwon有一句名言「你的規模算不上規模」,在Optimism上更是如此。

Optimism上的sUSD流動性不佳,所以沒有巨鯨能在Kwenta上執行交易。

然而,這即將改變,因為Synthetix已經啟動了以太坊和Optimism間的sUSD跨鏈橋,所以現在你可以在以太坊上購買大額sUSD,并將其橋接到Optimism上開始交易。唯一的不足是,一旦你想從Optimism橋接回以太坊,你需要等待7天。合成傳送器一時半會還搞不不來。

如何橋接sUSD,點擊查看教程。

風險

主要的風險已經眾所周知:

監管:如果Gensler先生負責監管全世界的DeFi,并且盯上Synthetix。

黑客/漏洞:Synthetix是一個復雜的協議,所以黑客可能會發現一個漏洞。這顯然不容易,因為Synthetix一直在安全方面投入大量資金,到目前為止還沒有真正被黑過。

結論

Synthetix多年來一直在全力以赴地推動協議的發展,看到他們的獻身精神仍會感到驚奇不已。此外,該協議有強大的基礎,良好的Token經濟學和一個雄心勃勃的路線圖。

路線圖很宏大,計劃于2023年推出Synthetixv3必然會給SNX質押者帶來更多費用。鑒于Synthetix在各方面的進展,以及他們給SNX質押者帶來費用的策略,很難看跌Synthetix。因為這顯然是一個能夠獲勝的策略——更多的費用意味著SNX質押者將獲得更多紅利。

我們無法預測未來,因此無法知曉目前的熊市是已經結束,還是會持續一年甚至更久。但我們相信,今年晚些時候和2023年,所有dApps上與Synthetix相關的交易量都將飆升。

如果是這種情況,SNX遲早會回到ATH。

Tags:THETIXSynthetixSYNthebigdipperPrivatixiBTC (Synthetix)sync幣怎么樣

原標題:《MetaMaskGirdsforCryptoWinterbyDrawingLessonsFromtheLastOne》作者:AaronDavis&DanFinlay.

1900/1/1 0:00:00作者:鄧建鵬 來源:吳說區塊鏈 金融科技是技術驅動的金融創新,旨在運用現代科技成果改造或創新金融產品、經營模式、業務流程。金融科技領域顛覆性創新與系統性風險并存,給金融監管帶來挑戰.

1900/1/1 0:00:00撰文:Karen,ForesightNewsENS在上線至今5年多的時間里,已從最初的以太坊地址解析逐步發展為Web3世界的名片.

1900/1/1 0:00:00原文標題:《ThedifferenttypesofZK-EVMs》 作者:Vitalik 編譯:Blockunicorn,ForesightNews最近有許多「ZK-EVM」項目高調發布公告.

1900/1/1 0:00:00鏈捕手消息,Harmony今日發布跨鏈橋Horizon被盜事件補償提案,提案計劃將對Harmony區塊鏈進行硬分叉,增加ONE供應.

1900/1/1 0:00:00鏈捕手消息,消息人士透露,由前Meta工程師創立的Web3基礎設施初創公司MystenLabs正在洽談以20億美元的估值籌集至少2億美元的B輪融資.

1900/1/1 0:00:00