BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.61%

LTC/HKD-0.61% ADA/HKD-0.2%

ADA/HKD-0.2% SOL/HKD-0.42%

SOL/HKD-0.42% XRP/HKD-0.54%

XRP/HKD-0.54%原文標題:《BendDao——一種點對池的NFT流動性協議全新范式》

撰文:老雅痞

BendDAO

2022年4月22日,據BendDAO官方推特發文稱,NFT流動性協議BendDAO在上線30天后,已經為六種藍籌NFT抵押者提供超過4000ETH的資金,目前,該協議鎖倉價值已經超過1.6萬ETH。

什么是BendDAO?

BendDAO是第一個基于去中心化技術創建的點對池NFT流動性協議。存款人可以通過向貸款池提供ETH流動性賺取利息,而借款人可以使用特定種類的藍籌NFT作為抵押品,通過貸款池借入ETH。Bend協議通過將NFT資產轉換為ERC721標準的boundNFT來實現NFT貸款,從而解決NFT的流動性問題。

NFT的流動性困局

盡管,當前NFT市場的發展態勢一片大好,我們也不得不承認其準入門檻的水漲船高。頭部NFT的地板價動輒十幾甚至上百個ETH,高資金的投入讓整個市場逐漸成為高端玩家的游樂場,小資金的消費者購買頭部NFT變得極其困難,一步步淪為旁觀者。

近24小時以太坊NFT市場買家地址數量為10,808個:金色財經報道,據NFTGo數據顯示,近24小時以太坊NFT市場買家地址數量為10,808個,賣家地址數量為12,135個。近30天盈利地址數量為63,369個,虧損地址數量為429,863個。此外,當前以太坊NFT市場情緒指數為37,等級為“Cool”。

注:NFT市場情緒指數是根據波動率、交易量、社交媒體和谷歌趨勢計算得出。[2023/6/15 21:39:14]

即便如此,準入門檻卻也不是當前最為迫切的問題。當今的NFT市場面臨的最大障礙之一,還是在于缺乏流動性。

所謂流動性是指一項資產在不影響其市場價格的情況下可以轉化為現成現金的效率。最具流動性的資產就是現金本身。換句話說,流動性描述了一項資產可以在市場上以反映其內在價值的價格快速購買或出售的程度。在某種程度上,資產的交易量越大,其流動性就越強。這是因為較高的交易量表明,該資產可以以市場公允價格進行交易。

而之所以NFT缺乏流動性,很大程度是因為NFT資產本身獨一無二的特性,并且同系列的NFT之間也存在著很大區別,能否成交受主觀因素影響較大。而這些往往就會造成NFT資產缺乏統一的定價標準,從而導致估值變得相當困難。因此,在NFT市場,如果消費者看好一個NFT并打算長期持有,那這部分購買NFT的資金就等同于要被長時間無償鎖定。故而,投資者不得不在購買前仔細計算其投資組合中分配給NFT的比例,以期在獲利的同時,保證其資產的流動性。

OpenSea實施對NFT稀有度進行排名的新協議:金色財經報道,NFT市場OpenSea宣布在其平臺內實施Open Rarity,這是一種為NFT提供可驗證稀有度計算的協議。該協議使用透明的數學方法來計算稀有度。OpenSea表示,稀有的NFT的數字會比較小,而具有與許多其他NFT相似屬性的NFT的數字會比較大。因此,市場強調買家在考慮購買NFT時可以看到可靠的“稀有度排名”。(thebharatexpressnews)[2022/9/23 7:15:39]

目前來說,完善的流動性解決方案是NFT生態系統中最為缺失的成分之一。許多用戶錢包里的NFT資產只可在特定的游戲或平臺中使用,脫離這些游戲和平臺,其NFT資產只能閑置在錢包里積灰。無疑,成熟的NFT生態系統需要解決流動性問題,因為只有破除低流動性的禁錮,才能釋放出NFT無窮的經濟潛力。彼時,人們既可以隨時以市場公允的價格交易NFT,又能通過閑置在錢包里的NFT獲取一定的收益。

Bend協議——一種全新的NFT抵押借貸協議

在Bend協議出現之前,主流的NFT流動性協議有兩種,分別是碎片化協議和抵押借貸協議。其中抵押借貸協議通常分為三種模式——點對點模式、資金池模式和中心化模式。而Bend協議最大的創新之處在于其創建了一種點對池的全新抵押借貸協議。

周杰倫加持的NFT項目“幻象熊”PhantaBear交易額被adidas Originals超越:金色財經報道,據最新數據顯示,周杰倫加持的NFT項目“幻象熊” PhantaBear 交易額已被adidas Originals超越。截止目前,PhantaBear 交易額為 1.0526 億美元,市值約為 5589 萬美元;adidas Originals 交易額為 1.0703 億美元,市值約為 1.3582 億美元。此外,當前 adidas Originals 地板價達到 1.75 ETH,24 小時上漲 21.81%;PhantaBear 地板價為 0.8 ETH,24 小時下跌 4.07%。[2022/4/4 14:02:50]

在這種模式之下,借款人可以通過Bend協議將NFT捆綁到一個單獨的代幣中,從而作為一個單一的抵押單位存在。

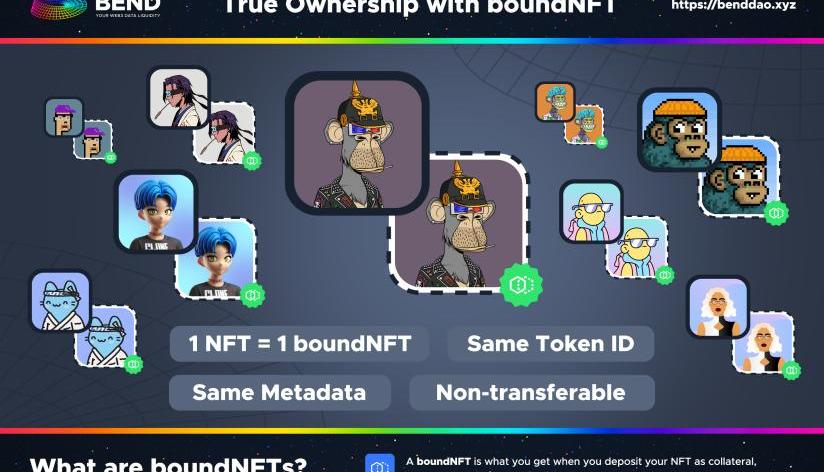

boundNFT是與原始NFT捆綁在一起的鏡像NFT,其本質為ERC-721代幣,在借款和償還時鑄造和燒毀,其代表代幣持有者用作抵押品的NFT。boundNFT旨在提供具有完全安全性和相同數字自我表達的保險庫功能。另外,boundNFT與用戶擁有的原始NFT具有相同的元數據和代幣ID,這意味著用戶可以在錢包中使用boundNFT作為社交媒體PFP。

boundNFT代幣與原始NFT1:1掛鉤。其持有者擁有的所有代幣都可以簡單地集成到NFT錢包和社交媒體中。

Visa合作伙伴Wallester購買其33個NFT:金色財經報道,數字支付解決方案和VISA合作伙伴Wallester購買了由AstroFrens開發的數字收藏品系列。這是Wallester首次涉足NFT領域,根據Wallester的官方公告,它遵循其合作伙伴VISA的戰略,向數字收藏品領域擴張,以150,000美元購買了Visa的CryptoPunks系列。Wallester總計獲得了33只宇航員公牛NFT。(U.today)[2021/10/2 17:20:19]

根據Bend協議,借款人具有以下權利:

發起即時NFT借貸合約,從池中借入ETH。

隨時償還ETH以維持NFT抵押品比率。

還清NFT貸款時取回NFT。

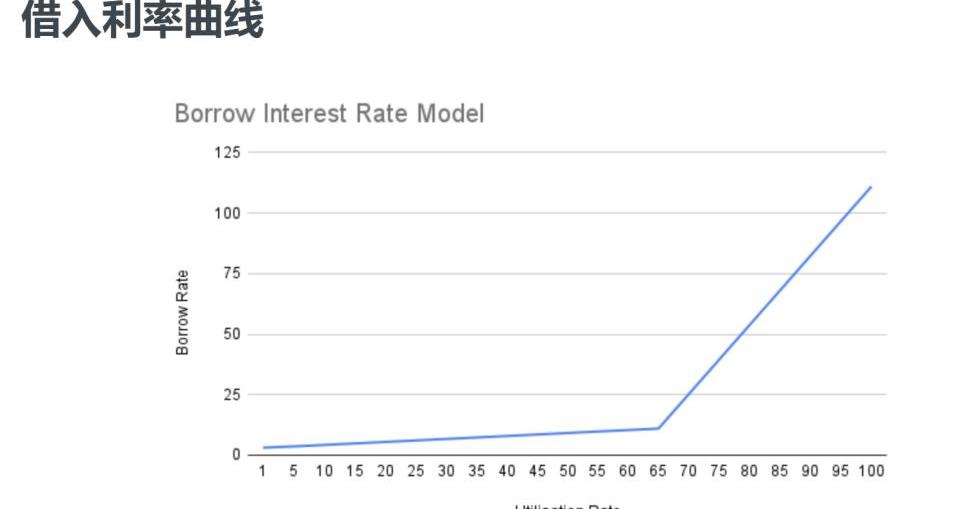

另外,借款的利率如下圖所示。

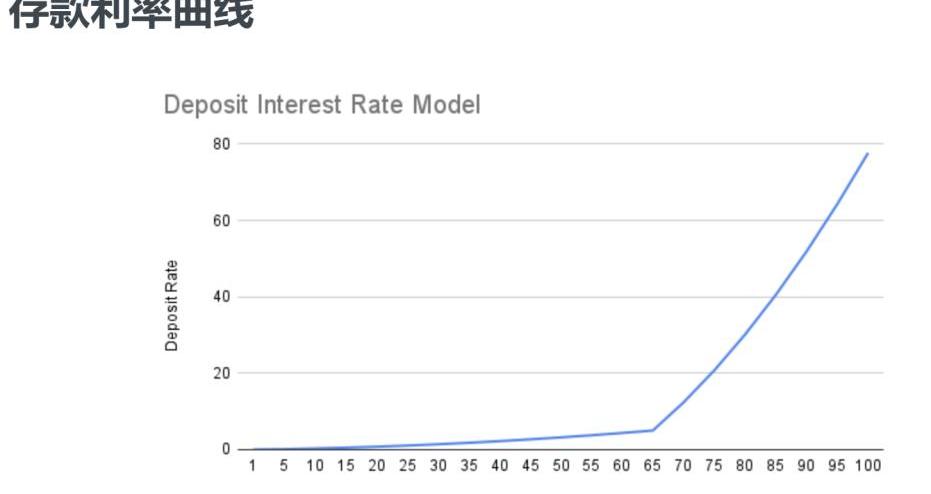

而存款人一方,可以將ETH存入/提取到儲備池,通過提供流動性賺取收益,其收益利率如下圖所示。

NFT市場OpenSea的谷歌搜索量創下歷史新高:金色財經報道,據The Block Research數據,NFT最大市場之一OpenSea上周的谷歌搜索興趣創下了歷史新高。搜索興趣從8月第一周的73躍升至第二周的100(可能的最大興趣量)。OpenSea的Google搜索趨勢與NFT平臺上的交易量增加相吻合。之前報道,OpenSea的交易量從7月到8月增長了194%以上,當月的交易量已經達到8.3億美元。據悉,OpenSea是一家總部位于紐約的初創公司,成立于2017年,3月份獲得了AndreessenHorowitz的風險投資。OpenSea現在價值超過15億美元,最近的1億美元風險投資已于7月獲得。(The block)[2021/8/18 22:20:43]

代幣經濟模型

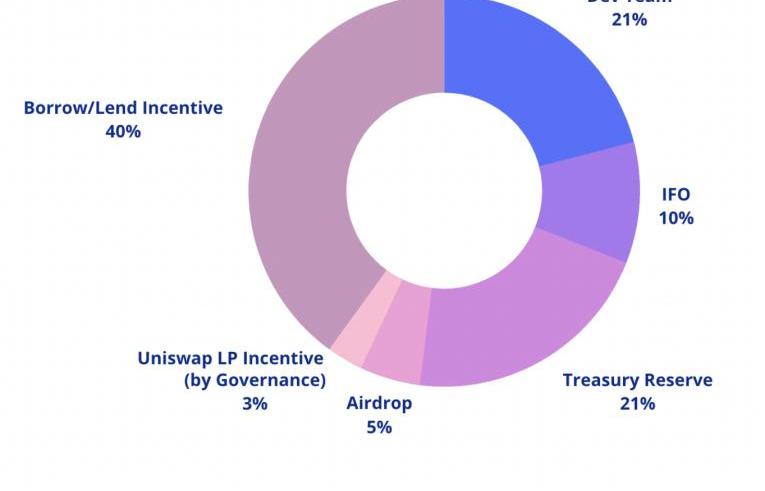

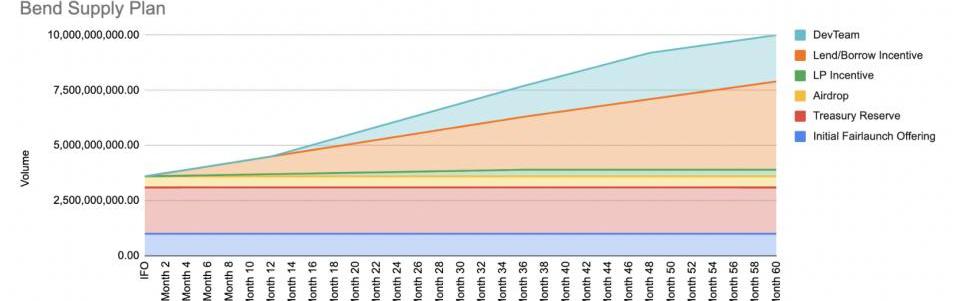

BendDAO的項目內代幣為BendToken,其初始總供應量為100億枚。具體分配如下圖所示:

BendToken是BendDAO的治理代幣,其持有者可以通過質押Bend獲得用于社區治理的Bend代幣——veBend。

veBend是一種非標準的ERC20代幣,在快照中用于確定每個帳戶的投票權。veBend無法轉移。獲得的唯一方法是質押鎖定BEND。最長鎖定時間為四年。一個鎖定入池的Bend提供一個veBend的初始余額。用戶的veBend余額隨著質押Bend解鎖的剩余時間減少而線性衰減。

veBend主要有兩種用例:

1.入池NFT的投票表決

參與BendDAO的治理投票需要錢包內擁有用于社區治理投票的Bend代幣。Bend代幣的質押者有權參與投票,決定選擇哪個NFT有資格成為Bend協議支持借入ETH和提供流動性的抵押品類型。而只要支持的NFT流動性得到改善,所有NFT持有者都會受益。

veBend的持有者可以投票選擇7個藍籌NFT中的4個進行入池,成功入池的NFT將獲得初始ETH借貸池的支持。7個NFT系列分別為MutantApeYC、CoolCats、Doodles、CLONEX、Azuki、WorldofWomen和CyberKongz。目前,已經選出入池NFT的四種藍籌NFT,分別為MAYC、Azuki、CloneX和Doodles。加上默認入池的BAYC和CryptoPunks,如今共支持對六種藍籌NFT提供借貸服務。

至于接下來是否還會繼續拓展借貸池內NFT的種類,目前還不得而知。

2.分享協議收入

Bend質押者享有Bend協議所有的收入。

治理機制

Bend經濟由治理論壇驅動,并借助Bend代幣批準或否決Bend改進提案。此過程旨在確保提案在被推送到鏈上之前得到廣泛討論,從而盡可能保證其合理性和必要性。市場上的所有Bend代幣都可用于對BIP進行投票或委托給Bend協議家代表其進行投票。

具體治理過程如下:

社區創建BIP。

社區評估BIP,收集反饋情況,并進行改進。

社區發出提案實施的信號。

創始團隊實施該提案,并將其提交社區治理。

社區成員評估實施,并批準或否決提案。

風險與局限

目前,NFT市場流動性整體較差,但相較而言,藍籌NFT凝聚了NFT市場上最為優秀的流動性,流動性困局還是主要集中于初創和腰部NFT項目。BendDAO作為一種全新的NFT流動性解決方案,目前,僅支持極少的幾種藍籌NFT的抵押借貸。換言之,其將流動性賦予了相對不太欠缺流動性的對象,本質來說,其實未能解決當今的迫切問題。另外,市場上擁有藍籌NFT的只有極少的群體,這也意味者BendDAO的潛在用戶,目前來看,只有寥寥數千人,這種態勢天然限制了BendDAO的發展。

后續,項目方也許會進一步拓寬借貸池的范圍,甚至也許有一天腰部、初創NFT也有機會進入借貸池。不過如果真的到了那一天,NFT市場整體的流動性也許會得到改善,但項目方卻不得不考慮新的風險問題。藍籌NFT作為市場頭部,其價格具有一定的保障,作為抵押品風險相對較小。而普通NFT的價值判斷仍存在一些困難,伴隨著市場的動蕩,清算風險將被進一步擴大。除此之外,在投票決定NFT入池以及支持NFT閃電貸的模式下,很難說不存在被攻擊的風險,因此,項目預言機機制的完善與否是需要關注的問題。

于是乎,我們不難發現,通過NFT的抵押借貸解決流動性問題似乎陷入了兩難局面。而這也意味著,目前的NFT市場的確需要一種較為合理的估價機制。

潛力分析

雖說目前NFT抵押借貸賽道整體仍存在問題,但仍不能否認它是對NTF流動性解決方案的必要探索。

BendDAO在此基礎上更是進行了模式的推陳出新,作為第一個吃螃蟹的人,其自然有一定的先發優勢。其所針對的抵押借貸對象主要是藍籌NFT,試想一下,如果藍籌NFT的持有者將自己的NFT抵押入BendDAO的借貸池中,后續即便出現了相似的項目,持有者也大概率不會有更換借貸池的打算,這也就是先發優勢的體現。

目前,BendDAO已經在以太坊主網上集成了ChainlinkKeepers用于分散BendDAO的費用分配功能。Chainlink是區塊鏈生態系統中使用最廣泛且經過時間考驗的去中心化預言機網絡,具有去中心化、執行高效、費用低廉、安全可靠等特點。ChainlinkKeepers是Chainlink提供的去中心化服務,這次引進無疑會進一步增強Bend協議的安全性和可靠性。

另外,如開頭新聞所示,BendDAO的鎖倉量已經達到1.6萬ETH,而距其上線也不過短短一個月。這么短的時間內,就凝聚了相當程度的共識,這也反映了市場對于BendDAO的積極態度。因此,筆者認為這個項目目前是值得關注和期待的。

原作者:MarioGabriele原標題:《MulticoinCapital:HowtobeaContrarian》 編譯:麟奇,鏈捕手 每個風險投資家都希望成為逆勢投資者.

1900/1/1 0:00:00原作者:十文 在金融、消費、教育、社交等領域中,信用都扮演著重要的角色。信用評分體系在我們的日常生活中非常常見.

1900/1/1 0:00:00整理:澤祎,鏈捕手 在本文中,鏈捕手將對近期頭部加密風投機構押注的早期項目進行介紹,包括基本信息、官網、相關報道等,幫助讀者們進一步了解到未來的潛力項目.

1900/1/1 0:00:00作者:CYCLabs 現在來看,似乎Cosmos一開始看起來“很蠢”的代幣經濟是可行的。因為初始超過67%的流動代幣加上靈魂人物JaeKwon出走,導致項目方對于Cosmos本身的控制力接近于無.

1900/1/1 0:00:00作者:p.mirror.xyz編譯:TheSeeDAO如今,DAO工具風靡一時。/左:給娃兒的大學基金存$10K/右:給最新的DAO工具創業團隊投$10K/來ETHDenver的不是投資人就是搞.

1900/1/1 0:00:00整理:谷昱,鏈捕手 1、《解析StarkWare的架構與生態:估值80億美元的擴容潛力》ZK系Rollups有兩大龍頭項目,一是StarkWare,二是ZKSync.

1900/1/1 0:00:00