BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD-0.16%

ETH/HKD-0.16% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD+0.64%

SOL/HKD+0.64% XRP/HKD+1.83%

XRP/HKD+1.83%去中心化衍生品具備DEX的多數優勢,例如去中心化、抗審查性、無需許可性、資產高度自主等,Layer 2的加持下,DEX衍生品也具備CEX賴以為傲的Orderbook,DEX衍生品與DeFi、NFT的組合又將激發出無限的想象空間。

可以這樣認為,去中心化衍生品是DeFi的集大成者,也是CEX優勢的吸納者。但當下的DEX衍生品仍處于發展的早期,存在產品設計、交易深度、用使用習慣、性能不足等問題,不過這并不影響DEX衍生品發展的大趨勢,本文將對當下的DEX衍生品領域進行一次全面梳理。

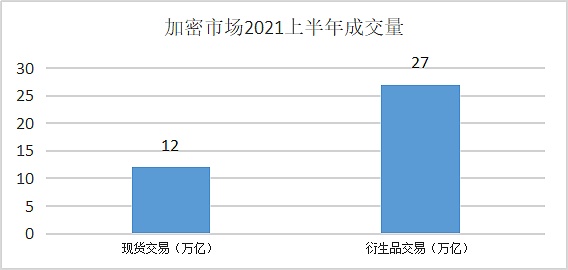

在此前文章《去中心化衍生品會火嗎?》一文,我們提到在2021年上半年,加密領域前10衍生品交易所就產生了大約27萬億美元的交易量,而前10名現貨交易所約為12萬億美元,前者是后者2倍還高。

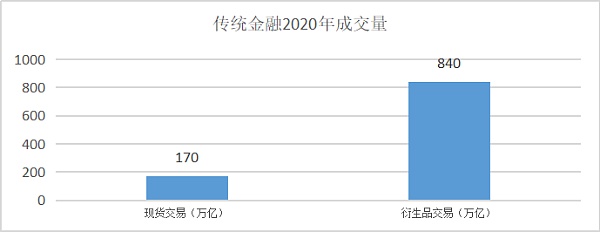

而在傳統金融世界,2020年整體的衍生品市場的名義價值大致為840萬億美元,而對應的股票、債券等現貨市場成交規模約為170萬億美元,衍生品市場的規模是其現貨資產成交量的4-5倍。

Tron.soy在Tron鏈上推出去中心化云挖礦平臺:金色財經報道,位于英國倫敦的 TRON 子公司 TRON.SOY 已在 TRON 網絡上推出去中心化云挖礦平臺。TRON 網絡在區塊鏈上擁有超過 1.52 億用戶和超過 52 億筆交易,[2023/4/24 14:23:36]

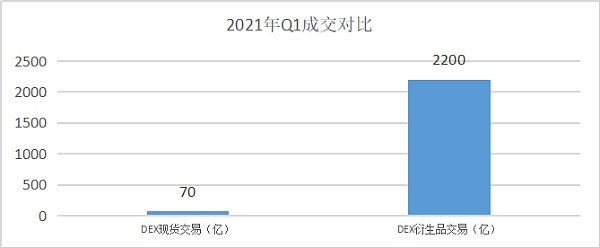

不過在DEX衍生品市場中,這一情況卻恰恰相反。2021年Q1,去中心化衍生品成交量約為70億美元,而同一時期去中心化現貨成交量超過2200億美元,后者是前者的32倍。

以上就是當下DEX衍生品市場的現狀:與傳統意義上“衍生品交易遠超現貨交易”的常態大相徑庭,但另一方面也說明,DEX衍生品市場有著巨大的潛力,就像DEX從2020年初的默默無聞,到下半年成交量爆發,最高占全部加密市場總成交量的40%,這一“壯舉”也極有可能發生在DEX衍生品市場。

DEX衍生品分類方式很多,按照撮合方式可以分為AMM與訂單薄兩種類型,按照產品功能,可以分為六種類型,分別為永續合約(Perpetual)、期權(options)、基于Layer 2的穩定幣(Stablecoin)、利率衍生品(nterest Rate Derivatives)、二元期權(Binary options)、波動率指數(Volatility Indices)。

去中心化質押協議Rocket Pool宣布獲得Coinbase Ventures投資:2月18日消息,以太坊2.0質押協議Rocket Pool創始人David Rugendyke昨日在Discord社群宣布,Coinbase Ventures已投資于該協議。此外,CoinbaseVentures還計劃利用其RPL和ETH來建立的Rocket Pool小型池。[2023/2/19 12:15:21]

按照撮合方式,DEX衍生品分為自動化做市商(AMM,Automated Market Maker)與訂單簿(Orderbook),前者代表項目有Perpetual Protocol、MCDEX、Futureswap、dFuture、Kine Protocol等,后者代表項目有dYdX、DerivaDEX 、Injective Protocol、Vega Protocol、Serum等。

在AMM撮合交易模式下,交易者的交易對手通常是資產池或質押者,例如你在Perpetual Protocol的資產池中質押ETH,實際上你就是交易者的對手盤,協議為了鼓勵你在“Pool”中增加質押量,會將治理代幣的通脹部分與交易手續費獎勵給質押者,以增加深度,進而減少高倍杠桿對價格的影響。這類撮合機制對杠桿容忍度不高,Perpetual Protocol最高支持10倍杠桿。

去中心化中間件協議Automata Network宣布上線Polygon:9月21日消息,據官方消息,去中心化中間件協議Automata Network宣布已通過PoS Bridge上線Polygon,用戶現在可以通過PoS Bridge將ERC-20 ATA代幣轉移到Polygon。[2021/9/21 23:40:30]

在AMM的基礎上,還進化出了vAMM。我們知道在AMM中,質押者需要把真實的資產暴露在高倍杠桿下,這也就將投資者置于高倍風險下。vAMM被稱為虛擬自動做市商,只提供協議價格發現,vAMM背后的真實資產則存儲在智能合約金庫中。

以Perpetual Protocol為例,用戶將100 USDC存入智能合約金庫,假設開了5倍多單,開始交易時,協議就會在vAMM中鑄造500 USDC的虛擬資產,如果發生清算,就在智能合約金庫進行交割,將用戶真實資產與風險進行分割。

采用訂單簿的產品,投資者能夠獲得中心化交易所的交易體驗,例如近期大熱的dYdX就采用訂單簿撮合機制,為了提升性能,dYdX采用鏈下訂單簿+鏈上結算的模式,能夠達到像在中心化交易所那樣的效果,且交易者不必為掛單與撤單支付手續費。dYdX可以容忍能夠達到25倍的杠桿。

那么,未來的DEX衍生品市場到底會采用哪種撮合方式?最有可能的答案是,兩者都需要。

去中心化穩定幣協議BakerDAO將針對BAI(LP)流動性挖礦用戶進行補償:6月21日消息,去中心化穩定幣協議BakerDAO技術社區宣布在BAI價格穩定之前,BakerDAO將在6月21日12:30 分左右(新加坡時間)暫停BAI(LP)相關的流動性挖礦(BAI-USD,BAI-BUSD,BAI-hHAI,BKR-BAI)。此前參與BAI提供流動性挖礦的用戶因為無常損失,BakerDAO技術團隊將對其進行BKR補償,補償細節將另通知。BAI(LP)相關的挖礦獎勵將分配給BAI(LP)提供流動性挖礦的用戶,BAI單幣挖礦和BKR LP挖礦用戶。[2021/6/21 23:52:48]

首先,對于AMM,就像在Uniswap、Sushiswap、DoDo這些DEX上看到的,他們采用AMM撮合方式,允許用戶自由上架各類代幣交易對,只要提供足夠流動性就可以開門營業了,在即將到來的Perpetual Protocol v2 Curie版本中,將會采用這一模式。

另一方面,對于訂單薄,為用戶提供了CEX這樣的交易體驗,以dYdX為例,交易者能夠得到“市價/限價/止損/追蹤止損單”這樣的掛單體驗,與此相反,在采用AMM的Perpetual Protocol V1中,用戶只能接觸到市價訂單。

HaykerDAO已發行超過100萬美金的去中心化穩定幣HAI:據技術社區消息,截止2021年5月3日HaykerDAO已累計發行超過100萬美金的去中心化穩定幣HAI,HaykerDAO在暫未開啟流動性挖礦的情況下,金庫地址數達到300+。

據悉,HaykerDAO是火幣生態鏈(HECO)上的去中心化自治組織和智能合約系統,提供HECO上的第一個去中心化穩定貨幣HAI ,HKR是HaykerDAO 協議的治理代幣。[2021/5/3 21:21:00]

實際上,同時采用兩種撮合方式的設計早已被DeFi開發者們采納,例如完全基于L2基礎設施Arbitrum的去中心化交易所DeGate,在設計之初就將AMM與Orderbook同時整合進產品。樂觀判斷AMM+Orderbook+Layer 2將成為新生代DEX的基礎配置,也會成為DEX衍生品交易產品的選擇。

按照產品類型,DEX衍生品可以分為六種類型,分別為永續合約、期權、合成資產類產品、利率衍生品、二元期權、波動率指數,這其中與永續合約/期權相關的產品最多,而且隨著L2基礎設施的不斷完善,永續合約類衍生品正爆發出強勁的生命力,例如,基于L2基礎設施Starkware的dYdX交易量呈現指數增長,在剛剛過去的9月20日,dYdX的交易量超過23億美元,是三個月前成交量的90倍,如此快速的增長,要歸功于dYdX的二層解決方案StarkWare。

dYdX成交量變化,數據來源:dydx.exchange

永續合約類產品,主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、Injective Protocol、DerivaDEX、Kine Protocol。

目前,dYdX、Perpetual Protocol、和Futureswap是中心化衍生品交易領域的領頭羊,成交量占整個市場的90%以上,不過,隨著Arbitrum、Optimism、StarkWare等L2基礎設施上線,其他產品的市場份額也將有較大的增長空間。

此外,隨著DeFi生態系統更多的高性能L1不斷完善,例如Polygon、Solana、Polkadot、OEC、Definity等,新的競爭格局也將打開,例如Kine Protocol同時選擇跨多個基礎設施(Polygon、ETH、OEC等),采用以太坊鏈上質押+鏈下交易,支持最高100x的永續合約,這是DEX衍生品世界最高杠桿的永續合約產品。

期權類產品,主要包括Opyn、Hegic、CHARM、Hedget、Oddz Finance、Permia Fianance、Siren、Vega、Auctus、Primitive。合成資產類產品,主要包括Ribbon Finance、Umaproject、Synthetix。利率衍生品,主要包括Swivel、Pendle、Element、Sense。二元期權,主要包括Thales、Divergence。波動率指數,主要包括Volmex、CVI。

除了以上分類,我們還要關注基于L2跨鏈方案的算法穩定幣、穩定幣衍生品。目前,與以太坊兼容的側鏈、穩定幣衍生品xDai為DEX衍生品發展提供了更大的可能性。

針對DEX衍生品市場最常見的永續合約、期權與合成資產三個品類,每個品類挑選出最重要的兩個項目進行對比。

首先來看永續合約產品中的Perpetual與dYdX,對比將從杠桿倍數與抵押品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗等幾個方面展開。

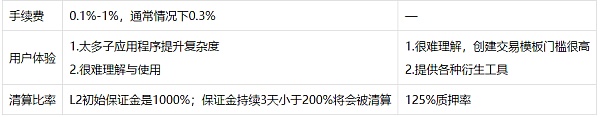

數據來源:A&T Capital

數據來源:A&T Capital

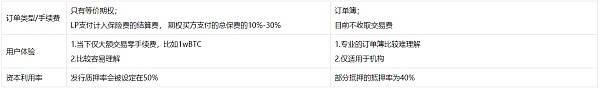

然后來看期權產品中的Hegic V8888(V8888代表最新版本)與Opyn,對比將從支持產品、流動性來源、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&T Capital

數據來源:A&T Capital

最后來看合成資產類產品中的Synthetix與UMA,對比將從支持產品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

由于篇幅原因,本文暫時展示前三部分,后面四個部分將會在下周(9月29日)推送,歡迎圍觀。說明:《去中心化衍生品的商業版圖》全文共計劃七部分,分別為1)去中心化衍生品交易現狀、2)DEX衍生品交易的兩種撮合方式、3)DEX衍生品交易的六種類型、4)DEX衍生品商業版圖、5)當Layer 2遇到DEX衍生品、6)去中心化衍生品的想象空間、7)去中心衍生品面臨怎樣的問題。

Tags:DEXPROAMMPROTDEXTF價格prom幣是什么幣AmmunitionDivergence Protocol

NFT的火爆,沒有比這更出圈的佐證了。有消息稱,著名導演王家衛將在10月份拍賣首個電影NFT作品《花樣年華-?一剎那》,系經典電影《花樣年華》的未發行片段,時長1分31秒.

1900/1/1 0:00:00比特幣可能是抵御恒大破產危機的完美解決方案。原文標題:《「恒大暴雷」會摧毀比特幣嗎?》首先是標普。接著是穆迪。然后是惠譽。 而今天早上是摩根大通.

1900/1/1 0:00:00從今日頭條到加密風投基金Paradigm ,投資人黃共宇(Matt Huang)在VC圈的成績有目共睹.

1900/1/1 0:00:00看似完美的元宇宙,或許不堪一擊。活著,是一種什么樣的感覺?“覺醒前叫活著,覺醒后是我看著我在活著。”這是電影《失控玩家》給出的答案.

1900/1/1 0:00:001.發改委、央行等連發通知整治挖礦及虛擬貨幣交易炒作 加密市場應聲下跌其實自2017年以來,有關加密貨幣的風險防控及監管政策一直在發布,相關的監管不斷增強.

1900/1/1 0:00:00還記得之前文章提到的國際著名拍賣行佳士和余文樂合作的網上拍賣專場《No Time Like Present》嗎? 9月28日《No Time Like Present》作為亞洲首次的NFT加密藝.

1900/1/1 0:00:00