BTC/HKD+5.82%

BTC/HKD+5.82% ETH/HKD+7.43%

ETH/HKD+7.43% LTC/HKD+2.95%

LTC/HKD+2.95% ADA/HKD+9.92%

ADA/HKD+9.92% SOL/HKD+7.47%

SOL/HKD+7.47% XRP/HKD+9.63%

XRP/HKD+9.63%作者:RyanSwanson

原標題:《ANewGenerationofdHEDGEFunds》

編譯:aiekjdns

如今,傳統的資產管理業務管理著超過100萬億的客戶資產。負責所有這些資本的是投資經理,他們坐在主要金融中心的天際線上。盡管基金經理獲得了豐厚的回報,但這是一個眾所周知的難以進入的領域:一個人通常需要常春藤盟校的背景、強大的網絡以及現有和潛在客戶的深厚關系——這是世界上大多數人無法達到的先決條件,無論如何有實際投資技能或能力。

進入區塊鏈,這是一種專為去信任活動而設計的技術。理論上,區塊鏈特別適合應對上述挑戰。投資者是匿名的,所以投資者純粹是根據他們的結果或優點來判斷的,沒有家庭、種族或性別等資格因素;績效透明,這意味著可以輕松評估投資回報而沒有欺詐風險;即使基金經理決定將資金分配到哪里,客戶也可以保留資產所有權。

一、想成為對沖基金經理嗎?

dHEDGE是一個去中心化的基金經理平臺,消除了主動基金管理的障礙。該項目讓個人在點對點的基礎上建立資金,同時保持對各方都有利的薪酬結構。利用智能合約技術,dHEDGE允許管理人員創建非托管池,投資者可以在其中分配資金,而無需將直接托管權交給管理人員。

從本質上講,基金管理人在沒有直接接觸投資者資金的情況下控制基金的投資,消除了管理人被盜的風險。基金經理可以是任何一方,無論是個人、團隊還是程序化的投資策略。

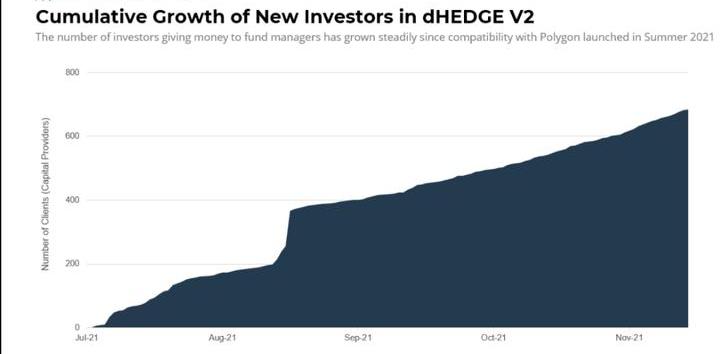

dHEDGE的第一次迭代始于一個通過與Synthetix協議集成構建的平臺,允許通過合成資產進行零滑點交易。基金經理可以將客戶資金引導至大量基于以太坊的資產,類似于投資經理對股票、債券或其他證券的投資。不幸的是,隨著以太坊網絡交易成本的上升,這對大多數人來說已經變得無法使用。因此,最近推出的dHEDGEV2使用重新設計的智能合約,從支持Polygon開始引入了多鏈資產管理。這些新的智能合約支持輕松部署EVM鏈,允許協議輕松將新協議或資產列入白名單以進行集成。dHEDGE計劃繼續向平臺添加額外的鏈,以支持平臺在任何地方交易任何資產的目標。

Web3游戲公司Trailblazers Games完成820萬美元融資:3月18日消息,Web3游戲公司Trailblazers Games宣布完成820萬美元融資,Makers Fund領投,Play Ventures、Fabric Ventures參投,Aleksander Larsen、Chris Lee、Oliver L?ffler、Santiago Santos、Itamar Lesuisse和Sagi Shorrer等天使投資人也參與投資。

Trailblazer的團隊采取布式和遠程辦公形式,該筆資金將用于區塊鏈游戲Eternal Dragons 的開發工作,包括擴展合作伙伴關系以及擴大團隊。[2022/3/18 14:05:23]

二、在dHEDGE池中導航

礦池是智能合約,客戶可以在其中存入資金供dHEDGE經理進行投資。所有權永遠不會易手,因為資產被鎖定并存儲在智能合約中。除了安全性之外,該模型還可以簡化流動性,因為資金不需要鎖定期。投資者可以隨時存入和取出資產,而無需基金經理或dHEDGE的酌情決定權。

在建立一個池時,管理人員會創建一個基金名稱和一個相應的代幣,當資金被添加到池中時,后者將分發給投資者。這些代幣代表投資者在池中總資產的比例份額。每個代幣的定價基于池資產的資產凈值(NAV)除以基金代幣總數。基金代幣可贖回其在池資產中的份額,但是,未來的更新將允許單一資產提取。

Animoca Brands收購獨立游戲開發商Grease Monkey Games:官方消息,Animoca Brands宣布已完成對獨立游戲開發商Grease Monkey Games的100%收購。Grease Monkey Games是Torque Burnout和Torque Drift的開發商,并且正在開發一個新的主要賽車項目。

Grease Monkey Games 的現任管理層將繼續運營公司,與Animoca Brands密切合作,協調與區塊鏈集成、FT、NFT、P2E能力、協同工作和產品發布,尤其是與Animoca Brands的REVV Motorsport生態系統相關的產品。[2022/2/17 9:58:46]

這種代幣機制可以用一個例子來說明。讓我們假設一個100,000美元的基金以1美元的價格鑄造它的基金A代幣,最大供應量為10萬個代幣。現在假設經理的投資策略得到了回報,基金的資產凈值在下一年的某個時候價值175,000美元。按照這個估值,基金A代幣現在每個代幣價值1.75美元。然后投資者可以贖回他們的代幣以按比例分配基金的基礎資產。值得注意的是,dHEDGE計劃讓投資者能夠為單一資產贖回基金代幣,而不僅僅是他們在基金投資組合中的投資份額。

就像TradFi一樣,強勁的表現對頂級投資者來說是有利可圖的。當高績效經理的基金價值超過之前的高水位值時,他們有資格獲得績效費。每次基金超過其先前的峰值時都會設定該基準,以確保管理人員不會因表現不佳而賺取費用。當基金確實超過其高水位線時,管理人將收取費用作為基金中的新代幣。因此,精明的觀察者可能會注意到,隨著業績的持續上升,基金經理增加了他們對基金的所有權;同時,投資者面臨被較大投資收益抵消的輕微稀釋。這也有助于經理們——盡管沒有更好的說法——“把錢放在嘴邊”。

Messari創始人:做多 USDC,做空美元:8月23日,Messari創始人 Ryan Selkis?發推表示,做多 USDC,做空美元,理由是由加密貨幣行業構建的穩定幣是我們出口美元的方式,大型政府的聯邦貨幣計劃是我們輸給中國并破壞美元儲備地位的方式,美元穩定幣對美國和美元的支持程度非常高。[2021/8/24 22:32:52]

除了績效費用外,dHEDGE還運行一個流動性挖掘計劃,旨在鼓勵使用該協議,推動對活躍礦池的質押,并獎勵表現出色的經理。如果所有投資者將其資產與符合條件的基金抵押,都可以獲得這些獎勵。礦池必須滿足四個標準要求才能獲得資格:

1.礦池必須達到正的Sortino比率——這意味著投資回報高于特定的風險調整指標

2.池必須活躍超過四個星期,證明投資記錄有一些相似之處

3.該礦池必須是公開的并對dHEDGE生態系統中的任何參與者開放

4.池必須有至少20%的年回報率

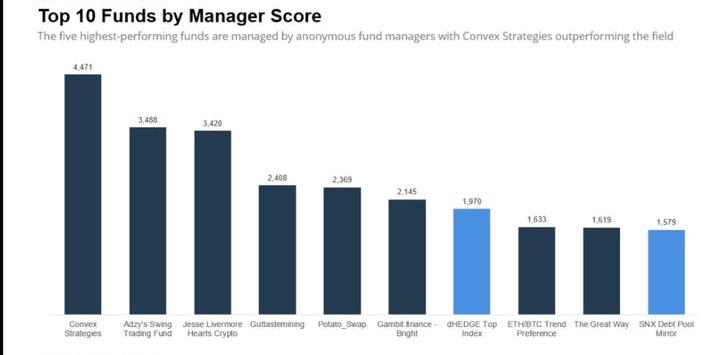

經理得分=Sortino比率xsqrt

dHEDGE的經理評分使用Sortino比率,這是一種財務指標,用于衡量風險調整后的回報,方法是將基金的投資回報率除以下行偏差。總之,該比率描述了經理相對于所承擔風險的績效。要獲得評分資格,經理必須擁有至少4周的績效數據。dHEDGE整體排行榜上的前10名經理的得分在1,500到4,500之間,其中前三名的表現優于前10名的平均值,如下所示。

Messari研究員:所有加密資產與BTC的相關性都已大于60%,部分已高達80%:5月25日消息,Messari研究員Mira Christanto發推表示,所有加密資產與BTC的相關性在一周內急劇增加。現在所有加密資產與BTC的相關性都大于60%,其中部分加密資產已達到80%的高位。[2021/5/25 22:42:15]

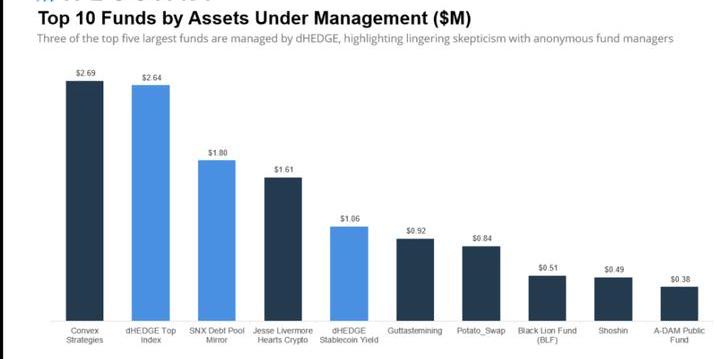

雖然dHEDGE的經理評分衡量的是基金經理的風險調整后回報,但AUM最受歡迎的基金池通常選擇效率較低的策略。在以太坊平臺上,dHEDGE自己的頂級指數基金僅差2萬美元就成為平臺上最大的基金,同時在經理評分排行榜上排名第7。事實上,由dHEDGE創建和維護的池始終在平臺上吸引最多的資產,即使它們并不總是為下行風險產生最佳回報。這種脫節可能凸顯了對匿名基金經理的持續缺乏信任,而不管他們產生回報的能力如何。

dHEDGE在以太坊和Polygon網絡上托管池,每種網絡都提供了一組略有不同的資產和策略可供選擇。如前所述,以太坊上的交易通過合成資產與Synthetix協議進行傳播。與此同時,多邊形池通過五個核心協議實現:SushiSwap、Quickswap、Balancer、1inch和Aave。與以太坊基金不同的是,以太坊基金將池限制為5個資產,而Polygon池可以容納最多10個資產。這兩個似乎都是限制,但值得記住的是,區塊鏈上的絕大多數池在任何時候都持有少于3個代幣。

聲音 | Messari首席執行官:投資者將在艱難時期涌向比特幣:據newsbtc報道,加密資產研究組織Messari的首席執行官Ryan Selkis近日表示,基于區塊鏈的資產(即比特幣)的原始用例是“錢”。在日常工作中使用比特幣作為錢目前是不可行的,但轉變已經開始了。Selkis指出,在某些時候(也許是現在),資本市場將經歷“通貨膨脹的衰退”。投資者將在艱難時期“涌向”有價值的地方,如數字黃金。就目前而言,黃金的數字化體現最能由比特幣代表,因此,一旦消費者對傳統市場失去信心,比特幣可能會看到購買壓力的涌入。[2018/12/21]

三、DHTTokenomics

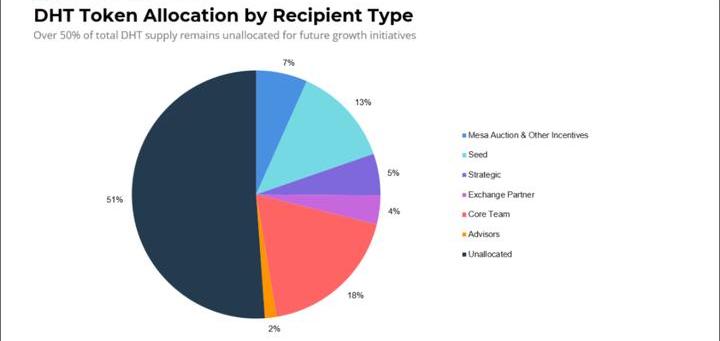

除了資金池代幣,dHEDGE還擁有一個名為DHT的原生代幣,主要用于項目的治理和項目的資金庫Uberpool。于2020年9月首次分發,總供應量的7%通過在MesaDEX上的拍賣出售。該代幣當前的總供應量為1億。但是,如果DHT持有者愿意,他們確實有能力調整最大供應量。如下所示,代幣分配相對公平,只有約18%的總供應量流向私人投資者和合作伙伴,約19%流向核心團隊,兩者都有三年的歸屬期。有趣的是,未指定總供應量的50%以上。未分配供應的未來用例可能會用于未來的戰略合作伙伴關系、融資或其他旨在增加平臺用戶和AUM的舉措。

四、DHEDGE去中心化資助組織和協議庫

啟動新區塊鏈的組織是dHEDGEDAO,由DHT利益相關者管理。與許多其他DAO一樣,dHEDGE管理內部協議庫。dHEDGE的資金由一部分經理績效費資助,目前為10%。截至11月18日,財政部已收取約332萬美元的經理費。

要質押DHT,用戶必須首先選擇1個月到3年之間的時間鎖定期。然后DHT與vDHT一對一交換,1個月后燃燒。對于較長的鎖定期,質押者將獲得額外的vDHT獎勵,以增加其質押DHT的投票權。

vDHT的所有者有資格獲得三種類型的獎勵:

1.傳統質押獎勵

2.性能挖掘

3.平臺紅利

如前所述,dHEDGE為協議庫收取所有經理績效費用的10%。每個季度,國庫中這些資產的10%要么再投資到dTOP,要么以協議紅利的形式分配給利益相關者。再投資或分配的決定取決于vDHT持有者。最近的季度分配投票于10月9日結束,約有81%的投票決定分配一半并將另一半再投資。如果決定分紅,就像最近的投票一樣,那么它們將通過DHT回購“支付”,這意味著指定用于分配的大約142,000美元將用于回購131,365DHT。這種方法在不稀釋DHT持有者整體的情況下獎勵抵押者。

dHEDGE是去中心化資產管理行業中比較獨特的項目。盡管存在一些競爭對手,但數量并不多。讓我們來看看兩個類別。

1.更廣泛的去中心化資產管理

2.鏈上主動資產管理

更廣泛的去中心化資產管理將包括投資者日常使用的許多協議,例如Curve、Compound和Yearn.Finance等名稱。這些平臺分別提供去中心化借貸池、收益優化和資產聚合。雖然不是直接競爭對手,但此類項目提供了dHEDGE所提供服務的分解版本,可以將其視為匯總dHEDGE的單個部分。

其他少數幾個鏈上主動資產管理項目與dHEDGE更相似。在這個子行業中,dHEDGE有兩個主要競爭對手:EnzymeFinance和SetProtocol。

第一個是EnzymeFinance,以前稱為MelonFinance(MLN)。Enzyme建立在以太坊上,提供類似于dHEDGE的主動鏈上資產管理。該平臺管理著919個池和2,344名可識別投資者的超過1.46億美元的非托管資產。管理人員可以從200多種ERC-20代幣中選擇他們的投資組合,并可以參與收益耕作、抵押和流動性供應。兩個項目的原生代幣之間存在顯著差異。MLN在使用平臺時提供應用程序;MLN可用于支付費用和建立基金以及交易和表示投資池的價值,但交易僅限于以太坊,不支持其他L1或L2網絡。

第二個競爭對手是SetProtocol,這是另一個在Ethereum和Polygon上活躍的協議。SetProtocols允許將加密資產捆綁到一個以ERC-20代幣表示的籃子中,這一前提類似于華爾街常見的傳統資產證券化。負責每個籃子的經理成為維護產品性能的有效資產經理。與dHEDGE和Enzyme一樣,投資者可以選擇與經理一起分配資金,以換取代幣化的一籃子資產。從某種意義上說,SetProtocol提供了更廣泛的用例,因為它可以幫助構建結構化產品,例如IndexCo-Op的各種基于加密的指數,以及社交交易,例如主動基金管理。然而,與dHEDGE相比,權衡包括資產類別的限制以及無法做空代幣籃子中的資產。

五、路線圖:

為了推動下一階段的增長,dHEDGE在10月份舉辦了“金庫資金多元化”活動,籌集了200萬美元的資金,由Synthetix領投,0xVentures、MaskNetwork、Ellipti、MeldVentures和其他公司參與。預計這些資金將用于額外的協議集成項目、產品開發以及技術和營銷支出。即將實施的顯著發展包括單一資產提取功能和非績效管理費的引入。兩項提案均在100%的社區支持下獲得通過。

項目路線圖包括dHEDGEV2的持續演進及其多鏈資產管理策略。Polygon的引入是實現互操作性的第一步。該協議最近在Optimism上線,dHEDGE團隊計劃繼續進行額外的鏈整合,讓投資者能夠在單一平臺上接觸到所有加密貨幣。

雖然一家加密原生公司預計將從加密資產開始,但dHEDGEV2的“任何資產,任何地方”的座右銘回避了該平臺是否希望提供對傳統股票或其他替代資產的訪問的問題。隨著加密繼續獲得主流采用,并且傳統公司開始對其傳統金融資產進行代幣化,dHEDGE可能處于有利地位,可以很好地捕捉對所有資產類別的去中心化資產管理的需求,而不僅僅是加密。

隨著3000億美元的年收入在主動投資管理行業中爭奪,看到像dHEDGE這樣的去中心化資產管理平臺開始從現有參與者手中奪取市場份額也就不足為奇了。如果客戶設法找到一種方法來克服對匿名基金經理投資的恐懼——也許是通過評估往績記錄或突出其他指標——那么那些坐在城市天際線高處的人可能需要提防。

作者:ELAINEHU 編譯:Katie辜,Odaily Terra市場分析 通常年底是休息和為假期做準備的時候,但2021年最后幾周,加密市場沒有顯示出“休息”的跡象.

1900/1/1 0:00:00作者:EshitaNandini原標題:《BitDAO:RethinkingtheInvestmentDAO》 編譯:胡韜,鏈捕手 除了傳統的風投和基金之外.

1900/1/1 0:00:00鏈捕手消息,據美國SEC監管文件顯示,比特幣礦企RhodiumEnterprises計劃在首次公開募股(IPO)中以每股12至14美元的價格發行769萬股股票,交易代碼為RHDM.

1900/1/1 0:00:00鏈捕手消息,隱私計算網絡Oasis獲得BinanceLabs4000萬美元支持,用于扶持Oasis生態DeFi、數據DAO、NFT、元宇宙等領域項目發展,推動Oasis生態進一步繁榮.

1900/1/1 0:00:00原文作者:VicKalchev,BanklessDAO 原文編譯:元宇宙之道 通往未來的DAO 坦率地說,DAO是組織的未來.

1900/1/1 0:00:00原標題:《Web3/Crypto:WhyBother?》作者:AlbertWenger,USV合伙人編譯:gm,律動BlockBeats一直讓我感到驚訝的一件事是.

1900/1/1 0:00:00