BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+2.12%

ADA/HKD+2.12% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD+1.97%

XRP/HKD+1.97%本研究考慮的主題是抵押穩定幣,連同算法穩定幣,這些數字貨幣正吸引著投資者的關注,并通過日益高效的協議為用戶創建新的用例,極大地創新了DeFi世界。該研究考慮了6個項目及其穩定策略的利弊。在這篇文章中,我們將介紹這些協議的內部功能,以及我們用來獲取和分析數據的框架。

抵押穩定幣是一種可替代的代幣,它完全或幾乎完全由發行該代幣的協議的儲備中持有的抵押品支持。每一個被分析的方案都有機制使其即使在市場發生不利事件時也能保持抵押比率。事實上,每個協議都實現了自己的結算算法,引入了穩定價格和用戶需求的數字貨幣的新方法。

這個地區是最后開發的地區之一。雖然穩定幣長期以來一直是加密生態系統的一部分,但在上一個時期,從未脫離其掛鉤,并試圖盡可能去中心化和穩定的智能貨幣正在被開發。

Bernstein:對Ripple的判決削弱了SEC對加密貨幣的立場:金色財經報道,經紀商Bernstein在周四的一份研究報告中表示,美國地區法院裁定Ripple的XRP代幣如果通過交易所或程序化銷售出售,則不應被視為證券,這是加密貨幣領域的一個里程碑式的判決。分析師寫道,這削弱了美國證券交易委員會(SEC)的立場,即證券法是明確的,并且考慮到每種情況都需要上下文解釋。[2023/7/14 10:55:31]

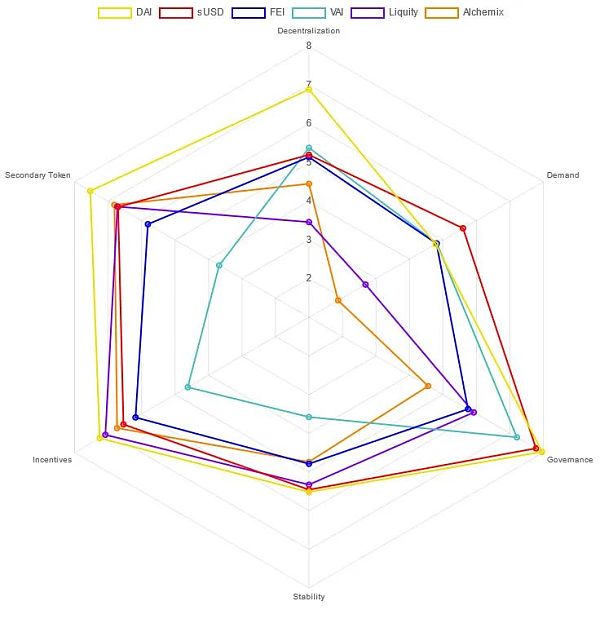

目前該領域的主要參與者是Liquity、sUSD、Fei、Venus、MakerDAO和Alchemix。這些是我們為研究選擇的協議,目的是分析支持穩定幣的協議的功能和方法。由于DeFi正在擴展,需要注意的是,分析的協議不僅是以太坊生態系統的一部分,還包括其他被證明能夠執行和EVM兼容的鏈。

以太坊網絡當前已銷毀339.84萬枚ETH:金色財經報道,據Ultrasound數據顯示,截止目前,以太坊網絡總共銷毀3398457.48枚ETH。其中,OpenSea銷毀230050.65枚ETH,ETH transfers銷毀289522.42枚ETH,UniswapV2銷毀184377.10枚。注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2023/6/18 21:45:13]

在之前的研究中,采用了定義度量的框架,并取得了一些出色的結果。有時難以分析的協議指標的研究可能是基礎部分,因為它定義了所有項目所涉及的一般方面。

框架又被分為三個宏觀的參考領域:

Ripple承諾將提供100萬美元XRP支持土耳其和敘利亞地震救援活動:2月15日消息,Ripple發推稱,承諾將提供100萬美元的XRP支持在土耳其和敘利亞提供地震救援的非政府組織。

具體而言,Ripple將通過Crypto for Charity的救濟基金實現并將捐贈25萬美元的XRP,并將根據所有加密捐款以2:1的比例配捐,最高達75萬美元。該基金將支持CARE.org、World Central Kitchen、Mercy Corps、IRC四個非政府組織,捐款平均分配,用于為敘利亞和土耳其受影響的社區提供現金、基本物品、食物等。[2023/2/15 12:08:07]

市場設計,

機制設計,

代幣的設計。

以太坊L2網絡總鎖倉量為47.3億美元:金色財經消息,L2BEAT數據顯示,截至5月27日,以太坊Layer2上總鎖倉量為47.3億美元。其中鎖倉量最高的為擴容方案Arbitrum,約25.8億美元,占比54.51%。其次是dYdX,鎖倉量9.47億美元,占比20.1%。Optimism占據第三,鎖倉量4.82億美元,占比10.18%。[2022/5/27 3:46:14]

這些指標被認為是最重要的,因為它們影響著此類抵押穩定幣設計的穩健性。還需要注意的是,該研究僅限于2021年1月1日至2021年5月24日的鏈上數據,以確保使用的時間段是一致的,并消除不同時間段的任何市場沖擊。

市場設計:是參與者進行交易和代幣存在的生態系統。限制數字環境是很重要的,因為市場設計定義了機制有效性的結構限制。

機制設計:協議中的機制設計定義了管理用戶與協議交互的基本規則。一般來說,這些指標指的是協議如何管理標的資產的波動性,以在一段時間內保持恒定匯率。

代幣設計:代幣設計定義了管理項目代幣的規則。它們包括定義行為、激勵和穩定指數的不同指標。在這些指標中,我們還發現了二級代幣如何工作的分析,以及它在協議的穩定性和規則中扮演的角色。

一旦研究了協議的各個方面并分析了它們在單個指標中的行為,研究就會深入到“討論”部分。重點是了解不同設計的哪些部分對生產中的穩定幣算法的最終場景影響最大。與前一部分一樣,這里的討論也分為幾個部分,試圖定義一些基本要點,從中找到見解。

這項研究的目的是了解不同協議設計的哪些部分對我們在基于儲備的穩定幣市場看到的最終場景有最大的影響。具體來說,穩定幣的目標是優化穩定性。為此,我們將討論分為6類:網絡效應、需求、治理、穩定性、激勵和二級代幣。

網絡效應:去中心化的網絡通過多個渠道傳播交易信息,而不是依賴于單一的接觸點。每個交易之間的鏈接數量決定了中心性得分的程度。

需求:穩定幣的需求是由流通中轉帳的數量決定的。一般來說,較高的百分比意味著穩定幣的可用性更高。理想情況下,我們想要一個穩定的幣,每月交易量高且增長快,交易量增長快于供應量增長。

治理:治理可以分為硬治理和軟治理。硬治理包括完全嵌入代碼中的規則、機制和生態系統政策。軟治理是指管理機構可以改變生態系統的參數,比如改變利率、通貨膨脹率或贖回率。

穩定性:由于穩定性是這些貨幣的主要方面,很難定義它,所以它的定義和它的身份被分為幾個點,如價格的頻率分布、速度、效率和穩定性機制。

激勵:我們已經確定了兩種主要的方法來分析圍繞抵押穩定幣的激勵措施。當然,其中一個重點是本研究反復出現的主題和支點:穩定性。而第二種則包含了“純粹的”激勵措施,這些激勵不會有助于或幫助協議的穩定性,而只是依賴于經濟利益。

二級代幣:二級代幣可以涵蓋多種不同的用例,一些值得注意的例子可能是:治理、風險重新分配、激勵和協議中與博弈理論機制相關聯的用例。

MakerDao是一個去中心化借貸平臺,采用加密抵押品來發行一種名為$DAI的加密支持穩定幣,它允許不同類型的抵押品,并由Maker ($MKR)持有人管理。事實上,它似乎是最去中心化的協議,其中二級代幣具有最大的效用,并被持有者使用。

抵押穩定幣是DeFi最有趣的部分之一,它在整個生態系統中的影響力與日俱增。完美協議的基礎是讓代幣和貨幣能夠通過穩定和穩健性對外部事件做出最佳反應。研究中發現的許多基本問題都應該作為改善現狀的線索。

正如前面提到的,我們談論的協議仍然很年輕,但有潛在的破壞性。這項研究應被視為個人見解,以更好地理解工作的當前狀態,但絕不應被確定為最終或完整的。DeFi、代幣和穩定幣是一個快速增長的領域,每個月都可能顛覆以前認為理所當然的想法和動態。

盡管這似乎是一個離主流非常遙遠的領域,但考慮到數字經濟的穩步和不可阻擋的增長,抵押穩定幣有機會進入任何人的錢包。鑒于這一領域的投資、開發商和熱情,很難不認為這一領域有光明的前景。

Source:https://medium.com/coinmonks/what-are-collateralized-stablecoin-3411a24def7c

移動支付網訊,10月7日,中國人民銀行行長易綱在“在國際清算銀行(BIS)監管大型科技公司國際會議”上表示,在大型科技公司推動下,中國移動支付快速發展,目前普及率已達86%.

1900/1/1 0:00:00新冠疫情蔓延全球后,加州大學伯克利分校(UC Berkeley)畢業生無法在去年春天參加正常的畢業典禮.

1900/1/1 0:00:001.DeFi總市值:1323.82億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:37.

1900/1/1 0:00:00導讀:NFT的最大價值可能不在于NFT本身,而是NFT作為一個技術組件賦能其他實體或系統。NFT通過在其他實體或系統中為其中的數字化元素起到數據唯一可信標識和數字確權的作用,從而使得其他實體或系.

1900/1/1 0:00:00Coinbase 的 NFT 平臺在宣布開始注冊當天就吸引了上百萬的用戶,對于 NFT 來說,這是另一個標志。納斯達克上市平臺即將開始支持 NFT 交易,無疑又是 NFT 的一次全球推廣.

1900/1/1 0:00:00近期行情可謂跌宕起伏,二級市場自 5 月中下旬的大幅度調整后,近期又獨立于美股行情,逼近歷史新高.

1900/1/1 0:00:00