BTC/HKD-4%

BTC/HKD-4% ETH/HKD-9.26%

ETH/HKD-9.26% LTC/HKD-9.05%

LTC/HKD-9.05% ADA/HKD-7.03%

ADA/HKD-7.03% SOL/HKD-6.31%

SOL/HKD-6.31% XRP/HKD-4.75%

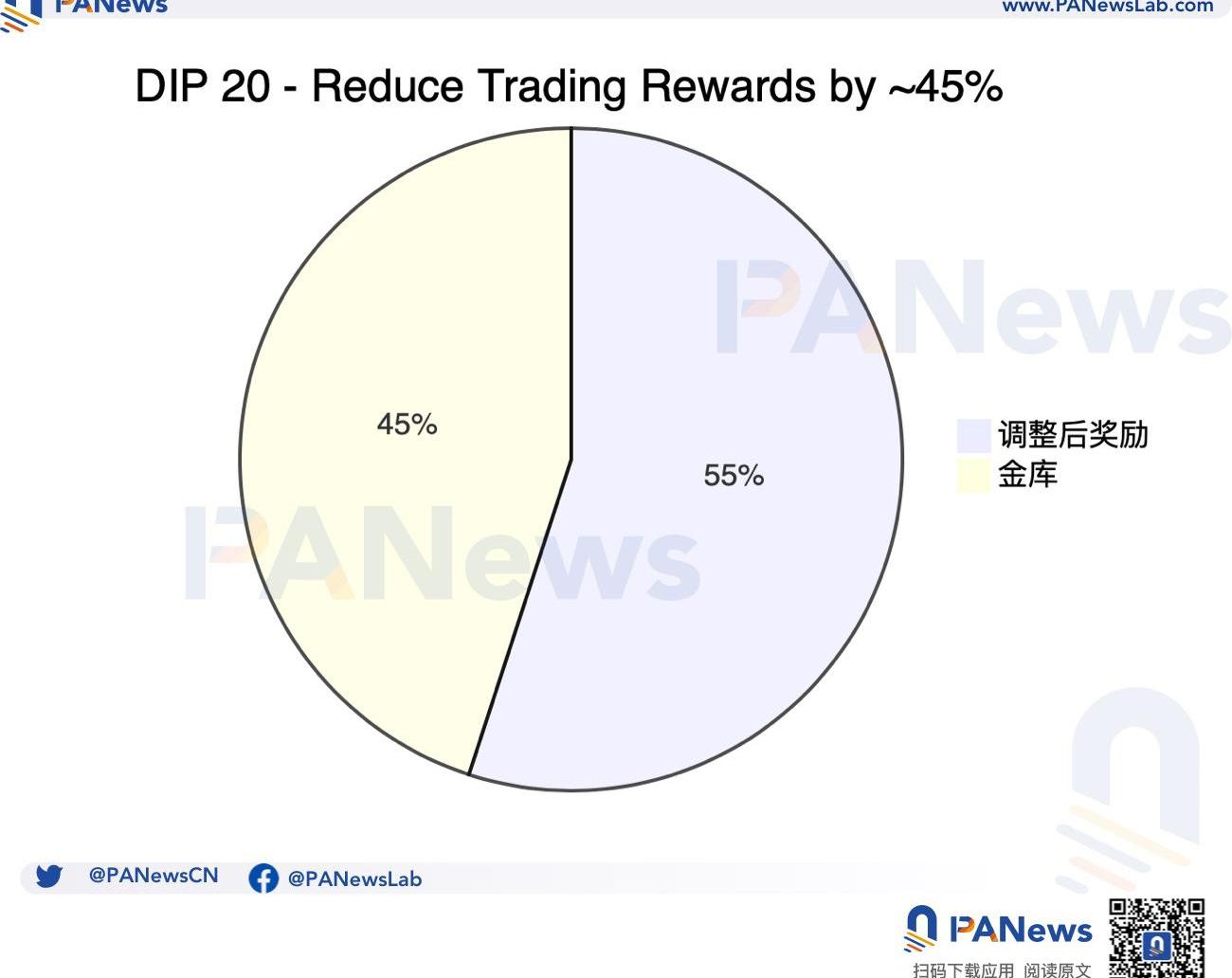

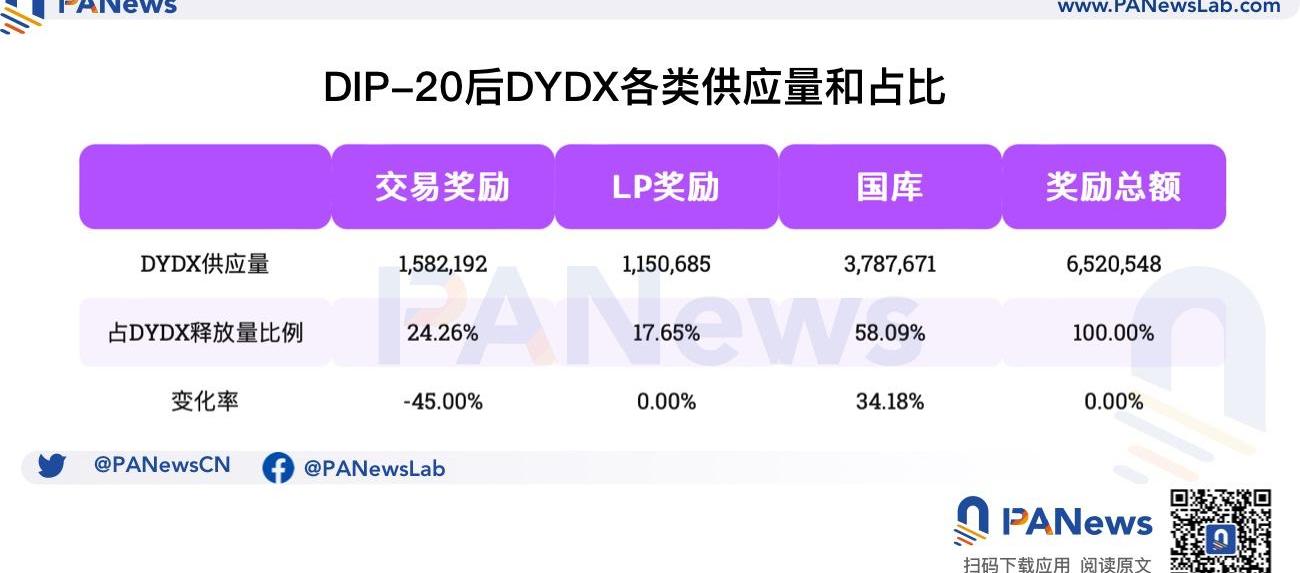

XRP/HKD-4.75%3月14日,dYdX社區投票通過DIP-20提案,決定將交易獎勵減少45%,剩余的55%獎勵將由國庫留存,并可經由社區投票改做他用,其中贊成票比例為83%,反映出dYdX社區圍繞DYDX代幣的改進邁出了實際的一步。在市場行情動蕩的大氣候下,疊加GMX等新銳競爭對手的擠壓下,減少交易獎勵可以鎖定部分流通量,以支撐代幣價格,并且可以給予社區更多財政寬裕度,以規劃dYdX的未來發展。目前dYdX的24h交易量在20億美元左右,減少交易獎勵勢必會對交易量產生不利影響,整體上,這是dYdX在其V4Vanguard計劃的一部分,核心是通過對DYDX的用途和釋放標準進行改造。以重新設計激勵路徑,希望解決dYdX存在的交易低效問題。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為18.26%、空頭平均持倉比例為16.44%,多頭暫時領先,領先數量(凈頭寸數量)為0.14萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為17.04%、空頭平均持倉比例為16.53%,多頭暫時領先,領先數量(凈頭寸數量)為37.25萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為18.15%、空頭平均持倉比例為16.79%,多頭暫時領先,領先數量(凈頭寸數量)為0.97萬個ETH。[2020/11/10 12:14:07]

打擊通脹,收歸國庫

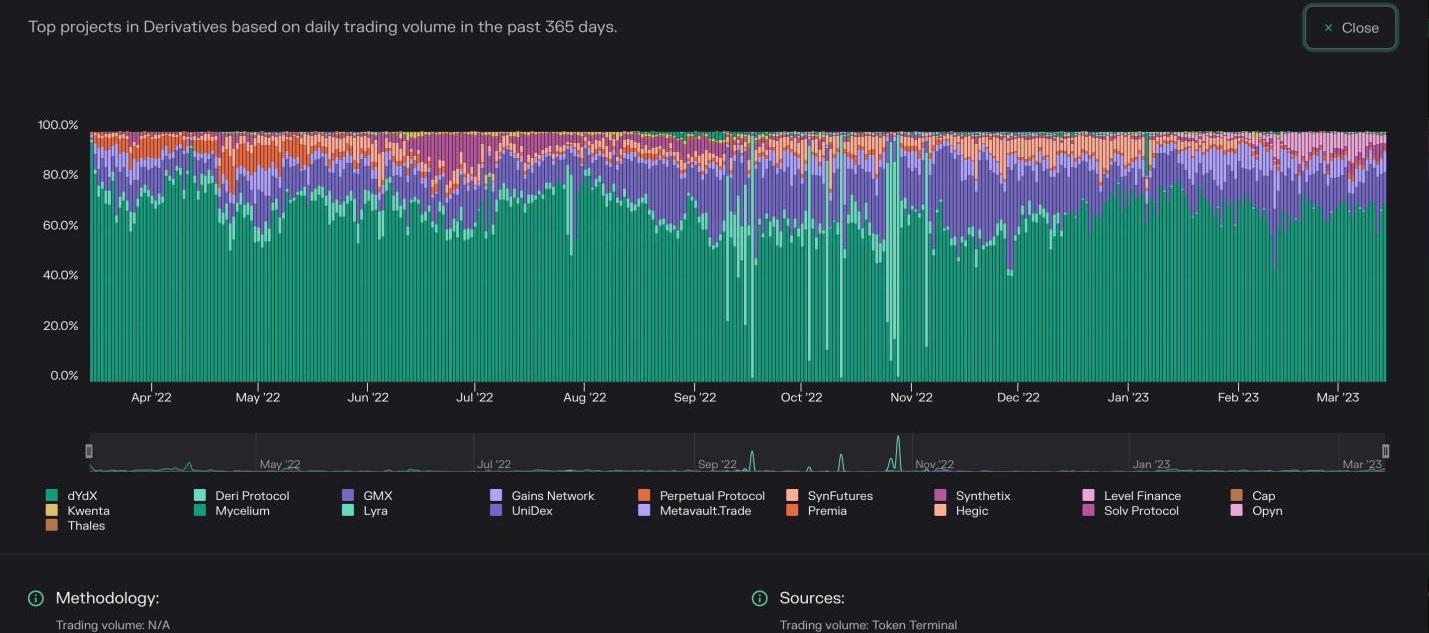

本次更新分配機制的直接原因是市場環境的變化,DYDX代幣在近一年的時間里下跌了近70%,而市場份額也面臨后起之秀們GMX追擊從一年前的95%降至目前的70%。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為19.12%、空頭平均持倉比例為16.21%,多頭暫時領先,領先數量(凈頭寸數量)為0.23萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為18.56%、空頭平均持倉比例為15.63%,多頭暫時領先,領先數量(凈頭寸數量)為212.25萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為19.21%、空頭平均持倉比例為16.09%,多頭暫時領先,領先數量(凈頭寸數量)為2.40萬個ETH。[2020/10/20]

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為19.05%、空頭平均持倉比例為19.56%,空頭暫時領先,領先數量(凈頭寸數量)為0.04萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為16.38%、空頭平均持倉比例為15.02%,多頭暫時領先,領先數量(凈頭寸數量)為105.53萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為16.87%、空頭平均持倉比例為17.65%,空頭暫時領先,領先數量(凈頭寸數量)為0.57萬個ETH。[2020/8/17]

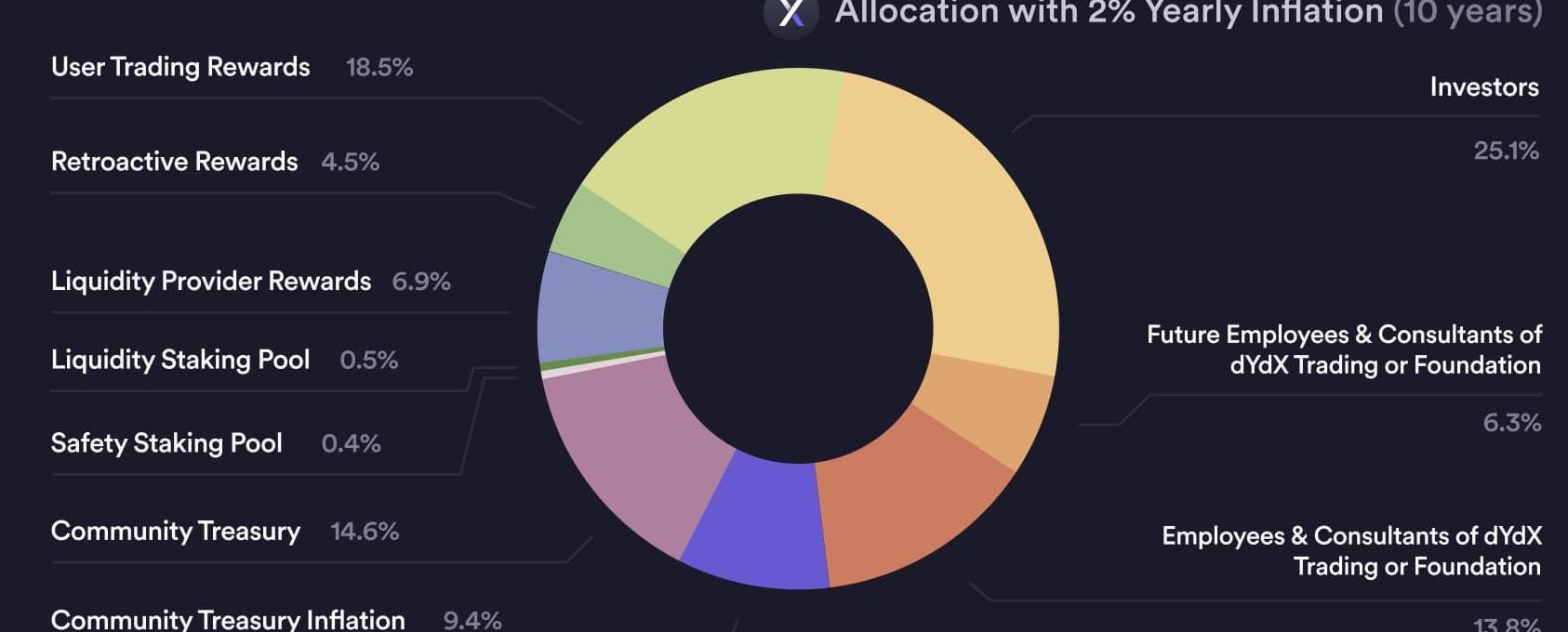

盡管有一些社區成員不贊成,但鑒于當前的市場狀況,在2月15日的投票測試中,共計有776名參與者進行票決,最終以91.6%贊成票通過。并且,分配給流動性提供者的獎勵和社區/獎勵金庫相比分配占比過高,因此對交易獎勵需要進行大幅度削減。此外,減少交易獎勵也符合V4Vanguard提案中設計的新分配模式。DYDX總供應量的初始五年分配模型中,25%比例分配給交易獎勵,而LP和國庫分別只占7.5%和5%,而在協議上線的穩定期,雖然減少了交易獎勵至20.2%,但仍然高于LP和金庫。

動態 | 今晨機構大戶發起總額達74326BTC的11筆巨額轉賬:北京鏈安Chainsmap監測系統發現,北京時間12月19日凌晨5點13分,在比特幣網絡同時發生了11筆4000BTC以上交易額的巨額轉賬,共計74326枚BTC參與交易。經過溯源可以發現,這些BTC大都在今年來源于比特幣托管服務商Xapo,尤以7月底的轉賬為主,而在今天凌晨的轉賬后,這些比特幣也都進入到新的地址,暫未進一步轉賬。[2019/12/19]

其中,DYDX總供應量的50%在5年內分配給社區,其余50%分配給早期投資者、協議開發者、社區成員和國庫等。但是目前只能將把重點限制在社區分配比例上,因為這是唯一可以改變的事情。按照dYdX機制設計,從推出的五年后開始,每年2%是$DYDX的通脹率最高限制,因此,dYdX的總體趨勢是逐步降低市場上的流通量,以抗衡通脹預期通脹帶來的價值稀釋。而本次DIP-20降低交易獎勵后,多余的的DYDX將被存入國庫,事實上,降低交易獎勵存入金庫是dYdX歷來做法。在之前的DIP-14中,便將質押USDC的獎勵設置為0,并將之前分配給USDC質押者的約38萬枚DYDX存入國庫中;而在DIP-16中,社區已經決議減少25%的交易獎勵,并將交易獎勵從約380萬枚DYDX減少至約280萬枚DYDX,剩余的約95萬枚DYDX存入國庫;而在DIP-17中,已經將質押DYDX的獎勵歸零,并將之前分發給質押者的約38萬枚DYDX存入國庫。經過多輪削弱后,交易獎勵仍然占比過高。即使在DIP-16后減少了25%的交易獎勵之后,交易獎勵仍占所有代幣釋放總額的44%,仍然有較高的下降空間。

行情 | BTC活躍地址整體下降 大戶持幣數驟減:據金色財經數據顯示,BTC過去24小時的活躍地址為416237個,較昨日有些許下降,市場活躍度波動不大,但是整體而言較之前有所下降。目前,BTC全網算力為49.946EH/s,同比增長6.14%;BTC 每THash單日收益為0.2255美元,礦工收益略有回落。BTC的Top100持幣量在目前總流通量中占比為19.31%,持續下降,BTC的持幣大戶疑有動作。此外,BTC過去一小時的推特討論量較之前有所下降,整個市場討論度走下降趨勢。從技術角度來講,金色盤面分析師認為,BTC的K線是箱體形態,已經完成三次回踩6400美元的動作,目前看調整進入尾聲,等待突破,各位投資者需謹慎。[2018/9/17]

在更新代幣模型后,交易獎勵削減的DYDX份額將會轉移至國庫中,以配合即將到來的dYdXV4有足夠的資金去支持協議發展,并且dYdXDAO將演化為包含多個subDAO在內的自治體,包括潛在的GrowthSubDAO都需要社區提供資金支持。V4升級在即

減少交易獎勵的直接原因是為V4升級提供資金支持,但是實行初期必須要面對交易員的出逃和交易量下降的窘境。目前,已經有超過5千萬美元的大戶交易員“威脅”要離開dYdX,但是在社區看來依靠補貼的交易量無法維持,具備健壯性的協議必須服務于真正的用戶。而另一個后果會造成投票權的更加集中化趨勢。dYdX的主要價值在于社區治理,而投票權與DYDX持有量成正比,通過減少未來的供應量,減少交易獎勵會直接增加現存DYDX的價值。按照dYdXV4升級協議的部分,交易獎勵是其中一系列改進計劃的組成部分,總體上遵循提高DYDX代幣價值和促進dYdX交易量的目標前進,具體內容包含以下部分:將交易獎勵減少45%;調整Maker&Taker費用;引入做市商返利計劃;取消DYDX/stkDYDX交易費用折扣;每年減少DYDX釋放量并修改獎勵分配;調整細分市場的交易獎勵分配機制。在基于為獎勵分配機制引入新的權重設計和將交易獎勵減少約45%的基礎上,希望進入通脹前,以減少社區獎勵的方式控制DYDX釋放量,以最終達到2%的通脹率。如果要進一步消除交易者和LP的準入壁壘,最好的方式是僅根據交易量來獎勵LP,而不是采取復雜的質押模式。

因此,目前的交易費用折扣和交易獎勵是不公平的機制設計,一方面,交易費用折扣造成了DYDX持有者降低自身的交易成本,這對非持幣用戶而言并不公平;另一方面,交易獎勵已經起到了基于用戶支付的費用的回扣的作用,并且94%的DYDX/stkDYDX持有者并不是協議的活躍交易者。降低交易獎勵和取消交易費用折扣,可以不再獎勵低效質押和非活躍交易者,而是為任何參與者,都只根據為協議帶來的價值獲得獎勵。總結

交易獎勵在協議啟動初期,總體上是一個簡單有效的激勵系統。獎勵和用戶在給定時期內付出的交易費用成正比。從活躍用戶的增長率來看,這種機制曾經非常有效,因為它本質上是對所有交易活動的回報,無論他們交易的細分市場和回報如何。但是將交易獎勵在開拓激勵長尾市場或提高市場交易量的機制,那么效率將會非常之低。在dYdX協議進入穩定的發展期后,創業初期簡單粗暴的激勵模式不再適應新時代,需要被更為精細化的市場運營措施取代,最直接的是轉向提供更優秀的用戶體驗,將純粹的投機者和套利者驅離,以穩固真正的用戶群體。

近日,美國SEC監管壓力下,美國第三大股權眾籌平臺Republic宣布已正式關閉旗下規模達7500萬美元的元宇宙房地產基金.

1900/1/1 0:00:00剛從Denver回來,過去的一周精彩不已。分享一下個人感受,和整個會議傳遞的新趨勢。整體而言,EthDenver整體感受非常好,遠勝Consensus,Token2049.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 3月25日,NFT投資者BrandonRiley意外發現自己以77ETH價格購買的CryptoPunk被他不小心發送到銷毀地址后化為烏有.

1900/1/1 0:00:00今天我們將探討2023年基于最有前途的以太坊Layer2生態系統——Starknet的前十個項目。包括針對交易和流動性的協議、NFT平臺以及其他與Starknet生態系統相關的項目.

1900/1/1 0:00:00當我還在麻省理工學院教授一門關于區塊鏈和貨幣的課程時,我每個學期都會問我的學生,他們認為「誰是中本聰?」。時至今日,無人知曉.

1900/1/1 0:00:00硅谷銀行暴雷事件對加密貨幣行業的影響繼續,目前波及最深也最廣的當屬全球第二大穩定幣USDC,這個價值400億美元市值的加密貨幣重要基建,在硅谷銀行有33億美元的風險敞口.

1900/1/1 0:00:00