BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD-1.03%

LTC/HKD-1.03% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+0.25%

SOL/HKD+0.25% XRP/HKD-0.6%

XRP/HKD-0.6%原文作者:MichaelNadeau原文來源:TheDeFiReport原文編譯:DeFi之道本周,我們將分享我們當前對第1層區塊鏈估值框架的看法,重點是以太坊。涵蓋的主題:代幣作為資本形成的工具ETH如何納入超級資產類別框架鏈上財務和貼現現金流分析ETH作為數字商品和價值存儲我們最喜歡監控的KPI指標

為什么代幣有用

我們之前已經詳細介紹了代幣基礎知識。如果你有興趣,可以在此處找到有關代幣經濟學101的更多信息。為了給本報告做個鋪墊,我想簡要地重申一下為什么我們認為代幣是一個強大的引導和資本形成工具。如果你對此已經很熟悉,則可以跳過本節。簡單地說,當需要在廣大公眾中以無需許可的方式激勵某些行為時,代幣是最有用的。代幣可以幫助協調活動以實現一個共享的、廣泛的、去中心化的目標。以以太坊為例,其目標是創建一個世界計算機或開放數據網絡,它可以利用智能合約、點對點交互和用戶控制的數據為基于互聯網的新商業模式提供動力。為了以開源方式引導它的存在——沒有個人或實體控制對數據網絡的訪問,以太坊發行了一種代幣,并對區塊鏈進行編程以獎勵早期貢獻者。借鑒比特幣的成功,這創造了必要的激勵來幫助協調全球個人貢獻者和服務提供商的行為——開發者、驗證者、節點運營商、礦工等。超級資產類別框架

在傳統金融中,我們通常將金融資產分為3個超級資產類別:1.資本資產:直接產生現金流的資產。債券、房地產和股票都屬于這一類別。2.可消費/可轉化資產:可以消費或轉化的資產,并具有經濟價值但不直接產生現金流的資產。例如玉米、石油或貴金屬等商品。3.價值存儲或貨幣資產:不提供收入流并且也不能被消費或轉換的資產。例如貨幣、貴金屬、藝術品和收藏品。像ETH這樣的第1層加密資產如何適應這個框架?事實上,ETH具有所有三個超級資產類別的特征。資本資產:以太坊產生現金流——由驗證者/區塊生產者通過用戶交易獲取,收益只能通過持有原生代幣并將其抵押到智能合約中獲取。*請注意,持有ETH本身并不能使人獲得收益——就像支付股息的股票或債券那樣。必須質押他們的ETH——驗證交易并向網絡提供服務——才能獲得收益。可消費/可轉換資產:以太坊也具有商品的特征。隨著越來越多的人使用網絡,ETH被“消耗”。此功能是通過銷毀機制進行編程的,該機制的功能類似于隨著對區塊空間需求的增加而自動回購股票。就像你需要汽油來操作車輛和機械一樣,你也需要一些ETH來使用以太坊數據庫或構建在它之上的任何應用程序。你支付的大約70-85%ETH將被“銷毀”并從流通中移除。這就是為什么有人說ETH就像“數字石油”。它具有使其功能像數字商品一樣的特點。價值儲存/貨幣資產:價值儲存/貨幣資產的感知價值取決于匯率和市場參與者的看法。例如,如果人們認為美元在未來幾年的通貨膨脹率將高于正常水平,他們可能希望持有黃金而不是美元。或者如果他們認為美國是一個更穩定的經濟體,他們可能會持有美元而不是歐元。人們可能會根據市場對這些物品價值的看法來持有收藏品或奢侈品藝術品。一般來說,價值存儲資產需要獨特且稀缺。由于以太坊的效用在未來幾年可能會增加,而ETH的供應量會減少,因此一些市場參與者將ETH視為一種價值儲存手段。鏈上金融

大英博物館與The Sandbox合作推出數字藏品進軍元宇宙:金色財經報道,據The Sandbox官推發布消息,大英博物館已宣布與The Sandbox合作推出數字藏品進軍元宇宙市場,該博物館的許多藏品將進行數字化,這也是大英博物館邁入虛擬世界的第一步。本次合作旨在創建一個獨特的數字環境,反映大英博物館藏品,并將其影響力擴展到The Sandbox虛擬宇宙并提供新穎的沉浸式體驗,不過目前雙方合作的具體細節暫未公布。[2023/7/28 16:03:53]

以太坊出售區塊空間,這就是產品。它的區塊空間有需求,因為它在區塊鏈上和周圍構建了一個由開發人員、節點、驗證器、數據預言機、用戶和企業組成的網絡。開放數據庫的功能與智能合約相結合,允許點對點交互和新的、基于互聯網的商業模式的形成。想在Aave上貸款或在Uniswap上交易?你將需要為區塊空間付費。想要鑄造或購買NFT?想將一些USDC發送給家人?想玩基于以太坊的游戲嗎?你都需要一些區塊空間。每筆交易——記錄數據——都必須支付區塊空間費用。用戶使用原生代幣ETH為區塊空間付費。以太坊是一個技術平臺,我們可以像看待亞馬遜或蘋果的iPhone一樣來看待它。除了銷售硬件外,Apple的iPhone還通過開發人員構建應用程序并將其上架AppStore來賺錢。因此,如果開發者在以太坊平臺上建立人們想要使用的有趣的新業務,那么為該平臺提供動力的加密資產ETH應該會產生經濟價值。讓我們使用一個簡單的鏈上財務報表框架來分解這一點:

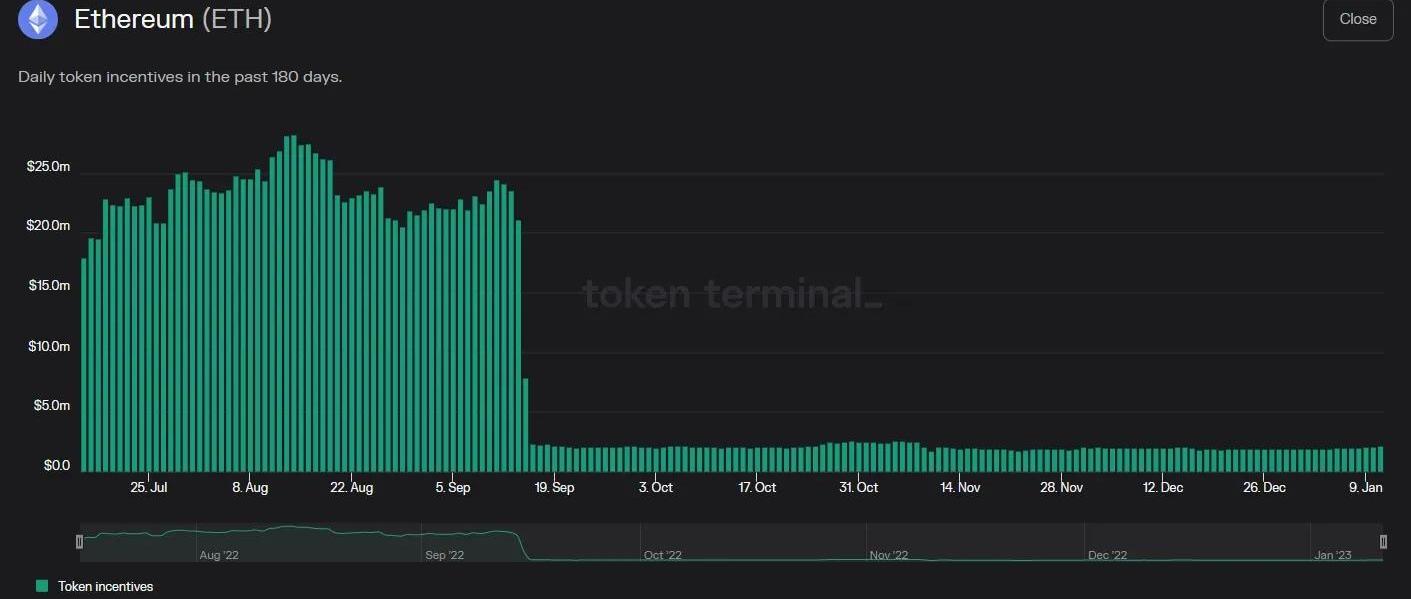

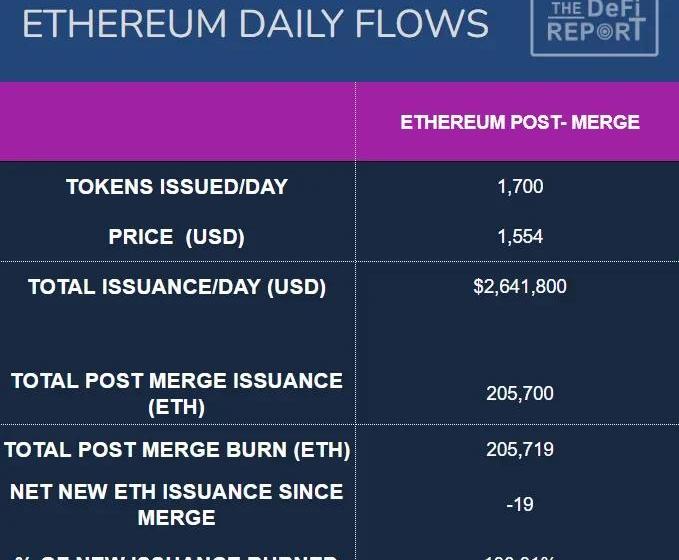

數據:TokenTerminal費用收入:指在此期間出售的區塊空間的總美元價值。收入成本:指支付給全球服務提供商的費用的美元價值。去年,大約15%的費用支付給了驗證者——這相當于目前驗證者的收益率約為5.1%。毛利潤:指產生的總費用減去支付給服務提供商/驗證者的金額。這也是ETH銷毀的美元總額——我們應該將其視為股票回購,使ETH的被動持有者受益。稍后會詳細介紹。運營費用:這是支付給全球服務提供商/驗證者的區塊補貼的美元價值。我們可以將這個項目視為以太坊的安全預算。合并后它減少了90%。*我們會注意到區塊鏈在這里實際上并沒有“支付”任何東西。我們應該把它看成更像是一家初創公司發行額外的股權,稀釋現有股東。凈收入:毛利潤與營業費用之間的差額。這扣除了總網絡費用收入減去費用的百分比和支付給服務提供商/驗證者的區塊補貼。當這個數字是正數時,它表示被銷毀的ETH多于支付給驗證者的網絡安全費用。重要說明:理論上可以“銷毀”或從流通中移除的ETH數量沒有限制,因為它與交易量直接相關。更多的交易=更多的ETH被銷毀并從市場上移除。但是,可以發行的ETH數量是有限制的。它由以太坊基金會的前瞻性指導決定,并取決于鎖定在質押/驗證器智能合約中的ETH數量。如今,由于13.8%的流通ETH鎖定在質押合約中,該網絡的通貨膨脹率約為1700ETH/天。該平臺鑄造新的ETH并將其支付給驗證交易和保護網絡的驗證者——運營費用/代幣激勵。只要對區塊空間的需求超過安全預算,網絡就可以被視為有利可圖——因為循環供應量將會下降。同時,驗證者將從交易費用中獲得可觀的收益。我們可以看到,盡管加密貨幣經歷了深度熊市,但上個季度就是這種情況。在瀏覽損益表時,你可能想知道為什么區塊鏈在過去6個月和12個月內相對不盈利。我們可以將盈利能力的轉變歸因于9月16日發生的合并。下面我們可以觀察合并以來ETH的凈新發行量。

CoW Swap發布CoW Hooks:7月12日消息,由Gnosis推出的抗MEV的去中心化交易協議CoW Swap發推公布了其CoW Hooks功能,通過該功能可執行自定義的DeFi操作,在交易前/后執行,此外CoW Hooks可用于耦合復雜操作,如交易、跨鏈、質押等。

CoW Hooks將整個操作鏈條作為一個單獨的交易來執行,并且基于CoW協議模型,當且僅當交易成功時才需要支付Gas。[2023/7/12 10:49:46]

數據來源:TokenTerminal以太坊基金會對其礦工的報酬過高!這張圖直觀地表明了這一點。如前所述,自從網絡轉為權益證明后,以太坊將其安全費用削減了大約90%。資本資產估值

由于ETH具有投機性和波動性——從市場價值和使用的角度來看,我們運行了兩種不同的貼現現金流。a.2022年交易費用總額,年均增長率為25%,貼現率為12%,期限為20年。這使我們的市值達到4160億美元或3459美元/代幣完全稀釋。請記住,這些是熊市數據,因為與2021年相比,2022年的費用下降了58%。這里是一個簡單的DCF計算。b.2021年交易費用總額,年均增長率為25%。如果我們保持其他一切不變并推斷2021年的年收入,我們將獲得9660億美元的市值或8022美元/代幣。這給了我們一個使用牛市數據進行估值的想法。這里是一個簡單的DCF計算。以太坊有可能作為具有許多其他用例的全球金融的結算層。因此,可尋址市場非常大。從這個角度來看,1萬億美元的市值似乎是合理的。請注意,我們使用了相當保守的25%的年均費用增長率。過去5年,以太坊手續費收入的實際復合年增長率為146%,其中包括2022年58%的顯著下降。這些計算是估值分析的起點,請不要將其作為投資建議。期限、貼現率和平均增長率可以根據各種情景分析的需要進行調整。使用總交易費用作為我們的起點也可能有錯誤的假設。最后,可能需要對ETH的被動持有者和質押者/驗證者進行單獨分析。收入/收益倍數

Nexo將約137萬枚USDC轉入FTX:金色財經報道,PeckShield監測顯示,被標記為Nexo的地址(0xb60c61dbb7456f024f9338c739b02be68e3f545c)將約137萬枚USDC(約137萬美元)轉入FTX。[2022/7/14 2:13:16]

因為以太坊是一個去中心化的網絡,它的費用是由其分布式的服務提供商/驗證者承擔的。這些費用本質上是質押的對價,即質押的ETH的美元價值。正如我們在鏈上財務部分所指出的,網絡費用也可以被視為協議通貨膨脹/網絡為激勵驗證者參與而支付的費用。一些分析師認為網絡費用是分散的,因此不應包含在收益倍數分析或貼現現金流量分析中。在這種情況下,總收入將被視為收益。從這個角度來看,如果我們將過去幾年的收入乘以倍數,并將它們與今天的市值進行比較,我們將得到:2021年:17倍的收入倍數或價格/銷售額比率2022年:41倍的收入倍數或價格/銷售額比率這些數字可能被視為具有吸引力,因為一家高增長的科技公司可能會看到更高的收益倍數。特斯拉是一個極端的例子,在2021年的牛市期間市盈率超過200倍。亞馬遜目前的市盈率為86倍,目前比其峰值股價下跌45%。每日流量

數據:Etherscan上圖是9.16.22-1.15.23合并后的數據。我們想強調自合并以來流量的巨大變化。在合并之前,當以太坊基金會瘋狂地過度支付其礦工時,該網絡每天發行約13,500個新的ETH。使用今天的ETH市場價格,每天新增供應量約為2092.5萬美元。此外,礦工有運營成本,因此出售了大約80%的獎勵。合并后,我們每天發行約1700個新的ETH,幾乎減少了90%!這個數字根據質押的ETH總量略有波動。請記住,驗證者沒有運營費用。因此,80%的自動新供應賣壓消失了。最后,目前有1800萬個ETH鎖定在DeFi應用程序中,將這一數額加到質押合約中鎖定的1600萬ETH中,我們大約有28%的流通供應量鎖定在智能合約中并賺取收益。我們可以將其視為“非流動性循環供應”。要點:在合并之前,市場必須吸收大約16,000,000美元的每日保證拋售壓力。這種拋售壓力今天基本消失了。事實上,在ETH被銷毀多于發行的日子里,需要結構性的“資金外流”來防止價格上漲。我們處于熊市,但快速瀏覽一下Etherscan就會發現,在2023年迄今為止的14天里,發行量有11天是凈通縮的。我們可以觀察到近期市場活動的流量變化。以太坊在2022年6月大幅拋售,跌至900美元左右的底部。11月,我們又一次投降與FTX崩盤有關——當時比特幣帶領大盤跌至新低。然而,以太坊堅守陣地。它沒有創下新低。事實上,它的底部比6月的低點高出約27%。我們認為這是由于2022年9月16日合并導致的流量結構性變化。商品估價

OpenSea:已將電子郵件供應商安全事件報告執法部門:6月30日消息,據 OpenSea 官方消息,該 NFT 交易市場披露其電子郵件遞送供應商 Customer.io的一名員工濫用其員工訪問權限下載了用戶電子郵件信息,而且還與未經授權的外部方共享了相關電子郵件地址。

OpenSea 發出提示,如果用戶過去曾與 OpenSea 共享電子郵件,可能會受到影響。目前 OpenSea 正在與 Customer.io 合作進行正在進行的調查,而且已將此事件報告給執法部門。OpenSea 提醒,由于數據泄露包括電子郵件地址,因此電子郵件網絡釣魚嘗試的可能性可能會更高。[2022/6/30 1:41:04]

ETH具有類似商品的特性,因為你需要ETH才能使用區塊鏈。就像你需要石油或天然氣來為你的汽車提供動力或為房屋供暖一樣。ETH的不同之處在于它對可以創建的數量有上限,它沒有限制可以銷毀多少。以太坊基金會的關鍵是找到一個平衡點,即ETH消費超過ETH創建,但不會導致交易成本過高。畢竟,如果油價上漲太快,人們就會停止公路旅行。或者他們尋求其他旅行選擇。就以太坊而言,用戶可能會轉向其他區塊鏈。我們認為成本/交易會隨著時間的推移而下降,但隨著更多的采用和用例,交易量將會增加。由于L2上的交易最終在以太坊L1上批量結算,這應該會導致低費用但通貨緊縮的代幣供應——這將是兩全其美的。ETH的商品價值很難預測。它基于對供應/需求的推測。我們基于以太坊基金會關于ETH抵押率和新發行的透明政策或前瞻性指導,了解供應情況。需求取決于開發者們在做什么。當更容易使用穩定幣進行支付時,當游戲很有趣并允許用戶通過NFT擁有游戲內資產時,當世界上最大的品牌發行NFT并增加消費者忠誠度的體驗時,當社交媒體允許用戶控制他們的內容時,當錢包和DeFi應用程序易于使用,引入了KYC/AML池并為智能合約審計創建了標準時,用戶就會到來。我們認為這將會發生,因為開放網絡、卓越的以用戶為中心的商業模式和用戶控制的數據帶來的好處。價值儲存/貨幣資產

FatMan:zhu su擁有一艘價值5000萬美元的游艇,目前無法支付首付之外的費用:金色財經報道,Terra研究員FatMan在社交媒體上表示,一個經過核實的消息來源,3AC的CEO zhu su擁有一艘價值5000萬美元的游艇,他向朋友和潛在的投資者炫耀,以示其奢華的財富。這艘游艇是用借來的錢購買的,而3AC一直無法支付首付之外的費用。[2022/6/23 1:25:14]

ETH是以太坊生態系統中的一種交換媒介,它是驅動區塊鏈的油脂。也就是說,當一種資產被用作交換媒介時,例如法定貨幣,它通常不能作為一種很好的價值儲存手段。然而,根據本報告中概述的ETH代幣供需結構,我們認為市場可能會為ETH賦予貨幣溢價。ETH作為價值儲存手段的貨幣溢價最終可能歸結于它所實現的網絡效應、新用例以及競爭性第1層生態系統中對區塊空間的需求。讓我們記住,從用戶的角度來看,在區塊鏈變得不經濟之前,ETH的價格只能漲到這么高。關鍵數據點

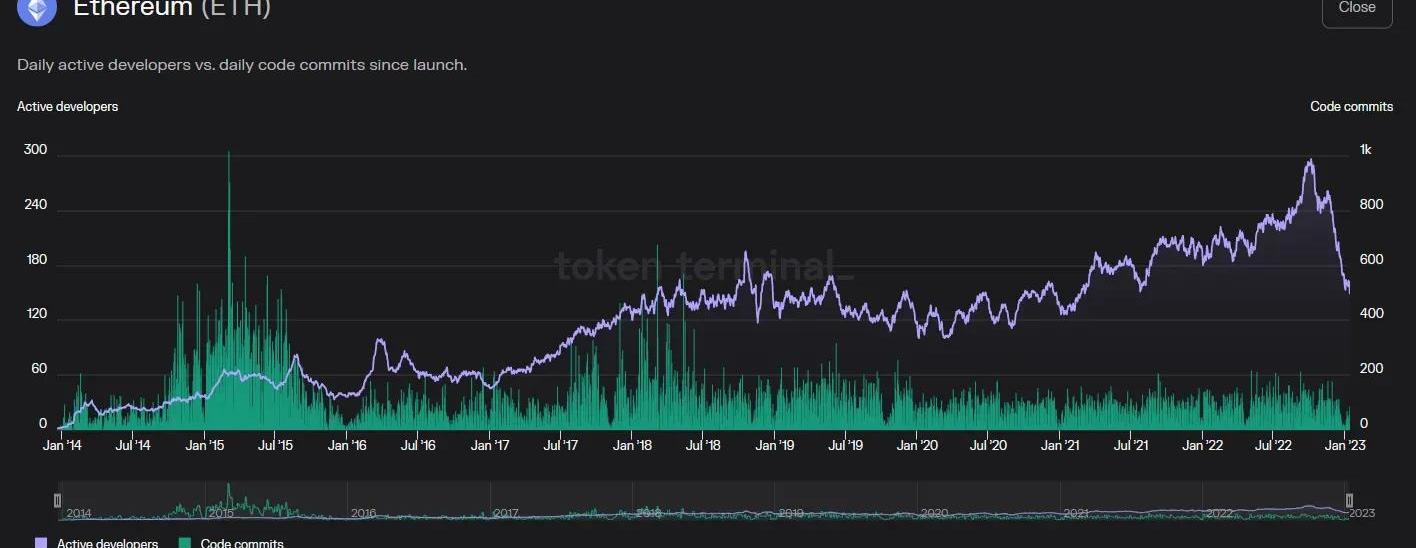

在我們監測以太坊與其他區塊鏈的長期生存能力時,有許多數據點需要跟蹤。以下指標在此階段提供了最多的信號:開發者數量和開發者增長

數據來源:TokenTerminal在過去6年中,以太坊開發人員的復合年增長率為32%。我們正在監測最近的下降情況,但認為這主要是季節性的。有趣的是,代碼提交數年來一直持平,比早年有所下降。這是由于可組合的開源代碼的力量——每個問題被解決一次,允許其他的在上面構建——有點像樂高積木相互鏈接。活躍用戶數量和用戶增長

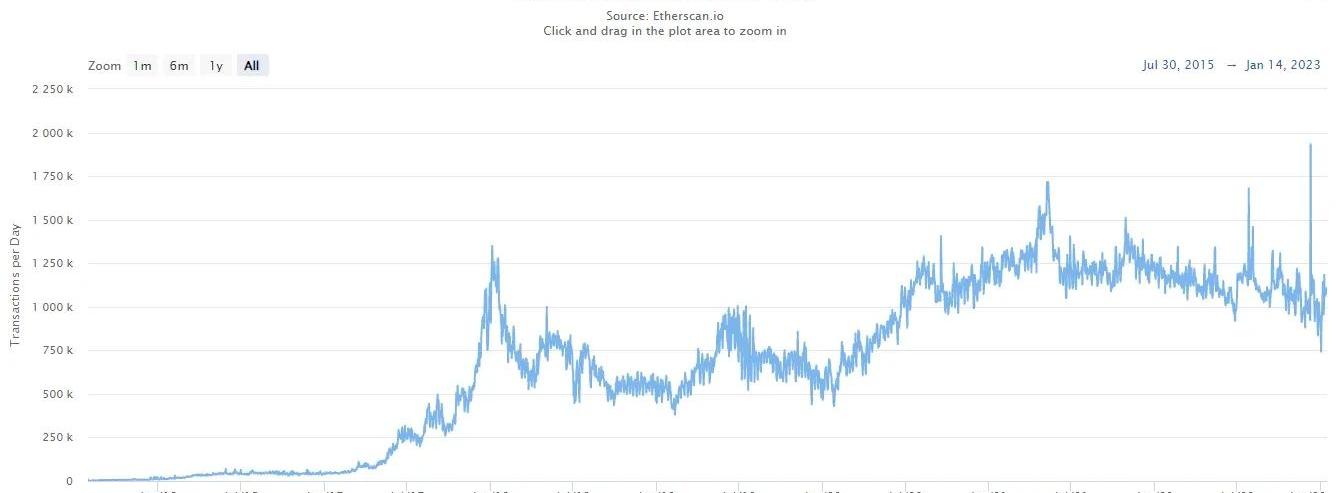

數據來源:TokenTerminal日活躍用戶目前在40萬左右,并且增長相當穩定。自2016年以來,用戶的復合年增長率為92.9%,自2017年以來為38%。與2021年相比,2022年的用戶數下降了約3%。網絡交易和交易增長

數據來源:Etherscan盡管價格下跌,但去年的交易量仍保持良好。今年該網絡下降了12%。話雖如此,過去6年的復合年增長率為76%,過去5年的復合年增長率為32%。隨著第2層擴展,我們開始看到基礎層的交易增長開始趨于平穩。收入

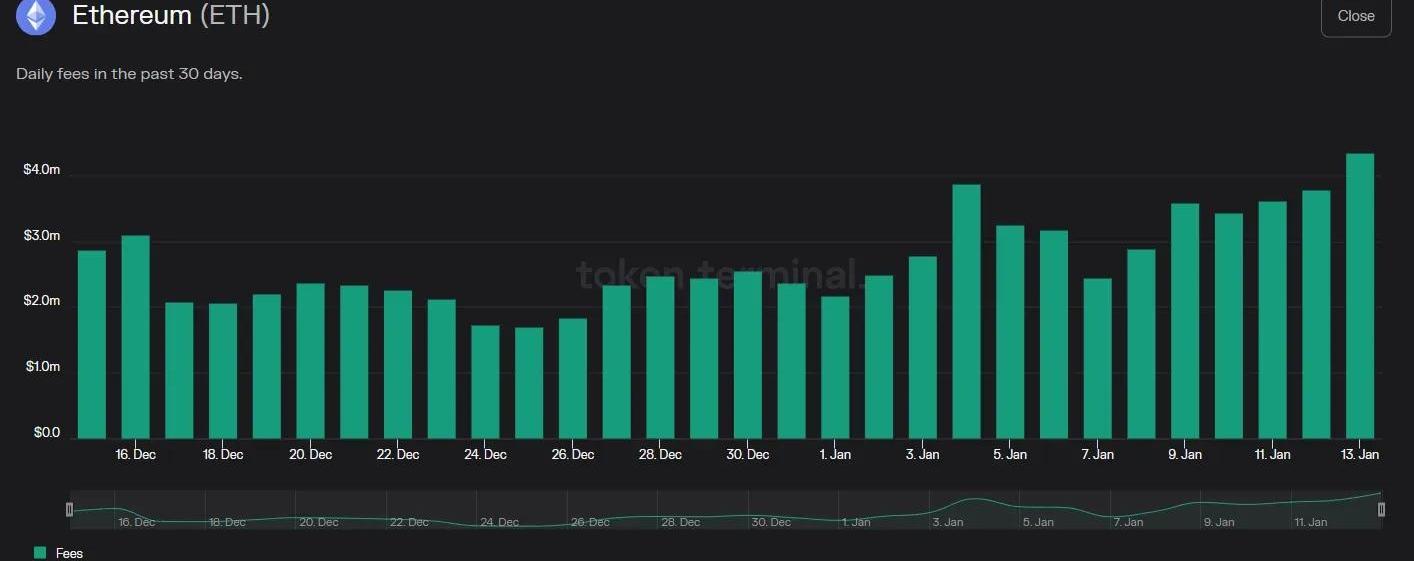

數據來源:TokenTerminal以太坊的收入數據仍然保持強勁。在過去30天里,該網絡的日均銷售額約為260萬美元。過去6年的復合年增長率為454%。如果我們從較為活躍的2017年開始,5年期間的復合年增長率為146%——即使2022年與2021年相比下降了58%。總價值鎖定也是我們關注的一個指標。然而,TVL與加密資產價格掛鉤并且波動很大。它也可以像我們去年在Solana上看到的那樣被操縱。在TVL中,我們主要關注區塊鏈的原生資產被鎖定的數量。這大約是ETH的26%,目前TVL總額為270億美元——比任何其他區塊鏈高出幾個數量級。最重要的是,因為它與區塊鏈的采用相關,仍處于早期階段。因此,我們需要扎根于跟蹤開發人員活動以及由此產生的新項目、新用例和第2層擴展解決方案產生的網絡活動。隨著網絡效應的形成,我們可以通過跟蹤KPI來預測和監控相對強度和單位經濟效益。簡而言之,目前以太坊是第1層智能合約平臺中網絡效應最強的。原地址

Tl;dr:監管治理和政策社區的人問我最常見的問題之一是監管清晰度究竟是什么樣子。在這篇博客中,我概述了一個現實的藍圖,以確保我們對中心化參與者有清晰的監管,以及跨交易所的公平競爭環境,同時保留.

1900/1/1 0:00:00頭條 SBF曾使用Alameda資產購買5.46億美元Robinhood股份,多方對此股份聲稱所有權Odaily星球日報訊法庭文件顯示,SBF從AlamedaResearch借入5.46億美元.

1900/1/1 0:00:00ElectricCapital發布了2022年度區塊鏈開發者報告,分析了多個生態提交的2.5億份代碼.

1900/1/1 0:00:00圖片來源:由無界版圖AI工具生成要點2022年的感染始于Terra的崩潰,并蔓延到主要的CeFi參與者,如3AC、BlockFi、Celsius、FTX/Alameda,以及最近的DCG.

1900/1/1 0:00:00注:本文中存在較多個人觀點,不代表官方立場,可能存在偏頗與不足,歡迎交流探討。對于整個Web3行業來說,我認為一切可以降低普通用戶進入的門檻和成本的都是好東西,對于NFT賽道來說,我認為一切可以.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 FTX破產事件,仍在持續發酵。對于中小債權人來說,受限于資金體量以及法律專業知識欠缺,求助無門,維權之路漫漫.

1900/1/1 0:00:00