BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+1.6%

ADA/HKD+1.6% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+2.85%

XRP/HKD+2.85%曾估值320億美元的頭部加密交易所FTX因為挪用資金走向破產,對中心化交易所的不信任引發新一輪提幣運動。更多的資金從中心化交易所轉移到非托管錢包,鏈上的現貨和永續合約交易所中的交易量是否會上升呢,PANews在分析后發現以下情況。短期之內,DEX的交易量整體上并沒有因為大家對中心化交易所的不信任而增加。去中心化現貨交易所的TVL在過去一個月均有下降,以太坊上的Uniswap、Polygon上的Quickswap和BNB鏈上的Pancakeswap的流動性下降幅度在10%以內,Cronos上的VVSFinance和Solana上的Raydium流動性降幅在50%以上。去中心化現貨交易所紛紛降低交易手續費比例以搶占市場,目前交易量最高的交易對,手續費比例僅0.05%或0.01%。這一競爭方式也可能在未來蔓延到永續合約交易中。頭部去中心化永續合約交易所dYdX和GMX的TVL在過去一個月保持穩定,dYdX的TVL是穩定幣,價格不受市場波動影響,GMX則吸引來了新的流動性。DeFi項目的價值捕獲能力可能對后續發展產生積極作用,由于GMX會將手續費收益發放給用戶,更高的交易量導致更高的APR,吸引來更多的流動性,可能形成正反饋,促進未來更高的交易量。去中心化現貨交易所

跨鏈DeFi平臺SpaceFi TVL突破一千萬美元:4月11日,據官方消息,基于 Evmos 和 zkSync 的跨鏈 DeFi 平臺 SpaceFi 宣布該平臺 TVL 已突破一千萬美元。

SpaceFi 初始產品旨在連接 Cosmos 和 Layer2 生態系統,用戶可通過流動性、交易挖礦或將 STAR Token 鑄造成 NFT 獲得更高的收益、治理權等,從而獲得 DeFi 獎勵。[2023/4/11 13:56:50]

以太坊上DEX交易量排名:Uniswap、Curve、DODO

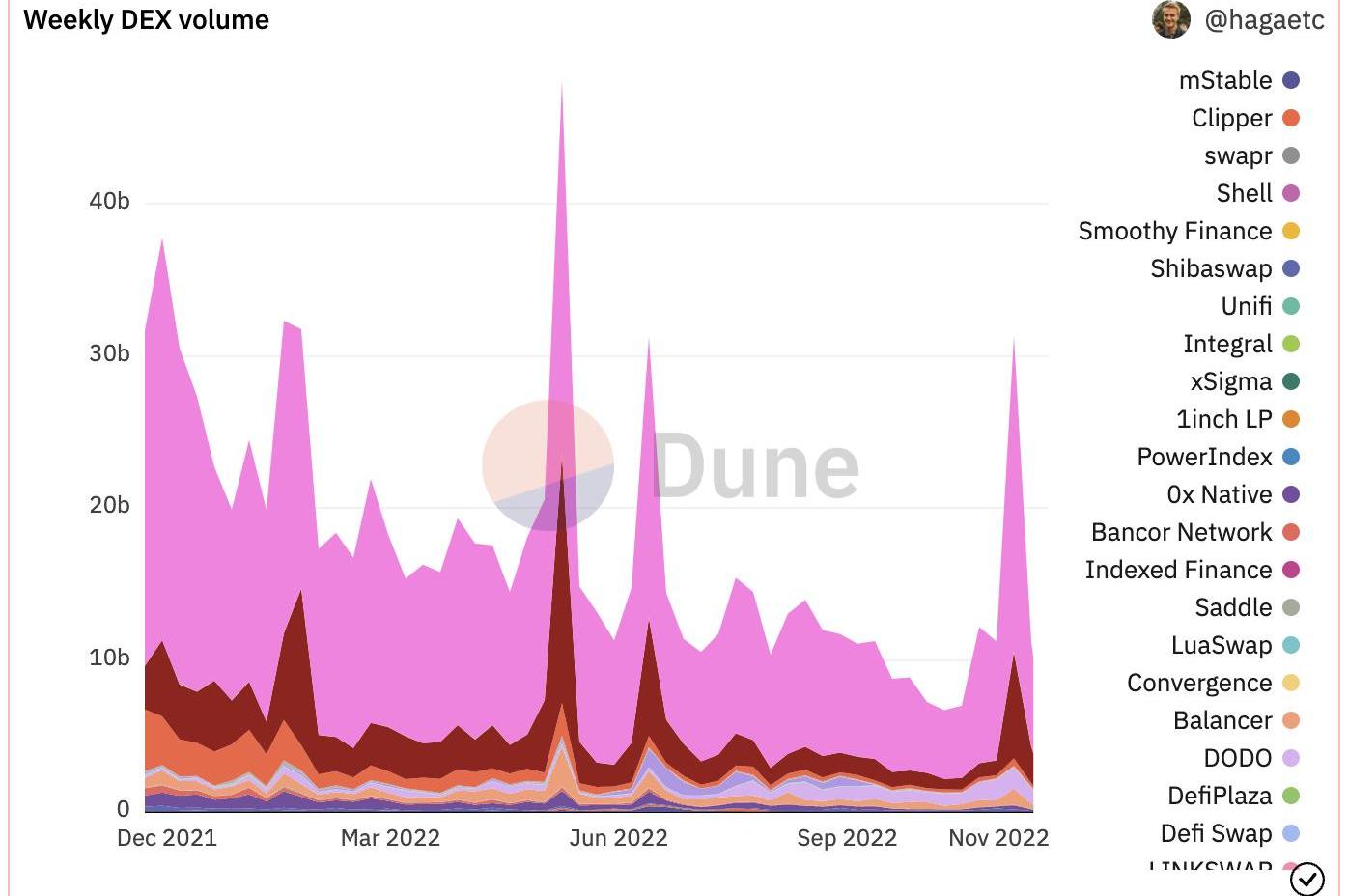

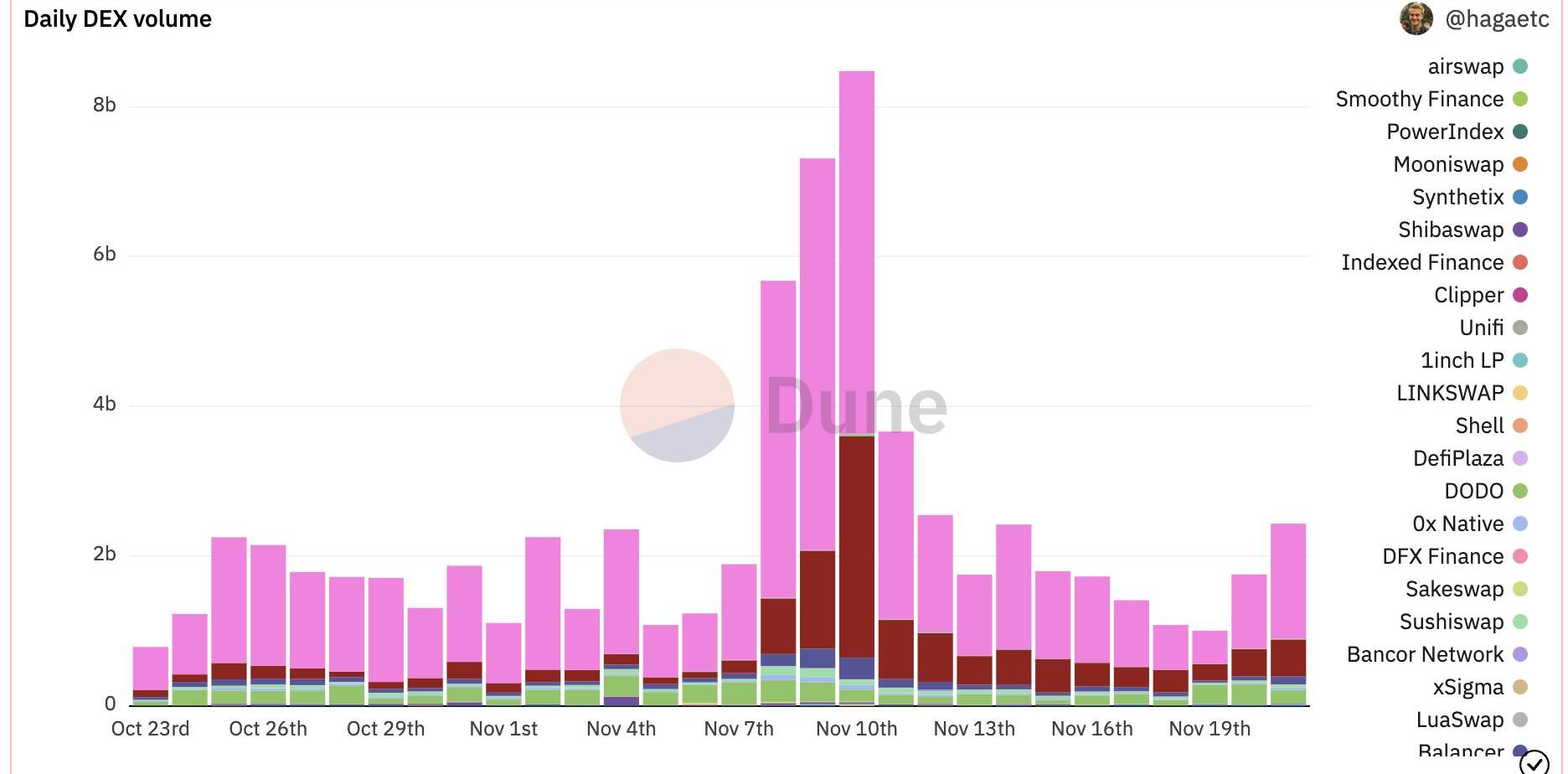

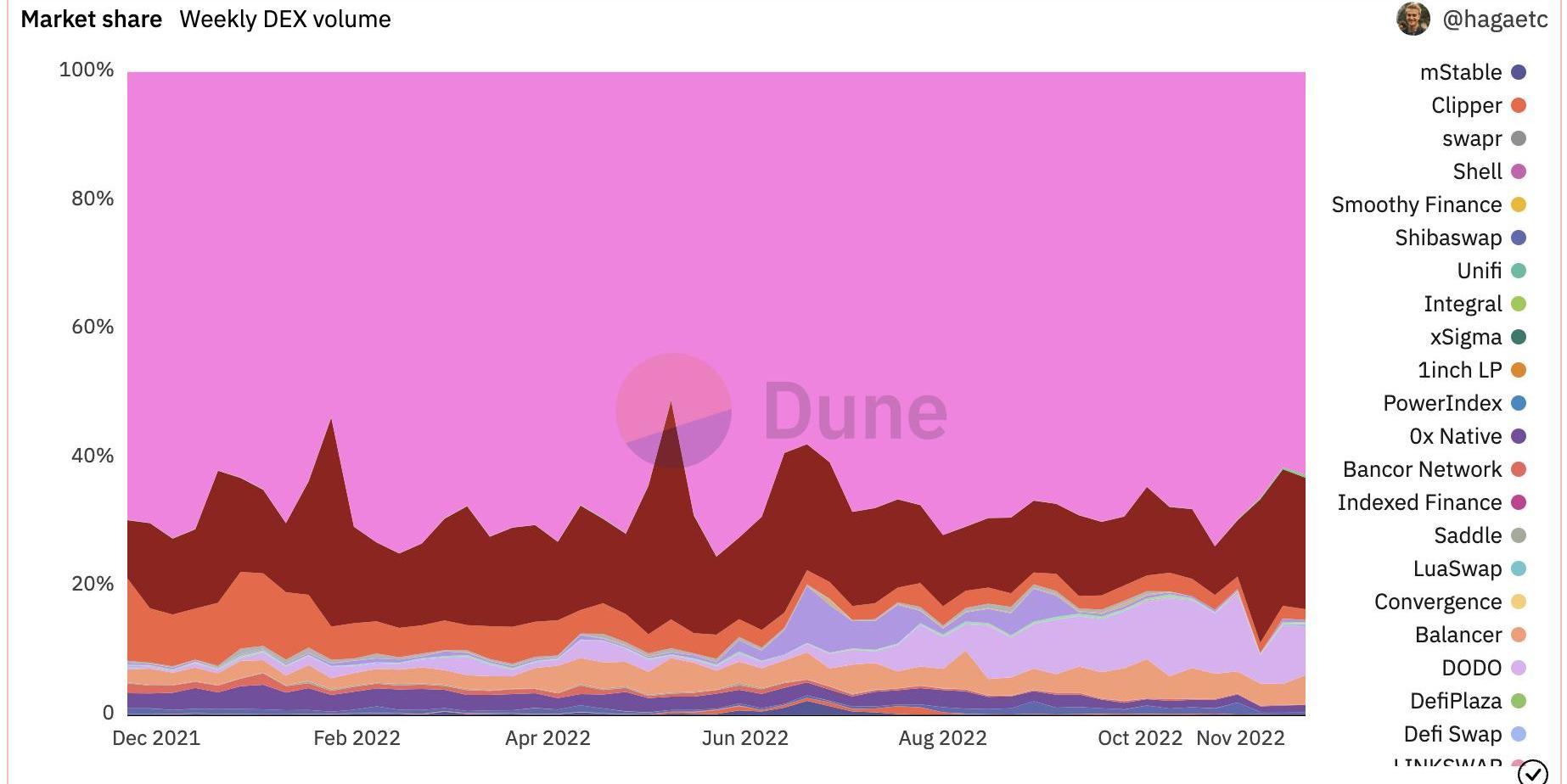

當前的資金量和交易量還是更多的集中在以太坊上,先看以太坊上DEX中的情況。根據DuneAnalytics聯合創始人hagaetc的儀表板,在市場波動較大的一周,以太坊上DEX的交易量在過去一年內僅次于少數幾周。成交量最大的DEX及其交易量分別為Uniswap207.4億美元、Curve70億美元、DODO13.7億美元、Balancer10.6億美元、Sushiswap5億美元。而此后的一周,它們的交易量分別為Uniswap69億美元、Curve23.8億美元、DODO10.2億美元、Balancer3.7億美元、Sushiswap2.2億美元,均有較大幅度的下降。

報告:DeFi替代CeFi成為VC的最愛:金色財經報道,在加密行業融資方面,本周是平靜的一周。向加密貨幣初創公司提供的資金略低于9100萬美元,與前一周的2.54億美元相比大幅下降。

根據CoinGecko最近的一份報告,本周的大部分現金交易流向了去中心化金融(DeFi)、區塊鏈基礎設施和NFT公司,這一趨勢在過去一年中一直保持一致。該報告強調,到2022年,DeFi公司獲得的融資額是2021年的三倍多,是該行業2020年融資額的41倍。相反,集中融資(CeFi)資金已降至其2021年鎖定資金的不到三分之一。熊市條件并沒有阻止DeFi資金進入DeFi。

CoinGecko的增長助理Lim Yu Qian表示,“隨著行業的成熟和鏈上參與者數量的增加,這可能表明DeFi將成為未來幾年加密行業新的高增長領域。相比之下,CeFi資金的減少可能反映了該行業達到一定程度的飽和。”[2023/3/6 12:43:46]

從最近幾天的數據中可以看到,DEX每天的交易量在11月10日達到頂峰,之后逐漸下降至市場劇烈波動之前的水平。說明在短期之內,DEX的交易量并沒有因為大家對中心化交易所的不信任而增加。

烏克蘭官方加密錢包疑似測試空投代幣Peaceful World:3月3日消息,Etherscan數據顯示,烏克蘭官方加密貨幣捐贈錢包正持有近70億枚Peaceful World代幣,似乎是將用于該國首次加密貨幣空投的代幣。

據悉,近70億枚Peaceful World(WORLD)代幣于UTC時間3月2日晚上10:15(北京時間3月3日早上6:15)創建,并被發送到了烏克蘭的官方加密貨幣捐贈錢包地址。隨后,烏克蘭官方錢包繼續向一個錢包發送了近100萬枚代幣,該錢包用這些代幣在Uniswap上創建了一個流動性資金池。大約兩小時后,烏克蘭官方錢包向30個錢包地址發送了1.03個Peaceful World代幣,這些錢包地址對應于2月26日首次向烏克蘭官方加密捐贈錢包發送加密貨幣資金的30個錢包地址。

截至記者發稿時,烏克蘭錢包擁有Peaceful World代幣總流通量的99.98%。(CoinDesk)[2022/3/3 13:35:07]

手續費加速“內卷”,Sushiswap失去市場

虎符聯合創始人魯炳銓:現階段Defi跟CeFi比較起來是相當早期的:2020年5月23日,由百團大戰、節點咨詢、金色財經主辦,萊比特、算力360聯合主辦的百團大戰礦業峰會·豐水期之戰在成都開幕。

在會上,虎符的聯合創始人魯炳銓表示,年初的時候我看了Defi,可以把Defi產品列成一個一個小銀行,在這些Defi銀行里邊當時存款的數據是10億美金,經過312市場那波大跌,現在所有Defi產品的質押資金應該是在7到8億美金左右,無論是從交易所交易資產規模還是鏈上轉帳數據來看,單純是“幣圈Cefi”里的三大任意一家都是超過現在Defi的行業的整個規模的,更不必說整個龐大傳統金融Cefi了。拿深圳證券交易所舉例,14-15年牛市中國股市有二億股民炒股,單純一個季度的手續費貢獻超過了現在的Defi的儲蓄資金。或許有人會說Defi比CeFi更透明,但很多中心化的商業金融機構也是可以做到這一點,它不去做的原因是考慮到自身的商業化才不去做,并不是說沒有這個方面技術解決能力。但長期來看,Defi產品可能會出現一套更自組織可編程的審計協議自下而上去改變現有金融的一些弊病,達成更高效的“自金融”的狀態。[2020/5/23]

在市場份額的占比上,Uniswap繼續占有61.5%的主要份額;Curve的市場占比也達到21.2%,近期的穩定幣交易需求高于平時;DODO的市場占比升至達到了9.1%,而在一年前它的市場占比僅不足1%;Balancer的市場占比為3.3%,也穩定了它作為成為主要DEX之一的地位,一年前Balancer的市場份額在2%左右;Sushiswap的市場份額出現了巨大的下降,一年前市場份額占比10.8%,目前僅2%。

OKEx首席研究員:DeFi和CeFi在兩個領域可以相互結合:據官方消息,在由OKEx主辦的“后疫情時代:DeFi的機遇與挑戰”社群活動上,OKEx首席研究員Williams表示,目前DeFi和CeFi在兩個領域可以相互結合。1、比如質押貸款和國際保理/信用證業務,傳統質押貸款業務總會面臨一些風險,如簽訂質押合同而未實際交付,質權行使上的風險等等;但銀行、券商、信托以及小貸公司使用智能合約來實現第三方的自動鎖倉,整個過程公開透明,這些風險就能很好地解決;2、國際貿易中的保理業務和信用證業務,在跨境貿易中,我們經常會遇到這樣的問題:在國際貿易活動,買賣雙方可能互不信任,買方擔心預付款后,賣方不按合同要求發貨;賣方也擔心在發貨或提交貨運單據后買方不付款,那么這種解決這種信用問題的傳統方式是銀行,這就涉及銀行的信用證業務:由銀行信用替代買賣雙方的商業信用,促進交易的完成。如果我們有一個區塊鏈貿易結算平臺,開發了一個貿易結算合約,出口商直接將預付款放在智能合約中,等出口商的貨物到達目的地,系統驗證各種單證合格后再觸發智能合約放款給出口商,不僅流程簡單,服務費用也會大幅減低。[2020/4/30]

各個DEX在交易手續費上的內卷使手續費比例固定為0.3%的Sushiswap逐漸喪失市場。目前Uniswap的交易量主要集中在手續費比例0.05%的主流幣交易對和手續費比例0.01%的穩定幣交易對上;Curve交易量最大的3pool,手續費比例也為0.01%;Balancer交易量最大的BoostedAaveUSD池,手續費比例僅0.001%;DODO上交易量最大的USDT-USDC交易對,交易手續費為0。多個Layer1上的頭部DEX流動性低于1億美元

多鏈生態在一段時間內吸引了大家的注意力,但隨著各種Layer2方案的成熟以及新的Layer1公鏈的上線,這些鏈上的生態也逐漸衰退。

在排除質押的平臺幣后,DEX的TVL一般即為流動性。截至11月22日,Curve、SUN、Sushi、VVSFinance、RefFinance、Raydium的TVL過去30天都減少了30%以上。在非以太坊鏈上的DEX中,除了BNB鏈上的Pancakeswap和Tron上的SUN仍然維持較高的流動性外,其它鏈上DEX的流動性已經較少,Avalanche上的TraderJoe、Fantom上的SpookySwap、NEAR上的RefFinance、Solana上的Raydium的流動性都已經不足1億美元。這其中有部分原因在于在波動市場中,大多數公鏈的原生代幣都出現了較大跌幅,還有部分原因則是資金的撤離。DODO一天內的換手率高達654%

由于DODO的流動性在主要DEX中最低,能夠取得這樣的交易量更值得關注。截至11月22日,從官網數據知,在以太坊主網上,DODO過去24小時的流動性僅2735萬美元,交易量為1.79億美元,換手率高達654%。同樣在以太坊上,過去24小時,UniswapV3的流動性為32.1億美元,交易量為12.6億美元,換手率39.3%;Curve的流動性為34.6億美元,交易量為4.86億美元,換手率為14%;BalancerV1+V2的流動性共9.63億美元,交易量為9904萬美元,換手率為10.3%;Sushi的流動性為2.95億美元,交易量為2354萬美元,換手率為8%。說明DODO的資金利用率更高。

去中心化永續合約交易所:dYdXvsGMX

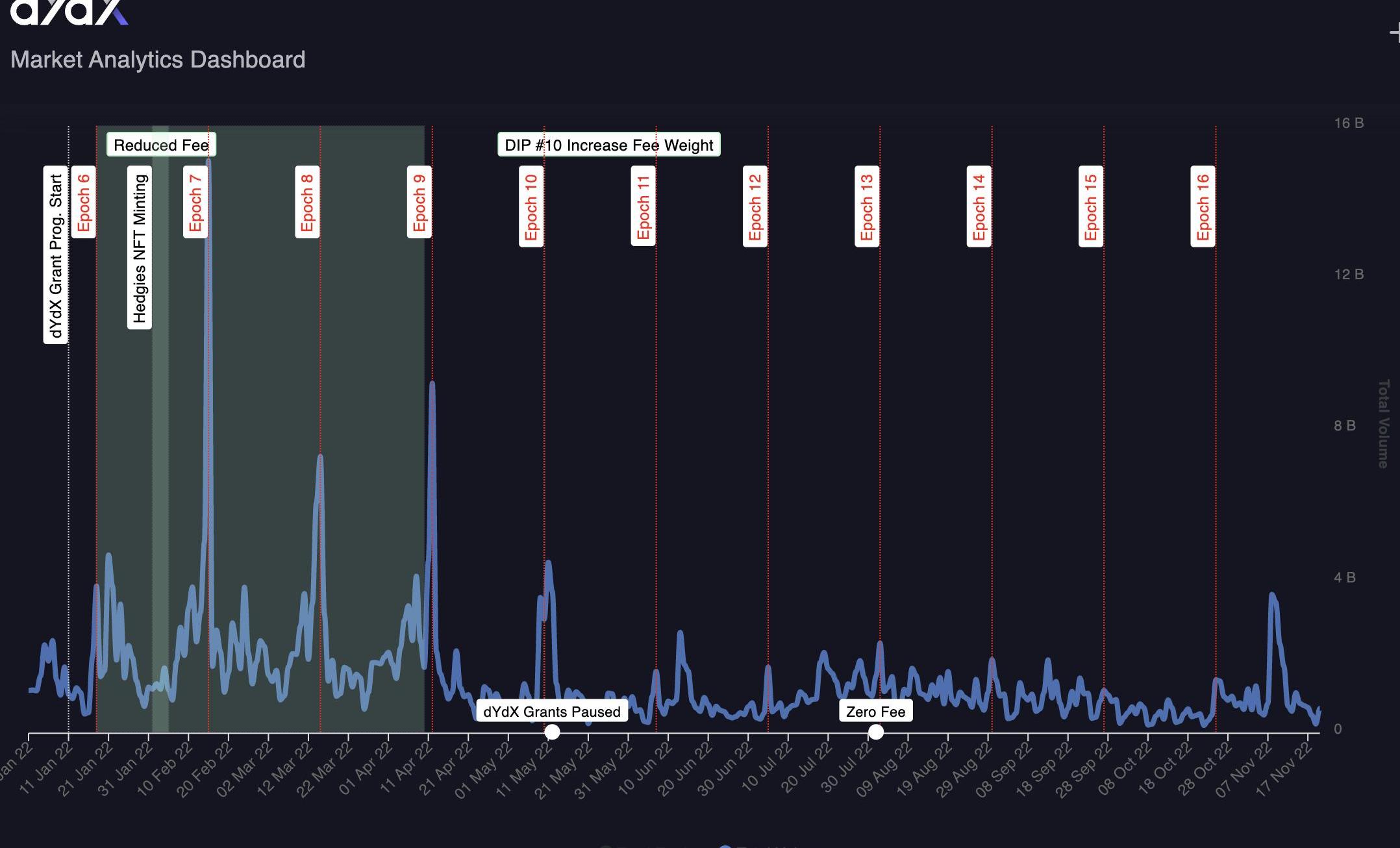

當前鏈上衍生品交易所主要交易永續合約,這其中占據主要市場的也就是dYdX和GMX。這兩者的數據似乎比去中心化的現貨交易所更為穩定。dYdX交易量下降,但依然更高

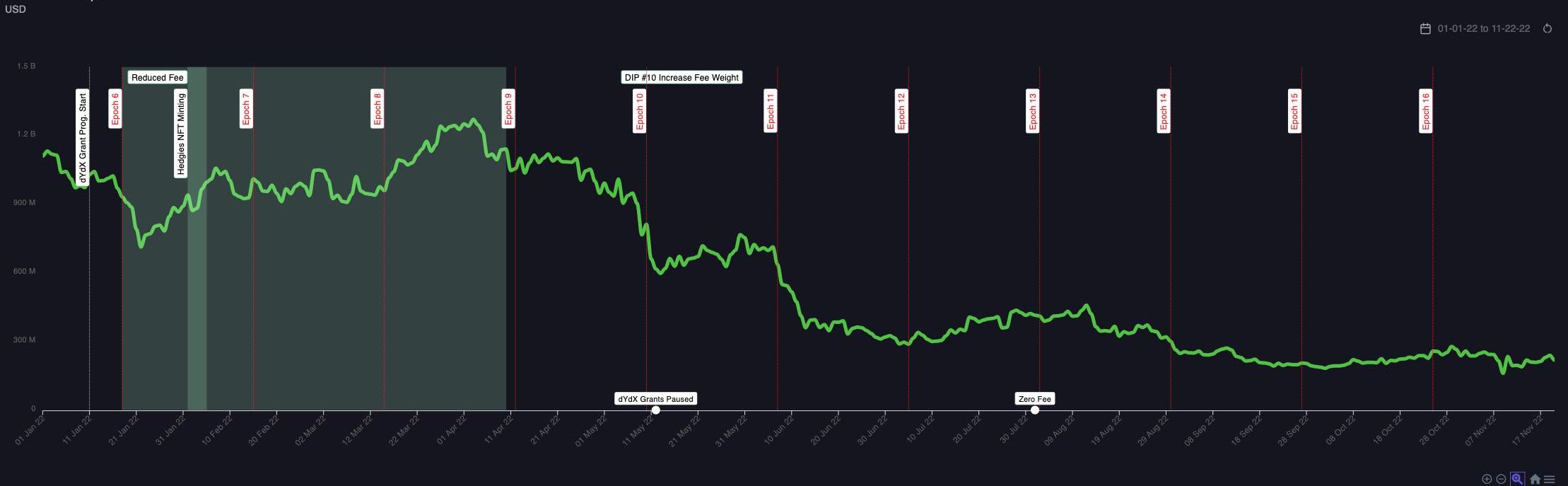

根據dYdX社區elenahoolu整理的數據,如下圖所示,因為交易挖礦的因素,dYdX的交易量整體受DYDX價格影響較大。在近期市場波動較大時,dYdX的日交易量創下了今年5月中旬以來的新高。但隨著市場波動平緩,交易量也隨之恢復正常。截至11月22日,官網顯示過去24小時,dYdX的交易量為11.2億美元。

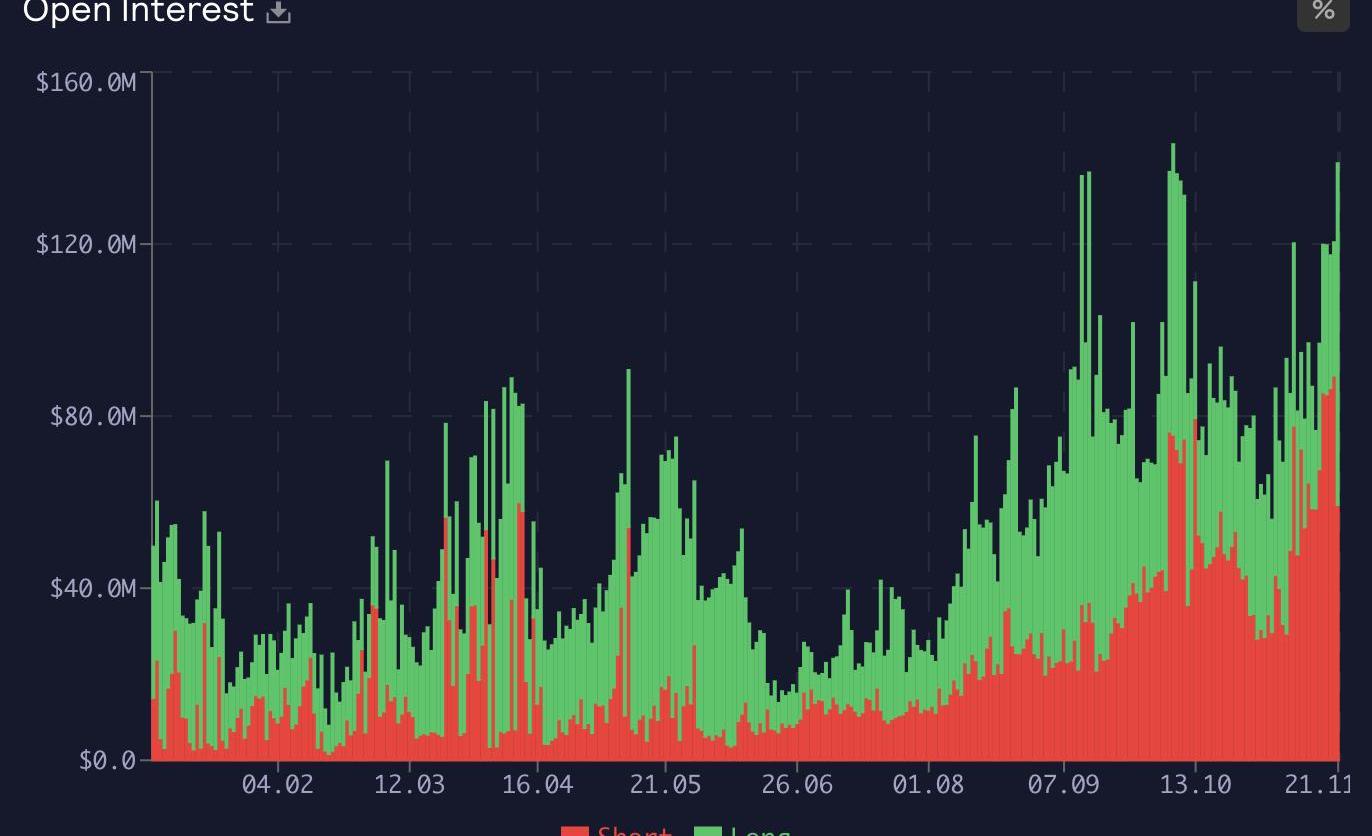

如下圖所示,Arbitrum上GMX的日交易量也在11月10日創下歷史新高,當天的交易量為11.9億美元,接下來的幾天交易量也維持在高位。11月15日-11月20日交易量恢復正常水但11月21日交易量再次升高。官網顯示過去24小時,Arbitrum上GMX的交易量為7.5億美元。

GMX的未平倉量維持在高位

如下圖所示,dYdX的未平倉量和交易量一樣,整體隨著DYDX的下跌而下降;GMX的未平倉量則處于高位。截至11月22日,dYdX的未平倉量為2.2億美元,GMX的未平倉量為1.18億美元。

dYdX和GMX的TVL均保持穩定

截至11月22日,dYdX的TVL為4.04億美元,過去30天上升8.51%。dYdX中的TVL主要作為杠桿交易的保證金,它的作用可以類比為中心化交易所的穩定幣,作為交易的工具。在中心化交易所中,穩定幣越多說明抄底的資金可能上升;在dYdX中,穩定幣越多說明愿意交易的資金越多,做多做空都有可能。當前GMX的TVL為4.44億美元,過去30天下降2.4%。GMX的TVL就是GLP的市值,包括了Arbitrum和Avalanche上的。GMX中交易員的對手盤即為GLP,也就是交易的流動性來源。GMX的TVL越高也就說明交易的流動性越高。兩者TVL的一個差別在于dYdX的TVL是存入dYdX作為保證金的穩定幣USDC,不受市場波動的影響,價值并不會因為本次下跌行情而下降。而GMX中的TVL也就是GLP的價值會隨著市場波動,以Arbitrum上的GLP為例,其中包含約50%的穩定幣和50%的非穩定幣BTC、ETH、UNI、LINK,GLP的價格會隨著市場下跌而下跌。但由于GMX的TVL在近期并沒有明顯下降,說明有新進入的資金來提供流動性。此外,由于GMX收取的費用會全部發放給GLP的持有者和GMX的質押者,手續費每7天收集一次并在下一周發放,變更的時間節點為每周三。由于上一個手續費周期的交易量整體上可能達到歷史最高,也就導致接下來的一周GLP的APR很高。根據觀察,11月16日早上,Arbitrum上GLP的流通量為4.2億,APR為55.68%。截至11月22日,GLP的流通量為4.65億,APR為46.83%。上一周期的高交易量導致本周GLP的流通量升高,而流動性的提升也可能對交易量的提升有幫助,從而形成正反饋,導致更高的交易量。

Tags:EFIDEFIDEFGMXDeFi Coin BonusWDEFIChargeDeFi Chargegmx幣未來前景

自我托管一直被譽為管理加密資產的最佳實踐。FTX和Celsius的崩潰是一長串事件中的最新一起,這些事件提醒業內「非彼之鑰,則非彼之幣」,引得人們紛紛奔向非托管錢包.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐澳大利亞將對金融服務法進行全面改革,這將收緊加密貨幣市場的安全網,并為股權交易清算領域可能出現的競爭鋪平道路.

1900/1/1 0:00:00Odaily星球日報譯者|Moni NFT版稅之爭已愈演愈烈,不僅是以太坊,關于是否強制執行NFT創作者版稅的問題現在也蔓延到了本就問題重重的Solana區塊鏈.

1900/1/1 0:00:00FTX的事件動搖了許多人的信心。那么,最大的加密貨幣交易所之一是如何迅速崩潰的?為什么加密世界的類似崩潰似乎一直在發生?在這個時候,我們要對Web3整個行業,有一個更長期的視野.

1900/1/1 0:00:00熊市漫漫,熱點分散。在缺乏明確投資機會的當下,本著“寧可錯付gas,不能放過大毛”的原則,我將視線與精力投向了優質項目交互,說不定還能提前發現下一價值標的,是吧.

1900/1/1 0:00:0011月28日-12月4日當周,比較值得關注的動態如下:AptosLabs公布錢包地址以保證透明度;鏈上“Polkadot聯盟”成立;StarkNet已鑄造100億STRK代幣;MetaMask聯.

1900/1/1 0:00:00