BTC/HKD+3.02%

BTC/HKD+3.02% ETH/HKD+3.79%

ETH/HKD+3.79% LTC/HKD+6%

LTC/HKD+6% ADA/HKD+6.51%

ADA/HKD+6.51% SOL/HKD+6.67%

SOL/HKD+6.67% XRP/HKD+3.23%

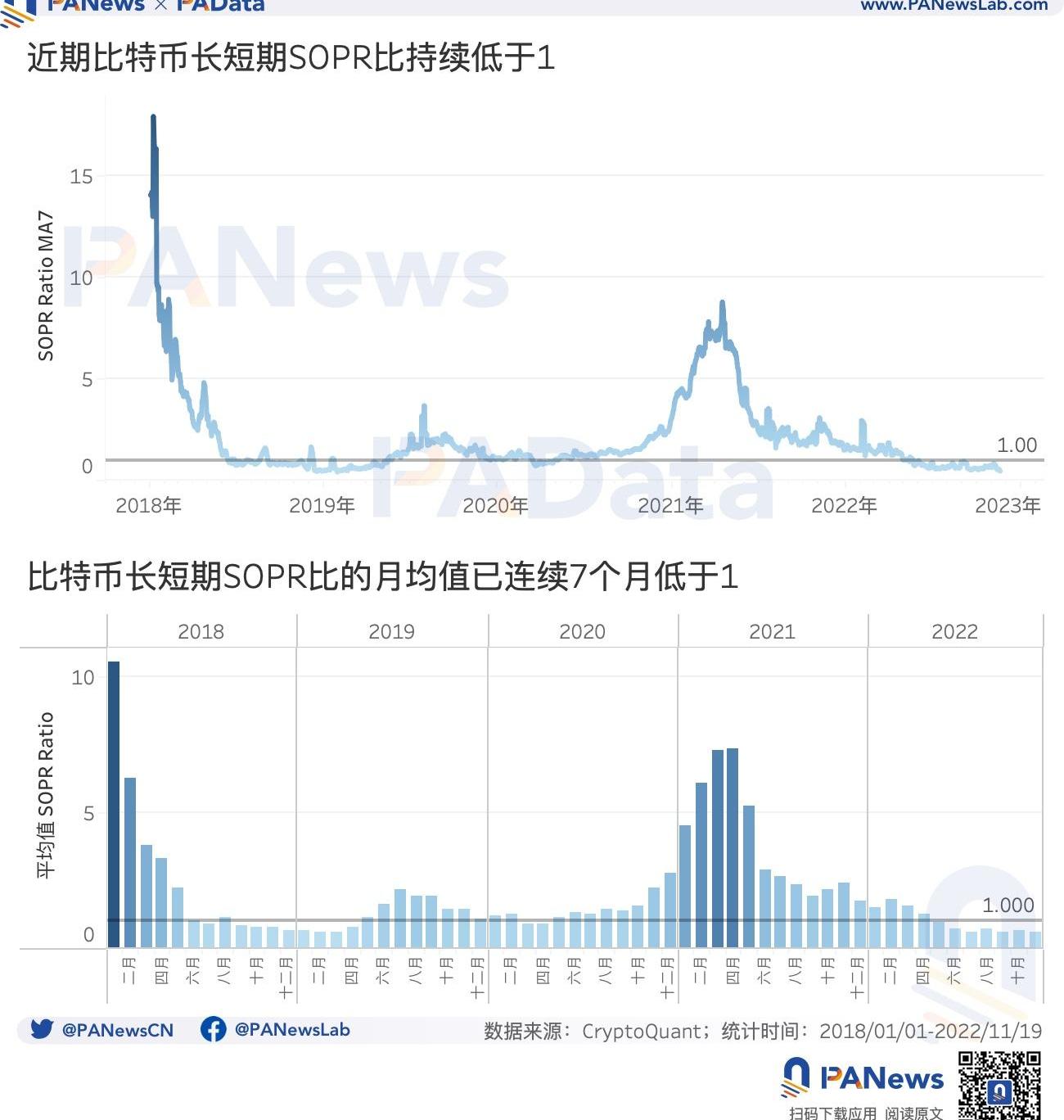

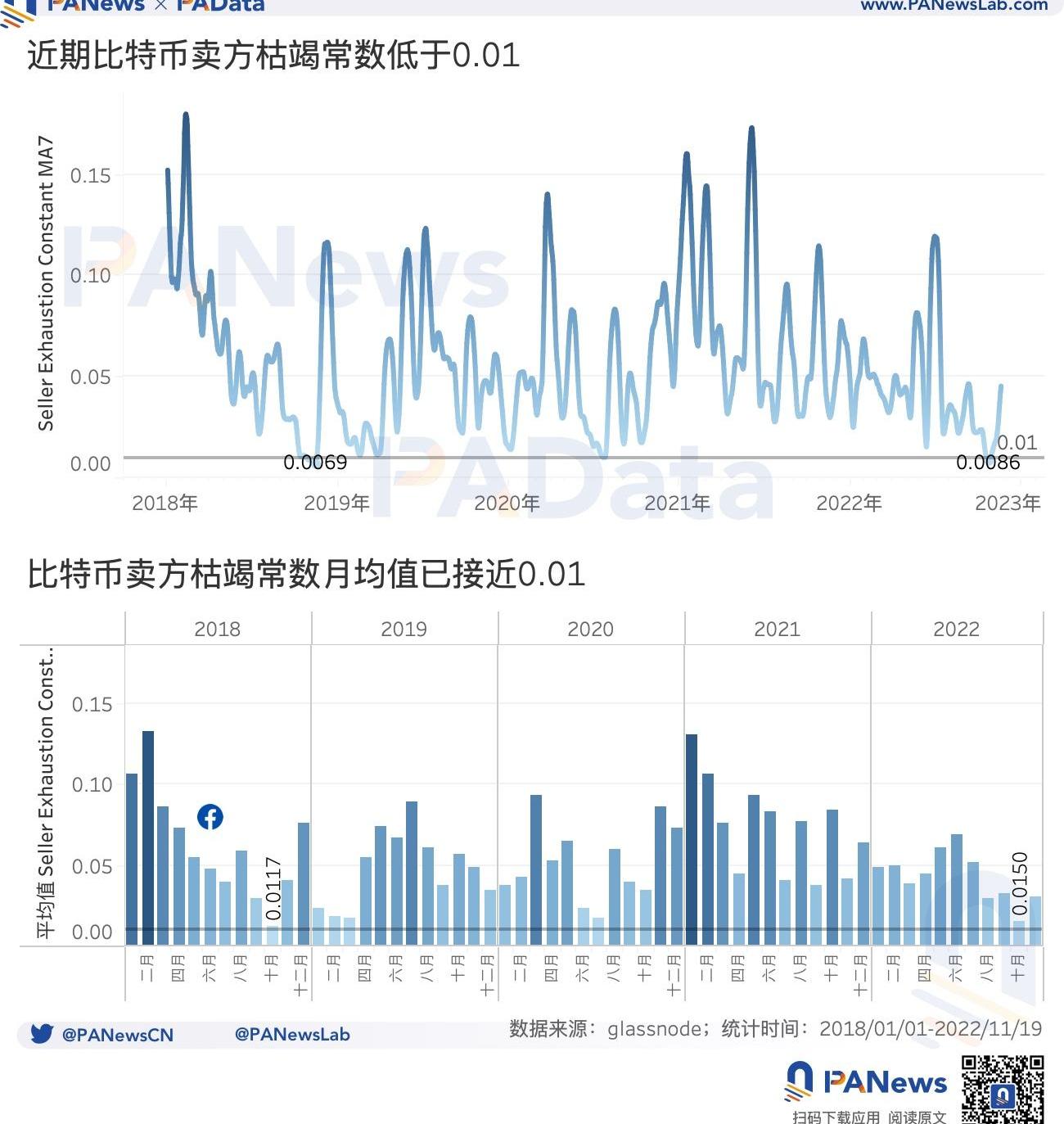

XRP/HKD+3.23%交易所“巨頭”FTX資不抵債最終走向破產,并牽連了多家與其往來密切的交易所、投資機構和做市商等加密企業一同陷入危機,這不僅引發了加密資產價格大幅“跳水”,使得自今年4月以來一直震蕩下行的市場變得更加脆弱,還使得市場流動性進一步緊縮。“FTX事件”對市場變化產生有哪些影響?是否會加速市場見底?目前市場中的流動性到底如何?PAData對8項市場數據進行深入解讀后發現:1)今年,比特幣MVRV指標持續低于1的天數已經有88天了,11月15日跌至0.804,是最近5年來第二低的值。與2018年底對比來看,該指標已經觸底,但仍需要在底部運行一段時間。2)比特幣長短期籌碼SOPR比已連續183天低于1,月均值連續7個月低于1,這意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。從持續時間來看,也已僅比2018年底的熊市周期少一個月。3)比特幣的賣方枯竭常數月均值在今年10月和2018年10月十分接近0.01,如果結合幣價走勢來看,2018年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。4)11月20日,市場中的穩定幣總市值約為1445.2億美元,較11月7日減少了19.7億美元。11月19日,交易所穩定幣存量約為303.5億美元,較11月4日減少了55億美元。5)AAVE的主要借貸資產在最近2個月內的變動借款利率呈現上漲趨勢,同期,Compound的主要借貸資產也幾乎都出現了流動性下降和利率上升的現象。01

Solana Saga手機推送系統更新,提升種子庫穩定性及拍照體驗:7月19日消息,Solana Saga手機推送版本號為TKQ1.221220.425系統更新,本次更新包含了Android 5月安全補丁;提升種子庫應用穩定性;相機HDR及夜景模式等算法升級,新增全景、延時及文檔模式;系統層面提升屏幕色準、優化了溫控算法及待機能耗等。[2023/7/19 11:04:10]

多項市場指標處低位,已與2018年底的熊市相當

根據CoinGecko的數據,目前比特幣仍然是加密市場中最重要的資產,其市值占總市值的比重達到了37.2%,因此,考慮比特幣的市場指標對了解整個市場的變化而言具有重要意義。從比特幣的市值與實現價值比、長短期籌碼SOPR比和賣方枯竭指數這3項數據來看,市場已處于與2018年底的熊市相當的水平。市值與實現價值比是判斷資產的當前市場價格是否低于交易時的“公允價格”的常用指標。如果MVRV低于1,則意味著當前市場價格已經低于籌碼交易時的“公允價格”,市場價格被低估,反之則意味著當前市場價格被高估。11月19日,比特幣的MVRV指數已經跌至0.809,而在幾天前的11月15日,這一指數跌至了0.804,是最近5年來第二低的值,僅略高于2018年12月16日創下的歷史低值0.721。在2018年底開始的熊市周期中,比特幣MVRV指數低于1的天數為132天,今年,該指標持續低于1的天數已經有88天了。從這個角度來講,比特幣MVRV指數可能已經觸底,但仍需要在底部運行一段時間。

華納音樂集團與 Polygon 合作推出區塊鏈音樂加速器:6月28日消息,華納音樂集團正在與 Polygon Labs 合作推出區塊鏈音樂加速器,旨在在 Polygon 網絡上推動區塊鏈音樂項目和 DApp 的發展。該加速器將關注包括藝術家粉絲社區、建立去中心化的音樂制作和發行系統、創新票務解決方案、探索音樂相關商品和數字或實體收藏品以及將音樂與互動技術和游戲相結合等方面。[2023/6/28 22:06:38]

SOPR是觀察每個籌碼交易時是否盈利的直接指標,長短期籌碼SOPR比則可以衡量市場中長期籌碼產出利潤高還是短期籌碼產出利潤高。該比率越高,意味著長期籌碼的產出利潤率越多,這通常發生于市場頂部,反之意味著短期籌碼的產出利潤率越多,這通常發生于市場底部。11月19日,比特幣長短期籌碼SOPR比約為0.47,大幅低于1,已與2018年底至2019年初的水平相當。且自今年5月21日以來,該指標已連續183天低于1,月均值連續7個月低于1,這都意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。而且從持續時間來看,也已僅比2018年底的熊市周期少一個月。

以太坊基金會開放 Fellowship 計劃第四批申請:6月1日消息,以太坊基金會宣布第四批以太坊協議獎學金(EPF)申請正式開放,用戶可在 6 月 16 日前提交申請,該計劃為研究員提供為期四個月的獎學金,以推進以太坊技術,包括從開發客戶端實現、測試和規范,到參與最新的核心協議研究。第四批 EPF 從 2023 年 7 月持續到 2023 年 11 月,最后在伊斯坦布爾的 Devconnect 舉行現場活動。

EPF 是一項旨在通過為協議貢獻者提供途徑以獲得做出有意義的貢獻來支持以太坊核心協議開發的倡議。該計劃專為對以太坊、其社區和去中心化技術的的開發人員和研究人員量身定制。[2023/6/1 11:52:57]

賣方枯竭常數被定義為盈利籌碼比與30天價格波動率的乘積,該值越低,意味著盈利籌碼比和30天價格波動率都低,即意味著高損失和低波動率同時出現,這通常發生于市場底部。根據歷史情況,比特幣的賣方枯竭常數如果低于0.01,則很可能觸底。該指數最近一次低于0.01發生于10月24日,約為0.0086,與2018年11月中旬的水平相當。從月均值來看,只有今年10月和2018年10月十分接近0.01。如果結合幣價走勢來看,2018年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

Signum Capital正計劃擴展到歐洲,在德國或蘇黎世設立辦事處:6月18日消息,區塊鏈風投機構Signum Capital在推特上表示,正計劃擴展到歐洲,在德國或蘇黎世設立辦事處。區塊鏈風投基金是去中心化的,目標是在歐洲投資甚至孵化有潛力的大公司。[2022/6/19 4:37:56]

02

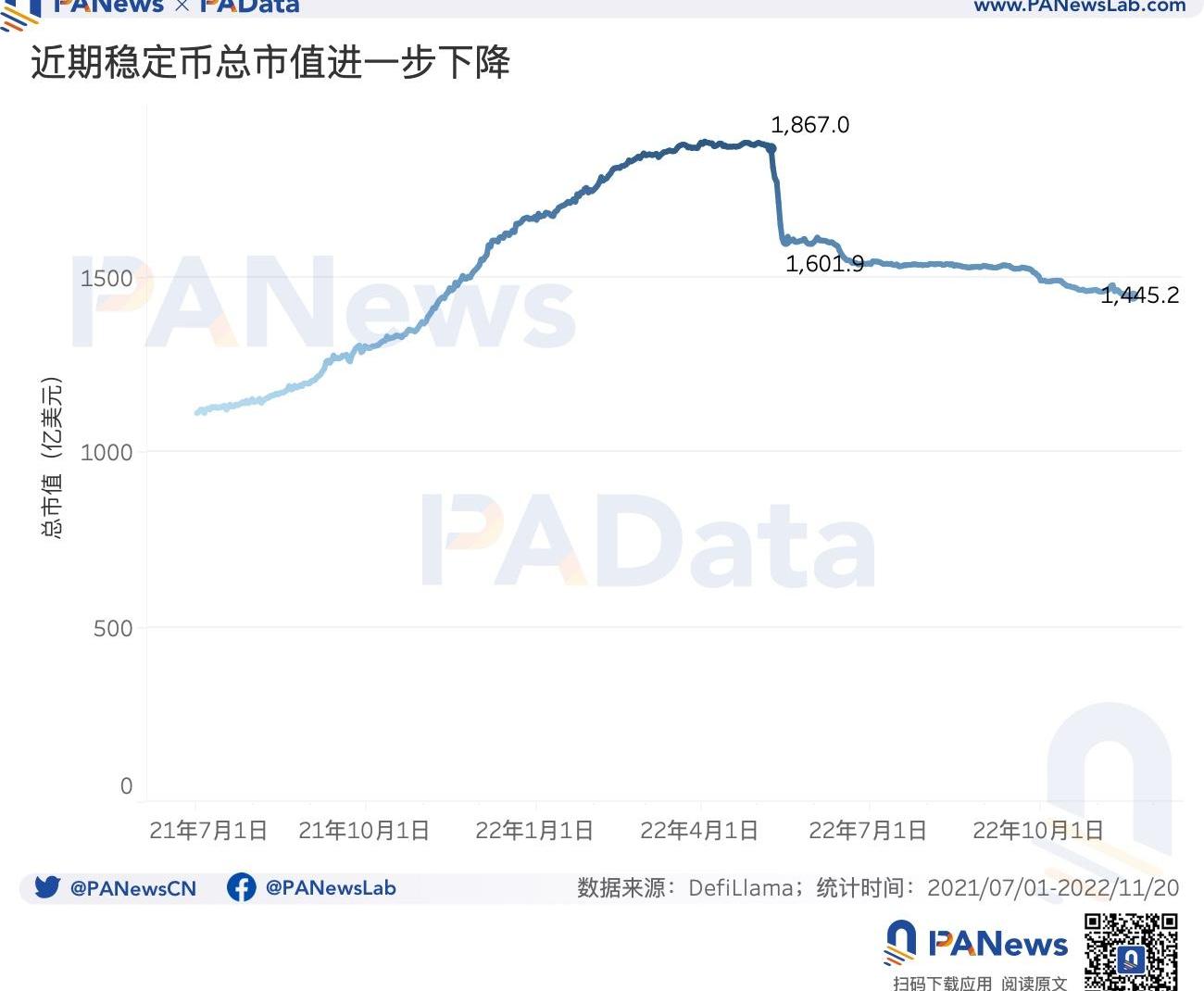

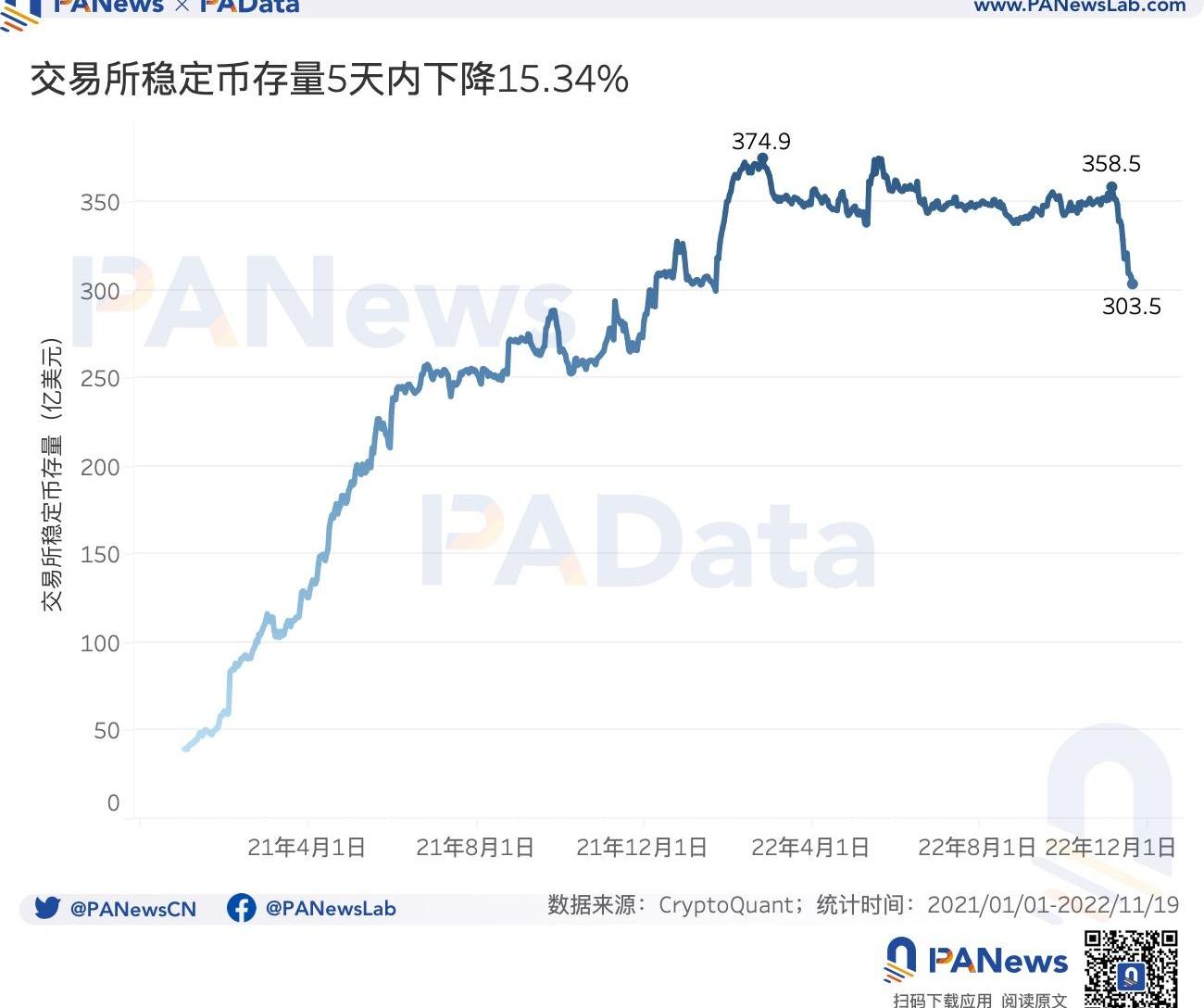

交易所穩定幣存量6天減少55億美元,CEX流動性進一步下降

FTX事件波及甚廣,與之業務往來密切的多家加密企業同樣存在危機,這加劇了市場對流動性的擔憂。穩定幣的市值是觀察市場流動性的一個直觀窗口,穩定幣市值上漲通常伴隨著市場上行,買入需求增長,反之亦然。根據統計,截至11月20日,市場中的穩定幣總市值約為1445.2億美元,較11月7日FTX事發時的1464.9億美元“縮水”了19.7億美元,而較今年5月8日的1867.0億美元高點則“縮水”了421.8億美元。從日環比變化來看,11月10日穩定幣總市值的日環比變化為-1.22%,是最近5個月以來日環比跌幅最大的一天。可見,自今年5月以來,穩定幣總市值就處于下降趨勢中,只不過FTX事件加劇了這個趨勢。

美國民主黨參議員:大多數的加密貨幣可能屬于美國證交會的監管范圍:6月10日消息,美國民主黨參議員Gillibrand表示,加密法案的目標是進行適當的監管,加密法案旨在保障市場安全、穩健。比特幣是一種商品,應該在美國商品期貨交易委員會(CFTC)的監管范圍內。大多數的加密貨幣可能屬于美國證交會的監管范圍。(金十)[2022/6/10 4:15:05]

交易所穩定幣存量的變化也能從側面印證這種推測,11月19日,交易所穩定幣存量約為303.5億美元,較11月4日的短期高位358.5億美元減少了55億美元,6天跌幅約為15.34%。這打破了交易所穩定幣存量今年以來穩中微跌的局面,使得交易所中的流動性回到年初水平。

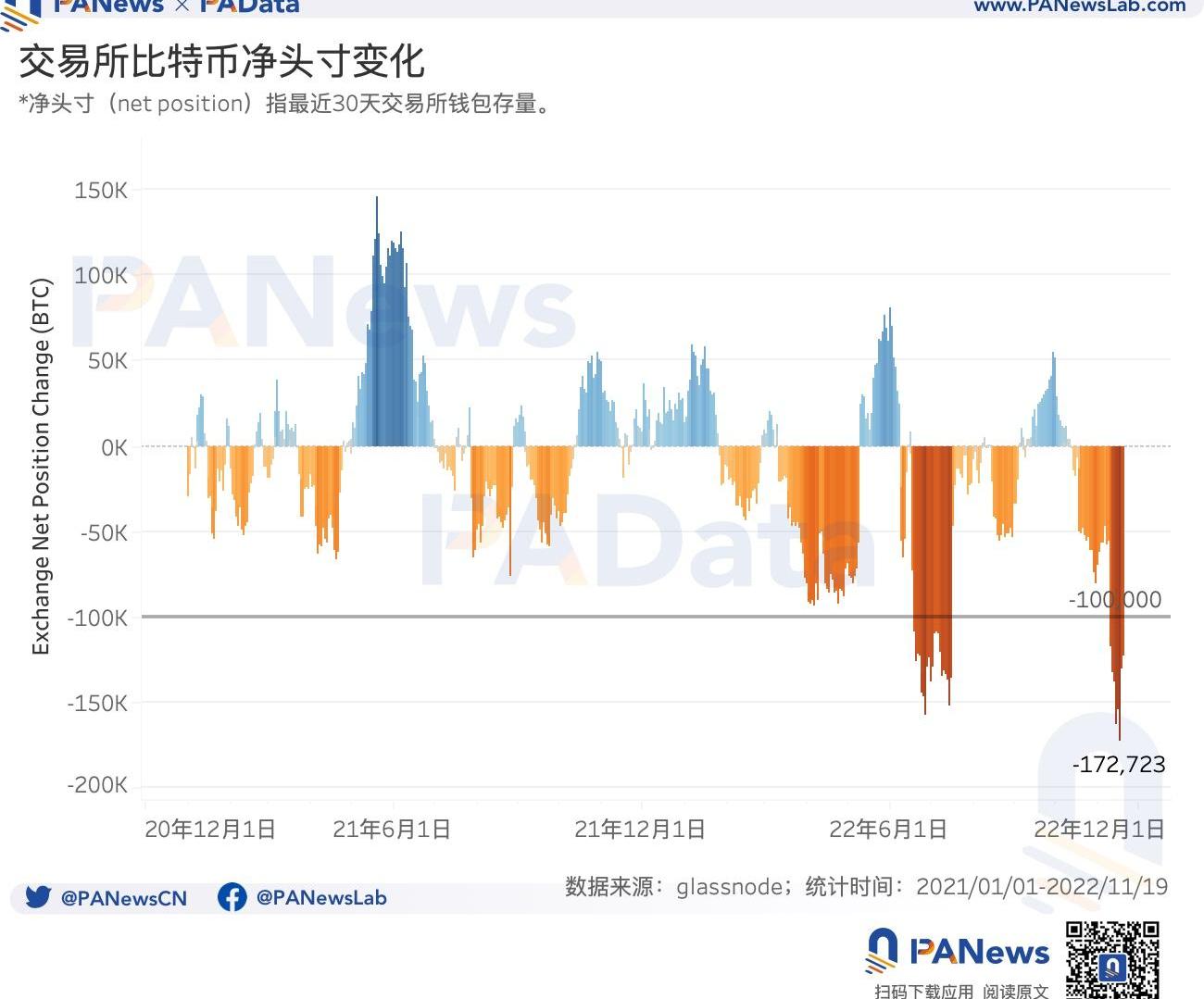

另外值得注意的是,交易所錢包中比特幣的凈頭寸變化,即最近30天的余額存量變化,也發生了明顯的異動。根據統計,11月16日,交易所比特幣凈頭寸減少了17.27萬BTC,是最近兩年來單日變化最大的一天。而且從11月10日開始,交易所比特幣凈頭寸已連續10天減少超10萬BTC了。實際上,今年下半年以來,交易所中的比特幣存量就在持續下跌,不過近期FTX事件加速了這個過程。

03

Uniswap主要交易池鎖倉量下降,AAVE多個資產借貸利率上漲

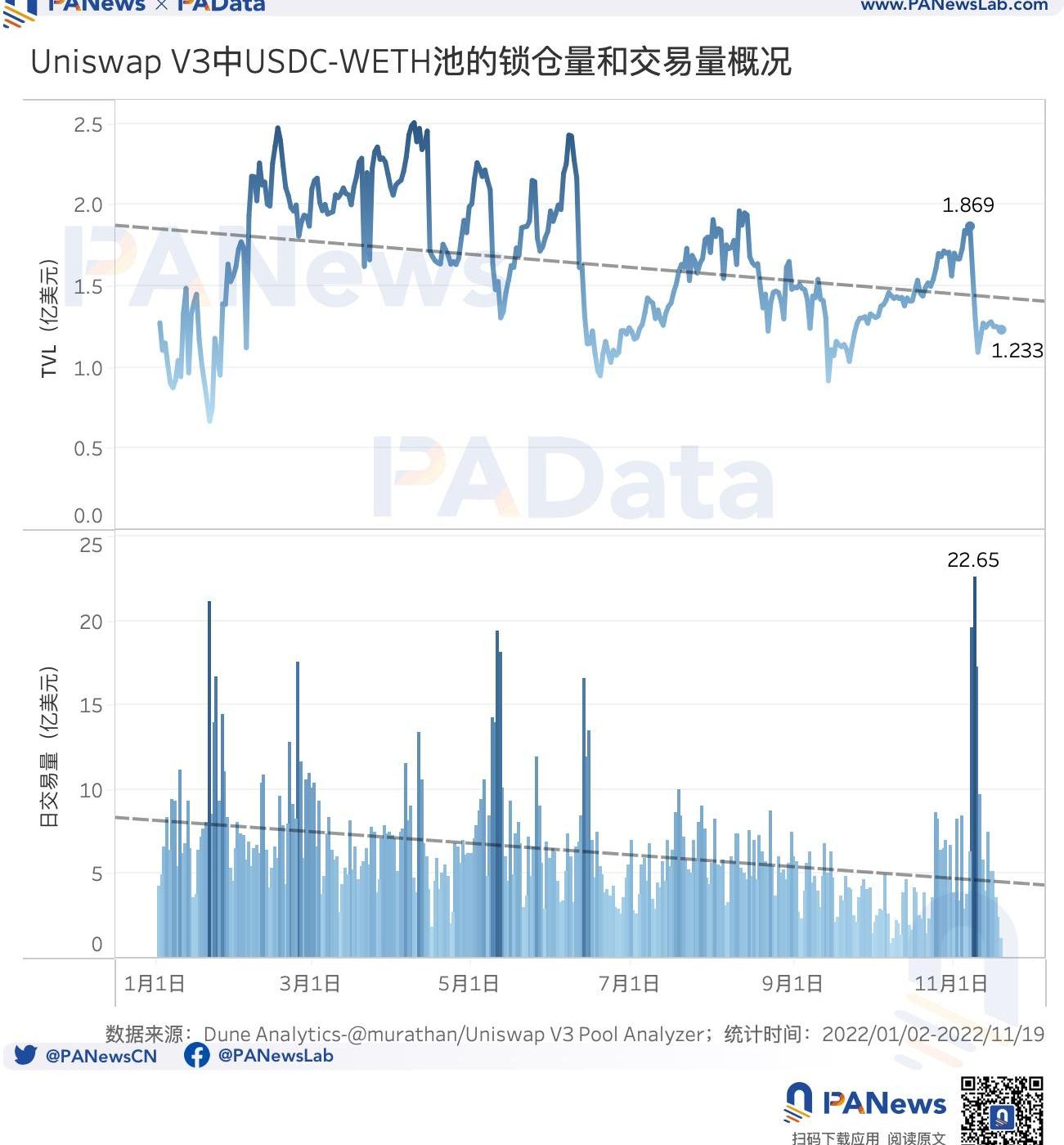

有一些觀點認為“FTX事件”會使用戶失去對CEX的信心,轉而投向DeFi的懷抱。但從數據來看,不僅CEX的流動性受到影響,而且DeFi也沒能從中獲利。根據DuneAnalytics的統計,目前USDC-WETH是Uniswapv3中最重要的交易池,交易量占比約為46.21%。該池的鎖倉量在11月19日約為1.23億美元,較11月7日創造的短期高點1.87億美元下降了0.64億美元,降幅約為34.24%。與CEX的流動性變化一致,盡管自今年以來,USDC-WETH交易池的鎖倉量總體呈下降趨勢,但FTX事件無疑加劇了這個趨勢。

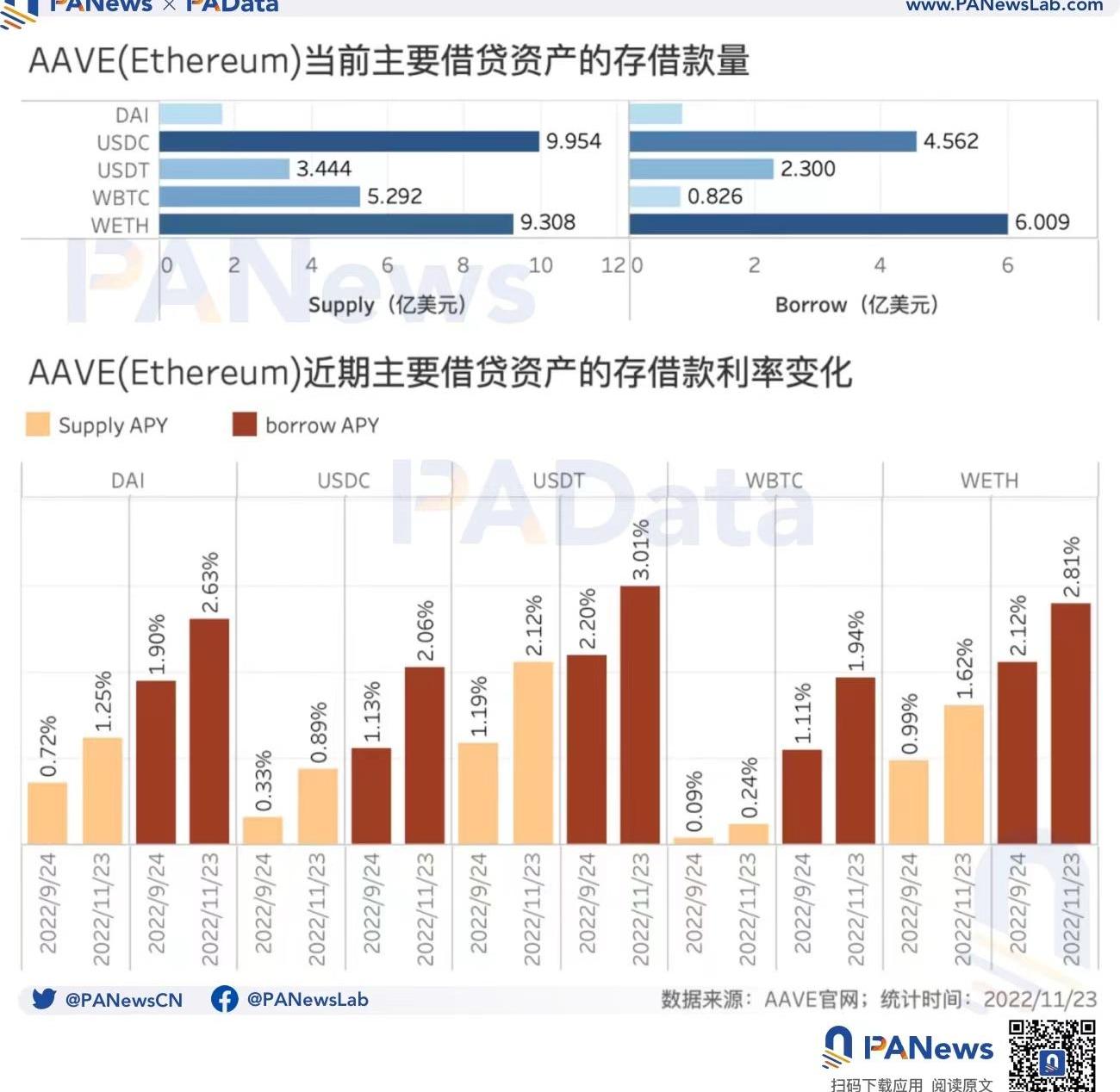

USDC-WETH的交易量也有所“萎縮”,近期除了11月8日至10日連續創下17億美元以上的巨量交易外,近期的日交易量都在8億美元以下,11月18日和19日都不超過2.5億美元,分別只有2.46億美元和1.18億美元,為今年以來的極低水平。除了DEX以外,借貸的流動性也受到了波及。AAVE和Compound的主要借貸資產在最近2個月內幾乎都出現了流動性下降和利率上升的現象。最大的借貸市場AAVE上主要借貸資產的存借款利率近期呈上升趨勢。目前,USDT的變動借款利率已經超過3%,DAI和WETH的變動借款利率已經超過2.6%。從存借款利率的相對變化趨勢來看,最近2個月,除了USDT的借款利率漲幅小于存款利率漲幅以外,其他資產的借款利率漲幅均大于存款利率漲幅,其中,WBTC和USDC的借款利率漲幅遠大于存款利率漲幅。利率變化與存借款規模的變化密切相關,借款利率漲幅更大意味著借款需求變化大于存款規模變化,即市場流動性相對不足。

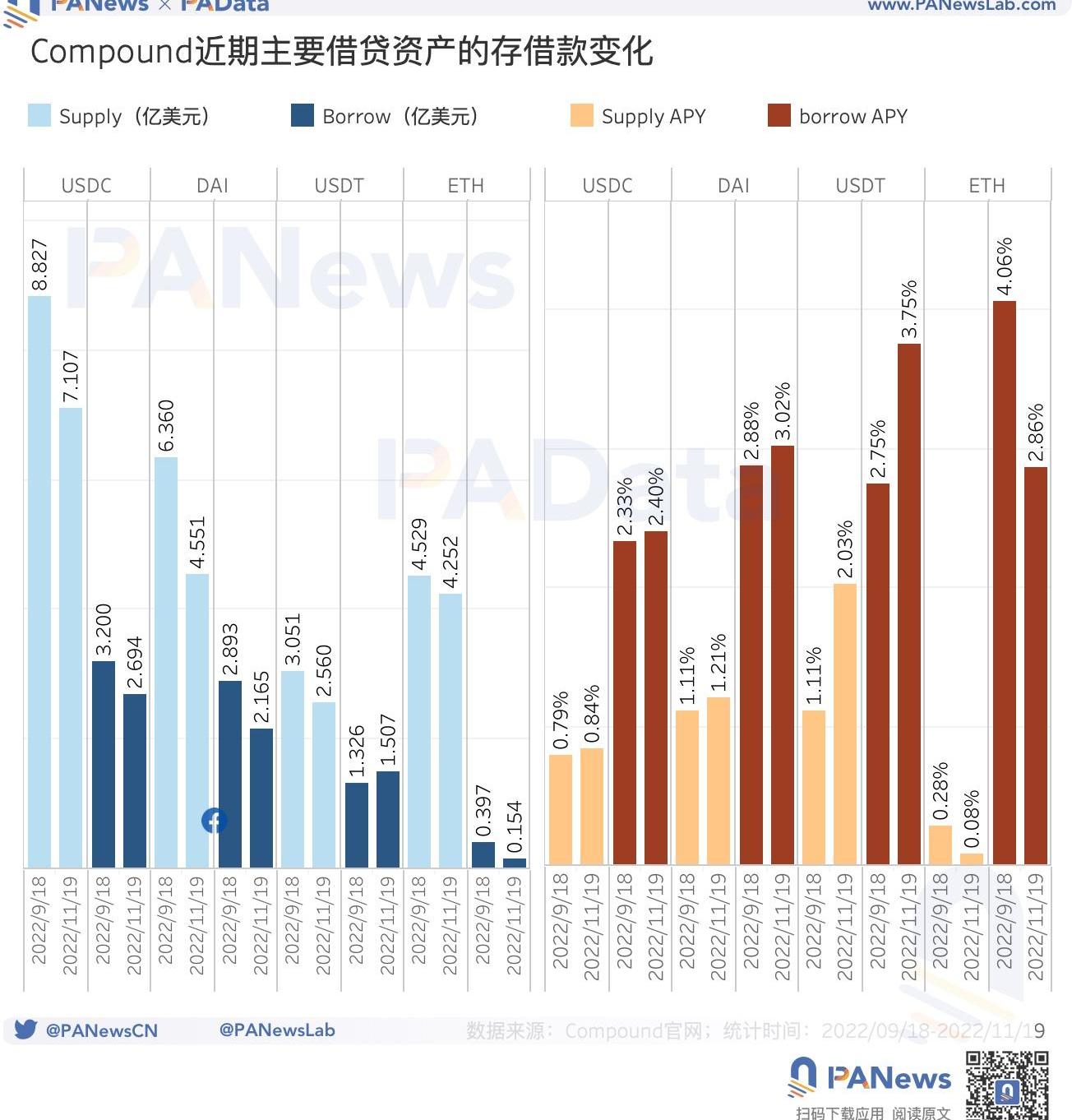

最近兩個月,Compound中USDC的存款量從8.83億美元下跌至了7.11億美元,跌幅約為19.48%,同時借款量也從3.20億美元下跌至了2.69億美元,跌幅約為15.94%。存款跌幅較借款跌幅更大,這也使得存款利率上浮了0.05個百分點,小于貸款利率上浮的0.07個百分點。USDT的情況略有不同,其存款量下降了16.09%,但借款量上漲了13.65%,這使得USDT的存款利率上漲了0.92個百分點,而貸款利率則上漲了1個百分點。而ETH的借款量則進一步萎縮至0.15億美元,遠遠低于借款量,這使得存借款利率均進一步下跌。

前有加密熊市悄然而至,后有Luna暴雷大廈崩塌,現在全球第二大的FTX交易所短短幾天就從行業翹楚變跌落神壇,每個消息都不斷挑動著加密市場的神經,NFT市場也不例外.

1900/1/1 0:00:00NFT被描述為下一代藝術市場和采用加密貨幣的最強大催化劑之一,該行業在2021年9月至2022年1月實現了巨大增長。然而,在全球資本市場低迷的背景下,該行業的每周交易量隨著增長放緩而迅速修正.

1900/1/1 0:00:00FTX崩盤至今,余波尚未平息。曾經被認為是以太坊殺手的Solana受其牽連,也走向了懸崖邊緣。Terra與LUNA的同時崩潰尚可理解,FTX和Solana這兩個看似獨立的項目究竟有何羈絆?Sol.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐據合規公司Argus稱,SamBankman-Fried的加密交易機構AlamedaResearch利用內幕信息,在FTX上幣之前囤積了6000萬美元的代幣.

1900/1/1 0:00:00近日,以太坊聯合創始人Vitalik就治理Token發表了自己的看法并與twitter網友展開了討論.

1900/1/1 0:00:00頭條 以太坊“上海”升級定于2023年3月進行,將開放質押的ETH提款Odaily星球日報訊以太坊核心開發人員在周四的AllCoreDevelopers會議上敲定了網絡下一個硬分叉的一部分.

1900/1/1 0:00:00