BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+1.51%

LTC/HKD+1.51% ADA/HKD+1.05%

ADA/HKD+1.05% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD-0.86%

XRP/HKD-0.86%概述

二層網絡已經成為DeFiPerp協議的主要平臺。隨著2022年新玩家的出現,該領域的進化和創新持續增加。盡管中心化交易所仍主導著Perp交易活動,但隨著用戶逐漸遷移,去中心化交易所已開始侵占其地位。在傳統金融領域,衍生品占市場價值的大部分。據估計,到2021年,衍生品的總市場價值約為12.4萬億美元。加密貨幣市場的衍生品經歷類似的上漲似乎很自然。當BitMEX在2016年率先推出永續期貨時,這種預期得到了實現。它們很快就發展成為了加密貨幣中交易最活躍的工具。中心化交易所目前在這一領域占據主導地位,去年所有交易所的日均交易量達到1000億至2000億美元。與去中心化交易所相比,去年其日均交易量估計平均在2億至4億美元之間。

盡管DEXPerp交易所仍遠遠落后于CEX,但監管壓力對CEX施加了更嚴格的限制,導致用戶遷移到去中心化Perp協議。GMX于2021年9月在Arbitrum上線,隨后于2022年4月在Avalanche上線PerpetualProtocolV2于2021年11月發布GainsNetwork經過改造,于2021年11月在Polygon上發布dYdXV4于2022年6月宣布預計于2022年第四季度發布。快速回顧

SBF辯護團隊在其被拘留后不到一小時就提出上訴:金色財經報道,Inner City Press報道稱,在SBF戴上手銬被拘留不到一小時,其辯護團隊就提出還押入獄上訴(remand to jail filed),并支付了 505 美元的申請費。[2023/8/12 16:21:51]

PerpetualProtocol在2020年創建了虛擬AMM,成為了鏈上Perp的先驅。他們看到了Uniswap推廣的恒定乘積公式x*y=k,并決定對其進行調整,使之適用于Perp。虛擬部分來自于這樣一個事實:在AMM中沒有真正的資產池,真正的資產存儲在一個單獨的智能合約庫中,而vAMM持有虛擬資產,這使得它純粹是一種價格發現機制,而不是一種資產交換機制。盡管它最初獲得了一些關注,但仍然是相當小眾的。在頭3個月內,每日交易量在200萬至2000萬美元之間波動。而DeFiPerp的真正爆發源于dYdX的推出。dYdX在2021年初推出了中央限價訂單簿(CLOB)。它基本上為用戶在鏈上提供了類似于交易所的交易體驗。結果,dYdX大獲成功,在2021年的前6個月的月平均交易量為12.7億美元,隨著之后dYdXv2的推出,這個數字可能還會增加。2021年10月,dYdX單月交易量達1050億美元,創下歷史新高。dYdX給DeFiPerp領域帶來的增長刺激了新的和現有協議之間的新一輪創新。這種新出現的增長讓該領域更接近于取代CEX這一難以實現的目標。下面,我將介紹一下至2022年DeFiPerp領域的主要參與者。當前情況

盡管目前Perp的情況仍然可以大致分為AMM與CLOB,但去年真正的亮點是向二層網絡的遷移。更快、更便宜的交易有助于更好的交易執行環境,使其成為Perp的必需品。Optimism、Arbitrum和Polygon都同樣在推動DeFiPerp領域的向前發展。低廉的交易成本使完全鏈上的體驗成為可能,這意味著AMMPerp可能將卷土重來,并最終挑戰基于CLOB模式的dYdX。CLOB

Cathedra Bitcoin宣布托管剩余的新機器:金色財經報道,比特幣公司Cathedra Bitcoin發布運營更新。截止2023年2月3日,公司簽訂了一項托管協議,根據該協議,公司將在肯塔基州的第三方數據中心部署最后一批新機器,包括 490 臺比特大陸螞蟻礦機 S19J Pro 和 50 臺比特大陸螞蟻礦機 S19 XP 機器。

根據初始期限為 12 個月的托管協議條款,公司將支付每千瓦時 0.07 美元的固定費率,外加托管機器產生的比特幣總收入的 10%。公司預計這些機器將于 2023 年 2 月中旬部署完畢。

在肯塔基州部署這些機器和公司先前宣布將部署在其位于華盛頓的新租賃設施的 773 S19J Pro 機器后,公司預計其多元化的比特幣挖礦業務將實現至少 378 PH/ 的活躍哈希率s,比其當前的 247 PH/s 的活躍哈希率增加了約 53%,混合平均效率為每 terahash 29.7 焦耳。[2023/2/7 11:51:08]

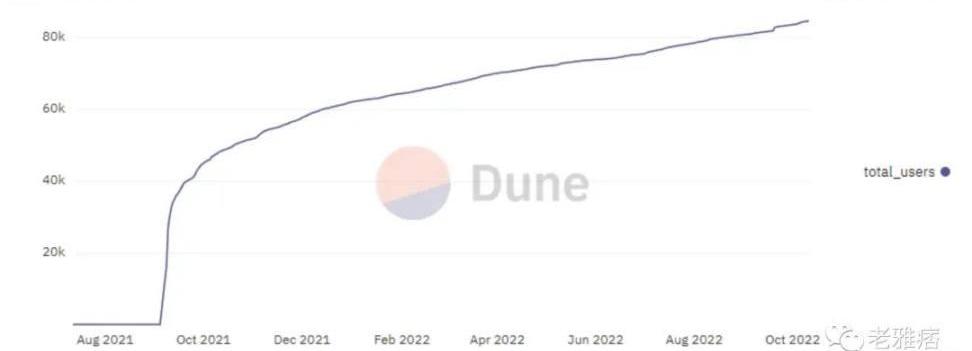

dYdX盡管今年交易量相對疲弱,但dYdX仍保持著其在DeFiCLOBPerp交易所的領先地位。dYdXv3向StarkWare的轉移引發了交易量和用戶活動的大幅上升。2021年8月是活躍度真正回升的一個月,總用戶數在2個月內從20躍升至5.1萬,交易量從142億美元躍升至1050億美元。

去中心化期權協議Dopex上線期權流動性池OLP:1月17日消息,去中心化期權協議Dopex上線期權流動性池OLP(Option Liquidity Pools),用戶無需等待SSOV到期即可退出歐式期權頭寸。其中用戶能夠以隱含波動率折扣價購買SSOV期權代幣,以換取向期權買家提供隨時退出的流動性。[2023/1/17 11:15:38]

自2021年10月達到峰值以來,交易量一直呈下降趨勢,一直持續到2022年10月,這與加密貨幣的其他市場情況保持一致。除了總用戶數之外,唯一在2022年繼續呈上升趨勢的是DYDX代幣的申領獎勵。流動性質押池允許用戶被動地投入他們的USDC以獲得DYDX獎勵,申領代幣金額持續增加,總金額剛剛超過了1.27億枚代幣。預計在2022年第四季度,dYdX將進行一次重大升級,這可以說是該協議自誕生以來最大的一次升級。V4是完全去中心化協議這一更廣泛任務的一部分。現在,dYdX將使用Cosmos-SDK構建自己的區塊鏈。他們決定放棄L2而建立自己的主權鏈主要有兩個原因。那就是可定制性和可擴展性。盡管L2確實提供了高吞吐量,但這遠遠不夠。目前,dYdX每秒可以處理10筆交易,1000次下單或取消訂單。雖然這樣的鏈上交易速度已經比較快了,但因為dYdX想要吸引數百萬用戶,從長遠來看這還不夠好。相反,擁有一個在鏈下運行的訂單簿將使得網絡效率更進一步提高。網絡中的每個驗證者都將在內存中運行一個訂單簿,其中放置/取消的訂單將像普通交易一樣在網絡中傳播。據該團隊稱,這至少比以前的可擴展性提高了100倍。可定制性帶來的額外好處是無需支付Gas費。交易者無需支付Gas費,而只需為他們的訂單支付費用,這些費用將獎勵給驗證者和質押者。如果DYDX被選為費用代幣,那么這為該代幣提供了額外的價值積累機制。該代幣的其他功能仍在dYdX社區論壇上進行討論。AMM

BitTorrent Speed錢包賬戶數量超過3.6億:據BitTorrent File System(BTFS)官方數據瀏覽器BTFS SCAN顯示,截至2022年9月16日,BitTorrent Speed(BT Speed)錢包賬戶數量超過3.6億。

據悉,BitTorrent Speed致力于使用加密貨幣BTT獎勵用戶參與做種與帶寬分享,為全球下載用戶提供更優質的下載體驗,全球超過一億BitTorrent生態用戶將有機會加入到去中心化互聯網的貨幣化進程中,支持內容創作者。[2022/9/16 7:01:06]

PerpetualProtocolPerpetualProtocolV1版本于2020年12月推出,并在前7個月成功促成了超過190億美元的總交易量。盡管表現良好,但該領域的競爭意味著PerpetualProtocol必須做出改進。因此,V2于2021年11月在Optimism上推出,并進行了一整套新的升級。除了在L2上實現更快、更低成本的交易之外,PerpetualProtocol利用UniswapV3作為執行層,同時還將其著名的集中流動性模型整合到該協議中。UniV3的使用使得創建一種新型LP頭寸成為了可能。這意味著LP可以在PerpetualProtocol中存入USDC,然后以高達10倍的杠桿生成vUSDC。假設用戶存入100USDC來鑄造1000個vUSDC,他們有能力將其部署為0.25vETH和500vUSDC。然后他們可以選擇價格范圍來部署流動性。就這樣,他們已經創建了一個杠桿流動性頭寸。

Ankr Network推出Ankr2.0,包括ANKR Token質押:8月10日消息,加密基礎設施提供商AnkrNetwork在推特宣布推出Ankr2.0,更新內容包括將于周四啟動的ANKRToken質押。允許其用戶通過Ankr網絡在區塊鏈上操作完整的存檔節點,并賺取支付給節點運營者的部分費用。在Ankr網絡之上構建的開發人員需要將100000個ANKR(目前價值約3200美元)自押(self-stake)到節點,然后才能為遠程過程調用(RPC)流量提供服務。

Token持有者可以通過質押ANKR來支持單個節點提供者。根據計劃,70%的Token分配給節點,其中49%分配給個人質押者,51%分配給節點提供者。其余30%的Token交給AnkrTreasury,由AnkrDAO控制,由ANKRToken持有者管理。[2022/8/10 12:14:54]

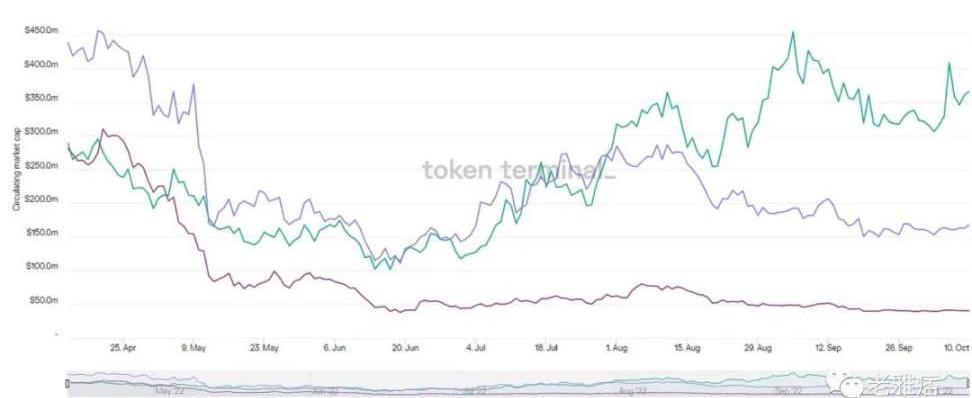

其他功能還包括交叉保證金模式,它允許交易者在同一個抵押品池下建立多個頭寸。由于Perpv2Curie將支持UniswapV3和Chainlink,任何具有這兩個協議喂價的資產隨后都可以被列為Perp,PerpetualProtocol希望成為資產選擇方面最多樣化的perp協議。雖然V2在最不利的市場條件下上線,但它已經促成了137億美元的交易量,總共執行了610萬筆交易。然而,最突出的亮點是由于他們的新收費模式而獲得的1270萬美元的費用。V2升級的一部分包括它們不僅從公開市場收取費用,還從私人市場收取費用,并將其重新分配給LP、質押者和保險基金。保險基金中的資金也將用于不僅要擴大基金規模以防范極端情況,還要將一部分重新分配給質押者。GMX在DeFiPerp領域的原始團隊繼續改進其現有產品時,一個新的競爭者從陰影中出現了,那就是GMX。GMX在BNBChain上以GambitFinancial的名字起家,在Arbitrum和Avalanche上推出后迅速走紅。它是目前領先的DEXPerp協議,最近在市值上超過了dYdX。

自在Avalanche和Arbitrum上推出以來,GMX的累計交易量已達到546億美元,它的迅速成功源于兩個主要因素,那就是獨特的協議設計與精心設計的代幣經濟學。該設計的核心是GLP的共享流動性模型。GLP是一個每周進行重新平衡的大型加密資產指數(類似于標準普爾500指數)。用戶可以將獲得的資產存入池中以鑄造GLP,并銷毀GLP以贖回池中的任何資產(不必是最初存入的同一種資產)。因此沒有訂單簿,交易可以在當前的預言機價格下使用GLP中的資產進行,這使得該協議為支持的資產提供了理論上無限的深度。這意味著大額交易可以在幾乎沒有滑點的情況下執行。這種模式類似于Mycelium的MLP池,但它通過獨特而簡單的代幣激勵設計改進了該模型。GLP模型創造了一個簡單的機制,如果交易者失敗,GLP持有者則獲勝;如果交易者獲勝,GLP持有者則失敗。其主要來源是每小時開始時扣除的借款費用。該費用金額是根據有關資產的利用率而定,然后支付給交易的對手方GLP持有人。但這還不是全部,用戶開倉要收0.1%的費用,平倉也要收0.1%的費用,這些費用也會被重新分配。到目前為止,這種代幣經濟學結構已經產生了約8000萬美元的費用。從該平臺產生的所有費用中,70%以ETH或AVAX的形式交給GLP持有者,與此同時他們還會賺取esGMX。剩余的費用將由GMX質押者和為支持GMX價格而設立的GMX價格下限基金瓜分。GLP持有者很可能在大多數時間中獲勝,這將吸引更多的流動性到共享的GLP流動性池,從而帶來更多的交易量,而更多的交易量將為GLP和GMX持有者產生更多的費用,從而激勵他們鑄造更多的GLP,創造一個增長的飛輪。盡管整體市場一直處于熊市,但GMX一直是安全的避風港之一,其用戶活躍度快速增長,價格也在不斷上漲。GainsNetwork與GMX類似,GainsNetwork在Polygon上發布后,今年迅速崛起。雖然它于2021年1月推出,但直到2021年11月才獲得巨大關注。自那以后,該項目的總交易額達到了130億美元,產生了1300萬美元的手續費。除了機制之外,GainsNetwork的一個主要特點在于,除了加密貨幣之外,它們允許股票(高達100倍)和外匯(高達1000倍)的杠桿交易,這使他們能夠開發新的用戶。該協議的實際功能取決于他們的主要產品gTrade。gTrade的核心是允許平臺中的所有杠桿完全合成的DAI金庫。每個用戶都必須存入DAI作為抵押品,以開啟交易。當頭寸平倉時,盈利的交易者會從DAI金庫中獲得資金,而負PnL交易者的抵押品會被送入金庫。GainsNetwork的另一個值得注意的特性是它使用了NFT。從最低到最高有5個等級。從-15%開始,一直到-35%,你持有的NFT級別越高,你在交易時獲得的spreadreduction就越高。另一個好處是,它允許用戶運行一個執行清算和限價訂單的機器人。這允許用戶產生額外的費用,因為此處的費用僅提供給清算或限價訂單的處理者。鑒于該協議只有6500名交易者,他們的高增長可能會被為通縮設計的代幣經濟學所扭曲。GNS的最終目的是最大化系統中保留的DAI數量。GNS作為GNS/DAILP,質押者和NFT機器人的獎勵而支付。為了應對這種通貨膨脹,每次DAI金庫的抵押品比率超過130%時,大量資產就會被銷毀。到目前為止,該協議已經消耗了20%以上的GNS供應。隨著越來越少的DAI離開該系統,預計會有更多的GNS將被燒毀,從而進一步推高價格。盡管有所增長,但重要的是要記住,Gainsnetwork仍然面臨著巨大的依賴性風險。首先是對DAI的依賴,它是整個網絡的骨干。盡管DAI已經通過多個周期的生存證明了它的可靠性,但并不能保證掛鉤狀態會得到保持。如果任何不良事件影響到DAI,多樣性的缺乏會使得整個協議容易崩潰。另一個是對預言機的依賴,它是交易執行的主要工具。許多貨幣在過去曾被操縱,這意味著它們在未來總是有被操縱的風險。惡意利用者可以操縱預言機來耗盡DAI的金庫,這將損害協議及其用戶。結語

在這一點上,不能否認去中心化Perp市場的必要性和潛力。它一直是該領域增長最快的部分之一,短期內沒有放緩的跡象。創新仍在繼續,比如在Synthetix上構建的Kwenta,以及在zkSync上構建了第一個Perp協議的PerpDEX。AMM最近的復蘇值得注意,因為它推動了該領域在交易活動方面更接近于超越CEX的目標。從長遠來看,我們無法預測AMM或CLOB是否會獲勝,但近期值得關注的是應用鏈與L2。使用現有AMM作為執行層的趨勢獲得了廣泛的歡迎,但最近應用鏈由于其無可比擬的可定制性而開始受到青睞。如果dYdXv4大獲成功,那么隨著所有大型協議遷移到他們自己的鏈上,該領域有可能出現重大的轉折。原地址

本文來自Medium,Odaily星球日報譯者|Moni 作為Solana生態預言機服務提供商,PythNetwork的目標其實非常簡單,即:讓每條鏈上的每項資產價格都能輕松可用.

1900/1/1 0:00:002022年8月1日至9月17日,由清華大學學生區塊鏈協會學生發起的去中心化自治組織舉辦2022TSH夏季黑客松,共計60支項目參賽.

1900/1/1 0:00:00公共物品在任何大規模生態系統中都是一個非常重要的話題,但通常也是一個難以定義的話題。這里有三種不同的定義:經濟學家:非排他性和非競爭性物品,這兩個技術術語合在一起意味著很難通過私有財產和基于市場.

1900/1/1 0:00:0010月20日,FTX官網發布由SBF撰寫的「合理的數字資產行業標準」,討論主題包括:「制裁、允許名單和封鎖名單」、「黑客和責任制」、「資產清單、證券定義」、「Token化股票」、「客戶保護、信息.

1900/1/1 0:00:00如今,幾乎所有人都在關注視頻流媒體,疫情加速了全球流媒體平臺的發展。Netflix、Disney+和HBOMax等熱門視頻流媒體平臺受益于該行業的快速增長.

1900/1/1 0:00:00面對Web3,FOMO一直是常態。尤其是在全球經濟下行的周期里,這一點愈發明顯,無論是個人還是政府,概莫能外。眼見華人Web3創業者涌入隔壁新加坡,香港最近似乎也陷入FOMO.

1900/1/1 0:00:00