BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD+3.29%

LTC/HKD+3.29% ADA/HKD+2.79%

ADA/HKD+2.79% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD+0.84%

XRP/HKD+0.84%July.2022,VincyDataSource:FootprintAnalytics-NFTQ2Report報告PDF版本:https://footprint.cool/Jvz3在過去一年里,NFT經歷瘋狂NFT的牛市之后,許多人一直在等待泡沫的破滅。目前,這些奇怪的圖片沒能再維持數十萬美元的高價了。市場快速降溫,NFT的輝煌時代是時候結束了。真的是這樣嗎?當前加密貨幣的宏觀形勢嚴峻——整個行業鏈條崩潰,大批資本在向外逃亡,行業頭部CEX正在申請破產……但數據證明,NFT相對于行業其他領域,是更加堅挺的。數據顯示:DeFiTVL下跌68%GameFi的交易量下跌62%NFT的交易量下跌41%NFT的融資額也跌幅57%然而,縱觀整個市場,數據只是其中一角。本報告將對2022年Q2的NFT行業整體數據進行總結和分析,包括NFT市場的整體情況、NFT投融資以及鏈上數據表現的細分分析。還將跟蹤明星項目BAYC、CryptoPunk和Goblintown的關鍵數據。Q2NFT市場整體概覽

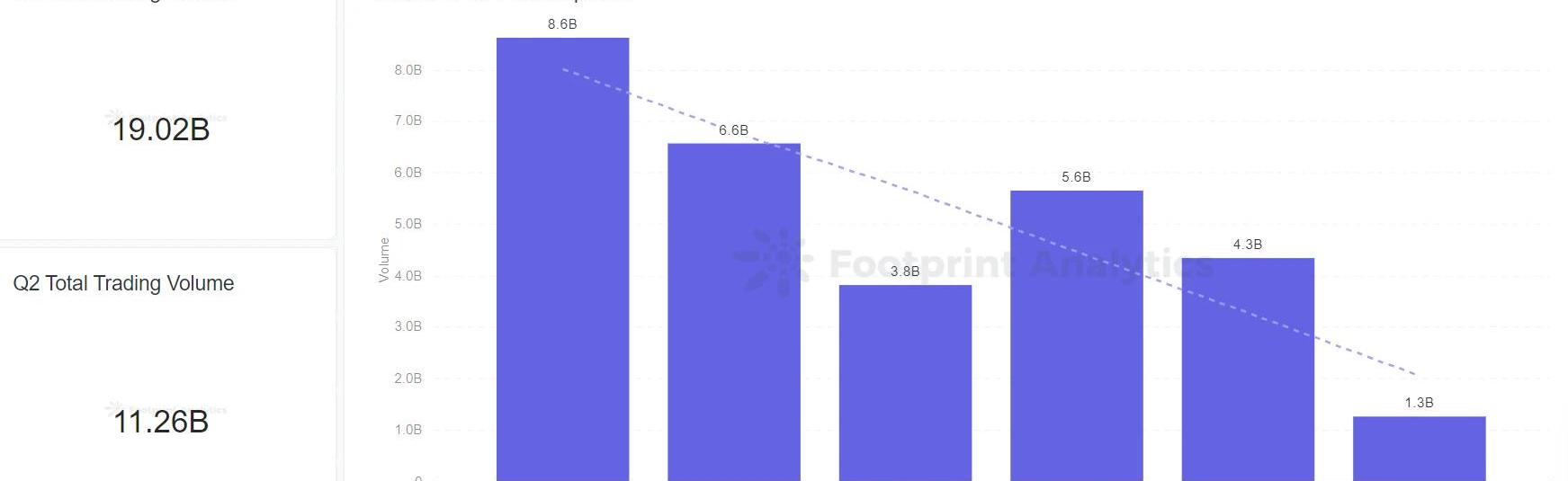

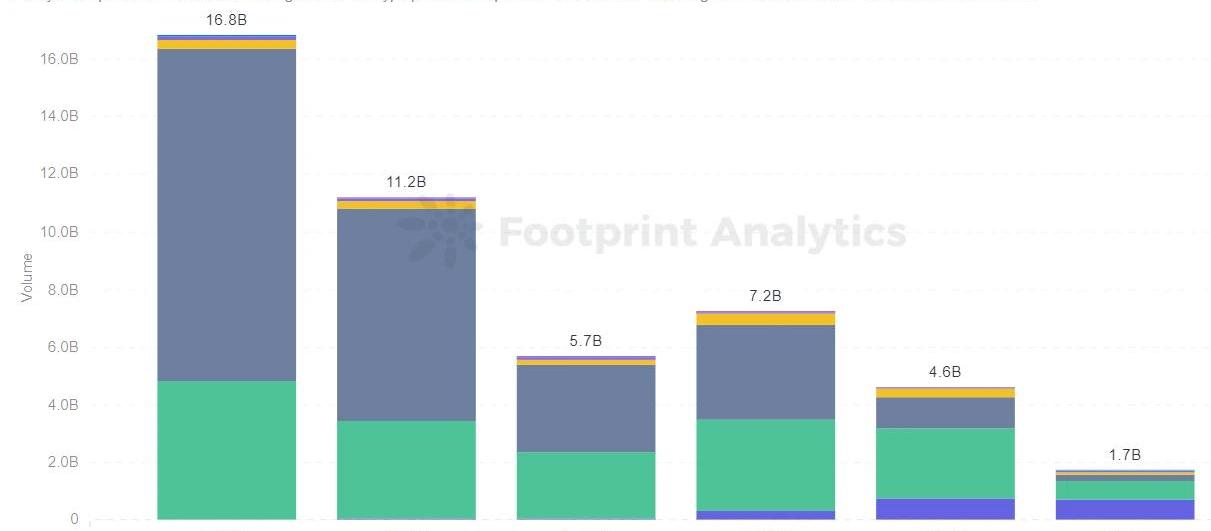

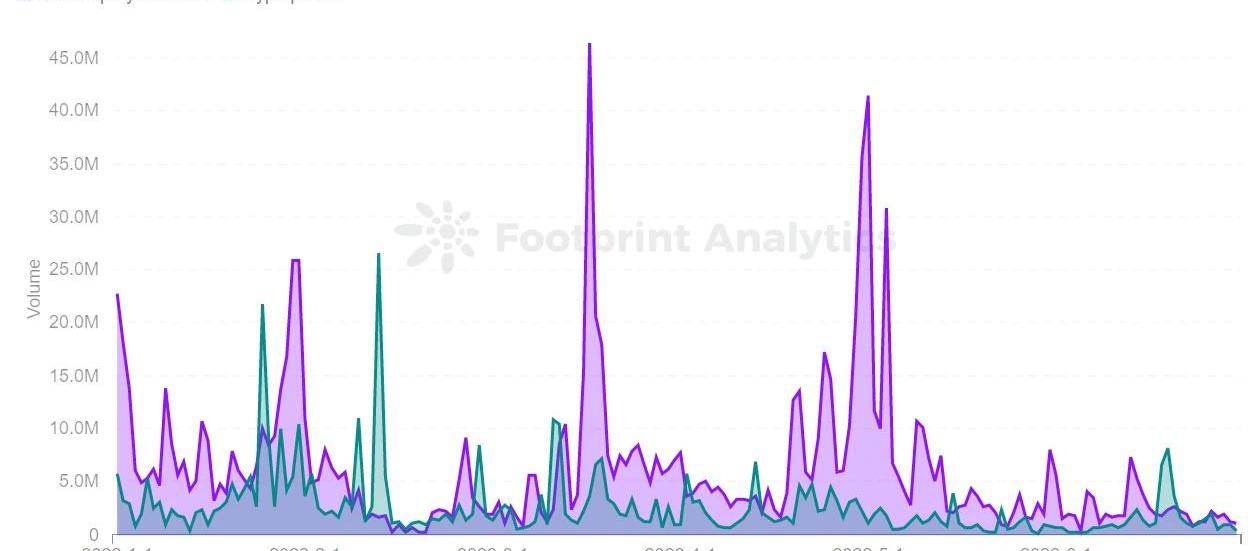

Q2的NFT交易量處于下行區間,下跌41%年初,加密資產價格受到政策影響而下跌,投資資金正流向NFT市場,作為收藏品、游戲道具和藝術載體。這推動了NFT市場交易的空前活躍,創下86億美元的交易量新高。許多人認為這可能會增加NFT的熱度,為Q2做更多鋪墊。然而,在5月中旬,加密市場面臨著相當大的挑戰,NFT市場隨之進入冷靜期。NFT的交易額高開低走,從Q1的190.2億美元跌至Q2的112.6億美元,跌幅41%。

報告:2021上半年共銷毀94.3萬個DOT和1.8萬個KSM:2021上半年DOT/KSM國庫報告已發布。支出方面,2021年上半年,波卡國庫共花費了33290個DOT。波卡國庫在這半年內共銷毀了94.3萬個DOT,按照30日均價,折合約銷毀了1700萬美金。

收入方面,2021年上半年,有634.6萬DOT來自Staking低效的剩余,有1.59萬DOT來自Slash罰款。支出方面,2021年上半年,Kusama國庫共花費了18978個DOT,Kusama國庫在這半年內共銷毀了1.8萬個KSM。收入方面,2021年上半年,有12.9萬個KSM來自Staking低效的剩余,有14個KSM來自Slash罰款。提案方面,在波卡國庫,上半年有12個新地址收到了支出議案資助。在Kusama國庫,上半年有13個新地址收到了支出議案資助。據悉,波卡/Kusama國庫是鏈上的DOT/KSM金庫。(PolkaWorld)[2021/7/7 0:34:40]

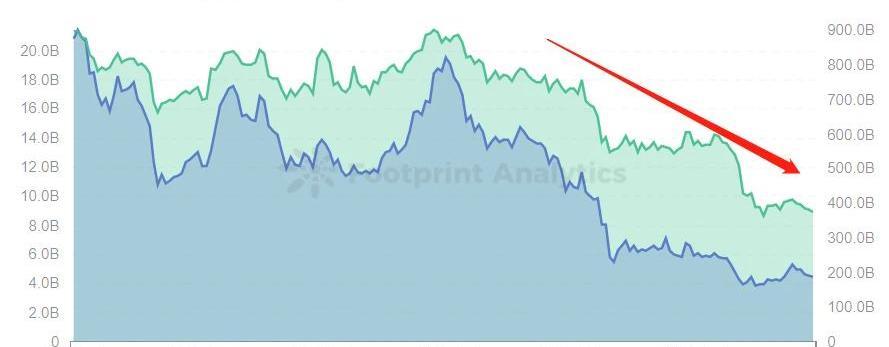

FootprintAnalytics-VolumeofNFTMarketplaces但在市值方面,GameFiToken與BTC市值變化呈正相關,GameFiToken的市值Q1到Q2下跌了76%。而NFT市場的情緒反應比其他領域更“遲鈍”。NFT市場往往不會快速響應,Q1到Q2,其市值跌幅僅為39%。

比特幣波動率接近2020年低點 加密交易所交易量大幅下降:倫敦數據提供商CryptoCompare的一份報告顯示,頂級現貨加密交易所的交易量在6月份下降了36%。同樣,加密衍生品交易量下降35.7%,至3930億美元,為2020年初以來的最低月度交易量。自6月初以來,比特幣的ATR區間(一種波動衡量指標)已減少一半,截至發稿時,該指數僅比2020年的低點高出20點。CryptoCompare首席執行官Charles Hayter表示,6月份的現貨價格與前幾個月持平,價格波動不大可能是交易量下降的原因。(Coindesk)[2020/7/7]

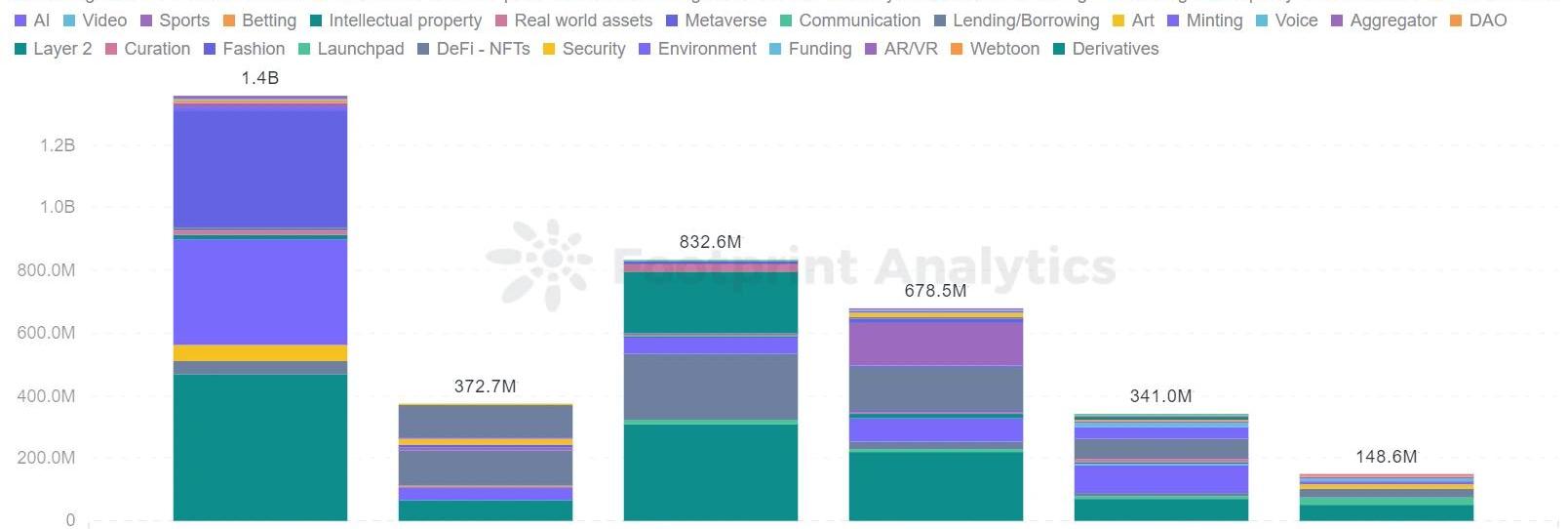

FootprintAnalytics-GameFiTokenMCvsBTCMC與Q1相比,Q2NFT融資額下降57%Q2NFT融資額占Q2市場總融資額的8%,Q2NFT投資額為11.68億美元。與Q1相比,下降57%。就融資類別而言,Gaming類項目的融資金額中處于前列,其次是Marketplace類。從Q1到Q2最大的變化是Metaverse類NFT。過去半年近乎瘋狂的Metaverse投資熱潮,似乎從3月份開始降溫。可以從TheSandbox的項目數據表現看出,構建一個虛擬世界談何容易。因此,目前許多的Metaverse相關項目仍停留在炒作概念的階段。

領英報告:區塊鏈開發者將在2020年成為最重要的角色:領英的一份題為《2020年新興就業》的報告預計,區塊鏈開發者將在2020年成為最重要的角色。領英印度公司人才和學習解決方案主管魯奇阿南德表示,數字貨幣交易正在增加,因此行業正在加大對區塊鏈的投資,對區塊鏈技術人才的強勁需求將“區塊鏈開發者”放在了首位。(Businessinsider)[2020/3/2]

FootprintAnalytics-NFTsInvestmentFundingCategoryDistribution從融資輪次來看,種子輪數量最多,其他輪次融資比例均在10%以下。但從各鏈的獨立NFT融資項目來看,Solana生態NFT市場MagicEden表現尤為突出。6月下旬,它完成了1.3億美元的B輪融資,為NFT融資在熊市創造一個罕見的突破。

FootprintAnalytics-NFTs-FundingRoundsinQ2NFT在Ethereum、Polygon和Solana上的數據表現

聲音 | 商務部吳桐:2020年是產業區塊鏈落地的決勝之年:金色財經報道,商務部CECBC區塊鏈專委會副主任、數字經濟商學院院長吳桐表示,2020年是產業區塊鏈落地的決勝之年,區塊鏈落地難不僅由于技術瓶頸和場景化程度不夠,更重要的是基礎設施的缺失和與其他技術的融合度有限。下一步區塊鏈的發展會沿著這四個維度,真正向產業區塊鏈邁進。吳桐也同樣對加密技術和零知識證明等進行結合表示期待,他認為,解決數據共享與隱私保護間的矛盾是區塊鏈亟須解決的問題,目前將加密技術和零知識證明等進行結合是一個重要方向。[2020/1/4]

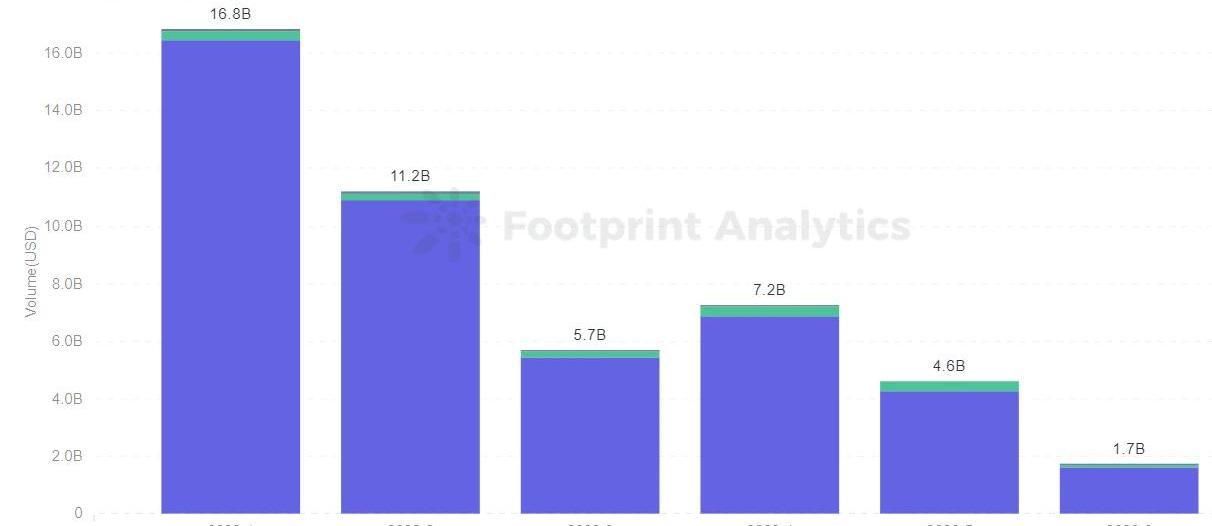

據FootprintAnalytics顯示,以太坊生態的NFT總交易量在眾多公鏈占80%以上。而且以太坊是擁有最多的NFT項目,頭部項目聚集效應明顯,包括有BAYC、Otherdeed和CryptoPunks等項目。鏈上NFT交易量對比從Ethereum、Polygon和Solana上NFT交易量來看,Q2比Q1的NFT交易量下降60%。以太坊仍是NFT最繁榮且交易量最大的鏈上生態系統,但高額的Gas費和擁堵問題依舊是以太坊的短板。于是,Solana和Polygon在NFT行業上也不甘落后。尤其是在OpenSea引入Solana鏈上的項目后,Solana的交易量Q2比Q1增長12%。這將成為挑戰以太坊NFT皇冠的最新競爭者。

動態 | Synthetix計劃在2020年從基金會治理模式過渡至DAO治理模式:基于以太坊的合成資產發行平臺Synthetix宣布計劃將項目從基金會治理模式過渡至DAO治理模式,將在其法律商業結構、協議治理、產品優化等三方面開啟過渡,最終實現建立去中心化的SynthextixDAO。

Syntheix表示,計劃在2020年實現兩個方面的過渡,首先是將其項目的資產儲備的控制權從基金會轉移至DAO,其次是完善DAO的治理。[2019/12/18]

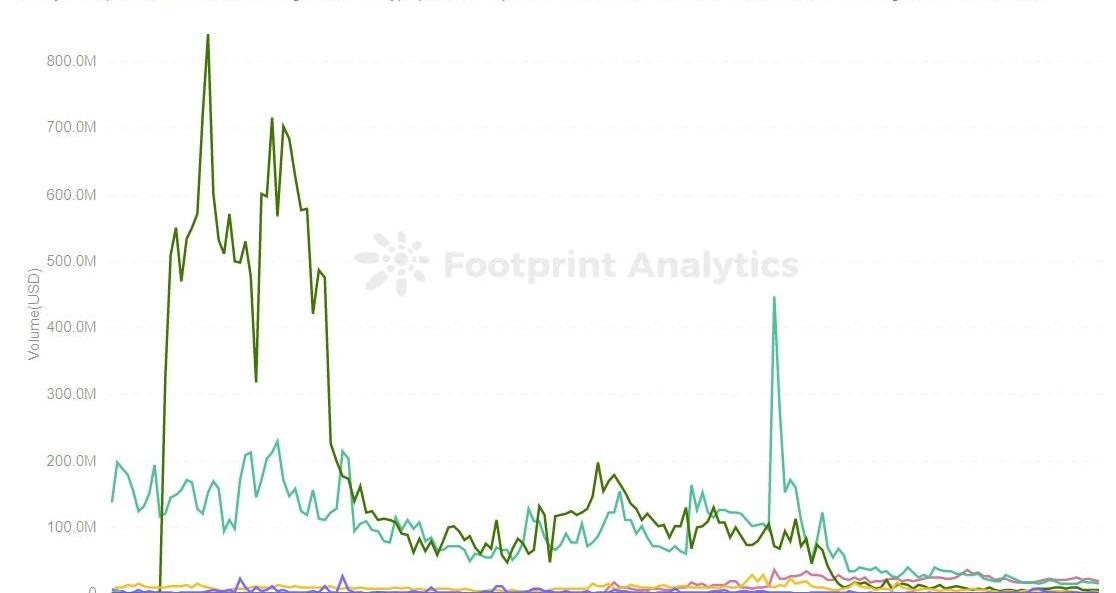

FootprintAnalytics-MonthlyNFTVolumebyChain交易平臺的NFT交易量對比進入第二季度后,尤其是在6月NFT交易的市場不再是OpenSea一家獨大了。X2Y2已經開始動搖OpenSea的霸主地位。它和LooksRare一樣,都是早期開始挑戰OpenSea的新興NFT交易平臺,它們直奔OpenSea中心化、平臺收益與用戶無關、高手續費和未發行token等痛點,逐漸瓜分OpenSea在NFT的交易市場地位。還有MagicEden交易平臺也逐漸顯露,為SolanaNFT打開了閘?,豐富NFT多鏈的交易市場。

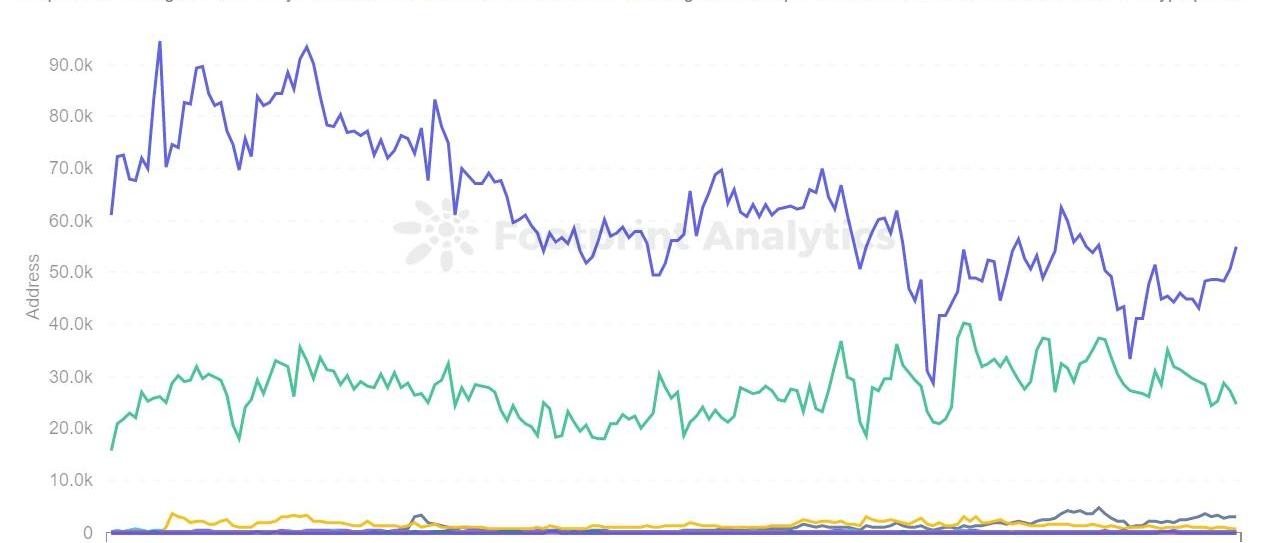

FootprintAnalytics-MonthlyMarketRankedbyVolumeNFT交易市場的活躍用戶從交易平臺的圖表顯示,OpenSea的競爭對手LooksRare推出的激勵機制,促使它獲得了一些市場份額,但這一舉措并沒有為其帶來可觀的用戶量。大部分NFT用戶仍活躍在OpenSea上,Q2期間日均活躍用戶超過50,000+。

FootprintAnalytics-DailyMarketRankedbyVolume(USD)

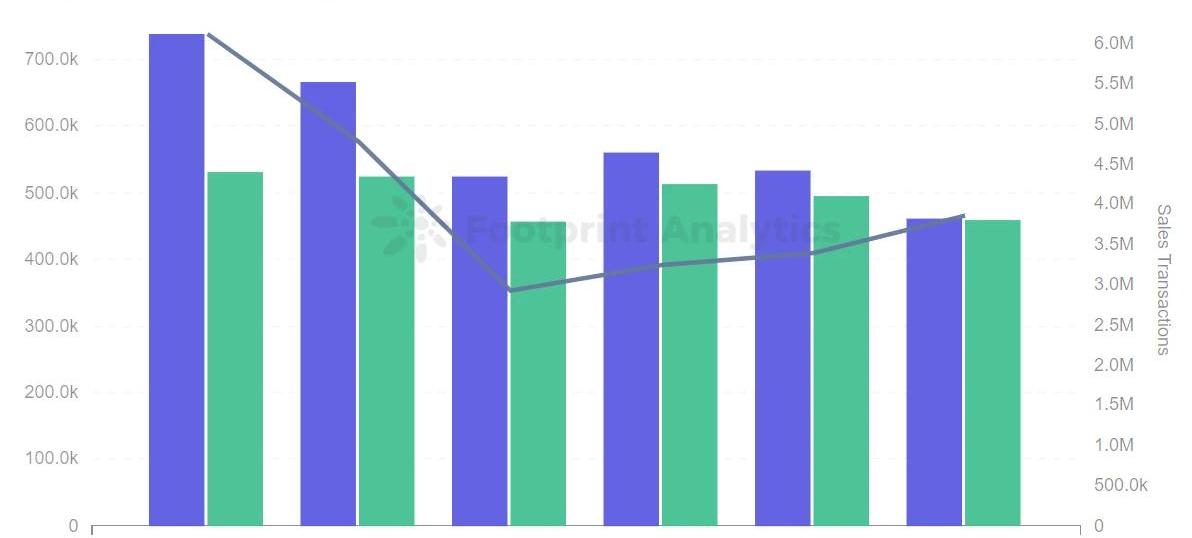

FootprintAnalytics-MarketplaceDailyActiveUserNFT買家與賣家相關數據情況如果賣家比買家多,這表明人們正在拋售他們的資產。如果買家多于賣家,那么想要進入NFT生態的新人也會比想要賣出資產的人多。因此,數據顯示,熊市受挫后,第二季度的NFT新用戶比Q1的有所減少。

FootprintAnalytics-Buyers&Sellers本季值得關注的NFT項目

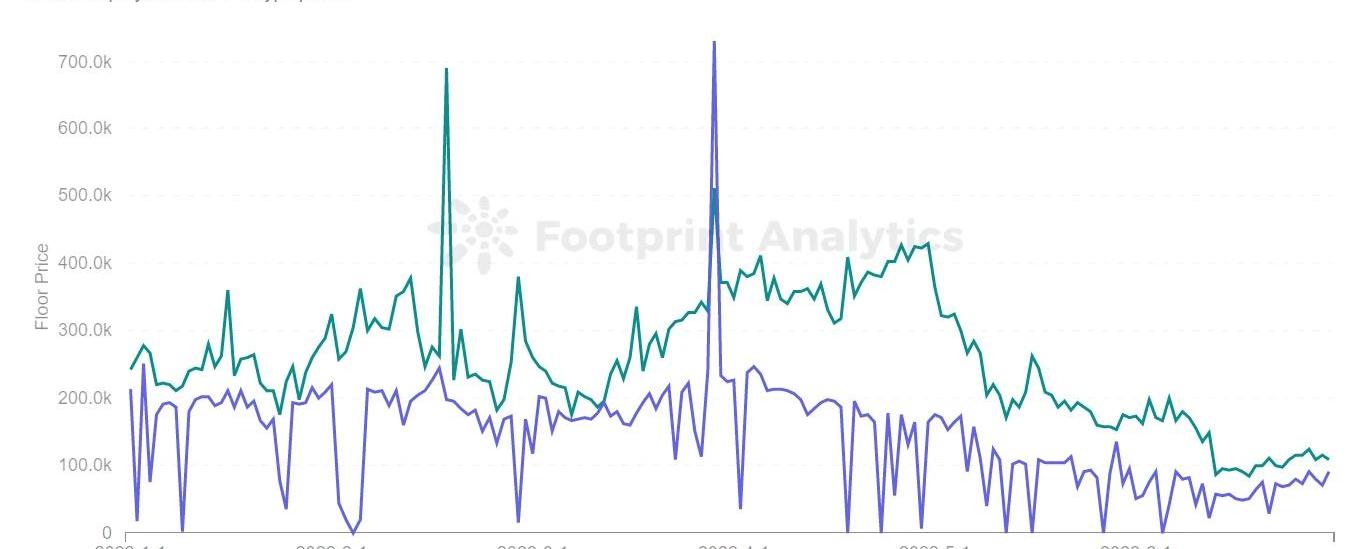

BAYC的交易量和FloorPrice多次反超CryptoPunks自從BAYC崛起以來,它和CryptoPunks之間的競爭就一直在醞釀之中。多年來,Punks因其悠久的歷史和專注的社區而被稱為卓越的“藍籌股”NFT資產。然而,由于BAYC開發團隊YugaLabs在Q1中收購CryptoPunks和Meebits的知識產權,以及啟動Otherside虛擬地塊Otherdeed銷售活動。推動BAYC系列的NFT交易量和FloorPrice再次出現大幅增長,屢次擊敗CryptoPunks。隨著Crypto市場的崩盤,導致投資者對NFT的需求也出現了相應幅度衰退,極大地影響其整體交易量和售價下跌。從圖表中可以看出,5月中旬之后,BoredApeYachtClub和Cryptopunks的交易量和FloorPrice都在下滑。

FootprintAnalytics-BoredApeYachtClubvsCryptopunksVolume

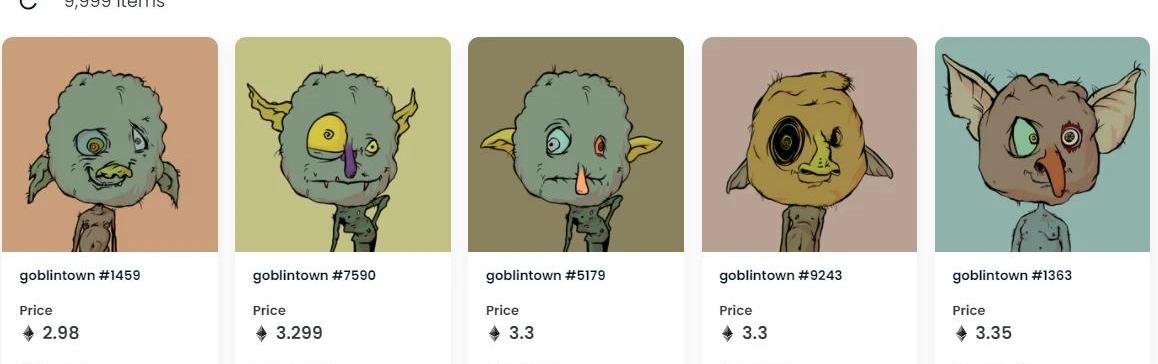

FootprintAnalytics-BoredApeYachtClubvsCryptopunksFloorPrice異軍突起的項目——Goblintown市場的低迷并沒有阻止新的NFT項目的出現。Goblintown是由一群相貌丑陋、造型荒誕的Goblins頭像構成,成為第二季度異軍突起的NFT項目。5月21日開始初步鑄造,9999個尖耳妖精頭像免費分發給NFT玩家,用戶僅需支付鏈上Gas費,該項目迅速引起了市場的興趣。在6月1日,日交易量高達1,100萬美元,市值高達為1.27億美元。與BAYC相比,Goblintown通過差異化和二次解讀帶來的叛逆感,也帶著些許藝術性。但從市值和交易量來評估,NFT之王無疑是還是BAYC。

Screenshotsource-goblintownwtfcollection結論

NFT市場跟隨加密貨幣市場進入冷靜期,仍有部分頂級項目的價格仍然相對穩定,而且第二季度仍有新項目涌現。換句話說,當前的下行壓力已經拖垮了整個產業鏈、幾家風險投資公司以及幾家CEX,但并沒有造成NFT市場的內爆。這意味著,盡管NFT的價格依然呈下行趨勢,但大眾預料中的NFT泡沫出現幾率甚微。即使泡沫出現,NFT也會是所有加密領域泡沫中最小的那個。本文來自FootprintAnalytics社區貢獻以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。版權聲明:本作品為作者原創,轉載請注明出處。商用轉載需聯系作者授權,擅自商用轉載、摘編或利用其它方式使用的,將追究相關法律責任。FootprintCommunity是一個全球化的互助式數據社區,成員利用可視化的數據,共同創造有傳播力的見解。在Footprint社區里,你可以得到幫助,建立鏈接,交流關于Web3,元宇宙,GameFi與DeFi等區塊鏈相關學習與研究。許多活躍的、多樣化的、高參與度的成員通過社區互相激勵和支持,一個世界性的用戶群被建立起來,以貢獻數據、分享見解和推動社區的發展。

根據成都鏈安和Footprint聯合發布的2022Web3安全研報,2022年上半年發生79起安全事件,因各類攻擊造成的損失達到了19.13億美元.

1900/1/1 0:00:00Polygon仍然是高度不安全和中心化的。只需要5個人就可以影響超過20億美元的資金,更糟的是,這5人中有4人是Polygon的創始人。這可能會是最大規模的黑客攻擊之一,正等待著發生.

1900/1/1 0:00:00AAVE近期推出了穩定幣GHO并在路線中提到了信用評分體系,這讓鏈上信貸再次回歸到人們的視線之中:在很早之前就被提及的無抵押信用貸款將要普及了嗎?并非如此.

1900/1/1 0:00:00在區塊鏈網絡中移動加密資產是很困難的,但隨著加密資產和區塊鏈行業的成熟,Web3世界無疑將變得多鏈化,各種區塊鏈網絡針對特定需求和使用情況進行優化.

1900/1/1 0:00:002022年8月9日,一道禁令劃破加密市場的寧靜,一只蝴蝶煽起的監管風暴,讓加密世界風聲鶴唳。美國財政部外國資產控制辦公室宣布制裁混幣器TornadoCash,TornadoCash開發者隨后在荷.

1900/1/1 0:00:002022年自年初至今,僅5次的跨鏈橋攻擊就導致了13.17億美元的損失——這個數字是2022年Web3.0行業因黑客、欺詐、漏洞等事件造成總資產損失金額的57%.

1900/1/1 0:00:00