BTC/HKD+1.86%

BTC/HKD+1.86% ETH/HKD+1.8%

ETH/HKD+1.8% LTC/HKD+2.69%

LTC/HKD+2.69% ADA/HKD+5.7%

ADA/HKD+5.7% SOL/HKD+5.02%

SOL/HKD+5.02% XRP/HKD+6.93%

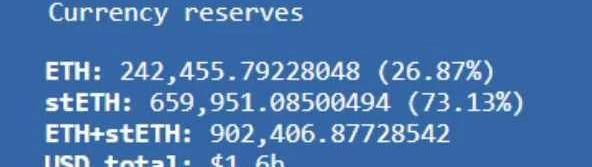

XRP/HKD+6.93%本文梳理自DeFi分析師@SmallCapScience在個人社交媒體平臺上的觀點,BlockBeats對其整理翻譯如下:今天的研究主題是stETH/ETH,其交易對流動性正在耗盡。眾所周知,stETH是ETH在Lido上的質押版本,其用意在于保護ETH在合并后的安全性。因此,stETH與ETH應該是一比一對應的關系,并在Curve上有一個流動性池。然而,現在Curve上的流動性池變得極端不平衡,stETH的占比已經接近75%,傾斜比例前所未有。

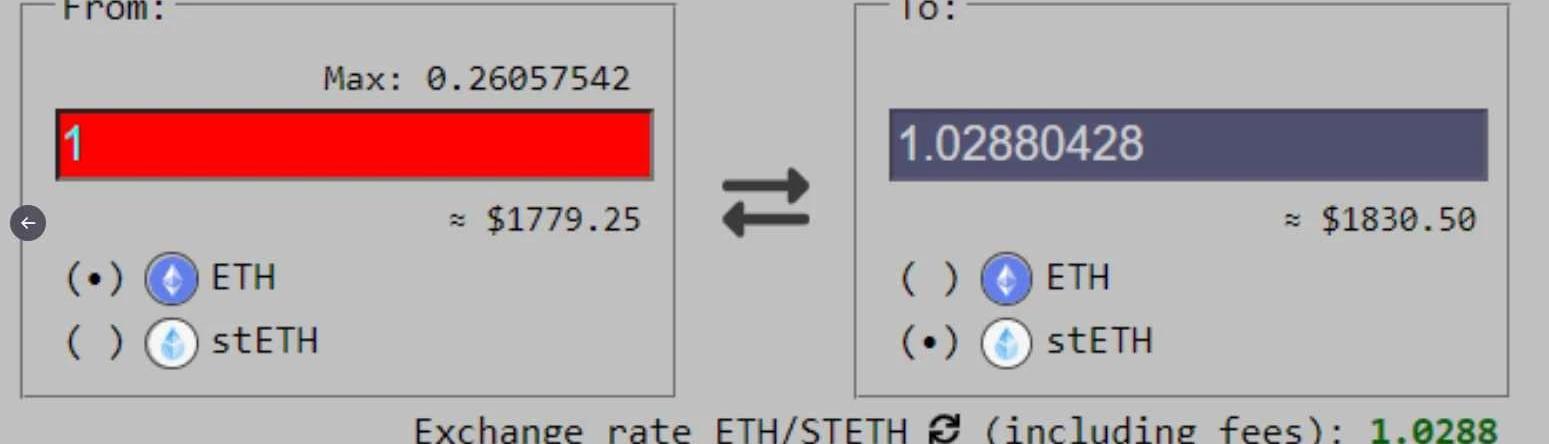

這導致了stETH對ETH的兌換比例已經變為1.03:1,并且傾斜程度還在加劇。

機構借貸協議Maple Finance宣布上線Solana主網:4月25日消息,機構借貸協議Maple Financ宣布上線Solana主網,可提供面向機構的Solana鏈上資產借貸業務。

此前報道,Maple Finance將為合格機構提供一個在貸款期限內的單一利率,可以將借貸抵押率降低至40%的額度。初始抵押存款也不需要重新計算。Maple 還可以根據借款人的信譽提供更優惠的條款,將只向機構客戶提供報價。[2022/4/25 14:47:11]

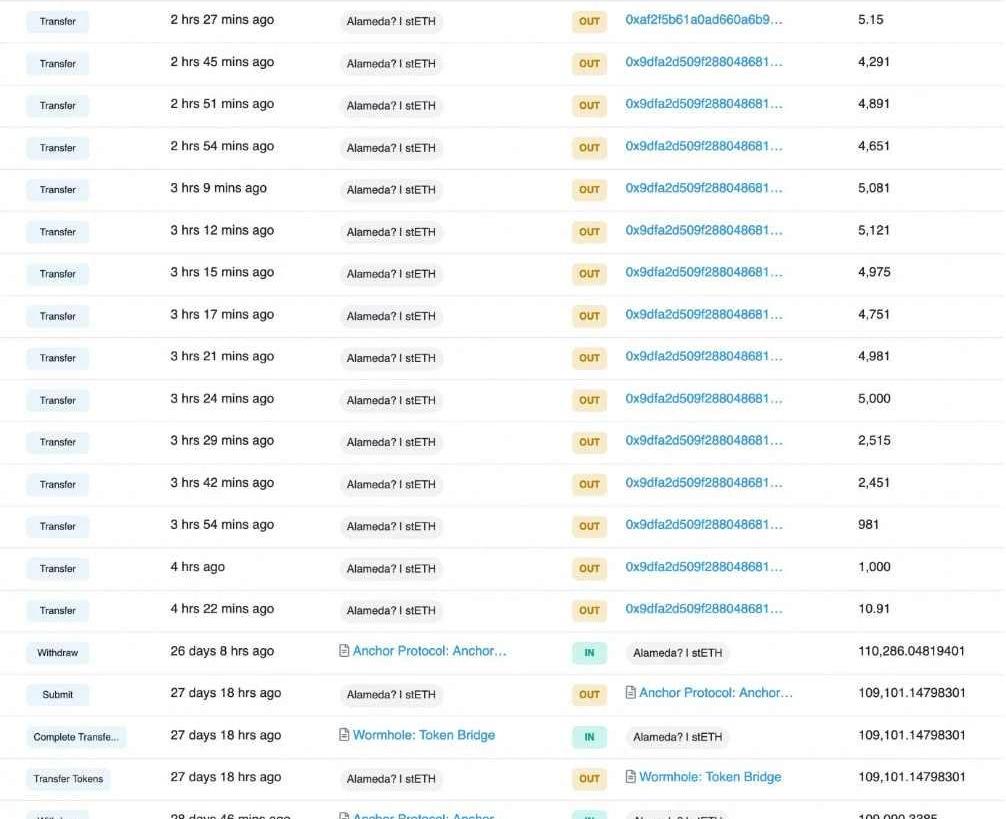

理論上來說,脫錨的節奏是由流動性池的傾斜比例和A因子決定。有關A因子的問題,可以參照@Tetranode的推文。簡單來說,stETH池目前正處于臨界水平,脫錨隨時可能會加速。stETH與ETH一比一錨定,而且合并幾個月內就將發生,現在買入stETH似乎是可以躺賺的套利操作,這與沒有資產支撐的UST有很大不同,那么投資者為什么在退出呢?我觀察到AlamedaResearch正在撤出他們的倉位。在幾個小時內,不顧滑點損失,撤出了接近5萬枚stETH。眾所周知,Alameda在市場上的嗅覺十分靈敏...

數據:機構對加密貨幣領域的參與度在上升:Glassnode 提供的數據顯示,價值超過100萬美元的比特幣交易占主導地位,同比增長了一倍,暗示機構對加密貨幣領域的參與度在上升。機構沒有離開比特幣(BTC)市場,即使在今年早些時候面臨50%以上的下跌幅度。該區塊鏈分析平臺周一報告稱,自2020年9月以來,超過100萬美元的比特幣交易的主導地位激增了兩倍--從占轉移總價值的30%到70%。由于散戶通常不參與大額交易,Glassnode猜測,機構投資者可能是100萬至1000萬美元交易群體飆升的幕后推手。此外,該平臺指出,在2021年第二季度BTC/美元匯率從65,000美元降至30,000美元以下時,比特幣網絡處理了上述大宗交易。(cointelegraph)[2021/8/10 1:46:19]

動態 | 加密借貸機構Celsius Network將EOS添加至其生息錢包:據EOSGroup消息,加密借貸機構Celsius Network近日宣布將EOS添加至其生息錢包,持有EOS的用戶現可在Celsius上抵押代幣獲得利息。[2019/11/19]

事實上,他們是Lido上stETH的七大持倉者之一,他們此舉很有可能會引發擠兌潮。再看看其他的大持倉者。從借貸平臺Celsius開始。Celsius擁有接近45萬枚stETH,價值約15億美元。他們將這些stETH存入Aave作為抵押品,借出了約12億美元的資產。這也許還不算是大問題,但是......Celsius正在迅速的消耗其流動性投資者的贖回頭寸。他們利用這數十億美元的低流動性資產,獲取大量貸款來償還客戶的贖回。Celsius正在苦苦掙扎,過去一年他們在黑客事件中損失了巨額資金,事情正在變得更糟。起先是他們在Stakehound事件中損失了7000萬美元。然后又在BadgerDAO被盜事件中損失了5000萬美元。除此之外,5億美元的客戶存款在近期的LUNA崩盤事件中灰飛煙滅。他們對客戶資金的魯莽操作實在讓人無語。這些還只是公開信息的被盜損失,并不排除還有其他未知的被盜事件。投資者現在以每周5萬ETH的速度贖回他們的頭寸,意味著Celsius只有兩個選擇:1.將他們的stETH換成ETH,再換成Stablecoin以增加流動性。2.抵押stETH,用貸款償還客戶。如果選擇第一種方案,他們持有約45萬枚stETH,但Curve的池子里只有24.2萬枚ETH。每一次拋售,都會加劇該交易對的兌換比例傾斜,這對于他們來說損失很大。Uniswap上也還有約500萬美元的stETH流動性,此外,CEX的流動性未知。但CEX、Uniswap以及Curve上的流動性應該不足以支撐其出售全部頭寸,如果可以,他們應該直接就去CEX了,而不會在Curve上賣。stETH的交易對只有ETH一種,,這意味著stETH換成ETH后,ETH也會面臨拋壓。他們用stETH貸出了大量資金,而這些數十億美元的拋壓將使其抵押率變得更危險。假設stETH嚴重脫鉤或市場狀況變得更糟。Celsius可以被清算。借貸變得越來越昂貴,他們的抵押品由于市場狀況而失去價值,低于錨定匯率的拋售使其虧損更多,而流動性也會枯竭。負反饋循環。還有一件事值得注意,Aave將如何清算stETH這種非流動性資產。他們是為這些資產負責,還是被迫在幾個月內不流動,同時冒著ETH價格下跌的風險?他們該怎么做?很大的可能是Celsius在清算之前被凍結贖回。Celsius只剩下幾周的資金,并且由于脫錨、借貸費用而遭受重大損失,并且還存在合并被延遲的風險。被凍結似乎只是時間問題。我們不要忘記,在這種情況下,它們并不是唯一的巨鯨。當其他巨鯨聞到血腥味時,他們將會推波助瀾,做空期貨市場的同時清算其他頭寸。哦哦,這可能就是為什么Alameda傾銷5萬枚stETH并換成Stablecoin……像SwissBorg這樣的資產管理平臺持有約8萬枚stETH的客戶資產。通過其錢包可以發現,他們將2700萬美元的stETH放在Curve流動性池,還有有5.1萬枚stETH可用。如果他們撤出流動性池,并拋售stETH,Celsius將進退維谷。盛宴之后,巨鯨在離席,誰會是第一個?看看今天的交易,已經有一些大規模的退出,包括這筆2400枚stETH的。隨著stETH的流動性越來越低,筆者將持續關注Celsius需要清算的其他頭寸。約700萬美元的LINK,4億美元以上的WBTC,已經在路上了......大量的散戶正在利用杠桿在Aave上進行套利交易,如果ETH價格崩盤,情形可能會變得非常難看。每個人都需要抵押品來彌補他們的杠桿并賣出他們的其他頭寸。如果我是VC或者做市商,我會這么玩:1.清算他們同時做空;2.打破stETH錨定,促使擠兌潮爆發,ETH價格崩盤,然后在合并前以較大折扣買入stETH。本文只研究了幾個主要的stETH持有者,其他巨鯨可能還有其他風險。這似乎是不可避免的。我的目標是獲得一些外界的意見,看看我有沒有錯過什么。免責聲明:這些都不是投資建議,請DYOR。原地址

聲音 | 億萬富翁Richard Heart:比特幣再次大跌時機構可以進場:據bitcoinexchangeguide報道,億萬富翁Richard Heart在接受CNBC采訪時表示,如果機構投資者害怕錯過,可以當價格再次下跌并再次觸及3000美元到4200美元左右時進入,這是非常好的時機,因為收益將很豐厚。[2019/4/10]

全球反洗錢監察機構FATF將加大對利用數字貨幣進行洗錢的監管力度:全球性政府間機構金融行動特別工作組(FATF)表示,將加強監控加密貨幣在洗錢行為中的使用。根據最近一次會議上周五發布的備忘錄,工作組表示,它已經采納了最近關于加密貨幣洗錢風險和各國采取監管措施的報告的調查結果,決定實施其他措施來應對加密貨幣的洗錢風險。盡管該機構尚未制定具體的實施方案,但這次會議表明全球監管機構越來越重視非法使用可能破壞全球金融體系的加密貨幣。[2018/3/13]

Tags:ETHTETstETHSTEEther DataWHTETGRMOON幣steth幣今日價格Monster Ball

從銀行到中央銀行 加密貨幣作為硬通貨替代品的使用范例已經引起了社會對中央銀行和貨幣的關注。歷史告訴我們,金融發展的弧線是先做銀行,再做中央銀行.

1900/1/1 0:00:00可行的見解 如果你只有幾分鐘的時間,以下是投資者、經營者和創始人應該了解的YCombinator的情況。全棧式風險投資:YC最有名的是為初創公司創始人提供三個月的創業指導.

1900/1/1 0:00:00本文來自CryptopolitanOdaily星球日報譯者|念銀思唐 摘要: -日本游戲開發公司SquareEnix計劃建立一個海外實體來處理游戲代幣的發行、管理和投資.

1900/1/1 0:00:00作者|Azuma編輯|郝方舟出品|Odaily星球日報Solana之上最大的借貸協議Solend這兩天上演了一出鬧劇.

1900/1/1 0:00:00今日凌晨,Optimism與做市商Wintermute雙雙發布公告,向社區披露了一起2000萬OP代幣意外“失竊”的事件.

1900/1/1 0:00:00比特幣和數字資產再次經歷了混亂的一周,遭遇了又一輪價格的下行趨勢,比特幣在本周跌至多年新低。宏觀不利因素仍然是一個主要的驅動因素,美國最新的CPI數據為8.6%,高于預期,周一凌晨又出現了2-1.

1900/1/1 0:00:00