BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.88%

LTC/HKD-0.88% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD-0.96%

XRP/HKD-0.96%本文來源:老雅痞很高興能發布我們對區塊鏈風險投資領域的第四次年度回顧,對于區塊鏈風險領域來說,去年是特別繁榮的一年,本著我們行業的透明精神,我們希望能公開分享匯總的數據。本報告只關注區塊鏈風險投資基金,目的是了解機構LPs的可投資范圍,這與我們在領先的獨立區塊鏈風險投資基金平臺HuttCapital的任務一致。所有數據都來自HuttCapital的內部跟蹤系統,顯示了區塊鏈風險投資基金的當前規模。摘要

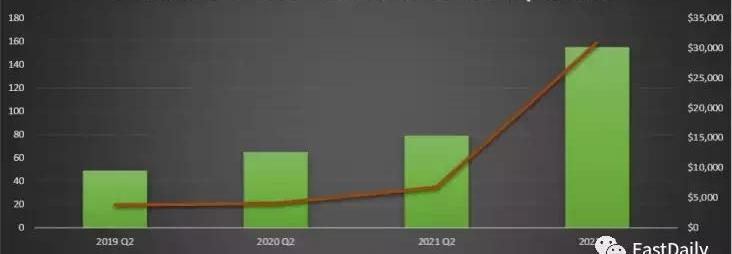

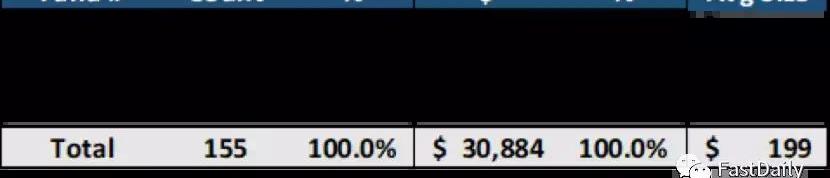

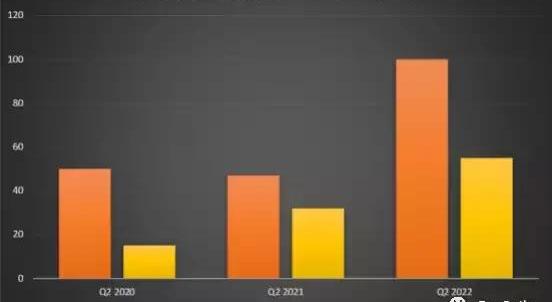

今年是區塊鏈風險投資基金成立的創紀錄的一年,在過去的12個月里,有76個新的區塊鏈風險投資基金成立。我們目前正在跟蹤155個區塊鏈風險基金,比一年前的79個有所增加,同比增長96%。

區塊鏈風險投資領域正在快速增長,但基金所掌握的資本額度擴張得更快。這些區塊鏈風險投資基金在目前的基金中擁有309億美元的承諾資本,而一年前只有68億美元,年增長率為357%。區塊鏈風險投資已不再是過去幾年的山寨產業。

分析師:北美礦企Hut 8 的數據中心交易將使其在同行中脫穎而出:金色財經報道,Craig-Hallum分析師George Sutton表示,北美礦企Hut 8收購TeraGo的云和主機托管數據中心業務,可以提供一個關鍵的長期競爭優勢。比特幣礦工面臨的公然的挑戰是最近BTC價格的下挫和供應鏈的中斷,正如預期的那樣,股價跟著比特幣的軌跡走,然而,他補充道:不明顯的是,HUT收購TeraGo的數據中心業務將對公司的未來產生影響。

Sutton預計,這筆交易將為HUT 8增加約2000萬加元的高利潤、運行率收入,使該公司能夠抵消其 \"HODL “戰略的現金燃燒,即保留其幾乎所有開采的加密貨幣。Sutton稱,我們的長期觀點是,數據中心業務最終可以擴大到從數據中心業務產生的法幣利潤完全覆蓋企業開銷的水平。

Hut 8在1月份以3000萬加元現金收購了TeraGo數據中心業務,并為包括游戲、視覺效果和政府機構在內的各種垂直行業帶來了約400名商業客戶。(Coindesk)[2022/3/18 14:05:30]

Hut 8 Mining 1月產出308枚比特幣 比特幣儲備達5826枚:2月3日消息,北美上市礦企Hut 8 Mining公布以下更新:

2022年1月挖礦產出要點:

- 共產出308枚比特幣,平均每天產出9.93枚比特幣:大約16%的比特幣產量來自該公司的GPU礦機,這類礦機用于挖以太坊,但接收比特幣支付。這些GPU礦機產出一枚比特幣的平均成本不到2600加元;

- 1月份100%自主挖出的比特幣已存入托管;

- 截至2022年1月31日,公司的比特幣儲備總余額為5826枚;

- 目前的礦機算力為2.36 EH/s,比2021年12月31日增加了17%。(PR Newswire)[2022/2/3 9:29:45]

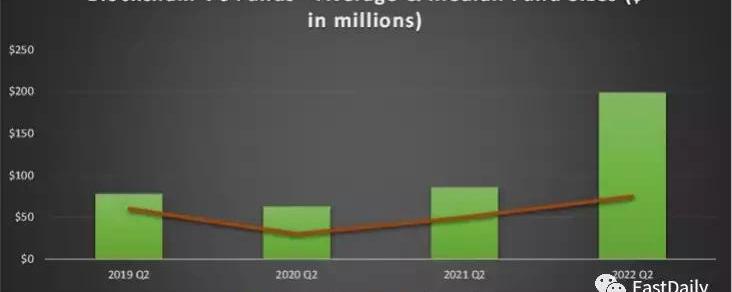

平均基金規模比一年前增長了132%,從8600萬美元到1.99億美元,表明現有的基金正在迅速擴大規模。基金規模的中位數增長了50%,從5000萬美元增加到7500萬美元,因為少數最大的基金對平均數字產生了巨大的影響。

Bitfury將出售其在Hut 8的剩余38%股權:金色財經報道,比特幣礦業硬件制造商Bitfury已申請出售其在礦業公司Hut 8的其余38%股份,共37,226,958股,目前價值5660萬美元。Bitfury的備案文件中未說明是計劃私下出售股票還是通過交易所出售股票。[2020/12/10 14:45:02]

區塊鏈VC基金系列

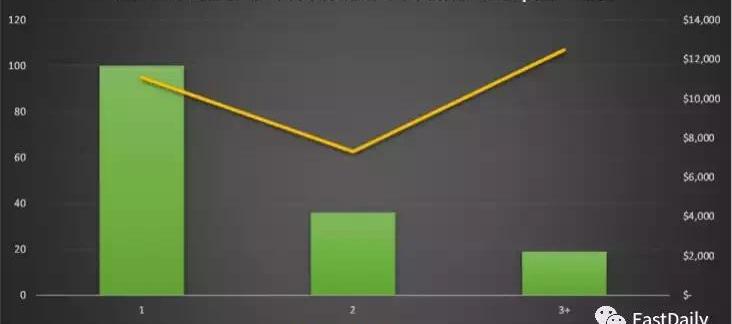

在155只區塊鏈風險投資基金中,有100只首期基金,36只S基金,19只thirdfunds。

壽命較長的基金擁有最多的資本。thirdfunds占基金總數的12%,但占資本的40%。19只thirdfunds擁有的資本總額超過了100只首期基金。

礦企Hut 8 Mining稱疫情導致礦機交付延遲或將影響公司運營:加拿大最大礦企之一Hut 8 Mining Corp表示,新冠病疫情可能導致供應商的礦機交付延遲,或將對公司業務產生影響。在上周的電話會議中,首席執行官Andrew Kiguel表示,由于疫情影響,原本計劃在3月至4月之間交付的礦機時間表已經變更,但仍舊沒有最新的時間表,“在3至4周前,沒有人認為這些事情會成為問題,而世界正面臨著不同的供應鏈問題,例如全球都購買呼吸機和口罩,而不是比特幣礦機。”比特大陸曾在1月時警告稱,由于疫情爆發,將被迫推遲交付,雖然后來已恢復運營,但交付時間仍不確定。(CoinDesk)[2020/4/15]

在過去一年中,首期基金,S基金和thirdfunds劃分沒有發生實質性變化,因為每一類基金都有強勁的增長。區塊鏈風險基金規模

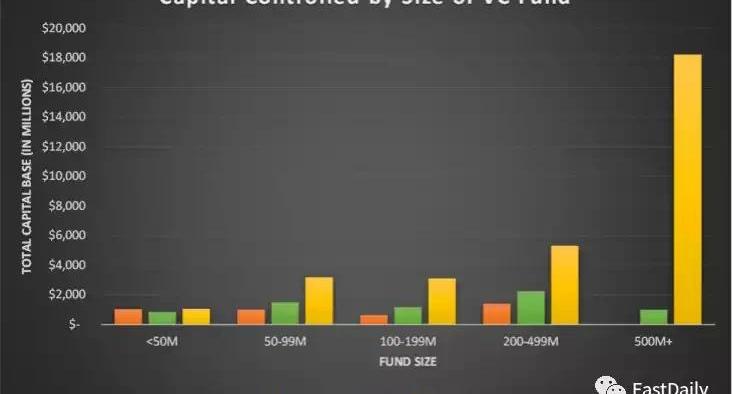

區塊鏈風險基金規模在過去一年中大幅增長,大型基金控制的資本水平是前所未有的。182億美元的資本,或行業資本基礎的59%,僅由14個5億美元以上的基金控制。這些基金本身擁有的資本幾乎是一年前整個行業的3倍。

Hut 8 Mining Corp報告:2019年加密貨幣采礦收入增長66%:加拿大加密貨幣挖礦公司Hut 8 Mining Corp今日發布年度財務報告,總收入為8200萬加元(5800萬美元),比上一年增長了66%。此前消息,Hut 8 Mining Corp已于2019年通過多倫多證券交易所監管沙箱獲準上市,并收購9個數據中心以完成新礦場的建設。(Finance Magnates)[2020/4/3]

這個行業比以往任何時候都更加分化。33家基金的平均基金規模為7.13億美元,控制了76%的資本。其他122家基金控制著剩余的24%,平均基金規模為6000萬美元。

盡管大型和小型基金之間出現了這種分化,但少于2億美元的122只基金所控制的資本仍比一年前的整個行業多9%。除了5,000萬美元以下的基金,每一類基金規模都比去年有顯著增長,由于許多同行的增長和市場的上升,5,000萬美元以下的基金能夠保持一定程度的隔離。44只5000萬美元以下的基金控制著11億美元,比一年前控制著8.38億美元的35只基金增長了28%,增幅較為溫和。隨著資本變得更容易籌集,我們已經觀察到機會和成長基金的出現。這些是為補充現有的早期階段平臺而籌集的成長階段基金,在傳統VC中很常見,但現在進入了區塊鏈領域。區塊鏈風險投資基金的地域

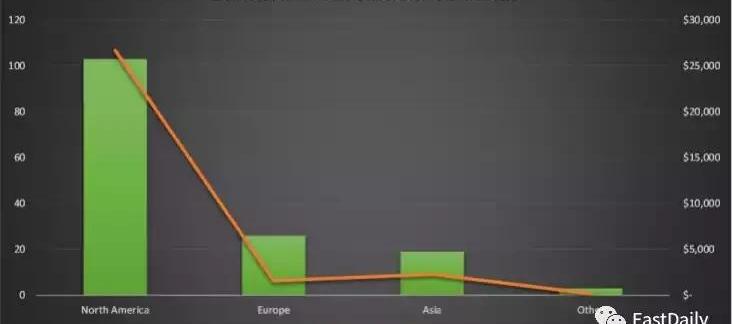

北美仍然是區塊鏈風險投資基金的主要地點,68%的基金位于該地區,占該行業資本基礎的87%。

北美也在推動巨型基金的趨勢,其平均基金規模為2.59億美元,而歐洲為6100萬美元,亞洲為1.2億美元。14個5億美元以上的基金中只有一個是在北美以外的地區。與傳統的風險投資公司相比,區塊鏈風險投資公司的主場地理環境不太重要。這些基金中的許多都是以全球為重點,而不考慮其所在地。因此,雖然在本分析中沒有涉及,但我們預計基礎區塊鏈風險投資交易數據會更偏向于全球和分布,而不是區塊鏈風險投資基金的位置。其他觀察

在過去的12-18個月里,區塊鏈風險投資市場發生了重大變化。·巨型基金/資產聚集者的出現·資本供應促使基金之間的交易競爭更加激烈·高質量的區塊鏈風險投資基金已被大量超額認購,難以獲得·DAO和公會正在搶奪傳統VC基金的市場份額·專業基金的增加·Web3已成為通用型風險投資基金的潮流,但專業基金占主導地位觀察1:巨型基金/資產聚集者的出現對投資區塊鏈風險投資基金有足夠的需求,這樣一來,有志于籌集大筆資金的公司可以首次這樣做。這些玩家隨著他們不斷增長的基金規模而向高端市場發展,現在需要向大輪融資開出更大的支票來部署他們的資金。這導致了更多的資金被部署到成長階段的公司和流動的代幣,無論是通過直接購買還是國庫交易。向市場上游發展的趨勢為種子前融資和種子階段打開了一個缺口,這個缺口已經被新的和現有的小型基金所填補,他們將在最早的階段支持創始人。許多較大的基金和行業戰略家在新的早期階段基金中擔任LP,作為為他們自己的公司產生經過審查的交易流的一種方式。觀察2:資本供應促使基金之間的交易競爭更加激烈該行業的資本基礎在一年內增長了357%,其影響之一是對交易的競爭已經變得殘酷了。在2021年之前,幾乎所有擁有支票簿的人都可以獲得好的交易。這種情況已經改變。現在,各基金正根據聲譽和價值主張進行激烈的競爭,估值也因此而增加。從有限合伙人的角度來看,了解哪些公司已經建立了差異化的品牌和價值主張,以便可持續地重復歷史上的成功是至關重要的。每個基金的業績記錄看起來都很好,但這些業績記錄產生的環境幾乎沒有今天這樣的競爭環境。觀察3:高質量的區塊鏈風險投資基金已被大量超額認購,難以獲得在投資區塊鏈風險基金方面,有限合伙人比以往有更多選擇,但LP對投資區塊鏈風險基金的需求顯然比基金的資本基礎增長得更快。每個基金都被超額認購。許多人被拒之門外,LP們正在爭奪投資份額。機構正帶著大額支票的資金大力殺入,我們在傳統VC中看到的門檻游戲現在已經在加密貨幣空間重現。觀察4:DAO和公會正在從傳統區塊鏈風險投資基金手中奪取市場份額風險DAO和游戲公會正在從早期階段的風險基金中獲得撥款,主要是種子前和種子階段。高質量的風險DAO是一個有吸引力的資本來源,因為創始人可以獲得由個人成員組成的多樣化網絡,這些成員帶來各種專業知識和關系。我們在SeedClubVentures看到了第一手資料。今天,大多數風險DAO規模相對較小,因此在非常早期的回合中開出較小的支票,但我們相信這種資本來源將隨著時間的推移而增長。游戲公會為區塊鏈游戲初創公司提供了一個獨特的戰略資本來源,傳統的風險基金很難復制。有一個不斷增長的游戲公會的世界,這些團體一直在占據早期游戲股權結構的空間。公會本身通常都有風險投資,而對游戲了解不深的風險投資基金可能樂于接觸到新型游戲,而不是試圖在一個不太熟悉的類別中挑選贏家。觀察5:專業基金的增加我們認為,專業化程度正在提高,主要有兩個因素。1)行業太大,范圍太廣,不可能涵蓋所有的東西,不同的類別需要獨特的專業知識和關系,所以基金必須確定他們在哪里有競爭優勢,并致力于成為該領域的佼佼者;2)專業化是新興基金區別于現有玩家的一種方式,并獲得優勢,特別是在DeFi、游戲、NFT或DAO等年輕類別中,我們最常看到專有的細分行業基金。觀察六:Web3現在是通用型基金的趨勢,但專用基金占主導地位通用型風險投資公司對Web3越來越感興趣,許多公司指派專人負責這一領域,但絕大多數公司入局較晚,可以搶占的蛋糕太小,這在現階段尤其如此。你會看到加密貨幣原生基金和其他行業參與者在早期階段的股權結構占主導地位。

Tags:區塊鏈HUT比特幣MIN區塊鏈工程專業學什么女生好就業ShuttleFlow萊特幣和比特幣的區別gemini郭家毅生日

穩定幣并非完全相同。以下我將對不同穩定幣的運作模式做一個詳細的解讀,并附上我對它們的排序和建議.

1900/1/1 0:00:00自今年5月以來,加密市場就再也沒有太平過。短短一個月,我們見證了Luna400億美元金融帝國一夜崩塌、ETH2.0全球最大去中心化節點Lido衍生品脫錨、美國最大加密銀行Celsius暫停提款,

1900/1/1 0:00:00大家好,我是RaoulPal,RealVision的CEO和聯合創始人。今天,我將以GlobalMacroInvestor首席執行官和創始人的身份與各位交流.

1900/1/1 0:00:00隨著加密生態的不斷擴張,行業出現了多樣化的玩法,創新應用程序也不斷涌現,交易重心也從比特幣、以太坊轉向了DeFi、NFT、DAO等賽道的各類資產.

1900/1/1 0:00:00近兩天在市場行情疲軟的環境下,粉絲代幣卻集體迎來一波小高潮。根據Coinmarketcap數據,近24小時,98%的粉絲代幣均處于上升趨勢中,平均漲幅近13%,其中最高漲幅約為43%.

1900/1/1 0:00:00以太坊創始人Vitalik并不擔心當前加密貨幣的崩潰勢頭,而且他不喜歡自己的創造用于投機。Vitalik的父親名叫DmitryButerin,通常被稱為Dima.

1900/1/1 0:00:00