BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+0.85%

SOL/HKD+0.85% XRP/HKD+2.95%

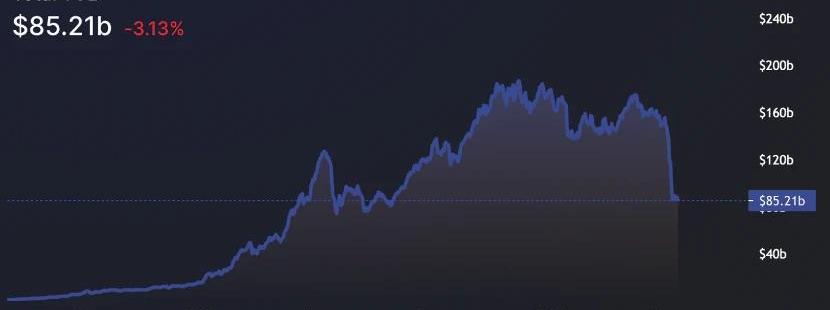

XRP/HKD+2.95%隨著加密貨幣市場行情急轉直下,流動性挖礦的激勵普遍下滑,DeFi收益率也隨之下降,鏈上活躍度已經出現了明顯的遇冷跡象。曾經把穩定幣存入貨幣市場協議仍然能攬獲兩位數年化收益率的日子已經一去不復返了,現如今,你已經很難能找的到年化收益率超過4%的穩定幣理財了。DeFi鎖定資產的快速流失導致了收益率的迅速下降。UST崩盤后所有鏈上DeFi協議的TVL在短短一周內自1370億美元驟降38%至850億美元。此外像stETH-ETH等存在「錨定」設計的機制也因為市場的恐慌情緒,一度遭受了明顯的沖擊。

DeFiTVL總額,數據來源:DefiLlama不過對于那些愿意承擔一定風險的用戶來說,現如今的DeFi市場絕非一文不值,本文將整理出幾個基于以太坊、比特幣或穩定幣等在漫長熊市共識較為牢固的資產理財收益仍然具備一定吸引力的選擇。不過在正式展開之前還是要先提示一點,DeFi作為一個仍然前沿的概念,在收獲超額回報的同時,你必須要承擔相應的風險。MapleFinance

Ledger董事長兼CEO:現在不像是Crypto熊市:金色財經消息,Ledger董事長兼首席執行官Pascal Gauthier在其公司舉行的一個小組討論會中表示,“現在不像是Crypto熊市,對于宏觀經濟來說,現在這是一場大屠殺”。

另外加密貨幣交易所Kraken的增長營銷總監Dan Held在小組討論會中表示,“加密貨幣的冬天和其他金融市場冬天一樣嚴酷”,并補充說,“冬天天氣會很冷,但我仍然像以往一樣看好比特幣”。(techcrunch)[2022/6/28 1:35:09]

網絡:以太坊、Solana資產(s):ETH,USD預計收益率:5-9%APY風險:中/高簡介

Maple是一個非足額抵押借貸協議。用戶可以在該平臺上將代幣出借給以AlamedaResearch和BlockTowerCapital為代表的機構。Maple上的貸款是通過由第三方專業加密貨幣公司管理的借貸池發起的,這些公司會對各自池內的借款人的信用進行盡職調查。該協議在以太坊和Solana上運行,自成立以來,已經發放了超過13億美元的貸款。理財策略

Seth Ginns:更多加密貨幣在比特幣熊市的情況下仍然表現良好:金色財經報道,紐約投資公司CoinFund的管理合伙人Seth Ginns發推稱,如果過去 9 個月我們一直處于熊市怎么辦?比特幣通常是加密貨幣的風向標。當它崩潰時,其余的加密貨幣往往會做同樣的事情。但比特幣自 4 月以來已經崩潰了很多。5 月、9 月、12 月和現在都在200MA下方,每次崩潰都有贏家,P2E, NFTs, solunavax, Frog Nation, etc等。行情在下跌的時候,出現了更多的分散現象。 更多的代幣在比特幣熊市的情況下仍然表現良好。這種想法的擴展可能意味著比特幣在未來六個月內走出熊市,我們有一個巨大的舉動,然后對更廣泛的生態系統起到推動作用。[2022/1/6 8:28:40]

目前有三個以太坊池接受用戶存款。USDC池由OrthogonalTrading管理,USDC和wETH池由資產管理公司Maven11管理。用戶可以存入對應資產以賺取貸款利息和MPL獎勵,USDC池的收益率約為8.3-8.7%,wETH池子的儲戶凈收益約為6.9%。風險

聲音 | Joseph Young:熊市考驗著業內企業和投資者的熱情:加密貨幣分析師Joseph Young發推稱:“根據不同的指標,加密市場目前是否處于熊市可能會有不同的答案。媒體(流量)、谷歌趨勢、社交媒體參與度下降。算力和公司的參與度則在上升。比特幣年內已上漲了4000美元。比特幣目前的價格是8200美元,但我認為人們現在比6月份比特幣價格達到8千美元時更疲憊了,因為市場剛剛從14000美元的峰值跌下來。我認為這種疲憊情緒將在2019年年底見頂,通常情況下,市場會在那之后復蘇。熊市真的很殘酷,它考驗著這個行業的企業和投資者的意愿/熱情。只有真正相信它的公司和投資者才會堅持下去。[2019/10/22]

決定在Maple上出借資金之前,用戶應該意識到幾個關鍵的風險。首先是流動性風險,因為Maple上的貸款人要遵守各種鎖定期,目前上述每個池子的鎖定期為90天。此外,貸款人當然要承擔借款人不償還貸款的風險。雖然這對借款人的聲譽來說是一個永久的、鏈上的污點,但借款人拖欠貸款肯定是在可能范圍內的。鑒于資金池的本金覆蓋率很低,每個資金池的本金覆蓋率在1.5-3.5%之間,在發生違約的情況下,用戶能獲得的賠償比例將非常有限。ConvexFinance

分析 | 熊市仍未結束 不宜過于樂觀:據Coingape分析文章,從長期趨勢來看,比特幣的底部可能得到了確認,但仍然沒有理由說明比特幣不會重新跌回其年度低點。推特用戶Bitcoin Macro表示,目前熊市仍未結束,即使上漲至6000美元,比特幣也很容易跌至年度新低。在這里什么都可能發生。不要過度悲觀,也不宜過于樂觀,需保持警覺,不要有偏見。[2019/4/8]

網絡:以太坊,Solana資產:USD預計收益率:8-11%的年化收益率風險:低簡介

Convex是一個建立在Curve之上的收益率協議。Curve采用了治理權代幣模型,其中協議的原生治理代幣CRV的持有人可以鎖定他們的代幣,以換取veCRV,一種非流動性、不可轉讓的代幣。veCRV持有者在提供流動性時可以獲得CRV獎勵的提升,提升的大小與LP持有的代幣數量成比例。鑒于對許多用戶來說,獲取大額收益所需的CRV的成本過高,Convex提供了一個有吸引力的選項,為任何為其LP代幣做賭注的Curve流動性提供者,無論他們是否持有veCRV,提供提升的獎勵,增加他們的回報。理財策略

CoinDesk調查數據顯示:2018年Q1熊市未影響市場情緒,79%的人認為熊市是短暫的:繼上個季度比特幣的價格曾創下近2萬美元的歷史新高后,2018年第一季度跌幅達51%。加密市場其他基本指標(如交易量,交易數量和成交量)也有類似下降。山寨幣跟隨比特幣下跌而下跌,相關系數為0.7—0.9不等。整個加密貨幣市場市值損失約3480億美元。糟糕的數據并未影響整體市場情緒,據CoinDesk調查數據顯示,79%的受訪者認為熊市是短暫的,86%的受訪者表示此次下跌是對前一季度過度投機行為的一次修正,62%的受訪者認為監管對此次下跌負有一定的責任。[2018/5/15]

Convex上有許多可供「挖礦」的池,用戶可以將他們的LP代幣押在其中,以賺取Curveswap費用、CRV獎勵和CVX獎勵。目前收益率最高的是d3池,由穩定幣FEI、alUSD和FRAX組成;alUSD-3CRV池,由alUSD、DAI、USDC和USDT組成;GUSD-3CRV池,由GUSD、DAI、USDC和USDT組成。這三個池子目前的收益率分別在8-11%之間。風險

雖然在Curve上LP穩定幣池和在Convex上押注的風險并不算高,因為其中許多資產是相互掛鉤的,但用戶仍然應該注意幾種潛在風險。首先,如果市場對池子里的某個資產失去信心,Curve池子有可能變得不平衡,這意味著并非所有LP都能以相同的比例退出每個資產。此外,用戶要承受來自Convex和Curve的兩層智能合約風險。Balancer

網絡:以太坊、Arbitrum、Polygon資產(s):ETH、USD預計收益率:5-11%的年化收益率風險:低簡介

Balancer是一個去中心化交易所。該協議是高度可定制的,因為它支持創建具有不同權重的多資產流動性池,而不是像Uniswap和Curve等其他AMMs那樣的傳統等權模式。Balancer資金池設置了一個保險庫架構,使閑置資金可以進入其他協議,如借貸市場,為流動性提供者賺取額外的收益。與Curve一樣,Balancer利用ve模式,BAL持有人可以將他們的代幣鎖定為veBAL,允許他們在提供流動性時獲得更多的回報。理財策略

與Curve一樣,Balancer上有許多池子,流動性提供者可以在其中賺取收益,而不會產生無常損失。這包括bb-aUSDT-DAI-USDC池,目前收益率在8-18%之間,用戶可以在其中賺取交易費、BAL獎勵和Aave的利息收入,而未使用的流動性會被存入貨幣市場以進一步提高LP收益。其他有吸引力的資金池是USDC、DAI和USDT資金池,其收益率為5-11%,取決于veBAL持有量,以及wstETH-ETH資金池,其收益率為7-11%。值得注意的是,這個池子目前是不平衡的,大約持有65%的wstETH,只有35%的ETH。風險

在Balancer上提供流動性的風險與在Curve上提供流動性的風險相似。除智能合約的風險以外,LPs對池子里的每一個標的資產,以及對它變得不平衡的風險。此外,在風險Curve上冒險并為包含非同類資產的池子提供流動性的用戶,會有招致無常損失的風險。GMX

網絡:Arbitrum、Avalanche資產:ETH、BTC、USD預計收益率:30-45%的年化收益率風險:中/高簡介

GMX是一個在Arbitrum和Avalanche上運行的去中心化合約交易平臺。該協議通過允許交易者從被稱為GLP的多資產流動性池中借款,使他們能夠獲得高達30倍的杠桿。GLP類似于一個指數,因為它以一攬子大盤資產的表現為基準生成,如ETH、BTC,以及USDC、DAI、USDT和FRAX等穩定幣。GLP內各個資產的權重是根據定位的利用率來決定的,當DEX上的交易者做多時,波動性資產被分配了較高的權重,而當他們做空時,穩定幣在池中占了較大的比重。收益策略

用戶在GMX上獲得收益的主要方式是向GLP提供流動性。該池子目前的收益率為~43%,收益包括基于ETH的借款利息,來自交易者的杠桿頭寸,以及esGMX,這是歸屬GMX的獎勵。風險

GLP持有者應該注意幾個主要風險。首先,與向任何池子提供流動性一樣,LP對指數內的基礎資產承擔價格風險。此外,在通過GLP向交易者提供杠桿的過程中,流動性提供者基本上是站在他們交易的對立面。GLP的價格反映了這一點,當市場走勢不利于交易者的定位時,價格就會上升,而當市場走勢與之相符時,價格就會下降。最后,GLP持有人當然也要承受智能合約的風險。其他具備競爭力的選項

NotionalFinance(年化收益率3-6%-風險:低)用戶可以在這個基于以太坊的借貸平臺上借出ETH、USDC、DAI和BTC,以賺取目前在3-6%之間的固定利率借貸利息。Tokemak(年化收益率6-9%-風險:中等)用戶可以將ETH和各種穩定幣如USDC、DAI、alUSD、FEI和FRAX等單邊存入去中心化的做市協議,以獲得TOKE代幣獎勵。RibbonFinance(14-25%APY-風險:高)以太坊、Avalanche和Solana用戶可以將他們的資金存入Ribbon的金庫,通過運行自動期權策略,如出售覆蓋式看漲期權和現金擔保看跌期權來獲得收入。小結

誠然DeFi市場已經度過了那個「遍地黃金」的階段,但擺在我們面前的仍有一些具備足夠吸引力的機會,用戶仍然有機會在風險相對可控的前提下賺取相對于傳統金融市場的超額收益,并以此在熊市中「賺幣」。在恐慌情緒到來時,資本可能正在逃離DeFi,但那些愿意留在前沿的人將繼續得到回報。原地址

Tags:USDETH比特幣ANCgusd幣暴漲Method Finance波場幣創始人孫宇晨抄底比特幣Gravis Finance

MadaAFLAK是一名軟件工程師,現任TwitterSpacesAndroid的技術主管,致力于在Twitter中引入區塊鏈技術.

1900/1/1 0:00:00本文梳理自LynAldenInvestmentStrategy創始人LynAlden在個人社交媒體平臺上的觀點,BlockBeats對其整理翻譯如下:中本聰結合了許多現有技術.

1900/1/1 0:00:00UST暴雷之后,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%.

1900/1/1 0:00:00FTX去年反對過度擴張,今年卻繼續招聘員工,年增長可能達50%,SBF說的企業文化到底是什么?加密產業寒冬到來,美國上市交易所Coinbase日前以「經濟衰退」為由,宣布裁員18%.

1900/1/1 0:00:00作為SamBankman-Fried于2017年末離開華爾街后聯合創立的首家加密領域公司,AlamedaResearch如今已不僅僅定位為加密量化交易公司,也參與投資眾多區塊鏈項目及初創公司.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 對于喜愛memeNFT的粉絲來說,NFT行業大V、mfer項目創始人sartoshi今天宣布隱退的消息令人難過.

1900/1/1 0:00:00