BTC/HKD-4.22%

BTC/HKD-4.22% ETH/HKD-8.3%

ETH/HKD-8.3% LTC/HKD-9.64%

LTC/HKD-9.64% ADA/HKD-7.07%

ADA/HKD-7.07% SOL/HKD-6.75%

SOL/HKD-6.75% XRP/HKD-6.5%

XRP/HKD-6.5%前言:

這個系列的文章,主要是以從業者和學者的雙重角度,講講我對于股權投融資、幣權投融資過去、現狀和未來的回顧、闡述和思考。本文為該系列第二部,第一部詳見《「加密資本論」四部曲之一:Tokenissuance,融資新范式》。我們應該怎樣對待新興的幣權項目?散戶如何盡可能快速判斷幣權融資項目的合理性?監管機構又應該如何從技術和行業自律角度予以調和?傳統VC如何在自己的股權法律框架下,盡可能參與幣權的利益?以及,作為一個創業者,如何選擇股權和幣權融資對于自己項目發展起到幫助?壹

曾經我在創業時,時常遇到所有創業者都面臨的兩個靈魂拷問:如果阿里或者騰訊的資深人士出來做了一個和你相似的項目,你該怎么辦?如果紅杉、IDG或者高瓴投了你的競爭對手,你該怎么辦?進入web3以后,大體上沒人敢這么問我了。這個回答很簡單。針對:無所謂,擊敗他們就是。Web3可沒有阿里、騰訊,就算是Facebook都還沒成功過。針對:無所謂,大洋彼岸的用戶可不會因為項目背后站著一個中國的知名資本就開始fomo。在這里,對于我以上提到的名字,我沒有任何冒犯之意。只是,web3相比于web2進一步抹去了地理框架帶來的商業護城河,而將所有項目直接拋向了無差別的國際競爭市場。畢竟,在web3,可沒有什么「英國的幣安」、「中國的uniswap」或者「韓國的opensea」這樣描述項目的敘事邏輯。所以——當我們提到VC和tokenfund之間的競爭時,就要想到,誰能獲得更好的dealsourcing,以及在全球范圍內為web3項目們提供良好的投后服務?這并沒有一個標準的答案,但是我相信,至少此時此刻看到此篇文章的VC朋友們,和tokenfund競爭項目時,在某些時候會顯得不那么順利。而幣圈,更是一個影響力驅動并進行傳播的行業。幾乎所有優秀的tokenfund,都會有一個「shiller」,也許這在web2時代以前,顯得有些掉價,但在web3,這確是每個項目所急需的。貳

DeFi平臺Struct Finance過去一周TVL增長了100%以上:金色財經報道,基于Avalanche的DeFi平臺Struct Finance在截至7月17日的一周內鎖定總價值(TVL)增長了100%以上。根據DeFiLlama的數據,7月10日至7月17日期間,Struct Finance的鎖定總價值(TVL)增加了一倍多,從350,820美元增加到718,229美元。同期,以AVAX衡量,該平臺的TVL也幾乎翻了一倍,從25,800AVAX增至51,156AVAX。這一增長使Struct Finance成為過去一周增長最快的基于Avalanche的DeFi平臺。還使該平臺成為單周增長最快的DeFi平臺中第18位。[2023/7/18 11:01:04]

當然,更讓傳統VC們感到壓力,或者說,艷羨的是,tokenfund們驚人的年化收益率,以及這些賬面收益能流動性變現并且分紅的部分。從某種意義上說,2022年是中國VC正式進入web3的元年,我有幸和中國90%以上的VC負責看web3項目的Partner/VP,以及tokenfund的Partenr們交流過。VC們,一開始最不能理解的,更多的是Tokenfund看待「投資」這件事完全不同的視角。而這個視角,主要集中在三個具體問題上。第一,Ticketsize(投資金額)。TokenFund和傳統VC對于收益率的計算方式和預期邏輯,可以說完全迥異。對于傳統VC來說,創業企業是千軍萬馬過獨木橋,天使輪企業死亡率太高了,所以反而傾向于投A輪這種大概率已經度過「脆弱期」的企業。而tokenfund來說,90%投資的幣圈項目都是「天使期」,而且投資的是幣權,從一級市場到上二級市場進行交易的時間窗口期非常短。無所謂它們能否在惡劣的競爭中脫穎而出,只需要在「天使期」上交易所實現流動性即可,而大部分小有名氣的tokenfund,或多或少都和各大交易所有點關系,如果動用「投后服務」的力量推上交易所,即實現了收益。在牛市里,tokenfund們甚至會做出如下假設:我們投資于一個項目,既要長期收益,又要短期收益,你的估值要低,然后我們會一起造勢,幫你快速推上交易所,你上所時「TGE」釋放的比例就需要足以讓我們回本。當然可想而知,這種項目在第一波fomo后會陷入較長時間的螺旋下跌。這里暗含更重要的假設——在幣圈里,tokenfund極其激進,尤其在牛市中,對于比特幣這種基礎資產的預期年化收益率可能都要至少到300-500%,那么對于他們而言,投資于「天使期」的幣圈項目,必須是十個里至少有八個要賺錢,還要至少有一個能翻幾十倍的。否則,在他們的預期里,為啥不買比特幣放著呢?相對應的,VC可是只要長期保持20%的年化收益率,就已經足夠優秀了。我曾經track過全世界的知名機構,至少存續15年以上的VC們,只有寥寥幾家能做到每期基金長期平均收益率20%——這已經是個足夠令LP們滿意的答卷。但是相反的,大部分幣圈項目的流動性,是無法到達真正的股票二級市場的水平的。坦率來說,除了Binance、Coinbase、Upbit等少數幾個交易所外,大部分交易所的深度是不夠基金級別的tokenallocation投資套現的。因此,與其投資數十萬美金甚至上百萬美金,賬面收益斐然卻根本無法套現,倒不如每個項目投資幾萬美金,通過數量致勝,套現也極其靈活。

Compound將提高cCOMP借款上限,并更換cCOMP和cUNI利率模型:10月23日,據官方消息,Compound提案130已投票通過,將在兩天后實施。該提案旨在提高cCOMP借款上限(從90,750 COMP增加到150,000 COMP),并改變cCOMP和cUNI的利率模型。[2022/10/23 16:36:04]

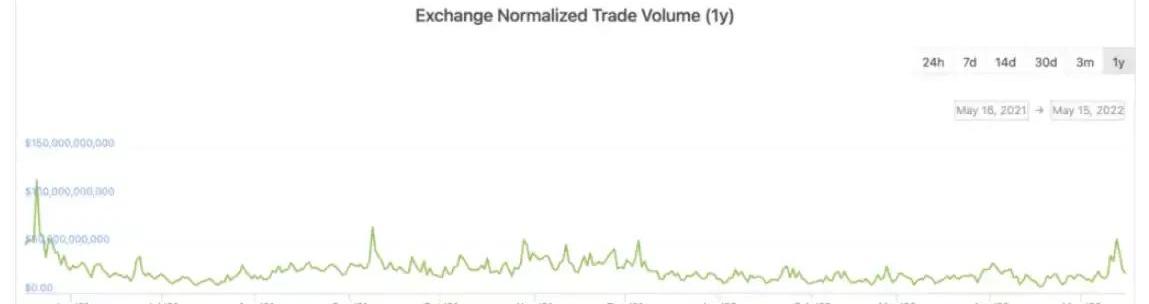

Binance近一年來清洗后的日交易量變化

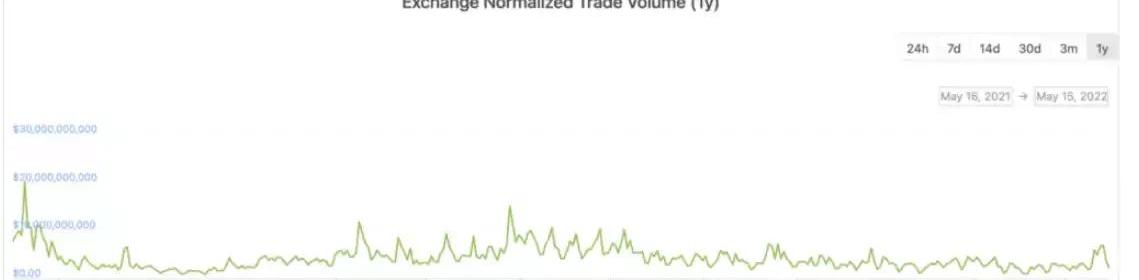

Coinbase近一年來清洗后的日交易量變化

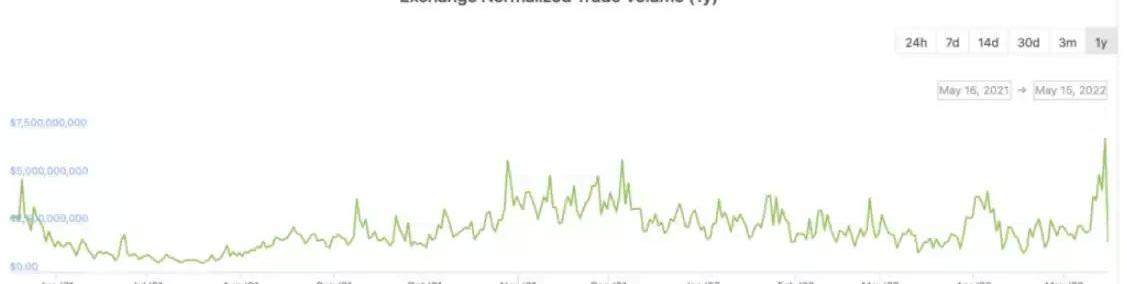

KuCoin近一年來清洗后的日交易量變化

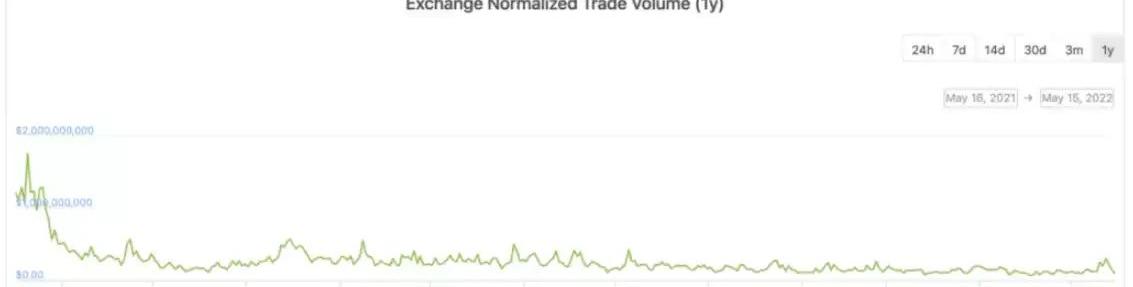

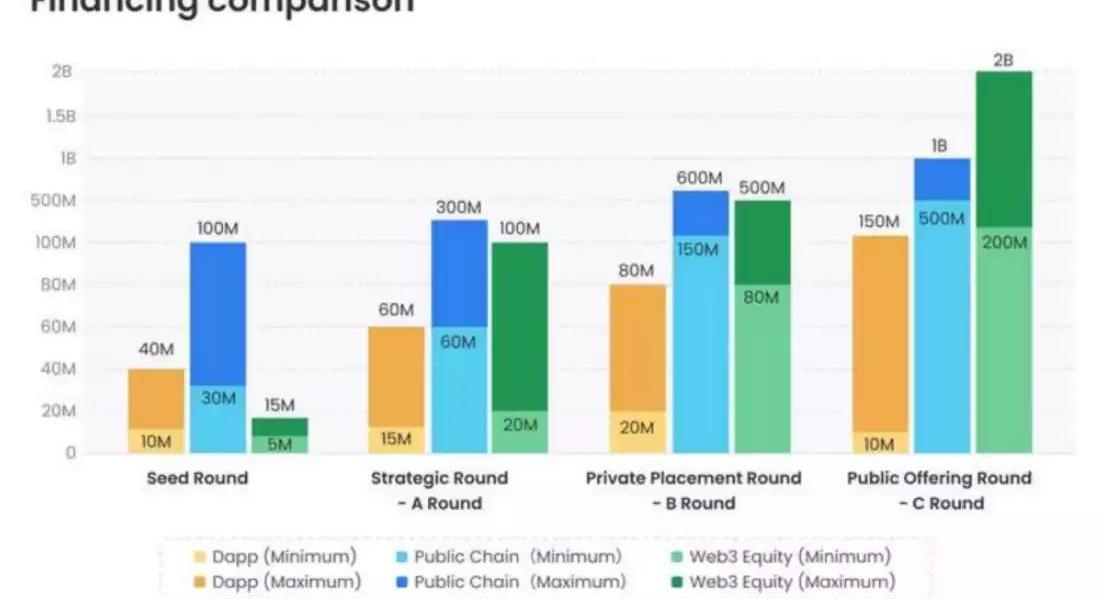

Coinone近一年來清洗后的日交易量變化從這里,一直以來,我認為tokenfund們普遍存在共同的結構性缺陷——太多tokenfund只注重投前判斷,卻沒有好的賣出策略和管理方法,導致「浪費」了大量收益。和VC相反,VC參投的大部分項目會死亡,只有非常少的部分才會涉及到上市,因此二級市場策略可以說聊勝于無,而投后管理和擇時退出的重要性相對不如投前判斷。而相反,一個好的tokenfund,如何在最恰當的時間點實現收益,可能才是提高performance的根本。如何更宏觀的設置賣出策略框架,保證不會手忙腳亂——面對基金portfolio內多達上百種還在多家交易所上listing的Token?如何將一級投決團隊獲得的項目最新動態信息更好傳遞給二級賣出團隊并做決定?如何將適當的激勵給到二級賣出團隊?如何保證在24*7的交易市場中找到最好的風控策略?實際上,tokenfund們的收益遠不如在業績報表上的那么驚人——我相信3月底,全球各家tokenfund向LP們匯報的1年期收益表現,和5月中旬所剩下的,可能相差一個量級。有時間的話,下文我會展開進行探討。第二,項目估值。剛入圈VC們經常會感到困惑,一個crypto新項目,為什么能值兩千萬、四千萬、或者八千萬美金?而更直接的,他們會把類似的項目股權估值和幣權類比——那么,相對于股權,幣權估值究竟是高還是低?答案是,不能這么一概而論。為簡化討論,我們把區塊鏈項目分成三類,分開進行估值區間的探討:公鏈:種子輪:3000萬-1億戰略輪:6000萬-3億私募輪:1.5億-6億公募輪:5億-10億應用:種子輪:1000萬-4000萬戰略輪:1500萬-6000萬私募輪:2000萬-8000萬公募輪:1000萬-1.5億股權:種子輪:500萬-1500萬A輪:2000萬-1億B輪:8000萬-5億C輪:2億-20億

礪算科技完成過億元PreA輪融資,將發力元宇宙等應用:金色財經報道,10月9日,高性能圖形GPU(圖像處理器)公司礪算科技宣布完成過億元PreA輪融資,君桐資本、活水資本、達泰資本、哲方資本共同領投。此外,公司近期還將啟動新一輪融資。

本輪資金將用于高性能圖形渲染GPU產品研發及相關商務拓展,完成兼容國際標準的圖形GPU功能,以及針對元宇宙、數字孿生、云渲染、新能源車應用的定制開發。

礪算科技聯合創始人孔德海表示,“數字孿生、元宇宙等數字世界都必須建立在高性能渲染GPU的基礎之上。礪算高性能渲染GPU,將持續為從數字孿生、AR/VR、云游戲到未來元宇宙提供驅動力。”(新京報)[2022/10/9 12:50:19]

區塊鏈項目不同輪次融資估值對比從上圖中可以看出,有三個特點:1、應用型幣權項目不同輪次間的估值差異不大,且基本上區間呈現等比例增長的態勢。這是因為,幣權多輪融資常常在幾個月甚至是幾個星期內完成,在這段時間內,項目本身的基本面變化非常小,有的只是「影響力溢價」、「資源溢價」,甚至是為了區分不同優先級的投資人而產生的差異。2、公鏈型幣權項目的估值顯著高于應用。當然,從我個人角度,現在已經沒有屬于公鏈的機會了,在此不做更多闡述。的融資估值是顯著低于后期股權項目的。所以通俗的說,幣權項目「先貴后便宜」。針對第3點,幣權項目實際上是讓渡了股權項目未來不斷融資的能力從而提前實現了流動性溢價。低融資比例,來換取二級市場更好的上升空間。我們將在下文詳細展開。這也是為什么,NFTGo作為一個股權融資的公司,國內tokenfund都對其不甚感冒的原因。因為——參考上圖,從估值區間上看,tokenfund們基本上不可能理解1億美金向上的項目,而且看上去并不適合、也沒有發幣的打算。但是,事實真的是這樣嗎?在下一篇文章當中,或許你能發現一些不可告人的隱藏思路。不過,幣圈項目有時刻意放低自己的一級市場估值,便是為了獲得更多流量和炒作空間,因為只有這樣,才能營造足夠的勢能保證交易所認可其「熱度」,更直接來說,相當于用估值來換取流動性。這是一些重營銷的幣權項目的為了搶占市場的極致打法——用明顯低于市場平均數的估值進行早期輪次融資,來吸引更多支持。而這種項目通常都有幾十甚至上百家「投資人」。比如,一個項目2000萬美金估值,只融15%,但卻將額度打散到100個,以在最短時間內讓全球的tokenfund以及「社區投資人」們快速理解這個一定能賺錢的,而且奇貨可居,所以快點來參與。畢竟,讓那些kol和社區能深度和你綁定,持續幫你宣發的關鍵不是你付出多少錢給他們做市場費用,而是讓他們skininthegame,andaneasygame。以及,有些項目公募輪的價格甚至可能和前幾輪私募價格倒掛,這和前面所述亦是同理,這種募資行為,其實更像是一種營銷方案,當然,釋放的額度不會太多。甚至,對于交易所而言,他們基本也都會有生態基金,讓他們參投,那和交易所綁定更緊密了,不是更樂見其成。當然,這種項目,肯定沒有VC的份兒,tokenfund們常常為了搶這種項目幾萬美金的「額度」而大打出手,肯定輪不到財務投資了。而自然的,在token融資里,我們往往能看到,項目方占據主動權和談判優勢,往往都是一副,你愛投不投,你想投多也沒門,反正不差你一個,這也是幣圈項目通過大量分散投資人數量從而降低投資方變卦的風險。叁

調查:64%的美國家長希望在學校教授加密貨幣:金色財經報道,在線教育平臺Study.com最新發布的一項調查中,該公司發現,64%的家長和67%的接受調查的大學畢業生認為加密貨幣應該成為義務教育的一部分。?兩組對區塊鏈、元宇宙和NFT的看法略有不同,但只有約40%的人認為這些科目也應包含在課程中。該調查包括 884 名美國父母和 210 名美國大學畢業生。大約88%的美國人至少聽說過加密貨幣,而16%的美國居民在他們生命中的某個階段曾投資或交易過加密貨幣。

調查發現,投資加密貨幣的父母和大學畢業生都可能為加密教育捐款,四分之三的持有加密貨幣的父母平均為孩子的加密教育捐款766美元,而超過四分之三的加密貨幣投資畢業生平均在教育上花費 1,086 美元。[2022/8/24 12:45:23]

第三,參投機構數量。而反過來看,經常被傳統創業者和VC們所不齒的是,web3項目,為什么需要一大串投資機構名字?其實,這是本地化的一種必需產物,當一個項目需要以最快速度拓展市場,增大社群粉絲基數,找到在各地區有充分localization能力的基金。而通常,這些基金最強大的特點在于當地人脈、資源和宣發能力。比如,有些名字在幣圈的核心圈子里可謂是舉足輕重,像越南的coin98,像南美的4SV,但是即使是大部分搞web3項目的人,眼睛往往也只盯著A16Z、Paradigm那幾個如雷貫耳的名字,而對其他非英文區國家的發展視而不見。而同樣的,我們反過來看,相比于股市最核心的退出路徑是IPO——國內A股上市最重要的指標是盈利,納斯達克上市最重要的是科技,而幣圈交易所最重要的是流量。所以,無外乎,有些基金的名字摞成一堆,給外界的信號就非常明晰了——這是一個廣受全世界社群歡迎的項目。請牢記,一個web3項目的核心不是公司規模、不是盈利、甚至不是科技,而是社群。所以,一切順利成章了——你至少需要15-20個名字才能真正建立遍布世界的資源、社群網絡,加上一些財務和戰略投資者,web3項目有幾十甚至實際上近百個投資人,也并不奇怪。肆

Trust Wallet新增支持Fantom,包括法幣交易渠道以及DApp訪問功能:金色財經消息,Fantom基金會宣布Trust Wallet新增支持Fantom,提供了通過借記卡、信用卡、銀行轉賬、ApplePay和GooglePay購買加密貨幣;Fantom原生資產交易;用于訪問DApp的內置瀏覽器等功能。[2022/5/26 3:42:56]

其實對于老韭菜而言,從一個項目對外披露的融資估值和手法上,基本就能猜出它融的是幣權還是股權,根本不用看它融資機構。這是一種直覺。所以,反向思考,當我們自己做區塊鏈項目的時候,到底選擇幣權還是股權融資?或是,更復雜點——先幣后股,還是先股后幣?下一篇,讓我們繼續探討。原地址

Tags:TOKTOKEKENTOKENBQB TokenSafety Tokentokenpocket幣被轉走了Ganesha Token

本文梳理自雪崩協議母公司AVALabs創始人兼首席執行官EminGunSirer在個人社交媒體平臺上的觀點.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 眾所周知,MetaPlatforms早已不滿足于社交媒體平臺的運營.

1900/1/1 0:00:004月27日凌晨,以太坊Layer2擴容方案Optimism正式宣布將發行原生代幣OP并公布了相關代幣經濟模型.

1900/1/1 0:00:00FTX創辦人SBF三月向美國CFTC提案,希望利用智能合約取代期貨經紀商,實現風險管理自動化。雖然該提案受到CFTC主席贊揚,但顯然華爾街的傳統金融人士不這么認為.

1900/1/1 0:00:00要點: 采用和集成的增加導致閃電網絡的公共通道容量達到3,624枚比特幣或1.43億美元,年初至今增長了198%.

1900/1/1 0:00:00近日,澳大利亞發行商Metalistlab宣布將于5月10日啟動YOLOFOXNFT的預售。并將基于YOLOFOXNFT,打造web3版“旅行青蛙”鏈游.

1900/1/1 0:00:00