BTC/HKD-3.88%

BTC/HKD-3.88% ETH/HKD-4.31%

ETH/HKD-4.31% LTC/HKD-2.38%

LTC/HKD-2.38% ADA/HKD-6.22%

ADA/HKD-6.22% SOL/HKD-9%

SOL/HKD-9% XRP/HKD-5.87%

XRP/HKD-5.87%數字貨幣行業最令人期待的發展之一便是期權市場的增長。那些普通期權(又被稱為“香草期權”),已經在Deribit(2016),和LedgerX(2017)這樣的數字資產交易平臺上存在了數年之久。

近期,期貨市場流動性的發展(例如:永續期貨和具有固定滾動期限的期貨)使得建立更復雜的衍生產品變得更加容易,從而使得期權交易可以更大規模地進行。期權合約對數字貨幣市場很有利,因為它們為交易者提供了對沖價格變動風險的能力。

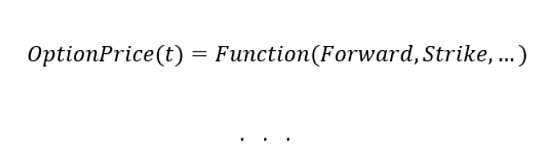

在不深入了解期權定價機制的情況下,我們要知道為了正確地對期權進行估值,需要對標的資產的遠期價格進行合理的估量是十分重要的,而該價格應從期貨合約中得出。具有到期日滾動的期貨市場的發展,使得引入具有多個執行價格和到期日的準確定價期權成為可能。

在本文章中,我們將嘗試抓住新興期權和期貨市場的現狀特點,探索它們面對的挑戰,偏見和未來的發展領域。本文將專門研究2019年在Deribit上進行的有關BTC金融產品(包括期貨和期權)的交易,解讀2019年加密衍生品的趨勢。

BTC 期權交易量一直穩定,每日名義價值平均為2500萬美元。

金色晚報 | 8月9日晚間重要動態一覽:12:00-21:00關鍵詞:MakerDAO、eToro報告、Cardano、Tether CTO

1. Whale Alert:追蹤的涉嫌加密騙局的地址總數已超5萬。

2. MakerDAO再次啟動執行投票。

3. 數據:以太坊非零地址數量再創歷史新高。

4. eToro報告:Cardano、Tezo等在7月份成為投資者的選擇。

5. Tether CTO:希望看到更多交易所支持閃電網絡。

6. 目前超過102.8億ADA被質押 占總流通量39.5%。

7. 用于yEarn社區資助的yDAO已創建。

8. Pantera CEO:XRP將是未來少數存活的加密貨幣之一。[2020/8/9]

盡管 BTC 期權的交易量僅占總交易量的1.4%,但卻占所有衍生品交易量的31.88%。這是因為與每份期貨合約(UDS 80)相比,期權(BTC 1)對應的每單中位數金額要大得多。

季度期貨數量與永續期貨數量的比重逐漸增加。這種趨勢是正確評估期權和對沖期權的重要先決條件。

BTC 短期“平價期權”往往有最高的交易量,這是市場成熟的標志。

2019年期間,看漲期權和看跌期權之間的期權交易量相當均衡,沒有在特定方面的市場偏見。

金色晚報 | 5月17日晚間重要動態一覽:12:00-21:00關鍵詞:北京市、政府工作報告、比特兒、Reddit

1.北京市委書記:加快智慧城市建設 深化區塊鏈等新技術的應用。

2.北京將建設公共衛生安全應急保障基地 運用區塊鏈等技術。

3.甘孜州政府工作報告:開展區塊鏈等重點技術行業示范。

4.海南省區塊鏈協會助力“鏈上海南”建設推出“個十百千萬”計劃。

5.濟南舜華路派出所:未收到比特兒交易所被盜報案。

6.中國工程院院士:區塊鏈技術將對四網四流融合發揮重要作用。

7.重慶科學谷完成招標 著重培育區塊鏈等融合創新產業。

8.Reddit超一萬用戶已經擁有加密錢包。

9.比特幣日內最高漲至9790美元 最低報9266.19美元。[2020/5/17]

期權市場狀態

如今,數字貨幣期權市場正在迅速擴展,例如CME于2020年推出的 BTC 期貨期權,標志著該行業的一個重要里程碑。其1月份首日交易量就超過了200萬美元。除了CME,更多的數字資產交易所正在尋求并獲得美國商品期貨交易委員會(CFTC)的監管批準,以便推出更為復雜的衍生品合約。期權市場日益成熟也為機構參與者的涌入鋪平道路,而這最終會隨著時間的流逝,提高期權市場的流動性。

期權已經在美國以外未受監管的平臺上交易了一些年數,我們現在擁有足夠大的數據樣本,可以開始了解當前的市場狀態。

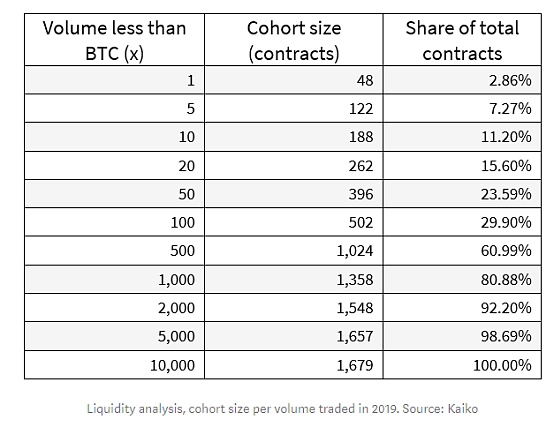

我們將利用Kaiko于2019年所收集的在交易所進行交易的所有金融工具的歷史交易數據集來分析Deribit市場數據。在此我們將僅專注于使用 BTC 作為基礎資產的衍生品合約。

BTC減半倒計時|金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月15日,今天距此還有52天。BTC當前塊高622599,下一次減半塊高630000。

今日全網算力約94.86EH/s,全網難度約16.55T,預測下次難度14.65T(-11.52),距離調整還剩還有3天,今日BTC收益:0.00001520BTC/T/天。[2020/3/23]

數據集和假設

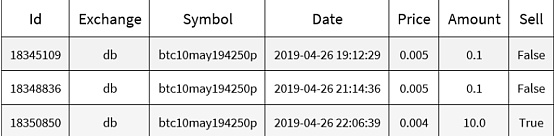

在開始分析之前,首先說明,我們使用逐筆交易數據來衡量一年中的實際交易量。Kaiko 2019年Deribit交易數據的數據庫報告了交易所所有交易的日期,數量,價格和類型。本報告中使用的所有貿易數據均適用于整個2019年的BTC工具。

總的來說,研究的數據集包括以下兩點:

1. 總交易數量(期貨和期權):26380184筆

2. 交易工具品種;1687種

與只有期貨的市場相比,具有多種執行價和到期日的期權的引入產生了大量數據。例如,Deribit通常列出超過10個BTC期權合約,每個合約具有其唯一的執行價,在同一日期到期。與只有期貨的市場相比,這意味著可使用的金融工具顯著增加。這樣,執行價的存在為交易所提供了另一個參數,以區分并最終增加其用戶可以交易的衍生合約的數量。

金色晨訊 | 中國首家媒體接受比特幣訂閱 歐盟將于今年決定是否制定虛擬貨幣監管法規:1.歐盟委員會副主席:歐盟年底前將決定是否制定新法規監管虛擬貨幣

2.火幣收購桐成之路再起波瀾,收購委托方被監管調查

3.北京科技報《科技生活》接受比特幣訂閱

4.中國國家地理小程序推出“地理幣”支持小程序支付

5.密蘇拉縣拒絕暫停加密貨幣運營的提議

6.塞拉利昂通過聯合國伙伴關系開發基于區塊鏈的身份識別平臺

7.蘇州設立10億區塊鏈引導基金,欲將高鐵新城變“鏈谷”

8.穩定幣每日交易總量中約98%來自Tether

9.馬耳他總理:加密貨幣是不可避免的未來[2018/10/1]

僅在2019年,Deribit就在其平臺上促成了1,687種不同工具的交易。

Deribit列出了永續期貨合約以及季度期貨合約(3月,6月,9月,12月到期),并且始終有兩個近月合約可供交易。在交易量方面,期貨是目前平臺上流動性最高的工具,占2019年所有交易的98.60%。

期貨交易量:26011315筆

期權交易量:368869筆

期貨交易量占整個數據集的比重:98.60%

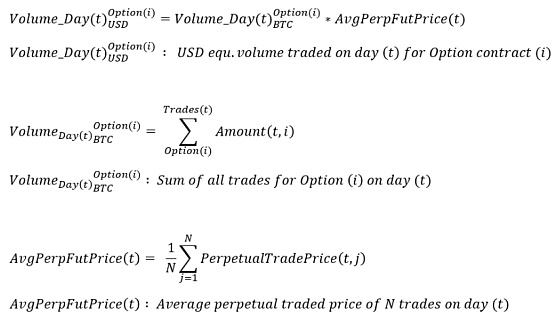

但是,由于每個合約的獨特規格,比較交易量只能部分地了解交易工具的流動性。例如,期貨的基本名義價格為每份合約1美元,而 BTC 期權的名義價格為每份合約1 BTC,這使交易量的比較具有欺騙性。為了更好地比較交易量,我們使用以下公式將每日 BTC 期權交易量轉換為等價的美元名義交易量:

金色直播間 | 啟賦區塊鏈合伙人蘭洪明:Token下跌或將導致項目經濟體系崩潰:啟賦區塊鏈合伙人蘭洪明在昨晚金色直播間第三期——《區塊鏈企業收購/并購上市公司的那些事兒》的分享中表示,Token下跌會對項目的生態體系造成巨大的影響,生態成員的信心以及對于項目發布Token的關注度也會下降,最終會導致整個項目的經濟體系開始崩潰,這也是目前市面上大量的項目所面臨的問題。

ETH下跌對大量的依托于ETH建立生態的項目造成巨大的影響,ETH暴跌會讓項目的資金收緊,項目無法運行,最終導致不是空氣幣的項目都有可能變成空氣幣。而目前ETH下跌的原因,其一是由于項目對于法幣資金的需求不斷增加,不得不拋售ETH來換取法幣資金,ETH二級市場的容納能力有限,大量的拋售是導致價格降低的原因之一,第二個原因在于項目怕ETH繼續下跌,大量的項目將手中的ETH兌換成USDT、BTC等資金。[2018/9/12]

將 BTC 期權交易量轉換為美元等值交易量后,我們能夠比較2019年的總期貨和期權交易量。

期貨:

2019年期貨總交易量:$28,735,764,434

2019年每日平均交易量:$78,728,122

期貨平均交易量:$1,105

期貨交易量中位數:$80

期權(基準):

2019年期權總交易量:1,119,289 BTC

2019年每日平均交易量:3,067 BTC

期權平均交易量:3.03 BTC

期權交易量中位數:1.00 BTC

期權(等值美元):

2019年期權總交易量:$9,161,101,404

2019年每日平均期權交易量:$25,098,908

美元數量比較:

2019年期權與期貨交易量的比率:31.88%

盡管期貨的交易量大大超過了期權的交易量(期貨占所有交易的98.60%),但期權仍占Deribit交易的美元等值名義總額(約90億美元)的31.88%。

值得一提的是,Deribit的2019年純期貨交易量(全年287億美元,平均每天交易7800萬美元),與兩個頂級交易平臺OKEx和BitMEX(二者同期每日平均交易量共計25億美元)相比,Deribit在該領域仍是一個相對較小的參與者。

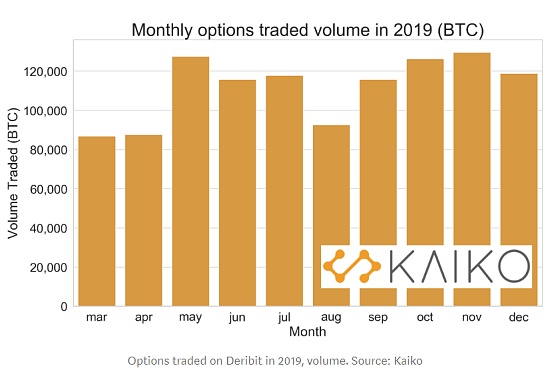

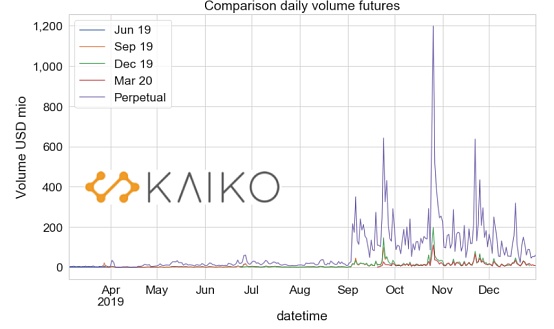

隨時間變化的期權交易量

通過查看Deribit每月期權交易量的變化,我們注意到自2019年3月以來它一直相對穩定,每月交易量約為100,000 BTC 。

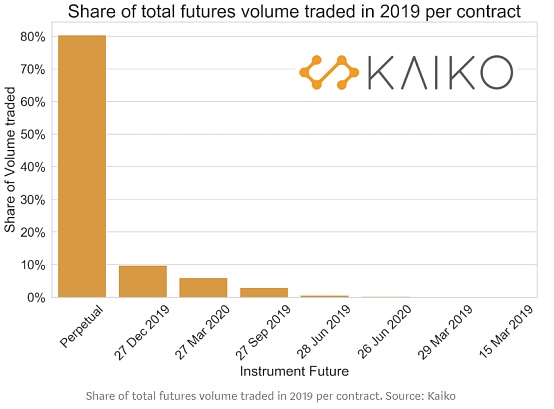

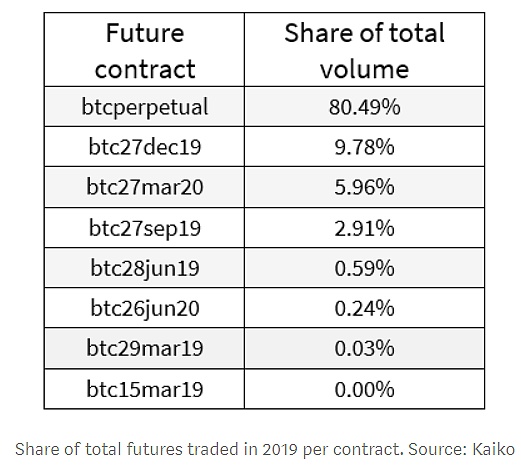

在查看Deribit期貨合約的具體市場特點時,我們注意到永續合約占整個2019年交易的大部分:

2019年永續期貨與季度期貨交易次數的比值:69.32%

2019年永續期貨與季度期貨交易金額的比值:80.49%

盡管如此,我們仍注意到隨著時間的推移,季度期貨的份額有所增加,其中2019年12月合約占據了整個市場交易量的近10%,而在12月31日時,2020年3月合約仍能占據5.96%的市場份額。如引言中所述,固定期限合約交易份額的增加對于發展具有流動性的期權市場而言至關重要。

當查看2019年整體 BTC 期權交易的統計數據時,我們發現看跌期權與看漲期權的比率處于較為穩定水平,看漲期權的交易量所占比重略高(52.7%對47.2%)。

不同期權合約的數量:1679

不同看漲期權的數量:886

不同看跌期權的數量:793

上述比重與上兩類期權之間的比重相似:

看漲期權交易量:596783 BTC

看跌期權交易量:522506 BTC

看漲期權占總交易量的份額:53.32%

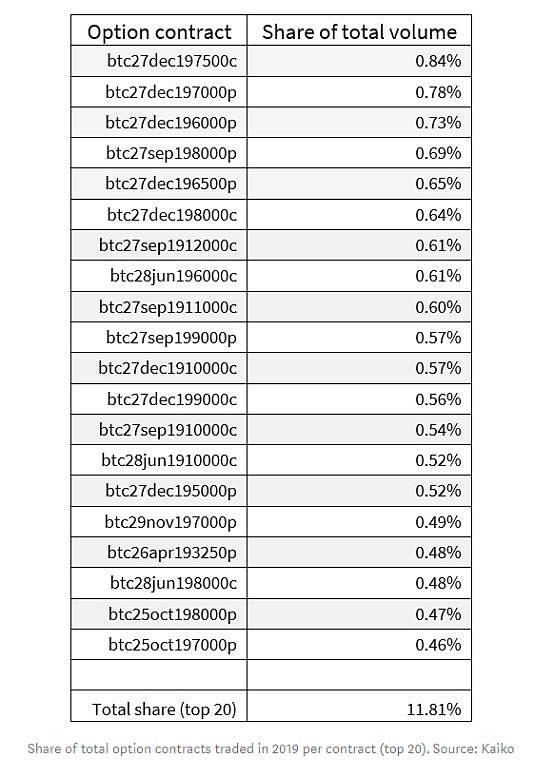

我們調查了該年度中交易量最大的二十種期權合約。它們在該平臺所有交易工具總金額中的份額接近12%,而數量僅占所有交易工具數量的1.2%。季度期權(到期日與期貨合約相對應的期權合約,而非其他月份)幾乎占據了前20種期權,其中12月和9月到期的合約則位于前5名。這其實與預想的相同,將有利于建立對沖頭寸。因為與合約結算相關的任何資金流動都可以基本上保證同時發生,從而限制了不必要的風險敞口。而且,正如預期的那樣,這些更具流動性的期權的執行價與代幣聯系緊密(12月7,500美元的看漲期權和12月7,000美元的看跌期權是今年交易量最大的期權)。

另一方面,在這一年所有合約中最低的61%的交易量不到500 BTC。

總結

本文,我們研究了2019年Deribit的期貨和期權的交易量。我們注意到,相比于永續合約,季度期貨的交易量明顯增加。雖然永續合約仍然占據了80%的交易量,但整體份額趨勢仍然沿著期權市場持續成熟的正確方向。最終,成熟的期貨合約的存在使評估和對沖期權變得更加容易。如果這種趨勢持續下去,我們期望看到更多的參與者愿意在期權市場上進行交易,而不是純粹從事投機活動。

就成交量而言,與期貨相比,期權仍然是一個新生市場。但是,考慮到平均每份合約對應美元名義金額大小,這兩種合約總規模的差異將大幅縮小,期權占全部交易量的30%以上。我們還發現,市場似乎并未顯示對看漲期權或看跌期權的偏好,兩種類型的交易規模處于較平均的水平。

Olivier Mammet 作者

子銘 翻譯

Roy Wang 編輯

一直作為競爭對手的IT巨頭IBM和甲骨文(Oracle)正在努力使他們的區塊鏈互聯互通。甲骨文區塊鏈產品管理高級主管Mark Rakhmilevich上周在Hyperledger全球論壇上表示,

1900/1/1 0:00:00眾多加密貨幣的減產時間即將到來,市場上充斥著很多關于減半行情的猜想,根據現在的行情判斷,有不少人認為減半行情已經過去,而也有一部分人認為減半行情還能維持,繼續看漲.

1900/1/1 0:00:00據Decrypt消息,近日,Fat Brands在以太坊區塊鏈上將其快餐連鎖店Fatburger進行了代幣化.

1900/1/1 0:00:00在征求意見兩個月之后,首批進入北京金融科技“監管沙箱”的應用名單正式出爐。3月16日,央行營業管理部發布公告稱,經公示審核通過,北京金融科技創新監管試點首批6項創新應用已完成登記,將向用戶正式提.

1900/1/1 0:00:00大帝怎么看? BTC: 比特幣這種連續下跌真的挺可怕,但保羅02.17《注意!BTC本次回踩與以往不同》,比特幣還在高位時就預警見頂可能。沒有引起足夠重視去預防,就沒辦法了.

1900/1/1 0:00:00法國立法者正在起草一項針對NFT的定制法案:金色財經報道,法國立法者正在起草一項針對NFT的定制法案,并為在虛擬游戲中具有貨幣化價值的數字對象建立護欄.

1900/1/1 0:00:00