BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.41%

ETH/HKD-0.41% LTC/HKD-2.79%

LTC/HKD-2.79% ADA/HKD-2.78%

ADA/HKD-2.78% SOL/HKD-1.74%

SOL/HKD-1.74% XRP/HKD-2.55%

XRP/HKD-2.55%CurveWar一直是去中心化金融中最受關注的話題之一。造成這種沖突的原因是協議希望他們的代幣具有深度流動性。因為它:1.有助于增加對代幣/穩定幣的需求/使用;2.減少交易時的摩擦;3.在流動性池周圍創建了一條護城河,使其難以被操縱。為了做到這一點,需要對流動性提供者進行激勵。傳統上,自動做市商(AMM)只需鑄造自己的代幣作為LP的“流動性挖礦”獎勵。但是,你不能憑空鑄造代幣,并且這些LM獎勵中的大部分都被傾銷到市場上,失去了它們的價值。隨后,市場上出現了將這些代幣質押以獲得額外獎勵的想法,雖然這在一定時期內是有效的,但最終人們仍然繼續在這種模式下進行耕作和傾銷。Curve提供了投票托管模型,基于該模型,代幣會被鎖定一段時間。Curve代幣的數量越大,時間越長,就會給LP帶來更多的LM獎勵。此外,VE代幣被用于治理,以確定哪個池獲得LM獎勵。鎖定、提升和治理的結合賦予了代幣更多的實用性,從而使其更受在Curve中擁有礦池的LP和協議的青睞。雖然還沒有完全解決耕作和傾銷的問題,但它制造了一顆“定時炸彈”,將這個問題推后了。Curve代幣經濟學的另一個方面是,它通過將這些實用程序組合在一個代幣中,允許它們在其網絡上構建提升服務,以充當中間人。ConvexFinance吸引CRV持有人永久鎖定他們的CRV代幣,以換取Convex的收入,通過這樣做,他們也可以為LP提供即時的Boost服務,而不必處理購買和鎖定CRV代幣的問題。隨著近50%的CRV代幣被永遠鎖定在Convex,越來越明顯的是,這些中間的去中心化應用是這些AMMs的主力軍。在這里,我提出的論點是,在VE代幣經濟學中,與各自的底層DeFi原生代幣相比,這些中間dApps的代幣將看到最大的增長和潛在的市值。我把這稱為“VEFatMiddleThesis”,顯然這是對胖協議論的一個引用。

Vitalik:與PoW的共識機制相比,PoS消耗的電力減少99.95%:金色財經聯合Coinlive現場報道Singapore FinTech Festival 2022,以太坊創始人Vitalik Buterin發表題為《大合并:與 Vitalik Buterin 一起重構以太坊》的演講,談到了以太坊的合并的好處、困難和問題。Vitalik表示,與PoW的共識機制相比,PoS 消耗的電力減少了 99.95%。強大的共識設計和并行確認,讓攻擊鏈的難度增加、更容易進行升級、降低了代幣發行要求,這些都為以太坊帶來更好的穩定性。未來以太坊要提升可擴展性、用戶體驗、安全問題和隱私,Vitalik已經想到了幾個解決方案,例如danksharding,通過添加大量數據空間來改進以太坊基礎層。[2022/11/3 12:13:04]

火幣大學于佳寧:相比其他金融資產,比特幣的發展周期相對獨立:3月25日15:00,火幣大學校長于佳寧受金融數據平臺Wind邀請,以《近期比特幣價格波動分析以及區塊鏈在疫情期間的新應用》為主題進行直播。

于佳寧在談到比特幣的“避險”和“對沖”作用時,他表示,人們期望比特幣不受全球金融市場暴跌影響的邏輯就是不成立的。比特幣有著獨立的發展周期,包括應用擴展周期、技術發展周期、減半周期等,與其他金融產品的相關性比較低,因此擴展了資產風險邊界。加入配置比特幣,在其獨立的周期里,收益率確實是非常好的,但并不會違背全球金融趨勢。

詳情點擊原文鏈接。[2020/3/25]

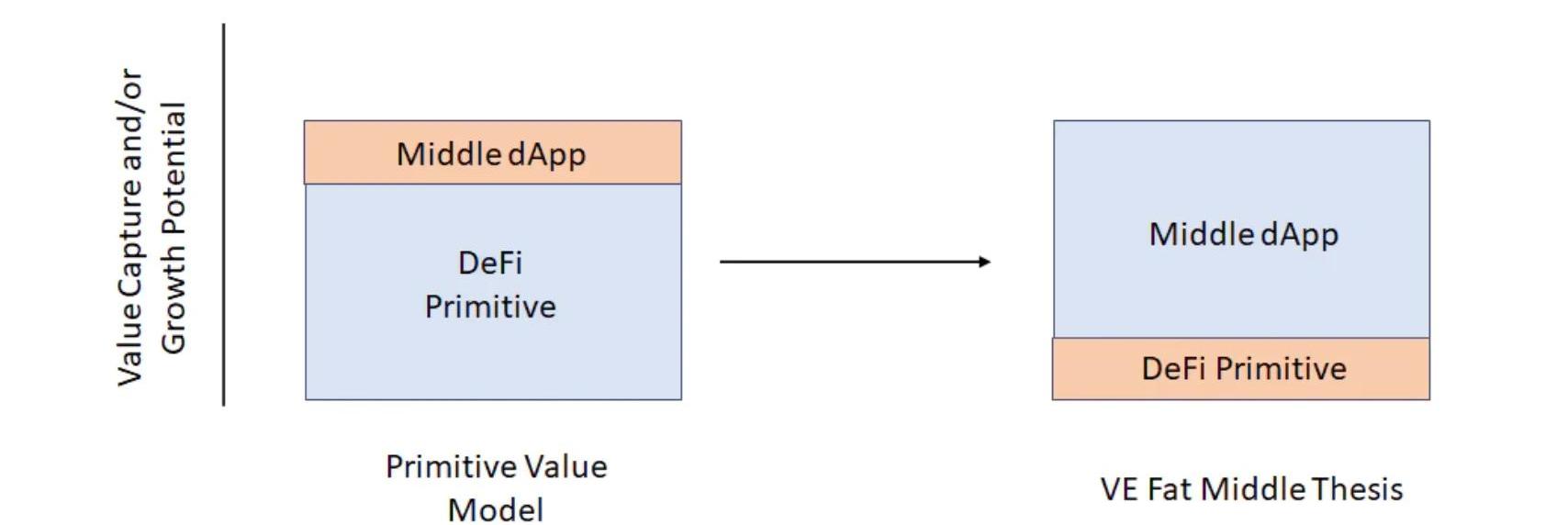

假設與提高收益的dApps相比,DeFi原始代幣將更有價值,并看到更多的增長。但是,我認為這些中間dApps將會獲得最大的增長。一種新的DeFi模型

最近對Curve的關注來自Terra創始人DoKwon的推文,以及他與FraxFinance和RedactedCartel推出的4-pool。這是一個明顯的嘗試,試圖推翻在Curve上非常具有流動性的主要穩定幣池3-pool,并以UST和FRAX取代DAI作為主要算法穩定幣。

聲音 | CoinMetrics分析師:與比特幣相比ETH可能被低估:據AMBCrypto消息,CoinMetrics高級研究分析師Nate Maddrey談到了比特幣和其他山寨幣,以及它們在2019年的表現。Nate Maddrey指出,雖然比特幣在2019年上漲了約90%,但Ethereum較上年下跌了近5%,并表示“這是我們第一次真正看到比特幣和以太坊之間的那種分離”。 當被問及為什么比特幣的表現優于大多數山寨幣時,他解釋說,這主要是由于熊市,人們傾向于合并和出售一些較小的加密貨幣。Maddrey還表示,越來越多的證據表明,比特幣確實被當作一種價值儲存手段。

Nate Maddrey還談到了“已實現上限”,這是CoinMetrics創造的一個指標,它在比特幣的最后一次轉移中按價格計算每枚比特幣的價值。他還提到了市場價值與實現價值(MVRV)的比率,可以了解投資者的平均投資組合有多健康。他表示:“MVRV高于1意味著市場市值高于已實現市值。”這意味著,普通投資者如果賣出,將會獲利。相反,如果MVRV低于1,投資者就會虧本拋售。Maddrey分析了比特幣的實現上限在2019年增長了27%,而ETH、XRP和BCH分別下降了15%-20%。他還提到,到今年年底,比特幣的MVRV比率約為1.3,而ETH為0.61。他表示:“對此有多種解釋,但我們通常的看法是,投資者是盈利還是虧損。”不過,Maddrey也指出,另一種解釋可能是,ETH與比特幣相比被低估了一點。[2020/1/12]

聲音 | 趙長鵬:與比特幣歷史最高點時期相比 現在有很多好的投資機會:據ambcrypto消息,幣安的首席執行官兼聯合創始人趙長鵬在幣安會議上接受采訪時,談到了加密貨幣市場的發展,還闡述了該領域目前的項目。他評論說,與去年相比,現在的這個空間“更加健康”。CZ還表示,與比特幣和其他加密貨幣的歷史最高點時期相比,現在有很多好的投資機會。[2019/1/24]

雖然人們的關注點一直放在Curve和這些相應的協議上,但真正的贏家可能是Convex。Terra和Frax正在向鎖定Convex的人提供巨額“賄賂”,RedactedCartel已經提供Convexbonds一段時間了。以下是我認為Convex在VE模型中可以看到巨大增長的原因:1.Boost服務和收益資產:第一個是最明顯的,它為LP提供即時的Boost,而無需處理CRV代幣,并允許CRV代幣持有者交易其代幣以獲得部分協議收入。2.無需稀釋的深度流動性:從協議的角度來看,控制Curve指標使他們能夠在不使用自己的代幣/穩定幣的情況下獎勵LP。從本質上講,擴大CRV的流通供應量,同時增加其自身的流動性,而不稀釋其流通供應量。3.非對稱防御:由于40-50%的CRV流通供應量被Convex鎖定,并且持續鎖定,在Convex治理中決定的事情,在Curve也可能發生。違背Convex和所決定的事件是不值得的,除非當事人愿意花大價錢購買CRV。4.賄賂:使用像Votium這樣的賄賂機制,對于協議來說,賄賂Convex鎖定投票者往往比購買Curve并與Convex競爭更便宜。此外,通過賄賂,它激勵Convex持有者鎖定他們的CVX,從而減少流通的供應。5.代幣經濟學:來自收益提升協議的代幣總供應量的上限,通常比底層DeFi原生代幣的上限低得多。此外,賄賂系統的使用將推動鎖定CVX的過程,而CRV可用于耕作和傾銷。我們仍然是早期

現場 | 寶二爺:與美國相比中 韓區塊鏈投資以個人為主:金色財經現場報道,8月3日,在火幣嘉年華(HUOBI CARNIVAL)嘉賓討論環節,“寶二爺”郭宏才說中國和韓國的區塊鏈投資人很多都是個人投資者,但是美國大多數都是投資機構。他說,中國和韓國的市場最終將為美國買單,因為中國和韓國市場格局不夠,中國項目都是山寨,韓國項目都是\"麥當勞\"。他還說,現在唯一能做的就是等,等市場寒冬過去后就是春天。[2018/8/3]

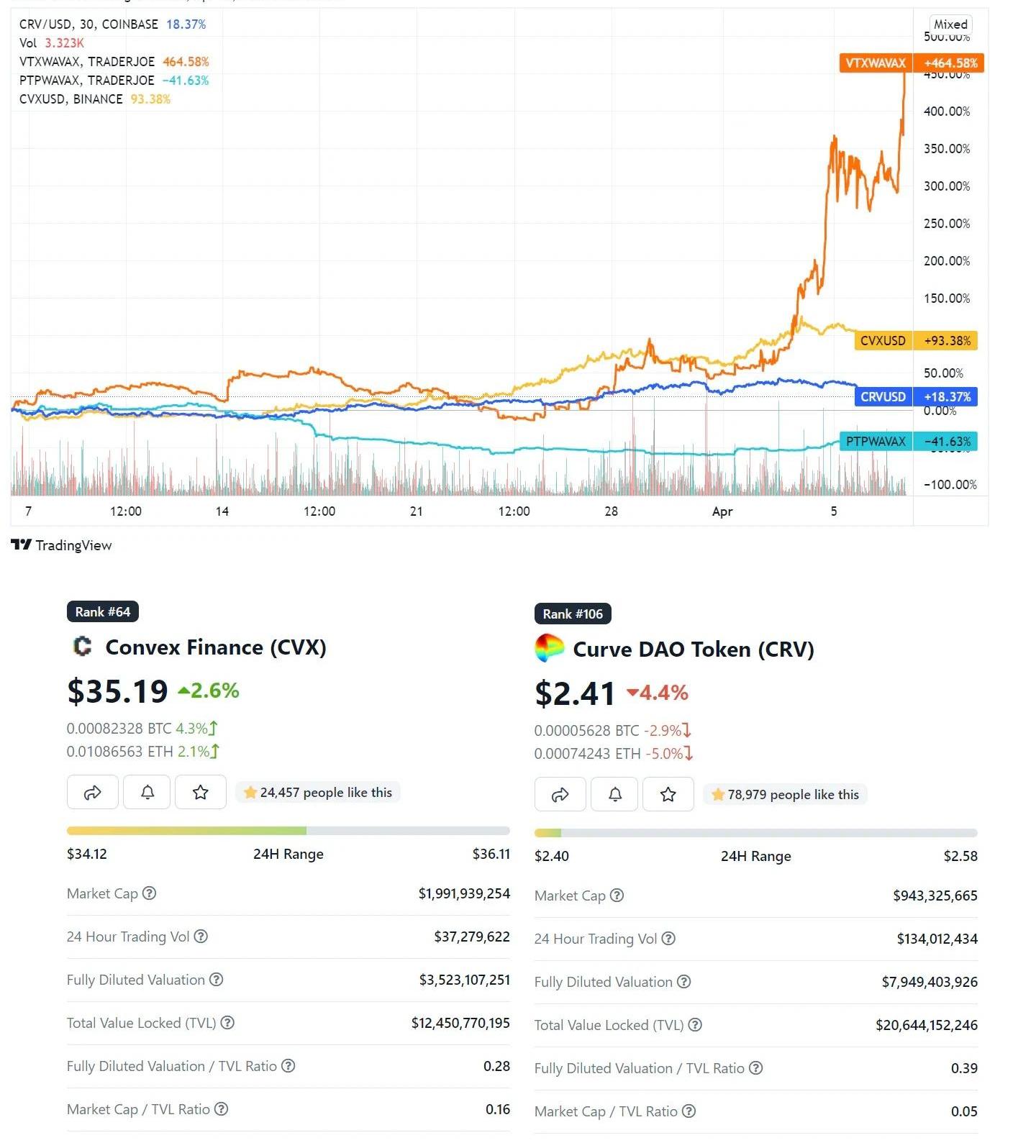

上圖:CurveFinance、PlatypusFinance、ConvexFinance和VectorFinance過去30天價格比較的相對變化。底部:撰寫本文時Convex和Curve的Coingecko排名和市值。早期證據表明,這一論點正在發揮作用。上圖的頂部,你可以看到Curve和具有VE代幣經濟學的類似AMM的百分百變化,以及PlatypusFinance與它們各自的收益率提升器:Convex和VectorFinance(VTX)的百分比變化。很明顯,收益率提升器的表現優于它們各自的DeFi基元。然而,現在還為時尚早,Vector確實有一個競爭對手EchidnaFinance,他們在收集PTP代幣方面落后,因此在撰寫本文時不適合這個模型。兩種協議的PTP流通供應量都不足20%。上圖的底部,是Coingecko上Convex和Curve的排名,分別顯示19億美元和9億美元的市值。這進一步支持了中間dApps的市值會更高的論點。有很多新的算法穩定幣正在推出。算法穩定幣的問題在于,在沒有需求和深度流動性的情況下,要想維持掛鉤非常困難。專注于穩定幣的AMM,如Curve和Platypus將面臨激烈的競爭,來決定這些穩定幣池中哪一個將擁有最深的流動性。根據這些觀察,這些中間協議的增長可能會被放大。VE的未來

VE代幣模型的使用已擴展到其他應用程序,包括算法穩定幣FraxFinance、通用的AMMTraderJoe和即將推出的抵押債務頭寸借貸YetiFinance。看看VE-tokennomics在UniswapV2AMM上是如何發揮的,將會很有趣,因為它們有多種代幣。許多協議可能會選擇控制veJoe指標來提升自己的流動性,而不會稀釋其市值。基于veJoe構建的項目包括FarmerFrank、SteakHutFinance、YieldYak和VectorFinance。到目前為止,對于有多少類型的DeFi基元可以使用這種VE-token模型,人們持謹慎樂觀的態度。結論

利用VE-tokenomics構建在頂級DeFi基元基礎上的收益提升應用將比底層基元具有更大的增長,這是因為即時LP提升的好處,協議能夠影響他們自己池的LM獎勵,以及VE-token持有者的多個收益來源。如果沒有像Convex這樣的收益提升協議,這些DeFi基元就會像其他的耕作和傾銷代幣一樣結束。這種模式正在擴大,包括了重視深度流動性的多種類型的DeFi協議。除了賄賂協議之外,還有許多項目試圖建立在Convex之上。目前尚不清楚VEFatMiddleThesis是否會擴展到第3層。該級別的風險在于它可能與基礎DeFidApp的距離過于遙遠,并且可能沒有像Convex那樣明確的目的。Votium是少數有目的的第三層dApp之一。總體而言,VE正在改變代幣經濟學。毫無疑問,只要他們繼續創新并以目前的速度使用戶和協議受益,kingmakers即將在這個領域誕生。披露:我在本文中提到的許多項目中都有經濟利益,并且已在我的投資策略中實施了這個論點。本文僅供參考,不應被視為投資建議。原地址

目錄與摘要 理解EVM等效性?在以太坊上擴容與擴容以太坊本身是有區別的。?EVM是一個由數千名開發者貢獻形成的新興結構。而分叉EVM限制了訪問這些貢獻的能力.

1900/1/1 0:00:00ScarletGrimoire是元宇宙平臺Cateverse推出的首款Web3多人在線戰術競技類“大逃殺”游戲,該項目已與Polygon建立戰略合作伙伴關系.

1900/1/1 0:00:00北京時間5月1日9:00,預熱已久、萬眾期待的“天王級”NFT項目Otherside正式啟動了其地塊的公開銷售.

1900/1/1 0:00:00撰文:0x21,律動BlockBeats「Emm...CryptoPhunk、Tendies、CryptoZunks這些項目是我在創建Azuki道路上『學習』到的經驗」.

1900/1/1 0:00:00撰文:RichardChen,1confirmation合伙人編譯:TechFlow在我第一篇文章中,我將寫下在過去幾年中我作為加密貨幣風險投資人學到的三個反直覺教訓.

1900/1/1 0:00:00我剛從阿姆斯特丹的以太坊DevConnect大會回來。DevConnect由以太坊基金會組織,目標是讓所有以太坊開發人員集中在一個地方,這樣他們就可以同步進度.

1900/1/1 0:00:00