BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD+0.66%

ADA/HKD+0.66% SOL/HKD+3.5%

SOL/HKD+3.5% XRP/HKD-0.18%

XRP/HKD-0.18%要點:機構投資者終于開始推動加密貨幣的進一步增長。最近的報告顯示,70-80%的人計劃在短期內進行分配投資組合。上一個周期錯過的投資急需的基礎設施和入口現在有了。缺乏監管一度被認為是投資的最大障礙。全球最大的托管銀行最近增加了加密貨幣托管。加密市場中的風險投資和對沖基金資本處于歷史最高水平,并顯示出持續增長的跡象。與2017年周期相比,他們現在可用的投資資本是那時候的100倍。FOMO是真實的。投資加密貨幣的機構每年的表現優于沒有投資的機構2.82%。在一個收益匱乏的世界中,機構正在重新評估高潛在回報的投資加密市場的交易屏幕呈現了一片紅色的海洋。周線走勢很糟糕,而月線走勢更糟。比特幣已從創紀錄的高點下跌了60%以上。以太坊下跌近50%。加密市場在短短幾周內遭受了劇烈的崩盤。“但是機構來了!”,加密布道者在他們的推特上齊聲喊道。“他們將把我們帶回歷史最高點!”這都是現在這一場致命的流行病導致的嗎?不。我說的那一年是2018年。當時的市場崩潰主要是由于投機:盡管前景廣闊,但一個新興行業在滑雪技巧方面做得有點過分了。交易員們面無表情地盯著屏幕。機構肯定會挽救局面嗎?看多的人錯了。這些機構那時候沒有來救援。加密貨幣陷入了長達兩年的熊市。現在,隨著我們再次從歷史高點急劇下跌,機構進入該領域的聲音越來越響亮。然后他們說出每個失敗投資者的著名遺言:這次不同了。是什么阻礙了機構投資者進入加密市場?

自2017年最初的市場狂熱以來,機構一直很安靜。在他們眼中,在他們的顧問眼中,加密貨幣一直是:太冒險了

與大多數新的顛覆性投資一樣,加密貨幣的波動性極大。這種價格波動讓傳統上保守的機構人群望而卻步,具有諷刺意味的是,考慮到他們極長的投資時間跨度,他們通常可以承擔最大的風險。不過,我們不應該太驚訝。在2000年之前,他們認為大宗商品等避險資產太嚇人而無法投資。除了價格風險外,董事會成員、顧問和員工也存在職業風險。當然,投資可能會歸零的東西存在信托風險,但我認為忽視過去十年表現最佳的資產類別才是真正違反信托義務的行為。即使這些機構投資者能夠克服價格和頭條風險,他們也會擔心法律風險。加密貨幣會像在中國一樣在發達國家被徹底禁止嗎?太新了

Mythical Games起訴前高管秘密為新公司籌集1.5億美元:金色財經報道,Mythical Games公司已經對Web3游戲工作室的三位前高管提起訴訟,指控他們在公司任職期間違反了信托責任。根據周四提交的案件,高級副總裁Chris Ko、首席運營官兼游戲主管Matt Nutt和聯合創始人Rudy Koch竊取了Mythical公司的融資計劃,在仍受雇于該公司的情況下將1.5億美元注入他們的新公司Fenix Games。

去年,Ko、Nutt和Koch的任務是為Mythical Games的風險投資部門Mythical Ventures獲得投資者。在各自于11月宣布離開該公司后,這些高管宣布Fenix Games從Cypher Capital籌集了資金,Cypher Capital是這些高管之前為Mythical Ventures獲得資本而合作的主要投資者。(coindesk)[2022/12/24 22:04:48]

盡管比特幣已經存在了十多年,但大多數主要的加密貨幣只存在了幾年。自加密貨幣誕生以來,背景一直是巨大的長期牛市。這使這些資產的價格歷史有限,更重要的是,在不同市場制度下的表現歷史有限。這當然會隨著時間而改變。太混亂了

加密貨幣是密碼學、計算機科學和經濟理論的交集。這些東西不容易理解,因此很難放入投資組合背景中。并不需要

大多數固定收益養老金計劃的目標是平均每年獲得6.5%至7.0%的回報。捐贈基金、基金會和公司計劃往往在同一個社區。就在幾年前,無聊的60/40股票/債券投資組合將是您獲得這些回報所需要的一切,甚至更多。沒有真正的理由考慮風險狀況增加的資產。由于利率徘徊在1%左右,股票估值處于歷史最高水平,如果我們慷慨的話,同樣的60/40投資組合的長期預期回報率為4-5%。機構投資者現在需要新的和多樣化的回報來源。是什么讓我們認為他們現在要來了?

GameStop的NFT市場未經允許銷售獨立游戲遭痛斥:8月6日消息,GameStop新推出的NFT市場中驚現未經授權的獨立游戲,開發者對這一行徑表示非常不滿。根據媒體報道,NiFTy Arcade合集產品的作者Nathan Ello將《Worm Nom Nom》、《Galactic Wars》和《Rogue Fleet》等游戲加入合集,其中至少前兩款游戲的作者并未首肯。

Ello表示他只會試著將準許用于商業用途的開源游戲加入到他的NFT合集中,但顯然他事前準備的功課不足。《Worm Nom Nom》的創作版權信息就放在itch.io的頁面中,其引擎PICO-8也需要用戶先得到創作者的認證之后方可使用。

遇阻之后,Ello提出將7月15日以來NFT全部收入總計5.5萬美元全部移交給原開發者,并將NiFTy Arcade從GameStop的NFT市場中下架。但開發者表示這些做法誠意不足,而且為時已晚。《Breakout Hero》的開發者Kyrstian Majewski表示:我的游戲在未經我允許的情況下被拿去賣錢了。即便是有人把賣到的錢拿來還給我,那也是加密貨幣市場賺來的臟錢。

在解決許可問題之前,Ello不能在GameStop的NFT市場繼續生成產品。但還有一個相當嚴重的問題,那就是已經被他賣掉并上鏈的游戲,是不能移除的,而且還能拿到其它NFT市場上繼續銷售。[2022/8/6 12:06:15]

對加密的理解和興趣正在增長

即使投資者試圖埋頭苦干,也幾乎可以保證在過去5年中通過滲透學習加密貨幣的基礎知識。區塊鏈的基礎知識已經在CNBC、FoxBusiness、Youtube、TikTok上大量傳播,應有盡有。在這一點上,任何新手投資者都了解區塊鏈是什么以及它存在的原因。他們是否計劃投資個別協議當然是另一回事。有跡象表明市場情緒正在發生變化。利息和交易量上升。一路攀升。2021年,機構投資者僅通過Coinbase就交易了價值1.14萬億美元的加密貨幣,是2020年的10倍。一份報告估計,現在有多達80%的機構被允許分配給加密貨幣。據Fidelity稱,70%的機構投資者計劃在不久的將來購買數字資產,而NickelDigitalAssetManagement的一項調查顯示,這一比例接近80%。理解導致行動。基礎設施終于來了

奢侈時裝品牌Burberry與鏈游公司Mythical Games合作推出游戲角色、裝飾和虛擬世界:6月21日消息,英國奢侈時裝品牌Burberry正在與Mythical Games的基于NFT的游戲BlankosBlockParty達成協議,Burberry將在該游戲中打造自己的虛擬世界,為Blankos Block Party添加更多角色和游戲內物品。此外,Burberry還發布了一個名為MinnyB的新獨角獸角色。新配飾可從6月22日開始在游戲中購買。去年夏天,Burberry曾聯合Mythical Games發售一系列Burberry品牌SharkyB數字角色和相應的配飾。(Vogue)[2022/6/21 4:41:52]

即使投資者一心想要在2017/2018年進入加密貨幣領域,這也是相當大的挑戰。只有少數幾種投資工具。直接購買加密貨幣意味著跳過幾個法律和合規問題。一些機構被要求使用第三方資產托管人,但他們無法找到可靠的托管解決方案。資產管理,無處可尋。大多數交易所和借貸協議都被正確地歸類為影子超級編碼器,黑客攻擊損失還可能達到九位數字。沒有建立傳統的金融基礎設施來安全地分配資本。今天,這個骨干已經成熟了很多。一些主要的發展包括:托管:世界上最大的兩家托管銀行道富銀行和紐約梅隆銀行負責保管近50萬億美元的資產,它們在2021年增加了對加密貨幣的托管。道富銀行新任數字資產負責人NadineChakar表示,“我們接到捐贈基金和基金會的電話,他們正在接受加密貨幣捐款,并詢問我們如何處理這個問題?我們看到一些公司正在考慮在其資產負債表中添加加密貨幣。”像Fireblocks這樣的新金融科技公司也開始興起,而傳統機構行動遲緩。托管服務的質量是機構分配者投資加密貨幣的最大障礙。交易所:在2017年,交易所大多是針對零售業或更嚴肅的參與者的夜間運營,它們剛剛開始涉足機構領域。今天,像Coinbase、FTX、Binance、Gemini等交易所已經過數十億美元的每日交易量的考驗。交易所將數十億美元存放在一個熱錢包中的日子已經一去不復返了。客戶可以放心地進行大宗交易,而不必擔心損失資金。機構客戶在這些平臺上進行了九筆交易。這些交易所不僅服務于發達國家,而且也在新興市場出現。總部位于非洲的VALR擁有500多家機構客戶。借貸:多合一平臺提供了便捷的訪問方式,以吸引包含在DeFi中的收益。Goldfinch向預先批準的借款人提供零抵押貸款。MapleFinance提供對高收益抵押不足貸款的直接訪問。Meow為投資者提供了一系列基于風險承受能力的選擇,從超額抵押到抵押不足。盡管這些產品的背后隱藏著復雜性,但投資者可以僅根據其風險和回報狀況做出分配決策。通過Aave獲得許可的產品允許經過審查的機構相互借貸,解決傳統金融機構的眾多潛在監管障礙。投資者可能無法證明他們是否在與恐怖組織進行交易,但底層協議可以驗證他們不是。Fireblocks是一個為托管和DeFi之間的無縫集成提供后端解決方案的平臺。可投資工具:2017年,風險投資和對沖基金的總和約為1-20億美元,專注于加密投資。2021年,風險投資領域的加密投資為330億美元,超過800家對沖基金分配了680億美元。這大約是該領域投資的100倍。這是可供機構參與者投資的數千支新基金。此外,現在可以以每日流動性買賣ETP/ETF和BTC/ETH期貨。研究:2017/2018年周期缺乏專注于全職研究的真正專業人士。現在有一些公司“慌了”,開始專門研究加密宏觀環境和個人資產的投資案例。有大量的風險投資

鏈游工作室LifeForce Games完成500萬美元種子輪融資:3月22日消息,區塊鏈游戲開發工作室LifeForce Games宣布完成 500萬美元種子輪融資。本輪融資由Lemniscap領投,CMT Digital、Sfermion、Hartmann Capital、Sterling VC以及Ready Player DAO和Neon DAO參投。

據悉,該工作室進行了將推出一款P2E鏈游,并正在開發新工具,以實現 NFT 跨其他游戲和平臺的互操作性,并為游戲玩家使用虛擬土地提供新穎的貨幣化元素。[2022/3/22 14:10:22]

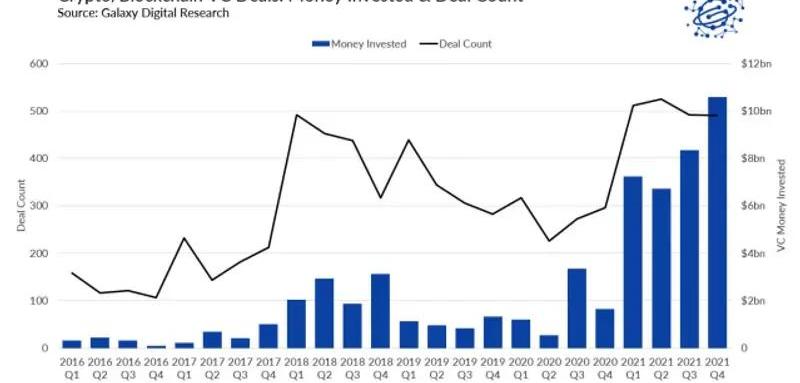

最大的機構通常將其投資組合的幾個百分點分配給風險投資。超過10億美元的捐贈基金平均分配11%。2017年,風險資本家對加密貨幣的投資甚至還不到10億美元。2021年,該行業僅在第四季度就增加了11倍。

資料來源:GalaxyDigital除了實際投入的資金外,眾多基金還有大量的基金備用金來繼續推動增長。僅Paradigm和a16z就從2021年籌集的資金中部署了近50億美元。即使是部署在加密公司的330億美元資本也僅占2021年部署的風險投資總額的5%。錢真的進來了

資本最終來自大型機構參與者,而不僅僅是來自像Microstrategy這樣直言不諱的支持者。特斯拉、GalaxyDigital、Block、貝萊德、摩根士丹利和其他公司已將加密貨幣添加到其資產負債表中。例如,太平洋投資管理公司擁有2萬億美元的資產管理規模和數百家機構客戶,現在正在用他們的基金交易加密貨幣并擴大他們的產品。MassMutual和NYLife等保險公司正在幫助推出機構級比特幣平臺。即使是老派的會計師事務所也加入了四大審計公司畢馬威的加拿大分部的行動,將比特幣、以太坊和NFT加入其資產負債表。僅看BTC,我們就看到39家上市公司已撥款約140億美元。針對機構的加密平臺表示,他們的查詢量是上一季度的2-3倍。傳統的養老基金也開始受到關注。休斯頓消防員救濟和退休基金向BTC和ETH分配了2600萬美元。費爾法克斯縣警察退休系統和費爾法克斯縣雇員退休系統增加了他們現有的7000萬美元撥款。澳大利亞第五大養老基金正在計劃撥款。其最大的養老金,擁有1770億美元的AUM,AustralianSuper,對進行直接代幣投資猶豫不決,但表示對DeFi感興趣。哈佛、耶魯和布朗被認為在2021年增持比特幣。為什么現在?

ETC Labs CEO:MESS將使51%攻擊變得非常昂貴:從7月到8月,Ethereum Classic(ETC)遭受了三次51%攻擊,攻擊者可能只花費了3800美元來租用算力。ETC團隊已經建立了一個叫做MESS的系統,ETC Labs首席執行官Terry Culver表示,這將使攻擊變得非常昂貴。(Decrypt)[2020/10/13]

更多可用的投資商品

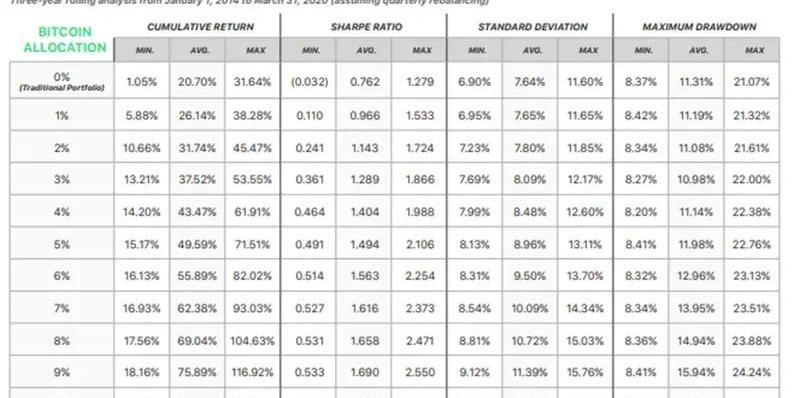

機構投資者在投資組合環境中構建一切。這項投資適合哪個桶?是冒險/冒險嗎?通脹對沖?利率對沖?增長還是價值投資?由于加密的歷史相當短,沒有足夠的周期來梳理這些事情。但隨著時間的推移,相關性和加密行為變得越來越清晰。BTC/ETH與市場中風險最高的部分的相關性越來越低。由于BTC的價格歷史最長,我們可以更好地分析它在傳統投資組合中的表現。

來源:Bitwise盡管波動性很大,但BTC增加了投資組合的風險調整回報率,最高可達10%。與標準的60/40投資組合相比,5%的分配似乎是風險調整后回報趨于平穩并且投資者獲得改進的最大投資組合回撤的最佳點,而4%的ETH分配會導致類似的結果。是的,與沒有比特幣的傳統投資組合相比,在投資組合中平均分配4%的比特幣可以限制你在壓力最大的時期的收益回撤。分析分配4%給以太坊會導致類似的結果。隨著加密在投資組合環境中成為一種更容易理解的商品,缺乏理論彈藥來支持他們論點的顧問、董事會成員和投資人員現在可以提出納入投資組合的理由。更明確的監管

加密貨幣一直走在監管的鋼絲上,已經推開了天生厭惡風險的機構人群。在投資開始流入之前,這些機構需要更清楚地了解什么是允許的,什么是不允許的。我們在2017年之后發現ICO基本上是不可行的。萬事開頭難,2020年7月,OCC授權銀行和儲蓄機構托管加密貨幣。小步前進。2021年10月,我們發現美國不會像中國那樣禁止加密貨幣。一步步取得進展。2022年3月,我們了解到拜登政府正在探索在促進創新和經濟機會的背景下進行監管。越來越好。因此,盡管正式監管數量很少,但有足夠的跡象表明加密貨幣將繼續存在。拜登政府呼吁在2022年年中之前提供更具體的法規,這將有助于明確該領域某些商業模式的可行性。把握投資機會

加密貨幣的看漲宏觀故事可以通過多種方式構建。互聯網的下一次迭代支撐著我們所做的一切,釋放了無限的價格上漲空間。一個價值2萬億美元的資產類別,有可能增長到超過200萬億美元,如全球房地產,或超過100萬億美元,如股票和債券。在M2中新的貨幣基礎高達100萬億美元以上。DeFi等子行業有可能超越約25萬億美元的全球金融服務行業。這種新價值存儲將超過價值13萬億美元的貴金屬市場。無論您是否相信所有或部分這些框架,整個資產類別都存在2、5或50倍的上漲空間。在一個收益匱乏的世界里,回報潛力太大了,不容錯過。機構投資者也看到他們已經在加密領域進行投資的同行已經認識到了其中的一些優勢并忽略了它們。投資加密貨幣的機構每年的表現優于沒有投資的機構2.82%。在更微觀的層面上,特定代幣或DeFi對的收益率極具吸引力。迄今為止的障礙是訪問它們并了解它們的潛在風險。如果不承擔風險,您將無法獲得100%以上的APY。如前所述,許多新進入者正在使這些收益變得像點擊一樣簡單。它們還幫助投資者對他們所承擔的風險感到滿意:無常損失、智能合約風險等風險。在最保守的水平上,超額抵押(~150%)BTC貸款通過Meow獲得高達4%的收益。Aave為簡單的現金存款提供類似的產品和收益——是投資者從貨幣市場基金中獲得的10倍。投資者最終能夠實現通過幫助保護個人網絡獲得的權益證明收益。許多主要協議的抵押率超過10%,但技術挑戰阻止了機構獲得這些收益。Coinbase和其他公司已經出現了質押即服務解決方案,以提供對這些收益的訪問,而無需擔心后端流程。有什么影響?

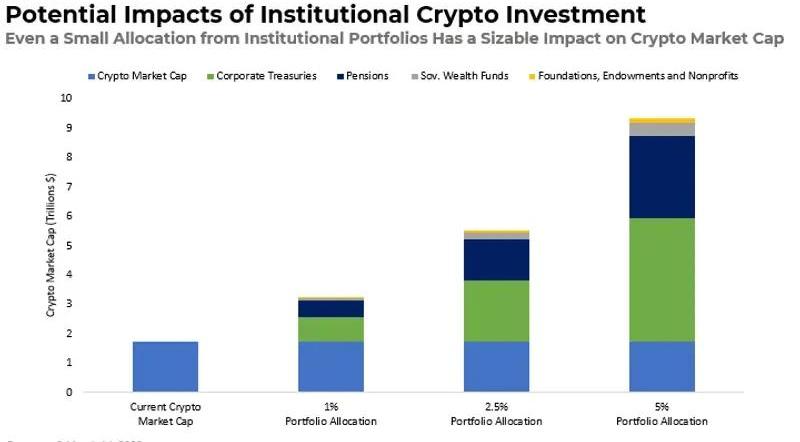

如上所述,許多公司、養老金、捐贈基金和基金會已經在或已經對加密進行了分配。民族國家及其主權財富基金緊隨其后。這些基金控制著9萬億美元的資產。Binance正在與幾家主權財富基金就對其公司的重大投資進行談判。控制著2430億美元資產管理規模的阿聯酋穆巴達拉投資公司開始投資加密生態系統。如果機構參與者開始將加密貨幣作為其投資組合的一小部分,這只是需求方面的細分。

這些投資即將到來。無論是1%、5%還是10%,任何人都在猜測,但我們確實知道這些投資者將為該領域帶來更多的合法性。他們將推動更多的營銷空間。他們將吸引更多用戶進入該空間。他們將把更多的建設者帶到這個空間。最重要的是,它們將推動對技術、增長和創新的更多投資。雖然比計劃晚了幾年,這些機構終于來了。原地址

Tags:加密貨幣MESAMEGAME加密貨幣走勢市場MGAMES價格TIR RUNE - Rune.GameITAM Games

NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00利潤=總收入-總費用有些人認為這個公式不適用于區塊鏈。“區塊鏈不是企業——它們沒有利潤空間”我認為這是錯誤的。利潤公式適用于區塊鏈,就像它適用于家庭、財富500強公司、非營利組織和民族國家一樣.

1900/1/1 0:00:00幾個月前,FeiProtocol和RariCapital將價值數十億美元的協議合并為TribeDAO。這次合并為DeFi協議在未來如何完成合并創造了先例.

1900/1/1 0:00:00有朋友說,最近感覺元宇宙熱度在下降。是的,狂熱炒作的泡沫在破滅;然而,未來讓人們在數字世界獨立自由工作生活學習娛樂的元宇宙,其探索和建設才剛剛開始.

1900/1/1 0:00:00“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00原文作者:0xclancularius,律動BlockBeats如果說,幾天前Web2的 投資 人在直播中懷舊和Web3新生從業者人人頂著幾萬美元的頭像聊要不要輟學的場景.

1900/1/1 0:00:00