BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+2.4%

LTC/HKD+2.4% ADA/HKD+1.24%

ADA/HKD+1.24% SOL/HKD+1.16%

SOL/HKD+1.16% XRP/HKD-0.44%

XRP/HKD-0.44%

DeFi協議過于關注價值捕獲,而對價值創造關注不足。作為一個行業,我們已經把金錢樂高這個概念看得太重了。自從我進入這個領域以來,我一直是胖協議理論的信徒,但隨著行業的發展,我認為我已經開始從一個不同的角度來看待它了。雖然我喜歡Sushi,但我認為他們的協議有一個內在的缺陷,讓像Curve這樣的公司占據了上風,因為他們專注于價值捕獲而不是價值創造。當我觀察像Sushi,更具體地說,xSushi這樣的協議時,很明顯,他們的模型中缺失的是他們的網絡激勵在其生態系統中處于一個閉環狀態,而這與“金錢樂高”的敘事相反。它限制了自己的成功,也導致了自己的失敗。Curve在不知不覺中成為了本文中的主要應用。無論這是否是有意為之還是怎樣,其實并不重要。金融業最偉大的創新往往是在錯誤中完成的,或者至少是作為實用主義邏輯的間接結果。

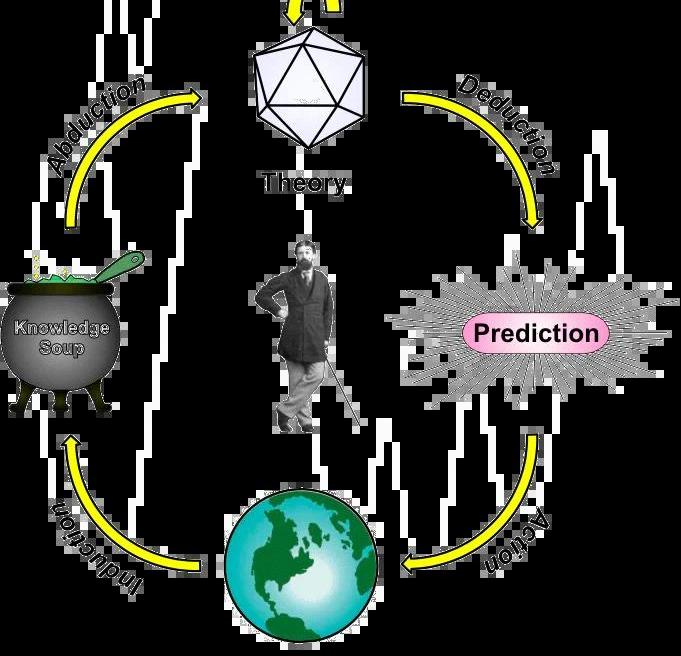

Curve的網絡所有權用$CRV表示,而它的治理衍生品veCRV解決了與Sushi的xSUSHI相同的問題。veCRV有第二層復雜的東西與之相聯系,這不僅有助于推動這篇論文,而且也是我在這個奇怪的金融細分領域的大部分努力。這種復雜的情況是在治理欲望中創造價值,與在"應用"或"協議"層的任何價值捕獲無關。治理可取性的概念是指網絡所有權在整個生態系統中創造的價值。基座理論

CyberConnect披露代幣經濟模型:9%將用于社區獎勵,34%用于生態發展:8月1日消息,Web3社交圖譜協議CyberConnect披露代幣經濟模型,CYBER總量1億枚,其中9%用于社區獎勵,34%用于生態發展,25.12%分配給投資者,15%分配給團隊和顧問,10.88%納入社區財庫,CoinList公售和Binance Launchpool各分配3%代幣。[2023/8/1 16:11:38]

首先,我們來看看這種思維方式的基礎是什么--胖協議。"胖協議"首次提出于2018年,它將web2的價值累積模式應用到了web3,在更傳統的結構中,"協議"產生了不可估量的價值,但其中大部分被捕獲并在應用層的頂部重新聚集,主要以數據形式存在。就價值如何分配而言,互聯網堆棧是由"瘦"協議和"胖"應用組成的。隨著市場的發展,我們了解到,投資于應用程序會產生高回報,而直接投資于協議技術一般會產生低回報。協議和應用之間的這種關系在區塊鏈應用堆棧中被顛覆。價值集中在共享協議層,只有一小部分價值在應用層分配。這是一個具有"胖"協議和"瘦"應用的堆棧。封閉與開放的反饋環路

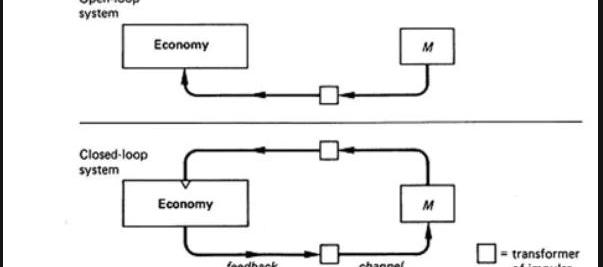

流動性資產供應是否應該遵循對加密經濟事件反應遲鈍的擴張路徑?或者貨幣供應過程應該包括一個反饋渠道?作為加密經濟架構師,我們必須在開環和閉環控制系統之間做出選擇。在像DeFi這樣靈活且不斷發展的金融層的情況下,一個比另一個有更大的期望值(EV),正如將去中心化決策和信念投票的元素結合在一起時,Curve與Sushi的案例中所顯示的那樣。當你把激勵機制轉向自己的經濟而不是別人的經濟時,你對自己做了什么,或者更糟的是,你做了回購?你正在創造一個閉環的激勵結構,而如果這個理論最終有任何作用,那么將會是許多DeFi協議的死亡。你是在讓那些沒有正確激勵心態的人主導一個拒絕增長的經濟,并將供應擴張的方向錯置,以實現他們自己的增長心態。

硅谷銀行首席風控官與首席審計官將離職:金色財經報道,據消息人士報道,硅谷銀行首席審計官與僅上任三個月的首席風控官 Kim Olson 將離職。此外,美國匯豐銀行宣布從 SVB 聘請了 40 名銀行家,以幫助建立“致力于創新經濟”的新產品。該銀行挖取了資深的 SVB 人才,包括首席業務發展官 Sunita Patel、生命科學和醫療保健主管 Katherine Andersen、技術和醫療保健銀行主管 David Sabow 以及技術信貸解決方案主管 Melissa Stepanis 等。[2023/4/12 13:59:32]

M=貨幣政策像Curve這樣的半固定的釋放計劃的關鍵區別在于,你消除了你自己的自利"反饋",直接從釋放計劃所提供的經濟中尋求方向。總而言之,Sushi在一個閉環系統中運作,市場擴張的路徑是由團隊中當選的官員決定的,理論上他們應該考慮到Sushi的最佳利益--盡管在實踐中可能不是這樣的。反觀Curve,它獲得了競爭優勢,因為它的供應擴張不是由那些以Curve的最佳利益為中心的人決定的。這在某種程度上最終證明了他們的模式是可行的,他們沒有專注于讓每個人通過Curve模式進行交易和流動性,其對外部行為者的依賴決定了釋放的方向,從而使Curve從一個簡單普通的金錢樂高開始發展。這就是"基座"理論。由于它還處于起步階段,所以有些人會認為它與胖協議的理論非常相似,在實踐中遠遠沒有達到完美的程度。但我認為,當你從創造價值的心態而不是捕獲價值的心態來看待胖協議時,它已經在實踐中得到了一定的證明。總之,在價格行動之外,DeFi內部的價值流處于一個泡沫之中,我認為在許多方面,Curve正在慢慢證明胖協議的驗證,但與最初的提議有一些輕微的偏差。是什么讓一個項目成為一個協議而不是一個應用程序?在DeFi的情況下,是什么使一個項目成為一個基座而不是一個樂高塊?

以太坊核心開發人員:尚未確定上海升級的具體內容:金色財經報道,以太坊核心開發人員Marius Van Der Wijden表示,核心開發人員可能會同意在接下來的“上海”升級中解決質押ETH提款問題,但是本次升級的具體內容目前仍不清楚。如果“上海”升級內容過多,可能會影響測試進度,比如‘上海’升級中有10項變化,那么就需要對每個變化進行單獨測試,而且還需要測試不同變化之間如何相互作用、相互影響,這意味著一旦‘上海’升級中包含的功能數量增多,測試工作量將會呈指數級增長,最終導致“上海”升級日期延遲。由于“上海”升級將解決質押ETH提款問題,一旦延遲,可能會影響質押者和驗證者利益。[2022/9/16 7:00:27]

我認為Curve與以太坊的相似之處比大多數人想象的多得多。在基座的情況下,協議和應用的區分不是二元的,更多的是頻譜的,而Curve更接近于頻譜的協議一側。使用前面的開環/閉環的例子,以太坊是一個開環系統。拋開技術上的問題,以太坊除了運營一個去中心化的智能合約協議以及有一個第三方為了滿足自我利益而爭奪的貨幣政策外,沒有其他目標。反過來,這也使經濟得以持續發展。另一方面,建立在它上面的應用程序只是通過引起網絡流量來為它下面的協議提供動力,因此創造了供應和需求的完美交叉點。讓我們把同樣的邏輯應用于Curve,這是另一個開放的循環系統。Curve除了運營一個去中心化交易所以及有一個其他人為滿足自我利益而爭奪的貨幣政策外,也沒有其他目標。反過來,這也使Curve的經濟保持穩定。擴張路徑是一種不受支配的貨幣政策,它將$CRV釋放給那些對它釋放能量最多的項目--類似于礦工爭奪以太坊的釋放。就像Curve那樣,當你不僅能夠將自己融入其他項目的經濟,而且使他們的整個應用程序都圍繞著你時,那么你已經從一個應用程序升級為了一個協議。同樣,忽略價格升值,只看影響力,Curve從保持其網絡所有權的閉環發展到了開環,這間接地使它成為了樂高積木下面的基座。它創造了價值--它沒有為捕獲價值而奮斗。我認為基座理論與胖協議理論在其他幾個方面是不同的。主要的區別是,我們在DeFi中建立的微觀經濟要求你關注治理的可取性,以確保你的DApp作為一個協議而不是一個應用程序而存在,而不是關注價值流使協議變胖,使應用程序變瘦。古諾競爭心態

加密貨幣做市商GSR成立GSR Capital并推出兩只加密基金:金色財經消息,加密貨幣做市商GSR去年開始組建的GSR Capital已正式成立,可為機構、家族辦公室和其他機構打造投資產品。GSR由前高盛高管于9年前創立,與加密貨幣項目合作,并為包括Binance、Coinbase和FTX在內的加密市場提供流動性。

GSR Capital現推出了兩只基金,一只專注于比特幣風險敞口,另一只專注于更廣泛的市場,基金現已向尋求進入加密市場的投資者開放,GSR首席執行官Jakob Palmstierna表示,他們已經看到希望接觸數字資產的家族辦公室和機構投資者“非常感興趣”。[2022/8/5 12:03:04]

在DeFi短暫的生命周期中,可組合性被證明是一個光譜。我認為,大多數協議都是根據競爭對手的成功來做出反應和發展的,而不是專注于獲得可組合性的優勢。這方面的一個明顯的例子是,該行業從流動性→非流動性的治理,其形式是投票-拖管代幣和信念質押。在所有的實際情況下,如果你試圖建立我們范式轉變的基礎,而不是簡單的金錢樂高,那么你的激勵機制應該來自于一個開環系統,而不是一個閉環的系統。擁抱DeFi的PvP性質,讓我們把我們的市場與一些稍加改變的經濟競爭理論進行比較,看看它們與基座理論的關系如何。什么是古諾競爭?

在枯燥的TradFi術語中,古諾競爭是一個描述產業結構的經濟模型,在這個模型中,提供相同產品的對手公司在同一時間獨立地就其產出量進行競爭。如果有人關心的話,它是以其創始人、法國數學家奧古斯丁-古諾的名字命名的。從Degens角度來看,這句話意思是,提供近乎相同產品的DEXes競爭對手,通過他們的釋放,獨立地、同時地就他們捕獲的流動性的數量進行競爭。DeFi的基本要素:DEXes、借貸平臺、穩定幣等在競爭有限的市場中運作,其中大多數市場領導者有3-4個真正的競爭對手--寡頭壟斷。他們經常通過尋求從對方手中搶奪市場份額來進行競爭。在DeFi中這樣做的一個方法是通過反饋渠道改變你的貨幣供應過程的貨幣政策。根據供求法則,較高的代幣產出促使代幣價格下降,而較低的產出則使其上升。因此,應用程序必須考慮競爭對手有可能攪動多少流動性供應,以便有更好的機會實現利潤最大化和流動性保留。簡而言之,實現利潤最大化的努力是基于競爭對手的決定,每個DAO的產出決定被認為會影響DApps的市場價值。一個DAO對它認為對手將生產的東西做出反應的想法構成了完美競爭理論的一部分。不幸的是,這是一個我們都很熟悉的故事,其他人試圖超越對方,但最終由于大規模稀釋而將自己和利潤推向地面。在DeFi的案例中,這是應用程序必須處理的事情。然而,就生活在它下面的協議而言,他們只站在受益者的角度,例如,穩定幣市場和Curve。玩法相對簡單,與其與其他DEXs爭奪流動性,不如為另一個有競爭力的利基市場提供能力,通過收購你的代幣在市場上獲得"古諾優勢",這就是Curve成為基座,而不是樂高塊的原因。展望2022年的DeFi,我的論點是只做Curve所做的,創造價值讓別人去爭奪,而不是爭奪它。將樂高轉變為基座

以太坊隱私Layer2解決方案Aztec推出DeFi隱私橋Aztec Connect:7月7日消息,以太坊隱私Layer2解決方案Aztec宣布,為DeFi交易提供隱私保護的橋Aztec Connect現已上線主網,允許用戶以隱私方式連接到以太坊的DeFi生態系統,包括Uniswap、Lido和Aave等應用程序。

此前6月10日消息,以太坊隱私Layer2解決方案Aztec因故障延期上線Aztec Connect。(CoinDesk)[2022/7/7 1:58:41]

讓我們隨機挑選一個公平發售的代幣,BTRFLY。我認為目標應該是跟隨明顯的贏家的腳步,并尋求忽略市場上的流動性之爭,而選擇創造價值的道路。就像Curve和其他試圖跟隨他們腳步的項目一樣,目標應該是創造治理的可取性,這個代幣的競爭優勢是金庫在整個DeFi中持有的~1億美元左右的元治理權,如果新的市場參與者想要增長他們的流動性,他們就需要這些東西來競爭。那么我們要如何使我們的USP轉變為對DAO的吸引力大于對零售的吸引力的USP呢?一種方法是將未來的釋放和獎勵遷移到用戶選擇的非流動性治理代幣中,即治理鎖定或收入鎖定的BTRFLY。然后,宣傳來自規劃的獎勵項目具有極高的APY,正如在常規的敘事中所做的那樣。然而,有一個問題是,獎勵是以非流動性和不可轉讓的BTRFLY形式發出的,根據用戶的最終目標和激勵的一致性,他們會選擇鑄造BTRFLY的gl還是rl衍生品。對網絡的使用,無論是在harberger稅收層面還是圍繞生態系統建立的協議,都賦予了DAO的所有權,而不是簡單的流動性激勵。激勵措施以這種方式更好地保持一致,而資本流入來自長期一致的資本的情況下,協議所有權將分配給這些相同的參與者。r/glbtrfly的持有者仍然分享平臺的費用,所以隨著平臺的發展,用戶最終獲得了流動性獎勵。我們甚至可以從ve(3,3)模型中得到啟發,并在釋放量上設置一個與百分比供應量相關的閥門。模仿LooksRare的獎勵計劃是一個糟糕的舉動,它激勵了洗盤交易,最終沒有得到任何項目的關注。在這種環境下,你需要做出大膽的舉動來脫穎而出/從受保護的競爭對手手中奪取市場份額--通過兩個鎖定的代幣機制增加第二層的復雜性,使該模式更具有反射性。總之,一個在DeFi中留下了新的開環經濟模式,允許其他項目不僅能夠利用協議的激勵結構來實現自己的最佳利益,而且還可以從其金庫中代幣化其在DeFi中的基本影響的項目是一個值得在此基礎上進行建立的基座。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 Twitter上周三宣布,Twitter移動端用戶可以將以太坊地址添加到潛在打賞對象列表中.

1900/1/1 0:00:00本文來自微信公眾號老雅痞。隨著過去一年NFT的興起,有許多新買家可能會陷入陷阱。以下是需要注意的5個警告信號,它們可能告訴你一個NFT項目正在死亡.

1900/1/1 0:00:001、2月7日ValkyrieBitcoinMinersETF通過將在納斯達克上線,將把80%的凈資產投資于加密貨幣采礦生態系統的公司.

1900/1/1 0:00:00人類社會不斷進步的根本動力便是財富創造機制。在社會經濟活動中,貨幣作為財富的符號,代表著支配資產與勞動的權利,而在數字化的區塊鏈世界里,這個符號變成了Token.

1900/1/1 0:00:00那些只為了圈錢的NFT項目正在糟蹋著整個NFT生態。上周末,Pixelmon開盲盒,收藏者們原本期待他們能夠得到一個個可愛的小精靈,但結果他們只得到了「Kevin」以及那些和它一樣不堪入目的小兄.

1900/1/1 0:00:00本文梳理自TaschaLabs創始人TaschaChe在個人社交媒體平臺上的觀點,律動BlockBeats對其整理翻譯如下:為了制作一張NFT頭像,我花費了整整15個小時.

1900/1/1 0:00:00