BTC/HKD+2.74%

BTC/HKD+2.74% ETH/HKD+3.48%

ETH/HKD+3.48% LTC/HKD+4.86%

LTC/HKD+4.86% ADA/HKD+5.88%

ADA/HKD+5.88% SOL/HKD+5.35%

SOL/HKD+5.35% XRP/HKD+3.79%

XRP/HKD+3.79%我們每天都在說Terra崩盤的事情,這是因為我們對于他這種「左腳踩右腳」的經濟模式保持懷疑。但是,如果我們聚焦于它的兩大核心之間的關系,即LUNA和UST的關系以及效用廣度上,這種崩盤的可能性有多大?或者哪怕崩潰是否會有機制來修正?所以,我們今天就從這個角度來看下Terra會不會走向滅亡。Terra帝國的根基----Anchor

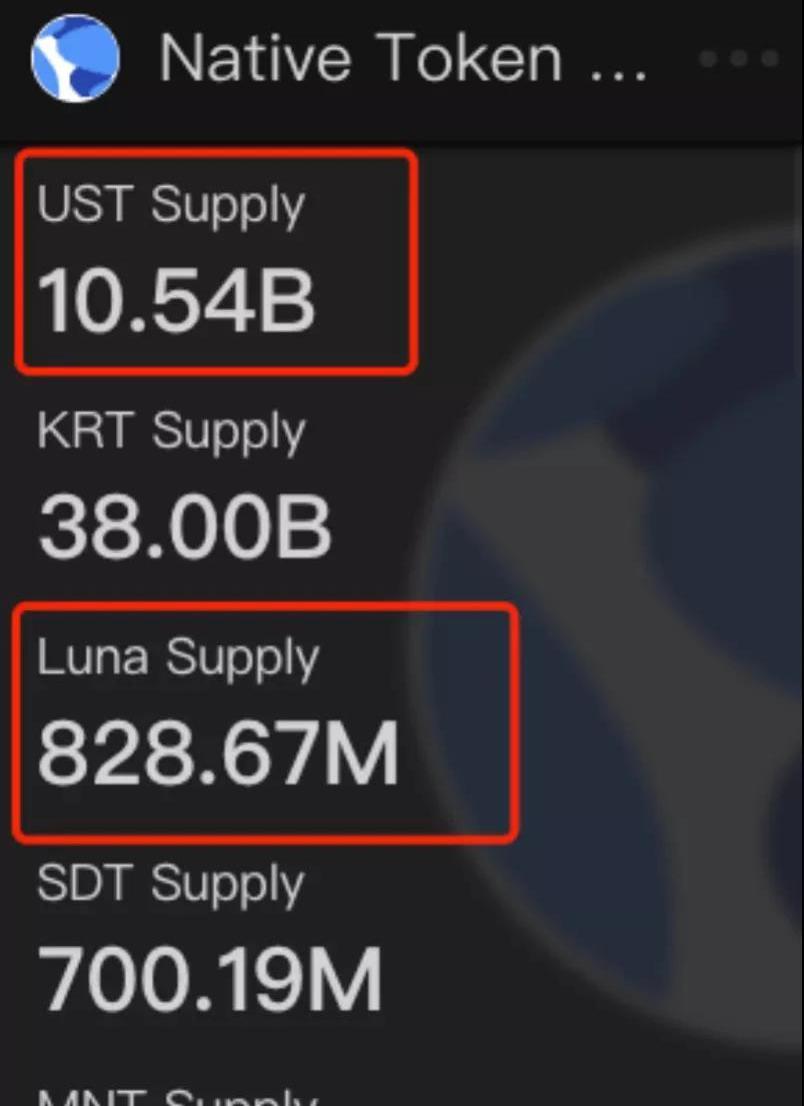

首先我們先來看看Terra本身是什么情況。如果把Terra當成美聯儲,那么UST就是美元,而LUNA就承擔了部分儲備黃金的作用。所以,我們首先應該看下二者目前的供應量是怎么樣。根據Terradashboard提供的信息,最新的數據如下:

圖片來源:Terradashboard:https://terradashboard.com/而如果大家還記得之前講過Terra鏈本身的話,應該會記得ust的官方發行總量是10b,如果按照USD的價格來算,這個總的supply應該在10b才對。超發的理由暫且不知,但是我們可以暫時認為目前UST的需求已經超過了之前的設定。而之前我們也講過UST和Luna之間的PVC機制,也代表超發的UST會帶動Luna價格的提升,進而進入良性上升螺旋。一切似乎都很美好,不過,我們來看下目前UST的真實效用究竟如何?這時候我們就需要看下Terra安身立命之本的應用———Anchor。為什么要看它?因為,目前UST總量10.54B,而Anchor上的TVL以UST計價的話為:

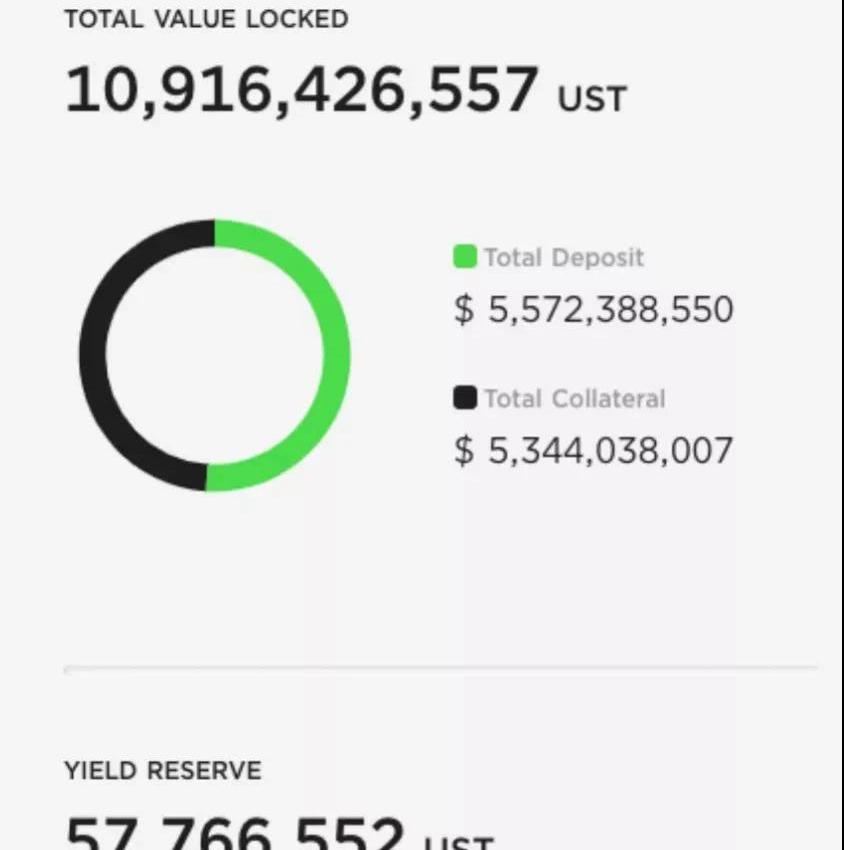

圖片來源:Anchordashoard:https://app.anchorprotocol.com/而其中質押用來借出的UST是5,572,388,550。也就是說,50%+的UST現貨都是直接存在Anchor中。如果把整個平臺的資產都由UST兜底,那么98%以上的UST都在Anchor中。好了,這里我們記住現在這個占比。再繼續看其他應用。這時候,我們就應該把目光轉到最近大火的Abracadabra上。Terra的魔法師----Abracadabra

區塊鏈游戲平臺Formless與鏈游2.0社交農場游戲Plato Farm達成深度合作:據官方消息,區塊鏈游戲平臺Formless與鏈游2.0社交農場游戲Plato Farm達成深度戰略合作,并于3月18日在OEC生態上開啟為期兩周的玩轉社交農場領取收益活動,此次Formless準備了2000份福利禮包與聯盟工會成員共享。未來雙方將會在DAO自治、社區孵化及公會發展等方面展開更多的生態合作。

Formless是Web 3.0鏈游聚合平臺,鏈接游戲、公會以及玩家,致力于讓游戲資產自由流通。

Plato Farm是以DAO自治的鏈游2.0元宇宙產品,用戶可在Plato Farm中經商社交,建設屬于自己的元宇宙農場。[2022/3/19 14:06:20]

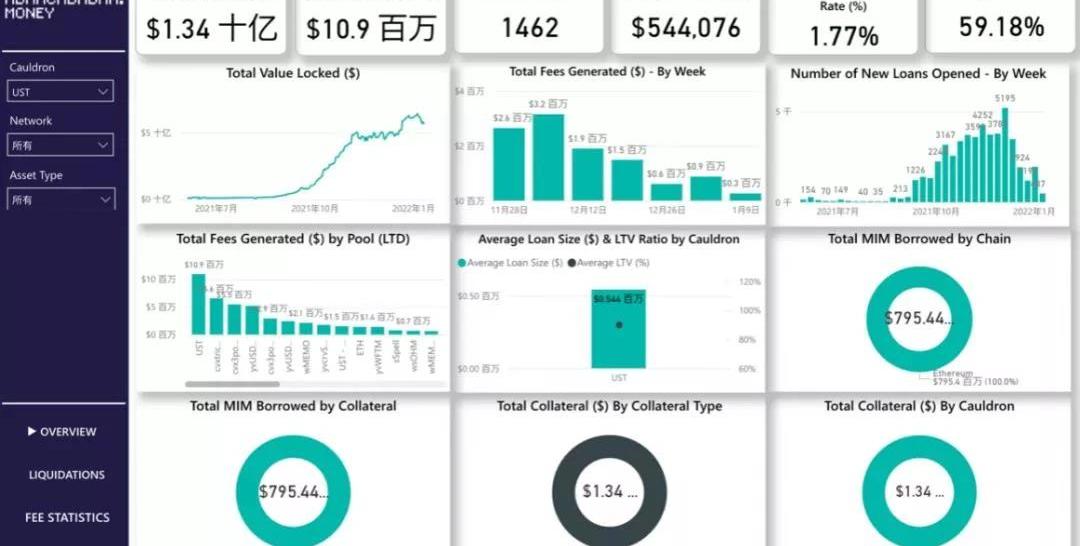

我們先來看下目前Abracadabraca上UST的鎖倉情況:

圖片來源:https://app.powerbi.com當然,如果之前對這個項目有億點點了解的話,就知道UST在Abracadabra上如火如荼和最近的Degenbox有關。本來計劃只想給大家講講Degenbox,但是,如果只講這個的話可能大家看不明白。所以,我們來快速過下這個項目本身。魔法師的神奇魔杖---杠桿化收益

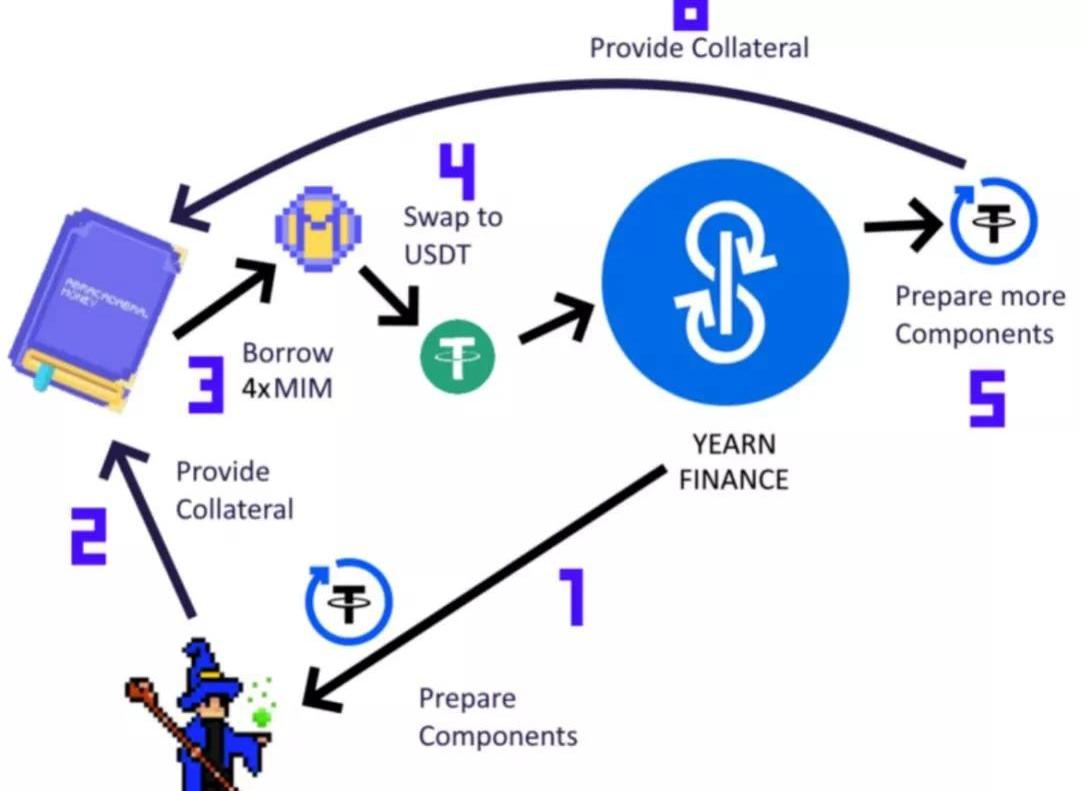

首先我們明白,Abracadabra和Alchemix很像。名義上是個借貸協議,本質上也是通過釋放token流動性來發行自己的MIM代幣。其他的東西都可以不講,但是有個有趣的功能叫「杠桿化收益頭寸」。整個流程可以用下圖來表示:

圖片來源:https://docs.abracadabra.money/官方給的過程如下:為了更清楚地解釋這一點,讓我們以一個想要利用其yvUSDT頭寸的用戶為例:步驟1和2:用戶選擇想要的杠桿,拿到yvUSDT,存入作為抵押。步驟3:根據選擇的杠桿,協議將借入相應數量的MIM。步驟4:這些MIM將被兌換成USDT。步驟5:這些USDT將被存入YearnVault以獲得yvUSDT。步驟6:這些yvUSDT代幣將被存回Abracadababra以用來做為用戶的頭寸的抵押品。其實看起來步驟多,總結起來就是一句話:你給他要的抵押物,他不會直接給你MIM,而是通過閃電貸的形式,給你自己設定的杠桿數的farming收益,比如對應倍數的yearn收益。好了,進入正題,degenbox。

鏈上ChainUP WaaS聯盟與Vtrading達成深度戰略合作:據官方消息,鏈上ChainUP WaaS聯盟與Vtrading宣布達成深度戰略合作,雙方就區塊鏈技術應用落地、區塊鏈金融服務、資金安全等方面深度合作。

Vtrading作為數字資產AI量化服務平臺,始于2017年12月,針對不同用戶需求提供差異化量化策略服務,提供可視化圖元平臺編輯策略、Hbass系統快速調試回測、PC端策略一鍵發布到APP端策略商城、智能量化托管執行、智能跟單系統、獨立返傭系統、私有定制部署、第三方嵌入式系統等服務,用戶只需要通過API授權就能實現AI自動交易。經300+天實盤驗證,Vtrading量化策略年化收益達50%+。

WaaS聯盟是鏈上ChainUP集團依托3年時間所服務的300多家交易所經驗,將底層資產托管和錢包封裝而成的一套完整的服務,包含資產托管、節點服務、主鏈幣種開發、熱門幣種一鍵接入、共管錢包、借貸理財等多種功能服務,通過開放錢包API與SDK,幫助交易所、項目方、媒體等快速高效接入,實現云端資產安全托管,聯盟內部轉賬0手續費即時到賬。目前,已有超過500家企業加入ChainUP WaaS聯盟。[2020/12/1 22:43:05]

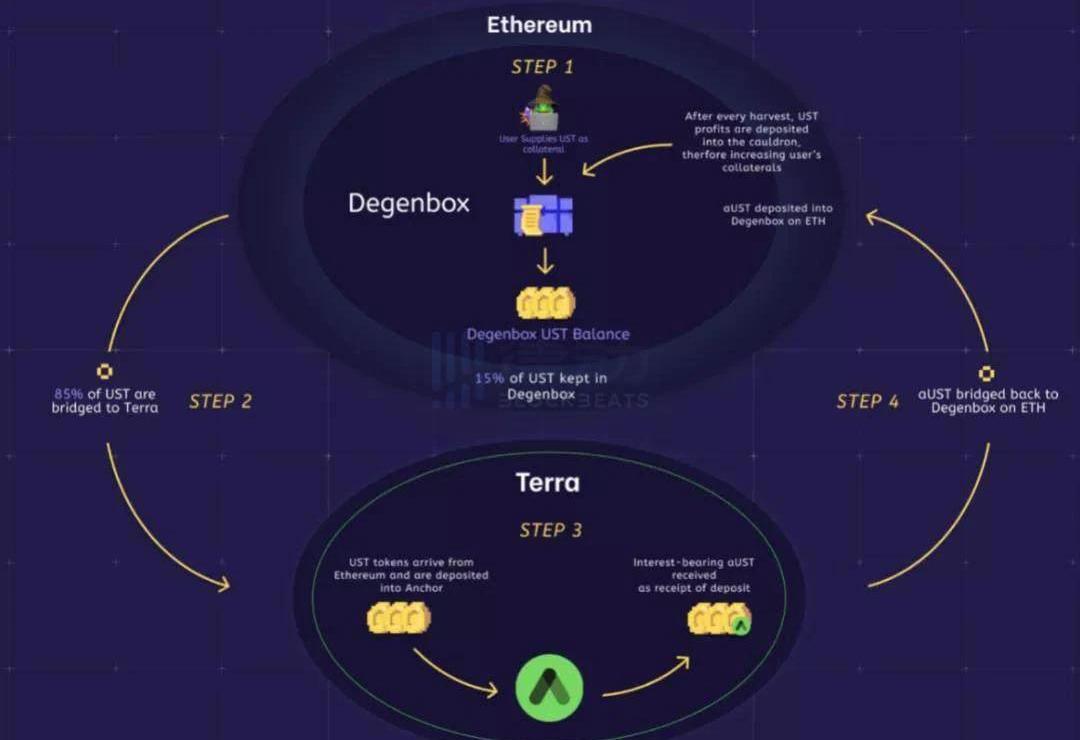

圖片來源:https://docs.abracadabra.money/這里一共也就幾步。總結來看,就是用戶可以質押UST獲得MIM。但是abracadabra的利潤是從Anchor獲得。稍微具體點來說,協議會把用戶質押的85%跨鏈到Terra上質押到Anchor,然后將質押證明aUST跨鏈回degenbox進行質押,增加用戶抵押資產的價值。另外,杠桿化收益頭寸也適用于degenbox。這點很重要。同時需要注意的是,這個杠桿收益頭寸并不是說你有100塊能獲得1000塊的抵押物收益,而是要扣除滑點,借款費等其他損失費用,如下:

IOST戰略投資去中心化金融項目RAMP DEFI 并達成深度合作:據官方消息,IOST與Alameda Research, ParaFi Capital, Arrington XRP Capital, Torchlight Ventures, Signum Capital, Blockwater, Ruby Capital, MW Partners, LayerX Capital和MoonRock Capital等基金共同私募投資了去中心化金融項目RAMP DEFI 。除戰略投資外,IOST還與RAMP DEFI達成了深度合作,將共同打造繁榮的DeFi生態。據悉,RAMP DEFI推出TVU (Total Value Unlocked) 的概念來衡量在DeFi生態中解鎖出來的流動價值,即將于2周內進行公募。[2020/8/24]

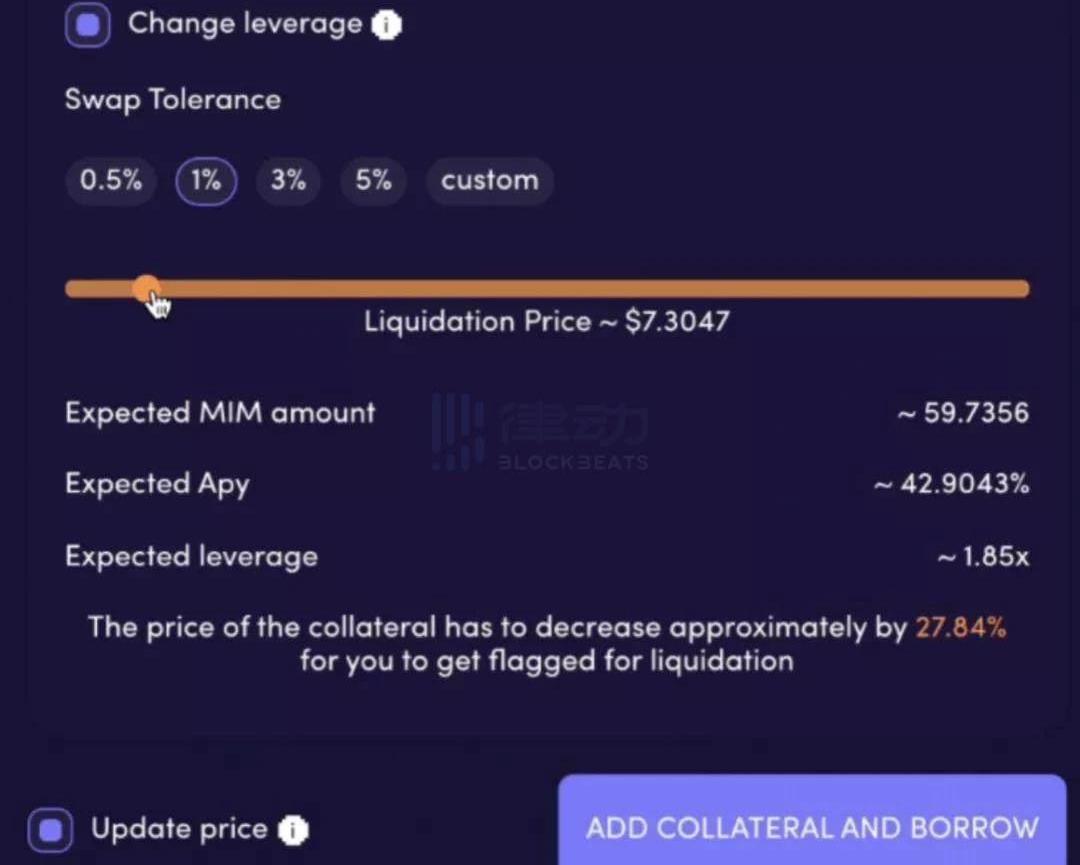

圖片來源:https://abracadabra.money/所以綜合來說,如果滑點設置是1%,選擇90%的TVL,10倍杠桿能讓你獲得原來成本的6.7倍收益。也就是說,這個功能支持我可以在yearn里面進行套娃獲利。100個ETH質押獲得100yvWETH,再把yvWETH質押到abracadabra開90%的TVL10倍杠桿獲得6.7倍的yearnETH收益。我們按照最新的yearnETH利率(1.18%)和Abracadabra的yvWETH借款利率(0),來算下這樣做的收益會是怎么樣:總利率=RyearnETHx0.9x1.18%x6.7-0=7.1154,而沒有經過杠桿的收益為:1.062,差了很多。不過,高收益高風險。杠桿化收益頭寸由于并不會直接給你MIM,一旦發生清算,你不會擁有任何代幣。Abracadabra機制講得差不多了,我們可以來看下它和UST融合起來是什么樣的。由于UST和MIM都是穩定幣,所以流動性場景毫無疑問的應該看curve上的MIM-UST的池子:

圖片來源:https://llama.airforce/#/curve/pools/mim-ust目前穩定在1b。假設拉開平均數據來看Anchor上的抵押物+借款總額占整個UST供應量的90%,那么剩下的這10%基本就都在abracadabra這個池子里。這也代表這兩個協議對于Terra的穩定至關重要。尤其是Anchor,絕大多數的UST都在其中,其承諾的20%的固定年劃利率如果一旦發生意外,導致UST和USD脫鉤,那么風暴是否會到來?這將是我今天重點要介紹的部分。風暴來臨的預警

聲音 | Nick Szabo:比特幣利用計算機科學實現了前所未有的深度安全:智能合約先驅尼克·薩博(Nick Szabo)發推稱:“數字中心化資產的深層安全性較差,它們只能在一個合法穩定的環境中被設計及使用。當地方安全性較強時,房地產和黃金具有更深層次的安全性。信任最小化的比特幣利用計算機科學實現了前所未有的深度安全。”[2019/8/18]

如果考慮到極端情況,Anchor出了問題,會影響UST和LUNA到什么程度?這需要從Anchor的TVL結構來說起。首先,如同上面說的,用戶可以把UST質押給Anchor,會獲得一個20%左右的APY,這部分錢就是上面說的,大概5個b;剩下的5個b是借款人的抵押物,大部分是由LUNA組成,剩余部分是ETH。分布如下:

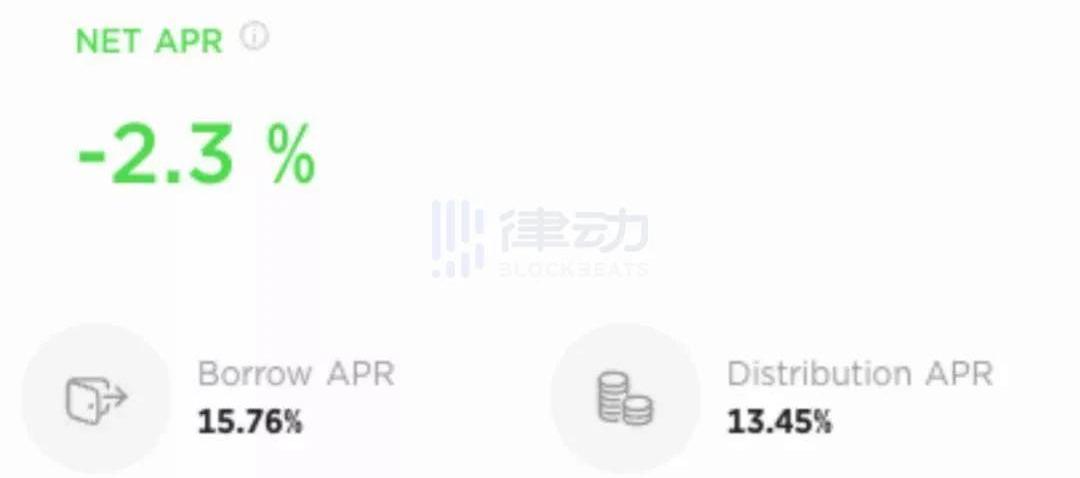

圖片來源:Anchordashoard:https://app.anchorprotocol.com/這時候我們就需要看下Anchor怎么做到能償付借款給它的用戶20%的APY。一般情況下,我們能想到P2P最簡單的盈利方式,就是讓從Anchor借款的人付出比20%更高的APY就可以。但是,如果真要這么高的利息,我想也沒多少人愿意在Anchor上借錢。這點可以從它的貸款利率中看出:

圖片來源:Anchordashoard:https://app.anchorprotocol.com/可以看到,最新的貸款利率只有2.3%。哪怕真的按照15.76的BorrowAPR,也依舊無法覆蓋那需要償付的20%年化利率。所以說,這肯定還有其他方案去提高償付能力。這時候就可以把目光轉向貸款用戶的抵押物上面了,LUNA和ETH。按照官方的說法,身為抵押物的LUNA會被質押到Terra主網來獲得一個年化利率,而ETH會被質押到Lido賺一個利率。這兩個利率目前來看如下:

動態 | 網易聯合創新中心·德陽工業互聯網基地成立 推動區塊鏈等技術與工業制造業深度融合:據人民網消息,近日,“網易聯合創新中心·德陽工業互聯網基地”成立。據悉,該基地將利用網易云計算和大數據服務平臺,服務旌陽區企業上云,推動云計算、大數據、人工智能、區塊鏈等技術與工業制造業的深度融合。[2019/8/1]

圖片來源:http://defirate.com

圖片來源:https://lido.fi/#networks假設我們按照現在Anchor質押量應該獲得APY償付量,和這些利潤產出量進行對比,我們不難發現,目前的利潤產出并不能覆蓋利息。當然,在此之前我們需要先看下Anchor上借貸金額對比如何

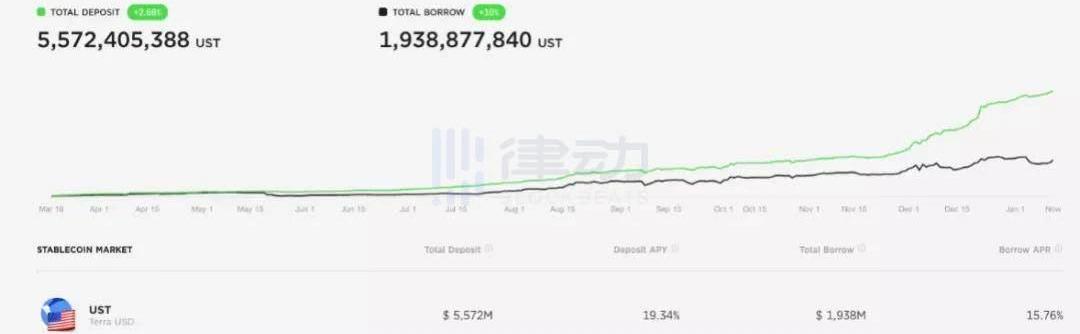

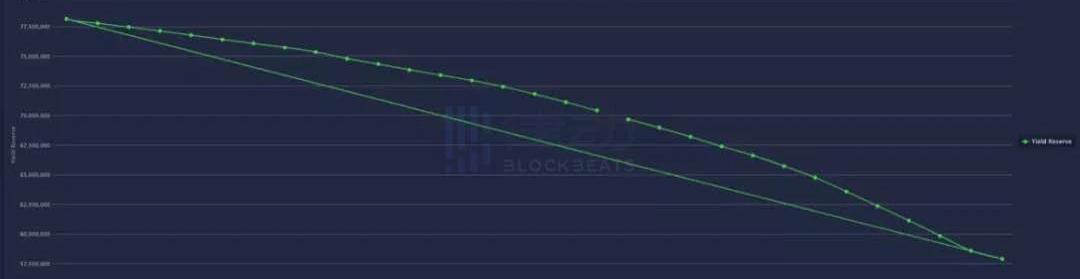

圖片來源:Anchordashoard:https://app.anchorprotocol.com/可以看到,借給協議的金額遠遠超于貸款金額,哪怕按照borrowrate的15%計算,也遠遠不夠償付deposit利息。我們直接來算下。我們按最新的質押UST的利率19.34%算,則Anchor每年需要償付的金額為:5572mx19.34%1077.62m而按照現在的利率,每年利潤產出為:Luna:4865.11mx7.02%341.53mETH:478.92mx4.7%22.51mBorrow:1938.87mx15.76%305.56m總收入為:LUNA+ETH+BORROW=669.6m好了,果不其然,現在Anchor看起來在做虧本買賣。這點可以從協議每日收入變化來看:

圖片來源:http://www.mirrortracker.info/anchor不過如果我仔細觀察上面的deposit,會發現借款人遠大于貸款人就發生在最近。發生什么事暫且不表。現在來思考一個問題:Anchor也不傻,發生這種情況它應該怎么做?最簡單的思路就是:降低這個20%的固定APY。然而這就引發了另一個問題:全網超過一半現貨的UST都在Anchor中,看上的就是它這20%的穩定幣APY,一旦降低這個APY,是否會對UST的穩定性產生極大沖擊?加上UST-MIM現在也是一個很龐大的盤子,是否會進一步影響MIM的穩定性甚至Curve其他穩定幣池子?進一步總結,就是對我們開篇問題的一個升級:假設Anchor利率大幅降低,UST會發生什么?是大廈將傾,還是安然無恙?

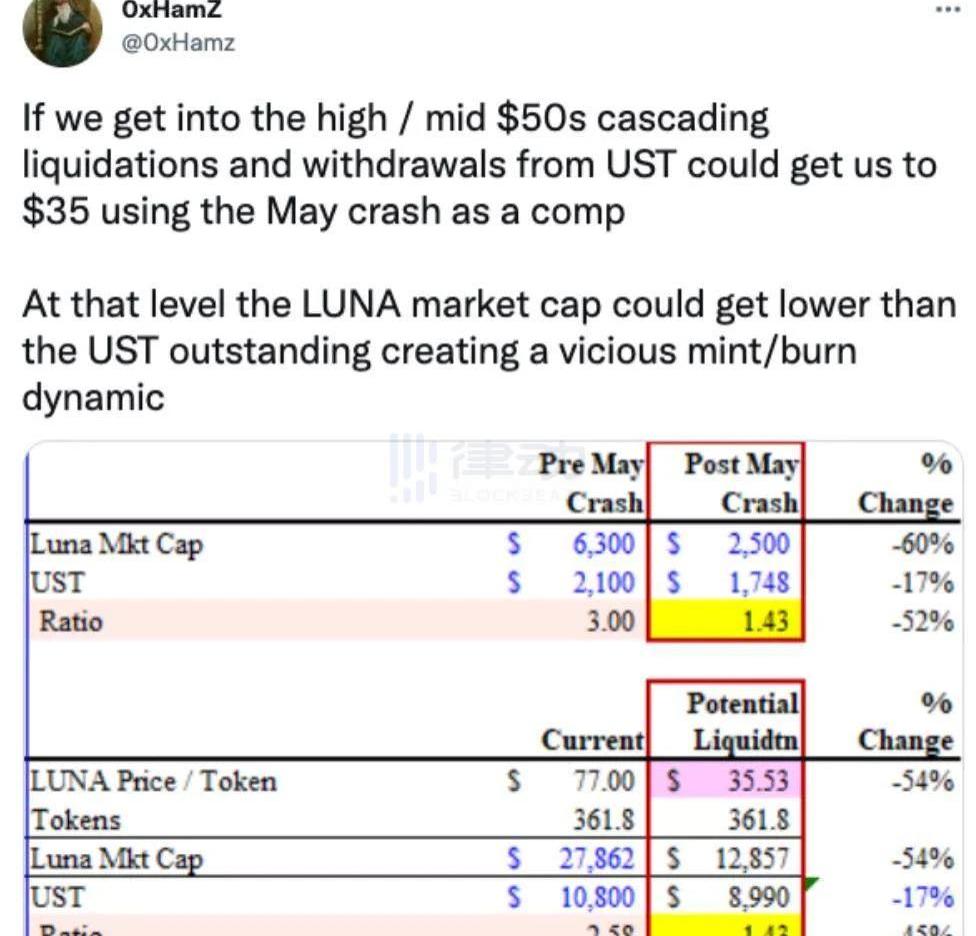

Anchor利率一旦大幅降低,那么,我們就可以做出一些假設。就按照通常的思路,假設應該分為樂觀假設,通常假設,以及,悲觀假設。我們一個一個來看。先看樂觀假設:假設發生了這種情況,但是市場依舊覺得UST是個風險很低的資產,即使利率降低,人們也愿意相信UST的穩定性。所以這種情況下不會對UST有什么實質影響。再看通常情況:市場是較為穩定的,但是市場參與者都是逐利的。這代表每個人心中都有一個閾值。一旦Anchor利率低于這個閾值,就會刺激市場采取某種行為。我們假設這個閾值是10%。一旦depositAPY低于10%,則人們會把自己質押的UST撤回,導致池子中質押的UST數量減少,進一步,導致borrowinterest迅速上升,反過來,又會刺激depositAPY攀升,進而又吸引人們質押UST,反復輪回。這是我們經常見到的一個現象。也是在正常市場情況下發生可能性最大的一種。最后,我們來看下今天最想知道的一種情況,即悲觀情況:發生這種情況的前提,是市場認為UST是種高風險資產:一旦Anchor的利率低于他們的心理閾值,就會引起恐慌,瞬間大量質押UST被抽離,而這部分抽離的UST就是最不穩定的因素。這些不穩定的UST會去向哪里?好了,清算套利機器人要瘋狂了。我們來看下幾種情況:·HoldUST:********你信?我就是覺得UST有風險,咋可能Hold。·賣了UST換成其他穩定幣:這毫無疑問地會讓UST脫鉤:i.會影響Curve以及Abracadabra的degenbox。但是影響會有多大我們后面詳細說。ii.會對Luna造成拋壓。市面上UST過多,協議需要用Luna回購UST,對LUNA價格產生影響。·我手動用ust贖回luna進行套利:對于Terra機制有了解的人很可能采取這種措施。用ust贖回LUNA,再把LUNA賣到公開市場。這里就又會分成兩種情況:i.公開市場上Luna深度很好,中心化交易所可以吃掉這個波動。ii.頂不住。由于公開市場上的LUNA變多,則協議會用UST回收LUNA,往復循環,進入死亡螺旋。按照0xHamZ的建模測算如下:

圖片來源:https://twitter.com/0xHamz/status/1479261217298468865?s=20現在,我們來看下對Curve和MIM的影響。多米諾骨牌效應會停在哪里?

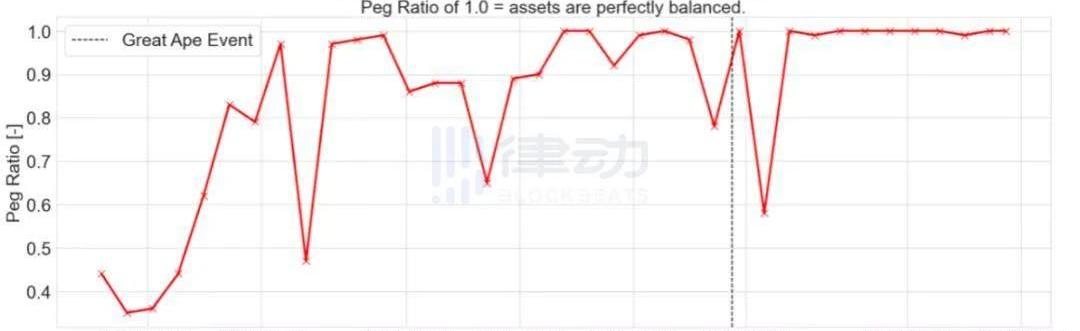

我們知道吸血鬼攻擊很出名,但是還有一種攻擊最近也很火,被稱為VikingAttack。說的就是Degenbox對Anchor的吸血。在我們假設的悲觀情況下,Anchor利率降低,導致UST和美元脫鉤,也代表和MIM脫鉤,還會影響3CRV這個池子。但是,因為有Curve的存在,脫鉤之后會有大量套利機器人瘋狂套利,會逐漸把這個鉤子加回來。這點可以從curve的mim-ust或者ust-3crv的池子歷史記錄看出來。

圖片來源:https://cryptorisks.substack.com/p/on-abracadabra-degenbox-strategies但是,這里我們還需要深入看下具體情況:一旦UST大量涌入市場,就代表ust會變便宜,大量UST會被變成mim或者3CRV。同時,Degenbox會啟動清算,將大量ust變成MIM,這樣又會導致Luna拋壓……最終會變成什么情況呢?套用另一個大佬NagaKing的分析:「目前MIM-UST的池子有1b的量,其中有950m的MIM是由UST保證的。如果這95%的UST被撤回并且在這個池子中被交易成MIM,會導致這個池子組成中有超過90%的UST,預測為93%」。當然,Degenbox也考慮了這一點,所以提出了一個容錯手段:如果一旦發生大規模從Degenbox提取UST的情況,一旦提取的總額度超過了Degenbox池子中總量的10%,提現將會被限制。直到UST從Anchor提取回主網。這可能需要耗費幾個小時。而通常情況下,在這個過程中,市場套利者會發揮作用讓價格回到正常水平。當然,這都是沒有徹底喪失共識的情況下,不然套利者也不會套利一點價值都沒的東西。為什么沒提3crv的池子?最重要的原因在于ust-3CRV本身體量還能接受,相對而言,Curve自己可以吃掉這個波動,所對Curve來說影響還好。總結

通過UST,我們可以看到,算穩的穩定性更多的還是依賴于本身設計的套利機制。但是一旦共識打破或出現超級極端行情,可能就一波沒了,畢竟極端到套利者都不想套利了,談啥也沒用。這也再次證明,像Terra這種無限套娃的東西在任何時代都能有效獲利。殊途同歸,Terra會是區塊鏈下一次金融危機的觸發器么?這座金融大廈的風阻尼器是否扛得住到時候排山倒海的清算風暴?大廈將傾與否,我們拭目以待。參考文獻:1.Abracadabragitbook2.Anchordashoard3.Terradashboard4.OnAbracadabraDegenboxStrategies,dwindlingAnchorProtocolYieldReserves,andrisktoCurveliquidityproviders5.Lido原地址

2008年諾貝爾經濟學獎得主PaulKrugman發推分享了對目前加密貨幣市場與2008年次貸危機進行對比的分析.

1900/1/1 0:00:00近日,加密視頻播客UpOnly邀請到以太坊創始人Vitalik進行對話,主持人為知名加密行業KOLCobie與Ledger.

1900/1/1 0:00:00隨著IBC跨鏈功能的上線,以及Terra與Injective等明星項目的逐漸接入,基于Cosmos構建的多鏈生態目前已經初具規模.

1900/1/1 0:00:002022年是一個火熱的開始。今年第一周,整個加密貨幣市值下降了-11%。DeFi的前100名代幣下降幅度更大,為-12%。然而,DeFi中有一個子行業在2022年表現異常出色——期權.

1900/1/1 0:00:00UTC時間2009年1月3日18點15分,比特幣網絡的創世區塊誕生,第一批共50個BTC被中本聰挖出.

1900/1/1 0:00:00經Odaily星球日報不完全統計,01月03日-01月09日當周公布的海內外區塊鏈融資事件共34起,較上周大幅增加;已披露融資總額約為9.12億美元,較上周數據有所上升.

1900/1/1 0:00:00