BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+1.57%

ETH/HKD+1.57% LTC/HKD+0.62%

LTC/HKD+0.62% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+2.33%

SOL/HKD+2.33% XRP/HKD+1.27%

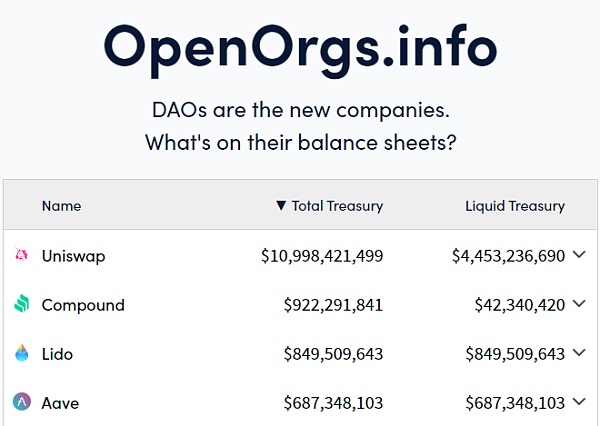

XRP/HKD+1.27%COMP 的流動性挖礦在 2020 年夏季開啟了 Defi 牛市,這使得很多 Defi 協議變成收入快速增長的怪物。你會認為這使它們處于非常舒適的財務狀況,而對 DAO 財庫的淺顯觀察似乎證實了這一點。例如,OpenOrgs.info 的數據顯示,頭部的 Defi 協議正坐擁數億美元,Uniswap 甚至是數十億美元。

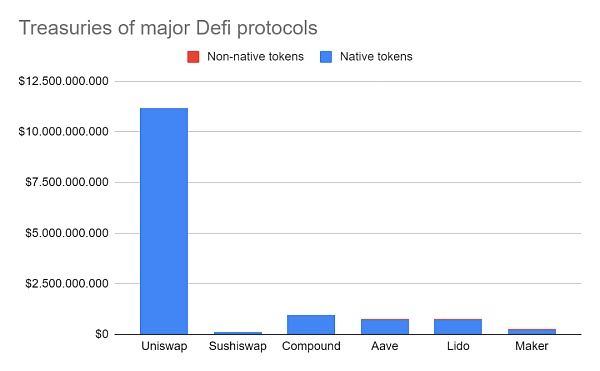

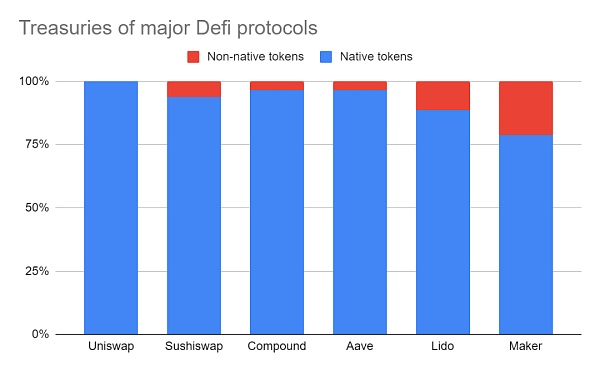

但是,正如下圖所示,幾乎所有這些所謂的財庫價值都是來自項目的原生代幣,例如 UNI、COMP 和 LDO:

雖然我們都認同項目財庫里的原生代幣可能是經濟資源,但是把它們算作資產負債表上的資產則是弊大于利,而且經常被用作財務管理不善的藉口。

為了闡明這一點,請允許我們快速看看傳統會計是什么樣的。

灰度資產管理總規模突破540億美元:金色財經報道,據官方推特消息,截至美東時間10月19日,灰度資產管理總規模升至543億美元。比特幣信托基金(GBTC)交易價格為每份48.81美元,較前一日上漲6.92%;以太坊信托基金(ETHE)交易價格為每份35.52美元,較前一日上漲2.33%。[2021/10/20 20:41:42]

原生代幣不是資產

雖然 Defi 代幣不被認為是法律意義上的股權,但我們仍然可以從傳統公司的股份核算方式中學習。簡單地說,流通股 (float) (所有可以公開交易的股票) 和限制股 (restricted shares) (目前保留給員工的股份) 共同構成公司的已發行股票 (outstanding shares)。

這些已發行股票是授權股 (對總發行量的一個自我設定的軟上限) 的一個子集。重要的是,已授權但沒有發行的股票是不算入公司的資產負債表的。怎么可以算入呢?計入未發行的股票使得一家公司可以任意增發它們的資產,只需要授權更多的股份而不出售它們就可以了。

我們希望你能看到這與在 DAO 財庫的原生代幣的聯系:這些相當于是已授權但未發行股票的加密貨幣版。它們不是協議的資產,而只反映了 DAO 可以“合法”發行和出售到市場的代幣量。

灰度資產管理總規模突破440億美元:金色財經報道,據官方推特消息,截至美東時間3月13日,灰度資產管理總規模升至441億美元。比特幣信托基金(GBTC)交易價格為每份49.98美元,較前一日下跌4.44%;以太坊信托基金(ETHE)交易價格為每份17.13美元,較前一日下跌3.76%。[2021/3/13 18:41:27]

因此,一個 DAO 授權少量或非常大量的代幣進入它們的財庫是沒有意義的:它不能說明其實際購買力。為了說明這一點,想象一下 Uniswap 試圖出售其財庫中少至 2% 的資金。當通過 1inch 執行這項交易時,它將訂單傳送到許多鏈上和鏈下的市場,會對 UNI 的價格造成幾乎 80% 的影響。

真正的 Defi 財庫

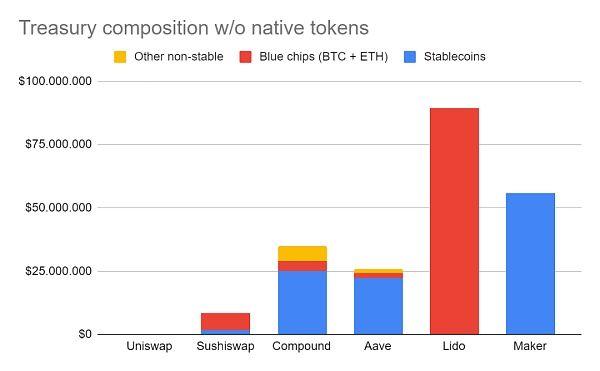

忽略授權了但沒有發行的股票可以讓我們了解一個不一樣,且更準確的 Defi 財庫情況。為了了解這種情況,我們把非原生代幣進一步分為三個種類:(1) 穩定幣,(2) 藍籌加密資產,(3) 其他非穩定加密資產。使用這個新的分類,Uniswap 在它的財庫里是沒有資產的,只有 Lido 和 Maker 有超過 5000 萬美元的資產。

聲音 | 孫宇晨:期待區塊鏈能夠真正幫助疫情更好地管理物資和捐款:孫宇晨在微博表示,疫情的擴散嚴重影響各大企業營運,反觀區塊鏈,卻充分發揮了去中心化的特點與作用,讓區塊鏈融資有了更大潛力發展。他還表示,期待區塊鏈能夠真正幫助疫情更好地管理物資和捐款,達到公開透明的效果。[2020/2/20]

但為什么這種體量的財庫是有問題的呢?

首先,我們已經看到,僅僅發行新股是不夠的,你還必須在市場上出售。這就會影響價格,這很快就會對更大型的出售造成限制。但進一步說,市場正在為你的原生代幣支付的價格是沒有保證的,反而是大幅波動的。

第二,這個價格取決于整個市場條件。加密市場已經經歷了幾個投機周期,期間這些代幣可以達到令人欣喜的估值,但也可以暴跌 90% 以上,并在那里停留很長一段時間。

第三,Defi 項目迫切需要流動性的時候,可能與特定項目的風險有關:例如,當一個項目由于漏洞或黑客攻擊而經歷了大型破產事件,并希望給用戶補償時,代幣價格往往也很低迷——尤其如果持幣者可能會發起股票稀釋行動。

案例研究:黑色星期四暴露了 MakerDAO 的財庫

持有不充足財庫儲備的風險是真實具體的,正如 MakerDAO 在 2020 年 3 月 12 日 (通常被稱為"黑色星期四") 親身經歷的市場崩潰那樣。因為缺乏流動資產,MakerDAO 的信用體系面臨崩潰的風險。雖然危機最后被化解了,卻還是導致代幣持有者遭受嚴重的價值損失。讓我們看看事件是如何發展的:

動態 | SigneBlock與Heura將區塊鏈應用于廢物管理優化:據cointelegraph6月5日報道,西班牙公司SigneBlock和Heura簽署了一項合作協議,將區塊鏈技術應用于廢物管理的優化。兩家公司在聲明中表示,此次合作的目的是促進循環經濟的逐步發展,將有助于實現歐洲和聯合國在2020-2030年期間的目標,其中生產模式的變化旨在促進保護環境。[2019/6/7]

從 2018 年 MakerDAO 上線到 2020 年 3 月,DAO 曾用凈收益回購和燒毀 MKR 代幣 (給代幣持有者返還資本),總共燒毀了 14,600 個MKR,成本超過 700 萬 DAI。在此期間,MKR 代幣價格平均在 500 美元左右。

然后黑色星期四來了,由于價格急劇下降和以太坊網絡擁堵,Maker 未能即時清算水下 (underwater) 頭寸,導致協議遭受 600 萬美元的損失。在扣除了 MakerDAO 當時財庫的里的 500,000 DAI 后,它不得不在市場上拍賣 MKR 代幣來彌補剩余的 550 萬損失。Maker最終以大約 275 美元的平均價格共售出 20,600 個 MKR。

直到 2020 年 12 月,Maker 的累積收益才通過回購將代幣供應量減少到最初的 100 萬 MKR,回購總成本超過 300 萬 DAI (MKR 的平均價格回到大約 500 美元)。

動態 | 俄羅斯制造巨頭Rostec利用區塊鏈管理平臺數據:俄羅斯國有制造企業集團俄羅斯工業集團(Rostec)正在加入區塊鏈行業。該公司正與Waves平臺合作開發區塊鏈系統,以管理其龐大持股的數據,其中包括汽車制造商Autovaz和卡瑪斯以及火器制造商卡拉什尼科夫(Kalashnikov)。Rostec已經在幾個俄羅斯城市試行了智慧城市技術,旨在自動調節和適應電力消耗、交通管理、帶有人臉識別系統的街道攝像頭的工作。Rostec的新聞代表Vasiliy 表示,這些系統將被遷移到區塊鏈rails上。[2018/9/13]

網站 Makerburn 顯示由黑色星期四引起的嚴重代幣稀釋情況

總結一下 Maker 的財務影響,黑色星期四帶來的 600 萬美元的信貸損失抹去了 3 年以來 1000 萬美元的累積收益。如果 Maker 財庫儲備持有更多像 DAI 這樣的穩定資產,這 400 萬美元的額外損失是可以避免的,因為他們可以用這些資金來彌補無力償還的貸款,而不需要以低價出售 MKR。或者換一種說法,通過持有更大型的財庫,Maker 本來可以得到多達 400 萬美元的額外價值積累。

盡管很難提前評估資金需求,但 Maker 在黑色星期四前持有的 50 萬 DAI 幾乎可以肯定是太少的。對于協議 的 1.4 億未嘗貸款,它僅占 0.35% 的資本緩沖,而大多數傳統金融機構至少持有 3-4% 的風險資本。這還沒算上運營開銷和工資,如果這些費用都沒有被非原生代幣財庫資產所覆蓋,在市場低迷時可能會進一步被迫出售代幣。

了解回購與股息

許多 Defi 項目天真地把它們的代幣看作是一種財庫資產,并可能在最壞情況下把它們賣掉,這種想法是由缺乏一個如何做得更好的框架而導致的。雖然運行一個協議有很多方法,但從業者可能可以從以下的準則中獲益。

準則 1:DAO 的目標是最大化代幣持有者的長期價值。

準則 2:在實際行動中,準則 1 意味著,協議擁有的或作為收益收到的每一美元都應該用于折算到今天最能獲利的地方。選擇通常包括將錢存入財庫,將其重新投資于增長或新產品,或通過代幣回購或股息支付給代幣持有者。

只有當這些錢對協議外的代幣持有者來說有更高的回報時 (稅后),把錢支付出去而不是儲蓄或再投資才是正確的做法。在實踐中,我們看到許多 Defi 協議把可以用于增長或存在財庫里作未來支出的錢支付出去了。根據我們的框架,這是一個大錯誤。在 Maker 的案例里,我們已經看到它是如何賣出現金換來代幣的,但隨后又不得不以更高的資本成本用代幣回購同樣的現金。

一般來說,我們建議擺脫這樣的想法:將支付股息或回購代幣某種程度上作為對代幣持有者的“獎勵”,而內部再投資則不算在內。對持幣者來說報酬最大的決定就是使每一美元的回報最大化,無論是內部的還是外部的。

準則 3:在遵守上述準則時,DAO 成為了自身代幣的非周期性交易商。如果 DAO 認為其代幣被高估了,內部再投資會有很好的回報,它應該出售代幣換取現金,并將這些現金再投資到協議中。在所有的牛市中,幾乎可以肯定應該這樣做。當 DAO 看到其代幣價格低于公平價值,并且它有多余的現金而沒有高的內部回報,那么它可以回購代幣。在所有熊市中,幾乎可以肯定應該這樣做。

實現更好的財庫管理

最后,我們想分享一下我們對 DAO 應該如何管理它們財庫的看法。我們想到以下準則:

準則 4:DAO 應該把它們財庫里的原生代幣折現——它們相當于是授權但未發行的股票的加密貨幣版。

準則 5:DAO 財庫需要在下一個熊市存活下來。熊市可能不會在下周或下個月,甚至可能不會在明年。但在一個像加密貨幣那樣由投機驅動的市場里,它是會發生的。建立一個能讓你維持 2-4 年的財庫,即使整個市場暴跌 90%,也能支撐一段時間。

我們特別建議 2-4 年,因為你會想有足夠的資金來度過已知標準下的加密市場寒冬,但又不至于太長而使你變得富有和懶惰,或者太過分心于像對沖基金般運行你的協議。

考慮到有大型開發團隊和流動性挖礦項目的大型 DAO 的已知運營開銷,今天很少甚至沒有一個是滿足這個條件的。這意味著,它們中的大多數或所有都應該利用牛市出售代幣,建立真正的財庫,擁有穩定的資產,這不僅會使它們在即將到來的熊市中存活下來,而且有望領先于它們的競爭對手。

準則 6:DAO 財庫應該了解它們應用的特定負債,并對其進行對沖。例如,一個借貸市場會計劃每年一定百分比的貸款頭寸會失敗。盡管它們不會明說,但它們暗地里明白借貸市場是承擔該風險的。因此,承擔經濟損失變成它們的資產負債表上一項常規成本,并可以相應地進行對沖。同時,像 Uniswap 這樣比較精簡的協議可能不會承擔額外的風險,因此財庫小得多也沒有問題。

致謝:Larry Sukernik、Georgios Konstantopoulos、Dan Robinson、Tarun Chitra和 Ali Atiia

來源 | Uncommon Core

作者 | Hasu & monetsupply

Tags:DAOMakerMAKE區塊鏈BeglobalDAOmakerdao官網appmaker幣什么意思玩區塊鏈的都是什么人

ViaBTC Capital 依托 ViaBTC 的全鏈條生態,旨在整合多方資源優勢提供許多傳統投資機構不具備的一站式投融資服務,從而成為加密世界基礎設施領域不可或缺又并非人人可做的「造雨人」.

1900/1/1 0:00:001.從狗狗幣歷史看Meme經濟加密Meme最初也以其輕率吸引觀眾,同時還通過圍繞他們的技術和文化保留了更深層次的潛臺詞和意義.

1900/1/1 0:00:00隨著美國銀行開始更多地關注加密領域,該銀行的首席運營官(COO)表示,他認為區塊鏈和加密資產的某些特征可以為銀行增加很多價值.

1900/1/1 0:00:0011月5日,“老羅”羅永浩在微博上轉發了Shaan Puri針對“元宇宙”概念的解讀,他認為Shaan Puri對元宇宙概念的理解比馬克·扎克伯格“靠譜多了”.

1900/1/1 0:00:00如果提到區塊鏈和以太坊智能合約,相信大家都會很開心的表示我聽說過!但是你真的了解它的由來和運行原理嗎?今天小編就來為大家解答.

1900/1/1 0:00:00“可擁有元宇宙中物品的人只能是巨頭公司,這是一個奇怪的想法,這基本上是說只有扎克伯格被允許擁有元宇宙,只有他可以擁有整個元宇宙.

1900/1/1 0:00:00