BTC/HKD-4.8%

BTC/HKD-4.8% ETH/HKD-5.75%

ETH/HKD-5.75% LTC/HKD-5.06%

LTC/HKD-5.06% ADA/HKD-7.68%

ADA/HKD-7.68% SOL/HKD-9.13%

SOL/HKD-9.13% XRP/HKD-6.78%

XRP/HKD-6.78%Odaily星球日報譯者|Moni

過去十多年以來,比特幣支持者一直在爭取主流認可。自卡梅隆·文克萊沃斯(CameronWinklevoss)和泰勒·文克萊沃斯(TylerWinklevoss)從2013年開始申請比特幣交易交易基金以來,已經過去了八年多時間,而美國第一支BTCETFProSharesBitcoinStrategyETF($BITO)終于在今年獲得了SEC的批準并在10月19日登陸紐約證券交易所(NYSE)。雖然BITO不是世界上第一個BTCETF,但對加密行業來說仍是一次巨大的勝利,因為美國投資者現在可以更多、更輕松地獲得比特幣投資產品,這也有助于美國證券交易委員會明確是否將加密貨幣納入傳統資本市場。許多人認為,BTCETF的推出會推動市場“上漲”,但實際情況遠比想象的要復雜得多。如今BITO已經上市60多天了,就讓我們深入分析一下這個創新產品如何影響加密行業吧。BTCETF如何在美國運作?

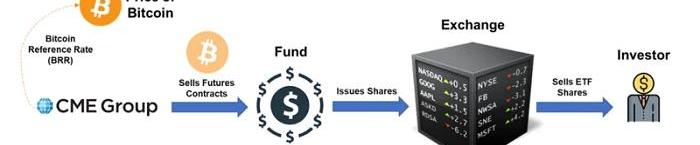

雖然BITO和其他后續基的BTCETF都在追蹤比特幣價格,但它們實際上都是基于衍生品——即比特幣期貨的ETF,基金中并沒有實際持有比特幣。更具體地說,該基金購買并持有在芝加哥商品交易所(CME)交易的標準化、以現金結算的比特幣期貨合約。芝商所通常是美國BTCETF的首選,因為芝商所本身的流動性很強,同時也是少數獲得美國商品期貨交易委員會(CFTC)對BTC期貨合約的監管批準的交易所之一。

ETP、私營和上市公司等組織已持有約10%比特幣流通供應量:1月5日消息,ETP、私營和上市公司目前已持有約150萬枚BTC,約占1890萬枚比特幣流通供應量的10%。其中,ETP(交易平臺交易產品)持有約5%的比特幣總供應量,總計809,848枚BTC,價值接近400億美元。此外,灰度GBTC是持幣量最大的ETP,擁有近65萬枚BTC;其次是Coinshare,持有約5萬枚BTC,ETCGroup排名第三,持有月1.8萬枚BTC。上市公司現在持有總計24.5萬枚比特幣,其中Microstrategy是持幣量最大的上市公司,他們擁有12.4萬枚BTC,其次是特斯拉,持有42,902枚BTC。另外根據美國證券交易委員會披露文件顯示,Square和Marathon分別持有約8,000枚BTC,Coinbase持有4,500枚BTC。私營公司目前持有總計17.4萬枚BTC,其中EOS運營實體Block.one持有14萬枚BTC,Tezos基金會持有17,500枚BTC,StoneRidge持有10,000枚BTC,MassachusettsMutual持有3,500枚BTC。保加利亞官方擁有213,500枚BTC、烏克蘭擁有4.6萬枚BTC、薩爾瓦多擁有1,400枚BTC。[2022/1/5 8:27:28]

行情 | 在美上市區塊鏈中概股普遍收跌:今日美股收盤,在美上市區塊鏈中概股普遍收跌。嘉楠科技收跌4.66%,人人網收漲0.52%,中網載線收跌4.67%,寺庫收跌1.52%,迅雷收跌4.36%,獵豹移動收漲0.25%,蘭亭集勢收跌3.74%。[2020/1/15]

上圖資料來源:CoinGeckoResearch為了保持對BTC期貨合約敞口,BTCETF必須在即將到期時出售持有的比特幣期貨合約,并用到期日較晚的新期貨合約取而代之,這種操作也被稱為“滾動購買”。以BITO的例子中,該基金采用了移月期貨的購買方法,這意味著ETF將按月展期期貨合約。實際上,大多數基金都很喜歡這種操作方式,因為它是與芝商所到期日間隔最短的期貨合約。BTCETF會對加密市場產生哪些影響?

BTCETF所帶來的一個最明顯影響就是比特幣獲得了傳統機構投資者、以及以前可能過于規避風險而無法嘗試或無法找出私鑰的散戶投資者的“擁抱”,從這個角度來看,美國證券交易委員會批準BTCETF意義重大。多年來,美國證券交易委員會始終對BTCETF態度不明,現在有了一個“批準印章”,對未來更廣泛的采用BTC無疑至關重要。

行情 | 在美上市區塊鏈中概股普漲 迅雷上漲近13%:美股開盤,三大股指漲跌互現,在美上市區塊鏈中概股僅一股下跌。人人網下跌1.39%,寺庫上漲0.34%,中網載線上漲2.76%,迅雷上漲12.97%,獵豹移動上漲1.27%,蘭亭集勢上漲5.56%。[2019/10/31]

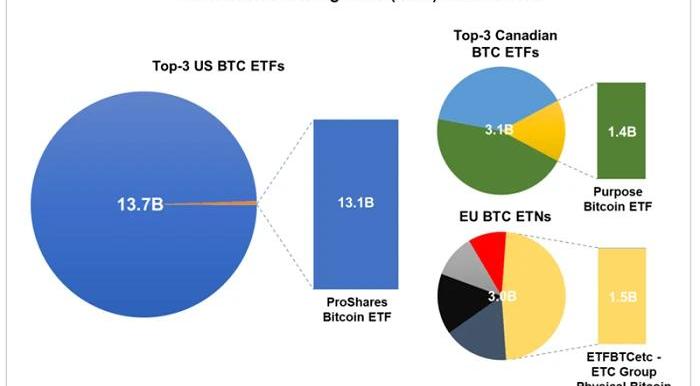

上圖資料來源:TradingView從上面這張圖可以清楚看出,盡管美國的BTCETF上市時間較短,但區域需求存在顯著差異,畢竟美國擁有世界上最大的ETF市場,其規模在2020年占到占全球資產管理總額(AUM)的近75%。截至2021年11月22日,加拿大最大的比特幣交易所交易基金BTCC的資產管理總額“僅為”14億美元,與美國的BITO形成鮮明對比,因為后者的資產管理總額已經達到137億美元,幾乎是BTCC的十倍。總體而言,在全球比特幣交易所交易產品中,美國市場份額占到了69%。

除了監管批準這一利好之外,BTCETF的成功還可以歸因于比特幣和加密貨幣在投資者社區中日益增長的吸引力。此外,與灰度比特幣信托等其他產品相比,BTCETF的交易滑點很小,這是因為交易所交易基金本身具有建倉/贖回機制,有助于將價格保持在接近其資產凈值的水平。無論如何,這種價格差異應該更多地被視為一種功能,畢竟如果哎基于衍生品的BTCETF中引入了其他變量,價格均衡似乎也很難實現。基于衍生品的BTCETF加劇了錯誤定價效應

動態 | 中國能源上市公司申請改名 欲轉向區塊鏈:據Coindesk消息,一家名為“環球能源資源國際集團”的中國能源上市公司,已于20日向港交所遞交提案,申請將名稱改為“環球通證有限公司”(Global Token Limited),欲進入加密領域。[2018/8/21]

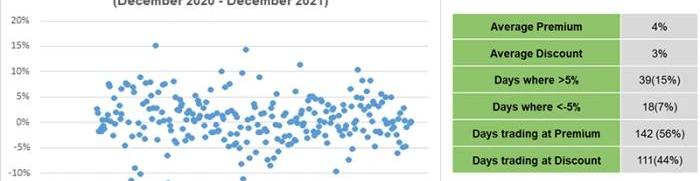

對于BITO和其他美國BTCETF而言,由于采取了“滾動購買”模式,意味著無論價格如何,在現有的BTC期貨合約即將到期時他們必須出售并購買新的期貨合約。換言之,這些BTCETF必須承擔任何價格差異的溢價或折價,這些價格偏差被稱為“期貨溢價”和“現貨溢價”,當到期期限較長的期貨合約的定價高于到期期限較短的期貨合約時,就會出現期貨溢價。相反,當到期期限較長的期貨合約的價格低于到期期限較短的期貨合約時,就會出現現貨溢價。

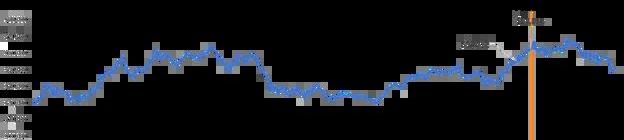

如果我們查看CMEBTC期貨合約的收盤價偏差,會發現這一指標數字往往很大且經常發生,如上圖所示。在整個1年期間,平均溢價為4%,而平均折扣為3%。平均而言,投資者可能有56%的時間支付溢價。值得注意的是,與低于折扣交易的日子(7%)相比,價格往往會飆升至5%以上(15%)。當合約離到期日更遠時,它們通常更具投機性且更便宜。而越接近到期,通常價格會變得越高,因為確定性溢價更高。由于BTCETF傳統上在月底接近到期時出售其合約,以便為下一批期貨合約騰出空間,因此期貨合約的可能性更高。對比特幣現貨價格的影響

2017銀行年報:跨境和票據業務為上市銀行實踐區塊鏈技術的主要領域:據報道,A股26家上市銀行2017年業績報告目前已披露完畢。報告顯示,共有12家銀行的年報顯示在年內已上線運行區塊鏈應用,其中包括三家國有大行、六家全國性股份制銀行,以及三家城商行。上市銀行實踐應用區塊鏈技術的領域主要為跨境業務和票據業務,也有部分銀行創新性地將區塊鏈應用于貸款征信、用戶身份防偽和提升獲客能力上。[2018/5/4]

ETF對比特幣現貨價格的影響的確存在,但不可能完全概括,主要原因是影響比特幣現貨價格的市場變量很多。當然,我們也可以根據ETF基本機制來進行分析評估。現貨ETF可以被視為比特幣的獲取渠道。就像企業的運作方式一樣,營銷渠道越廣泛,分銷的可能性就越大。在這種情況下,現貨ETF為傳統投資者提供了更大的分銷機會。反過來,這會導致更高的需求,轉化為進一步收購比特幣并推高其價格。如果我們回顧一下加拿大第一個現貨BTCETF:BTCC,會發現情況似乎和上面描述的非常相似。

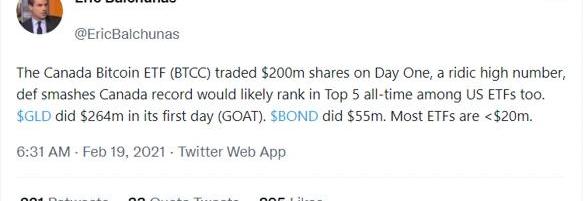

根據彭博社高級ETF分析師EricBalchunas提供的數據顯示,在BTCC推出后一天,比特幣收盤價上漲了3000美元,與此同時BTCC首日交易額也高達2億美元。一個月后,BTCETF的總資產管理規模達到10億美元,這意味著在短短1個月時間里,有價值10億美元的比特幣被“鎖定”在ETF中。

但值得記住的是,2021年3月18日,比特幣市值約為1.1萬億美元。考慮到流動性、滑點、宏觀經濟因素等價格影響變量,一個月內積累價值10億美元的比特幣極不可能是價格上漲的唯一因素,所以更合理的假設是,首個BTCETF上市是推動了市場上漲。另一方面,期貨ETF則大不相同。對于BITO這樣基于比特幣期貨的ETF,其實并沒有購買實物比特幣,因此無法直接推高現貨比特幣的價格。然而,正如我們在BTCC上看到的那樣,ETF是非常好的“營銷工具”,尤其是當美國參與到這場“游戲”的時候。

上圖資料來源:CoinGecko在BITO上市前一周,由于有傳言稱美國證券交易委員會將批準第一個美國BTCETF,比特幣價格在此期間大幅上漲,從5.47萬美元上漲至6.16萬美元,漲幅高達12.6%。BITO于2021年10月19日上市后,比特幣價格收于6.2萬美元,2天后收于6.62萬美元,創下歷史新高。然而,除了FOMO誘導效應之外,值得注意的是,期貨ETF可以間接影響價格。如果現貨和期貨價格之間存在顯著差異,交易者可以采用現金套利交易,其中涉及做空/做多BTC期貨合約,同時買賣比特幣,也就是說,套利者可以利用定價低效率來獲取無風險的利潤。

上圖資料來源:Te55racT(TradingView)在BITO上市期間,芝商所的BTC期貨合約價格飆升,導致相對于比特幣現貨價格出現顯著溢價。然而,隨著交易者進入套利,這種情況很快得到糾正。更具體地說,套利者被激勵購買比特幣,同時出售BTC期貨合約。最后的想法

不可否認,對于加密社區而言,BTCETF當之無愧的歷史性里程碑,因為這說明比特幣已經成功通過監管審查,至少現在是全球認可的交易所交易產品的一部分了。另一方面,許多人仍在努力推動美國證券交易委員會批準現貨BTCETF,因為加拿大、甚至巴西等其他國家/地區都批準了現貨BTCETF,但出于對加密貨幣領域潛在欺詐和操縱行為的擔憂,美國證券交易委員會并未對現貨比特幣ETF做出積極回應。在這種情況下,批準BITO這樣基于期貨的BTCETF通常被視為安撫投資者的臨時解決方案,但這不太可能持續很長時間。基于現貨的ETF與基于期貨的ETF相比具有許多優勢,而且對于美國證券交易委員會而言,其實并沒有明確理由應該批準一個而不批準另一個。話雖如此,加密行業不應將ETF視為最終目標,而應將其視為市場邁進的第一步。我們應該很快就會看到更多傳統投資者友好的資本市場產品的出現,其中一部分加密貨幣也會進入傳統金融市場,為加密貨幣行業帶來新的受眾群體。

Solana,是今年發展最為迅速的新生態公鏈之一,各類項目云集,備受資本關注。近期,基于Solana的去中心化借貸項目HubbleProtocol完成360萬美元種子輪融資,ThreeArrow.

1900/1/1 0:00:00我們很高興在以太坊和Polygon主網上線約一個月后推出我們的代幣。我們的協議將有助于打造DeFi2.0的下一章。在MonoX,我們希望建立和塑造新的開放金融系統,同時對社區產生積極影響.

1900/1/1 0:00:00原文作者:PhilipDaian,TylerKell,IanMiers,&AriJuels貢獻者:Demo.

1900/1/1 0:00:00編譯|白澤研究院這是灰度連續第三年對投資者社區進行調查,以探討投資者對比特幣的態度和觀點。盡管今年有許多新的加密貨幣出現,但比特幣仍然在投資者、投資顧問、金融機構、媒體、服務提供商、監管機構和政.

1900/1/1 0:00:002021年12月16日北京時間16時,Anyswap發布品牌升級公告,宣布品牌更名為“Multichain”.

1900/1/1 0:00:00繼2019年后,Web3.0這個概念再次被提及,并被迅速傳播,就在幾天前,互聯網KOL潘亂主持了一場關于Web2.0與Web3.0的討論,最高流量接近20萬.

1900/1/1 0:00:00