BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+0.61%

ETH/HKD+0.61% LTC/HKD+1.75%

LTC/HKD+1.75% ADA/HKD+2.53%

ADA/HKD+2.53% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD+4.55%

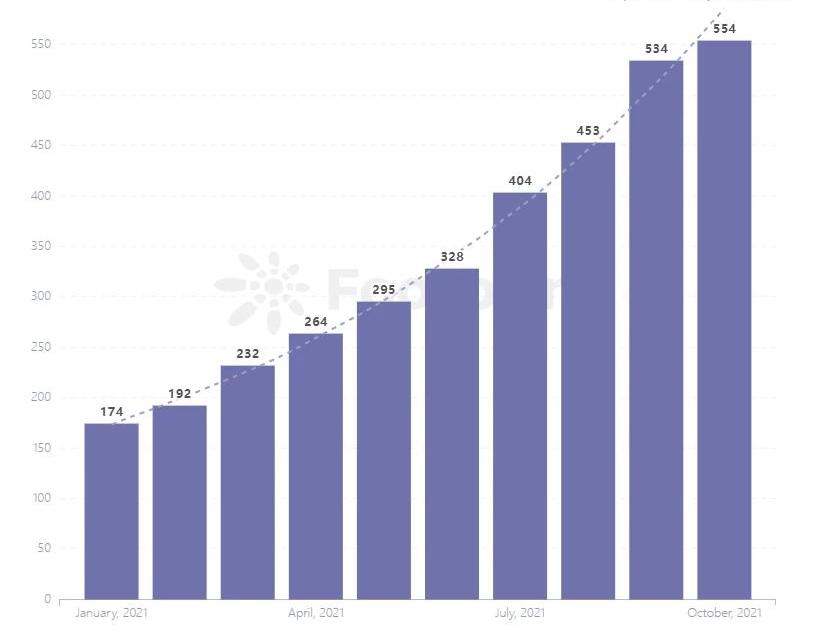

XRP/HKD+4.55%撰文:Footprint分析師Bella(bella@footprint.network)日期:2021年10月數據來源:HowtoDiscoverValuableProjects(https://footprint.cool/valuableprojects)隨著加密市場的發展與熱度上升,吸引著越來越多的DeFi項目涌入,同時也吸引著大批量的投資者。2021年DeFi發展可以用迅猛來形容,TVL較年初的214億美金增長860.42%;鏈上的DeFi項目也從年初的174個發展到554個,增長率高達218.39%。DeFi市場的繁榮之勢不僅讓投資者獲得高于傳統金融投資的收益,也增強了信心。由于DeFi具有去中心化的屬性,一個新項目的開啟無需獲得相關部門的審批,成本也極低,打著各種旗號進行招搖撞騙的項目也屢見不鮮,稍有不慎就會誤入詐騙平臺的圈套,項目如此多,如何避坑并挖掘具有投資價值的項目,對個人投資者來說是參與DeFi投資的必修課。

Terra鏈上DeFi鎖倉量為262.1億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為262.1億美元,近24小時下降2.72%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前5的分別為:Anchor(141.7億美元)、Lido(73.1億美元)、Astroport(12.7億美元)、Stader(7.55億美元)、Terraswap(6.95億美元)。[2022/3/27 14:20:13]

2021年每月DeFi項目數量變化,數據來源:FootprintAnalytics為更好理解不同指標的評估意義,讓我們先看看目前TVL排名前10的平臺的各項基本指標有何特點:

前10大TVL平臺各項指標對比,數據來源:FootprintAnalytics1.總鎖倉量對參與DeFi投資的人來說,TVL這個指標并不陌生,可在各大數據平臺上獲取所需的DeFi平臺TVL數據。TVL指用戶存入并鎖定在協議中的資產總額,該值越大代表著該項目集聚的資產越多,用戶對該項目的信任度高,更愿意將資產存入該平臺進行各類經濟活動,匯聚的用戶量也越多,受歡迎的程度越高。從上圖看,TVL排名前十的平臺,除了體量大外,TVL月度基本保持增長趨勢,這證明項目在持續保持其活力和實力。2.市值市值反映一個項目在DeFi行業的市場價值,該指標與傳統股票市場的計算方式類似,主要受幣價與已流通可供交易的代幣數量影響。如上圖所示,由于代幣數量受流通量以及供需影響,幣價是隨時變化從而影響市值變化,但市值漲幅或者跌幅保持在20%左右的合理區間,并無出現暴漲再懸崖式暴跌的情況。對基礎指標了解后,讓我們看如何利用基礎指標進行項目評估,發掘有潛力、值得投資的項目。TVL排位不宜太后,在排名位列于中段及以上項目挑選對象

數據:當前DeFi協議總鎖倉量為2097億美元:2月16日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2097億美元,24小時增加3.33%。鎖倉資產排名前五分別為Curve(198.2億美元)、MakerDAO(177.3億美元)、Convex Finance(137.1億美元)、AAVE(136.6億美元)、WBTC(115.7億美元)。[2022/2/16 9:55:53]

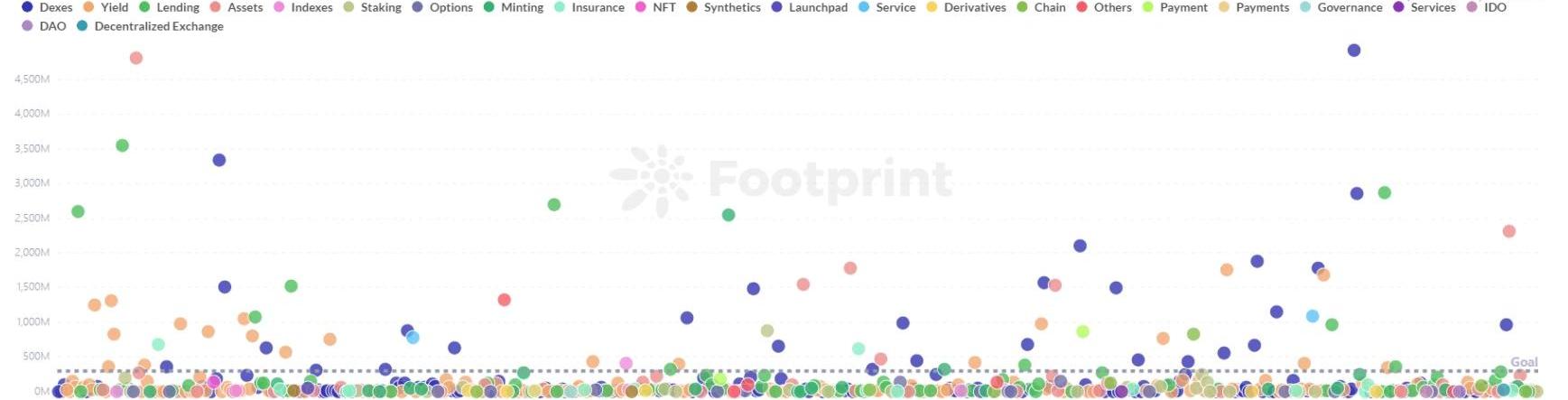

各TVL平臺分布情況,數據來源:FootprintAnalytics如上散點圖,當前的DeFi項目有五百多個,其中,剛興起以及TVL體量小的項目眾多,如何從眾多項目挑選適合投資的項目?安全起見,為防止規模太小的項目出現卷款跑路的風險,個人投資者在確定投資對象時,盡量從TVL位列中段及以上的范圍內進行項目挑選。對DeFi項目來說,100萬美金到1,000萬美金的項目適合于投資機構進行種子輪投資,不適合于個人投資者,因該類型項目未來的發展定位、戰略方向并不明確。TVL在1,000美金到2,000萬美金的項目雖說已找到合適的發展戰略,投資者也能獲取該部分項目的數據,但從穩定性方面考慮,此類項目存在增長受阻的情況,一旦增長力不足,極易出現增長疲軟抑或下跌的風險。TVL在2,000萬美金到5,000萬美金規模的項目,一定程度上已經找到明確適合的產品機制與增長點,社區與技術支持逐漸趨于完善,若想要獲得高于頭部平臺的收益,此類平臺是一個不錯的選擇。如若風險承受能力較低,對收益需求沒有太高,則可以從頭部平臺依據自身喜好的DeFi項目類別選取項目進行投資。代幣價格穩定,代幣分配機制合理

BB:對能滿足B1合規要求的EOS DeFi非常感興趣:10月21日,Block.one首先執行官Brendan Blumer(BB)在推特與網友進行互動時表示,簡單安全的比特幣網關將是Dapp平臺增長的最大推動力之一。與此同時,他稱對能夠滿足B1合規要求的EOS DeFi非常感興趣,并且正在積極尋找相關項目。他表示,將圍繞正在尋找的項目類型,以及需要遵守的相關規定進行更多的交流。[2020/10/21]

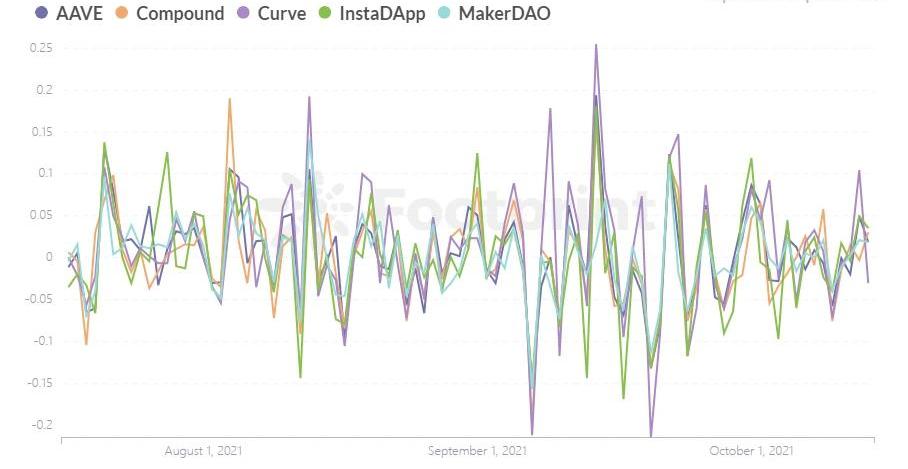

前5大TVL平臺代幣價格變化情況,數據來源:FootprintAnalytics通過TVL指標挑選合適備選項目后,則需要通過項目代幣的情況進行進一步篩選,依據頭部平臺代幣價格變化規律,主要從兩方面進行評估:其一,代幣價格是否保持相對穩定的漲跌趨勢。若代幣價格相對保持穩定則表名代幣的流通性較為穩定,因單個投資人大量拋售代幣而對項目造成損害的可能性變小。其二,代幣的發行機制是否合理。如團隊/基金會持幣比例是否過高,若過高則該項目為“圈錢”而來的目的性增加;代幣釋放速度是否過快,釋放過快會導致幣價被嚴重稀釋,代幣被拋售的可能性加大,不利于幣價的持續發展。用MC/FDV比率確認資產是否適合長期持有

DeFi穩定幣協議Lien公布LIEN代幣的應用及經濟模型:DeFi穩定幣協議Lien公布代幣經濟模型。Lien的代幣LIEN是一種實用程序令牌,代幣持有者可獲得Lien協議和FairSwap手續費的返還獎勵,包括用戶鑄造iDOL穩定幣的費率0.2%以及使用FairSwap交易資產的費率0.3%或可變費率。Lien協議費用的100%和FairSwap費用的20%歸Lien代幣持有者所有(80%歸流動性提供者所有)。同時,LIEN代幣的總供應量上限為100萬枚。[2020/8/28]

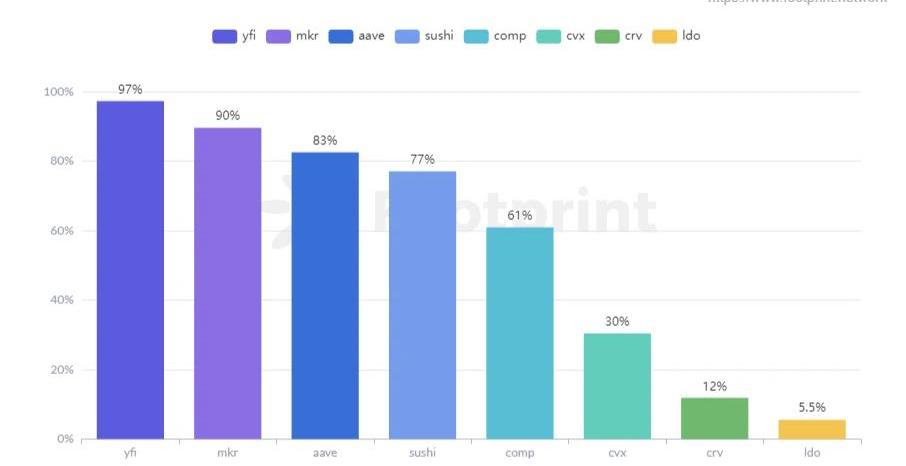

頭部平臺市值/完全稀釋估值比率,數據來源:FootprintAnalytics

頭部平臺市值/完全稀釋估值比率、價格、代幣流通量、代幣總供應量對比,數據來源:FootprintAnalytics完全稀釋估值指幣價與代幣最大供應量的乘積,當所有代幣釋放完畢,市值與完全稀釋估值則相等。若項目代幣的“MC/FDV”之比過小,意味著有大量代幣還未釋放,此時投資者則需慎重考慮,重點關注項目的上線時長、代幣供應時間表以及幣價增長是否過熱。對有長期投資需求的個人投資者而言,評估項目“MC/FDV”的比率是有必要的,隨著新代幣釋放并逐漸流入市場,當供給的代幣高于實際所需,估值會變得不合理,隨著市場的調節,代幣價格隨之下降,對長期持有者來說將會面臨更大的拋售壓力,此時所持的項目代幣將會變得一文不值。以排名靠前的項目為例,對“MC/FDV”比率高于60%的平臺,該類平臺代幣較適合長期持有,安全性有保障,但弊端在于入手價格高;相較比率偏低的平臺,如Curve,雖比率不高,但幣價在較為合理的范圍,是一個可考慮的平臺;相較來說Lido的“MC/FDV”比率低于Curve6.32%,但代幣價格高于Curve43.75%,市值估值偏高,目前不適合長期持有,隨著市場的自我調整,幣價可能會下降。用MC/TVL比率評估項目是否值得投資

動態 | DeFi項目鎖倉達16.3億美元,過去一周環比增長8.87%:據DAppTotal DeFi專題頁面數據顯示:截至目前,已統計的23個DeFi項目共計鎖倉資金達16.3億美元,其中EOSREX鎖倉6.58億美元,占比41.98%,排名第一位;Maker鎖倉4.95億美元,占比30.45%,排名第二位;排名第三位的是Edgeware鎖倉2.66億美元,占比16.39%;Compound,Dharma、Bancor、Augur等其他DeFi類應用共占比11.18%。過去一周,整體而言:1、增速相對較快的DeFi項目有InstaDApp、Kyber、Lighting Network、Bancor等;2、InstaDApp一個建立在MakerDAO協議之上的去中心化銀行,ETH鎖倉新增3,740個,鎖倉價值環比增長70.58%;3、DeFi整體市場規模進一步增長,總鎖倉資金環比增長8.87%。[2019/6/24]

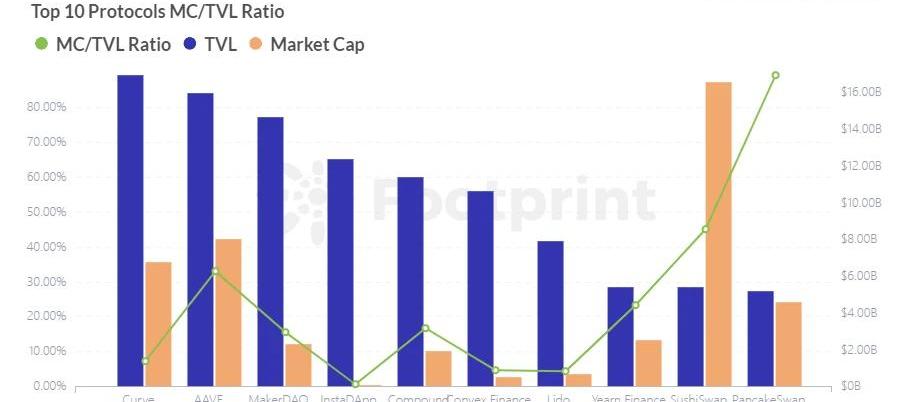

前10大頭部平臺市值/鎖倉量比率,數據來源:FootprintAnalytics據Footprint提供的數據,當前TVL前十的項目“MC/TVL”比率基本小于1,這代表項目估值處于低估狀態,是值得投資的,特別是InstaDapp比率只有0.65%。從經濟維度出發,項目的TVL越高,意味著MC也應該越高,因為高TVL表名項目被看好,能為項目帶來經濟效用更大,市值也應隨之提高,達到與TVL相同的體量。因此在尋找可投資項目時,投資者可以從“MC/TVL”之比的角度出發評估項目的可投資性,比率大于1表明估值可能過高,可投資性偏低,若小于1表明項目被低估,從中獲得的回報增加。除此以外,還可將確定投資的項目與頭部同類別平臺的比率進行對比,看比率與頭部平臺的差異在何處。總結讀者可使用本文的評估指標,對所投資項目進行評估,匯總如下:●TVL排名位于中段以及以上位置,約2,000萬美金以上●代幣價格相較穩定:月度漲幅或者跌幅不宜超過20%●代幣分發機制合理:團隊持幣情況以及代幣釋放速度是否合理●用MC/FDV比率小于5%,項目代幣不適合長期持有●用MC/TVL比率小于1,項目適合投資關于上述涉及計算的指標,讀者可直接在FootprintDashboard獲取,無需額外計算。通過上述指標進行一番分析后會發現,DeFi作為新型的投資市場,由于“新“與容納性,創造出相較傳統金融更多的投資可能性,樣式也越發豐富,有許多值得投資的項目被人知悉與了解,也有許多有潛力的項目還未被發掘。但機遇與風險是并存的,我們不能僅依賴上述的指標就能對項目是否值得投資、是否具有發展潛力做定論,因為DeFi市場變幻莫測、更新換代的速度太快了,指標也會有失靈的時候,為減少踩坑的可能,在投資前還是需要對項目背景、項目經營模式等多做一些搜索與了解,切勿盲目跟風。FootprintAnalytics官網:https://www.footprint.network/Discord社群:https://discord.gg/3HYaR6USM7微信公眾號:Footprint區塊鏈分析(FootprintDeFi)關于FootprintAnalytics:FootprintAnalytics是一個一站式可視化區塊鏈數據分析平臺。Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千余種制表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕松洞察鏈上數據,了解數據背后的故事。

DeFi周報是Odaily星球日報聯合全球Defi孵化工場DeFictory、區塊鏈營銷咨詢公司WXY、數據提供方OKLink、內容合作方BlockArk推出的一檔欄目.

1900/1/1 0:00:00有人的地方就有江湖,在鏈游的“江湖”中,多個公鏈在爭奪優質項目中廝殺,特別是在元宇宙、GameFi領域,競爭尤為激烈.

1900/1/1 0:00:00作者:MaryLiu圖片來源:比推終端、Coinglass、推特過去24小時,加密市場全面拋售.

1900/1/1 0:00:0010月27日,鏈必安-區塊鏈安全態勢感知平臺輿情監測顯示,DeFi借貸協議CreamFinance再次遭受攻擊,損失達1.3億美元。被盜的資金主要是CreamLP代幣和其他ERC-20代幣.

1900/1/1 0:00:00MekaVerse在NFT社區爆紅,由于借鑒了日本80年代著名機甲動漫《機械戰士高達》元素,該NFT項目自10月8日開始鑄造發售以來,在短短不到7天的時間內,成交量已經高達32955ETH.

1900/1/1 0:00:0011月8日-11月14日一周時間內,明星項目進展中值得關注的事件有:Polkadot平行鏈插槽拍賣正式啟動;Filecoin將分階段推出EVM兼容的Filecoin虛擬機;zkSync開發公司M.

1900/1/1 0:00:00