BTC/HKD+0.76%

BTC/HKD+0.76% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD+1.03%

LTC/HKD+1.03% ADA/HKD+1.09%

ADA/HKD+1.09% SOL/HKD+0.77%

SOL/HKD+0.77% XRP/HKD+2.38%

XRP/HKD+2.38%根據富達數字資產公司2021年機構投資者數字資產研究的新見解,大多數美國和歐洲機構投資者(84%)有興趣購買持有數字資產的機構投資產品,而在美國,投資者更喜歡通過傳統金融公司獲取這些產品。接受調查的投資者表示,在評估該領域的機構投資機會時,具有既定加密貨幣經驗的基金經理是他們的首要考慮因素,其次是費用和業績。雖然受訪的三個地區對投資產品都有濃厚的興趣,但直接購買數字資產是目前全球機構投資者中最常見的投資方式。富達數字資產SM總裁TomJessop說:"對直接擁有數字資產或通過各種投資產品所表達的興趣,再次表明了數字資產市場的成熟、參與者的多樣性以及這些投資者在如何看待數字資產在投資組合中的作用方面的進展。我們已經達到了一個拐點,許多機構正在深化他們對這個市場的承諾,并尋求新的投資機會,以表達他們對投資組合的興趣。在某些情況下,除了比特幣之外,還希望納入其他數字資產。"目前的投資配置

富達宏觀主管:比特幣與黃金在20世紀70年代的價格行動非常相似:8月23日消息,富達公司全球宏觀主管Jurrien Timmer表示,隨著比特幣的市值越來越接近以前的高點,BTC 不再是一個擺設。Timmer也在評估比特幣在過去兩年的表現,并表示它與黃金在20世紀70年代的價格行動非常相似。Timmer表示,根據我的(高度主觀的)1970年代的黃金類比,比特幣看起來已經準備好恢復其上升趨勢。我對比特幣和整個加密貨幣領域在這次55%的調整中的反彈印象深刻。投機者現在只占市場的17%。這個水平與過去的底部是一致的。

此外,比特幣的基本面(其網絡)正在穩步改善。在高峰期,有3430萬個地址(至少有1美元)。這個數字在低谷時下降到3180萬,現在已經重新攀升到3350萬\"。

巨鯨或持有BTC超過10年的實體,現在控制了比特幣供應的很大一部分,現在占了市場的12%。[2021/8/23 22:31:25]

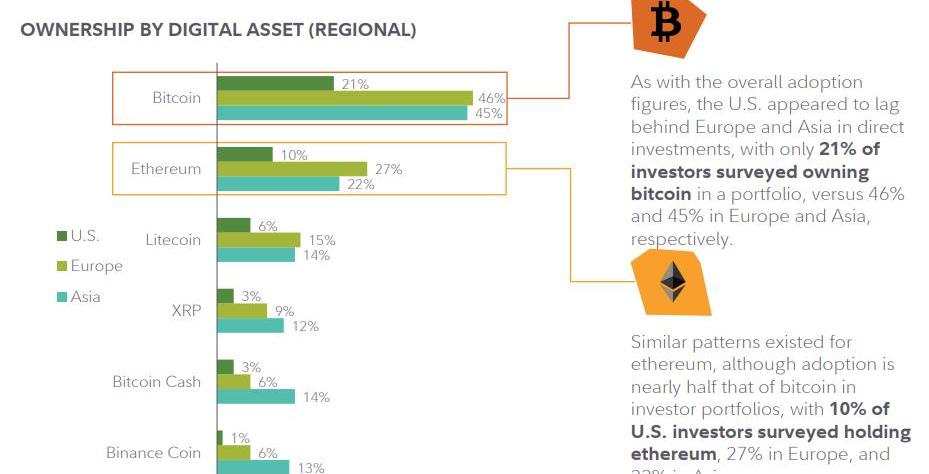

在接受調查的投資者中,數字資產最常被視為一種替代資產;然而,近四分之一的人將其視為一種獨立的資產類別。如今,三分之一的受訪者直接投資購買數字資產,28%的受訪者購買持有數字資產的投資產品,16%的受訪者通過期貨合約獲得風險。近四分之一的受訪機構投資者擁有比特幣,五分之一的人擁有以太坊。

富達為加密托管機構KingdomTrust退休賬戶提供比特幣托管服務:7月14日消息,管理著130億美元資產的加密托管機構KingdomTrust與資產管理巨頭富達旗下富達數字資產(FidelityDigitalAssets)達成獨家托管協議,富達數字資產將為其退休賬戶提供比特幣托管服務。資金存儲在一個名為Choice的自助退休平臺上,投資者可以在一個享有稅收優惠的帳戶中買賣或持有股票、交易所交易基金(ETF)以及數字資產。使用Choice的退休人員將不必管理自己的私鑰,而是選擇將比特幣完全由富達保存在冷錢包中。

KingdomTrust首席執行官RyanRadloff表示,就個人而言已經逐漸信任富達品牌家族,退休賬戶中的比特幣現在可以由富達數字資產來保護。也適用于那些考慮將比特幣作為其退休投資組合的人。(Prnewswire)[2020/7/14]

動態 | Bakkt和富達將為Galaxy Digital的新比特幣基金儲存比特幣:金色財經報道,Bakkt和富達(Fidelity)將為Galaxy Digital于周二推出的新比特幣基金儲存比特幣。據報道,該基金旨在為合格的機構投資者提供標準的稅務文件和客戶服務支持。其中,Galaxy比特幣基金要求最低投資額為25000美元,并可以選擇季度贖回。 Galaxy Institutional比特幣基金要求的最低投資額高于25000美元,并允許每周提款。Bakkt此前已宣布將擔任Galaxy Digital的托管人。此外,彭博社(Bloomberg L.P.)將擔任基金的定價代理,其他服務提供商包括德勤(Deloitte&Touche)律師事務所,安永(Ernst&Young)律師事務所和稅務顧問以及法律顧問Davis Polk & Wardwell LLP。[2019/11/20]

7月發布的初步研究結果顯示,超過一半的受訪機構投資者目前投資于數字資產,在美國和歐洲的采用率逐年上升。所有接受調查的機構部門都報告了自己進行了一定程度的投資,然而,一些機構在這一領域明顯比其他機構更加活躍。在美國,除了加密對沖基金和風險投資基金外,接受調查的家庭資產管理和財務顧問最為活躍,這兩個部門的采用率分別同比增長了28和20個百分點。在歐洲,繼加密對沖基金和風險資本基金之后,接受調查的高凈值投資者和財務顧問的投資最為積極。機構投資前景

富達慈善基金2017年收到6900萬美元的數字貨幣捐贈:美國公共慈善機構富達慈善基金(Fidelity Charitable)今天宣布,該機構在2017年共收到了價值6900萬美元的加密貨幣捐款,是其接收的捐贈中增長最快的資產類別。據了解,自2015年年底該組織開始接受比特幣以來,數字貨幣的捐贈增加了10倍,這是該公司接受的增長最快的資產類型。[2018/2/14]

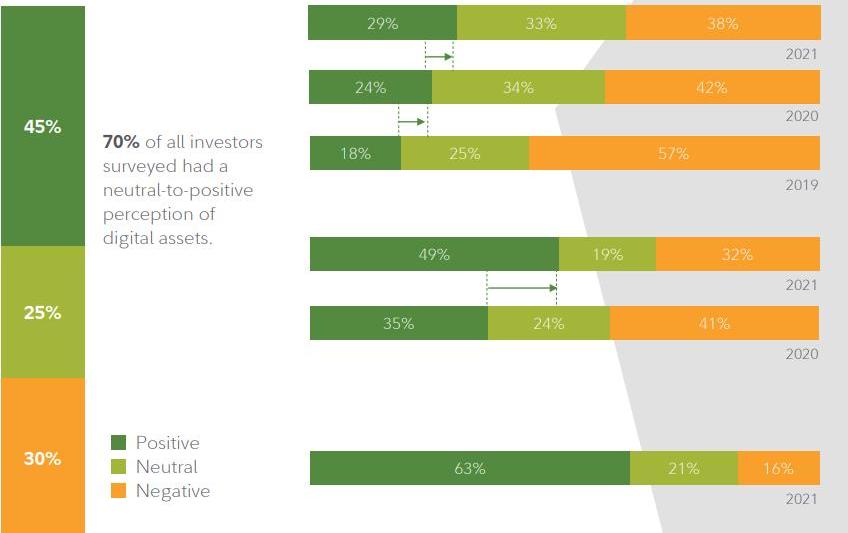

每10個接受調查的投資者中有7個計劃在未來投資于數字資產。美國機構投資者的偏好預計將繼續轉向持有數字資產的投資產品,而歐洲和亞洲投資者的未來偏好是直接購買。總的來說,接受調查的機構投資者表示非常傾向于主動管理和多數字資產基金,不過有三分之一的人表示對單一和多資產產品都感興趣。當看到潛在的產品結構時,44%的受訪投資者認為比特幣ETF最吸引人,其次是主動管理的多數字資產基金。在接受調查的美國和歐洲投資者中,超過六分之一的人對比特幣ETF表示中立或積極的看法。

富達數字基金董事總經理PeterJubber說,"數據繼續顯示,機構投資者期望數字資產行業更接近于其他資產類別,無論是涵蓋各種投資策略的多種產品類型,還是通過傳統金融公司獲得數字資產投資的能力,各機構部門日益增長的興趣強調了對一套多樣化產品和解決方案的需求,以滿足投資者在其數字資產旅程中的需求。"投資者對代幣化資產仍持開放態度

該研究還考察了投資者對代幣化資產的看法,以及由美元支持的中央銀行數字貨幣的潛力。在接受調查的投資者中,近六成表示他們愿意投資于代幣化的現實世界資產,大多數人認為房地產、貴金屬和股票具有最大的代幣化潛力。部分所有權、流動性和價格透明度被認為是代幣化的主要優勢。在接受調查的三個地區中,加密對沖基金和風險投資基金、高凈值投資者和財務顧問對投資代幣化資產最為開放。超過一半的受訪投資者認為,由美元支持的CBDC有可能在未來五年內完成基礎建設,而加密貨幣對沖基金和風險投資基金對數字美元的出現表示了最強烈的信念。雖然全球近70%的受訪投資者對美元支持的CBDC持中性到積極的看法,但亞洲和歐洲的機構投資者比他們的美國同行持有更樂觀的態度。

圖片來源:網絡作者:ChenZou本文來自比推Bitpush.News,星球日報經授權轉載。

自cBridge1.0版本上線以來,我們的跨鏈資金總量持續每周成倍增長,在上線第一個月,我們只處理了$10M的跨鏈轉賬金額,而在接下來的一個月中,cBridge跨鏈資金總量上漲到了$170M.

1900/1/1 0:00:00撰文:AndrewAckerman來源:WSJ編輯:南風由于擔心穩定幣對于金融穩定帶來的潛在風險,美監管機構正在瞄準穩定幣,開始為更嚴格的加密貨幣監管奠定基礎。這可能會塑造數字貨幣的未來.

1900/1/1 0:00:00出品|Odaily星球日報 這兩天大熱的項目,除了文本類NFT「FirstFirstNFTs」,還有菠菜猴「MonkeyBetDAO」.

1900/1/1 0:00:00吳說作者|吳卓鋮本期編輯|ColinWu1、訂單簿vs.AMM 上圖就是典型的訂單簿,CEX均采用訂單簿機制來決定資產公允價格.

1900/1/1 0:00:00去中心化金融是一片充滿著未知寶藏的生態系統。從借貸到收益耕作,從高APY質押協議到保證金交易,DeFi正在逐漸轉變為私人投資者、機構、加密貨幣風險投資公司和零售商最理想的首選解決方案之一.

1900/1/1 0:00:00作者:JamesonLopp翻譯&校對:閔敏&阿劍原地址:https://blog.lopp.

1900/1/1 0:00:00