BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+1.59%

LTC/HKD+1.59% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD+3.02%

XRP/HKD+3.02%

ETH持續上漲,鏈上活動也出現了增長,這很大程度上是由新NFT系列的推出和市場熱度推動的。在這篇文章中,我們將探討:EIP-1559推出后的初步效果;探索治理代幣的相對估值模型;使用鏈上數據評估整個領域的代幣估值。

EIP-1559上線

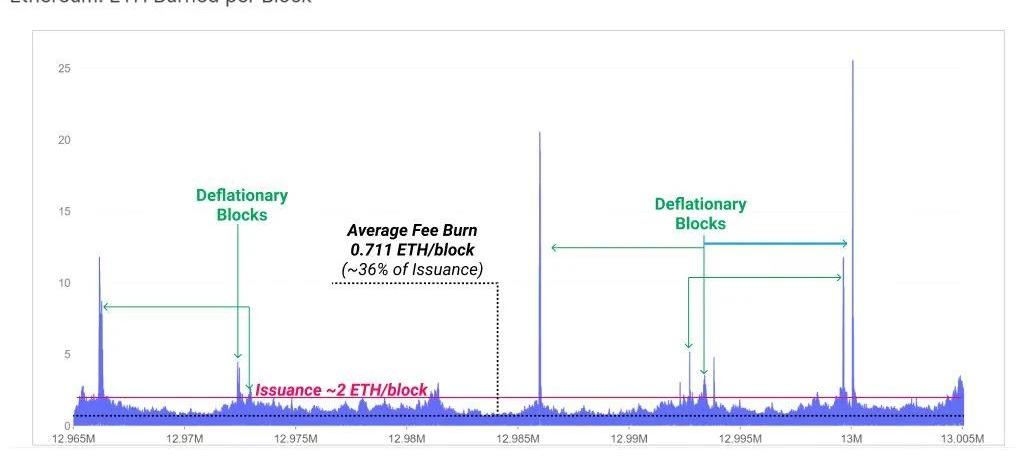

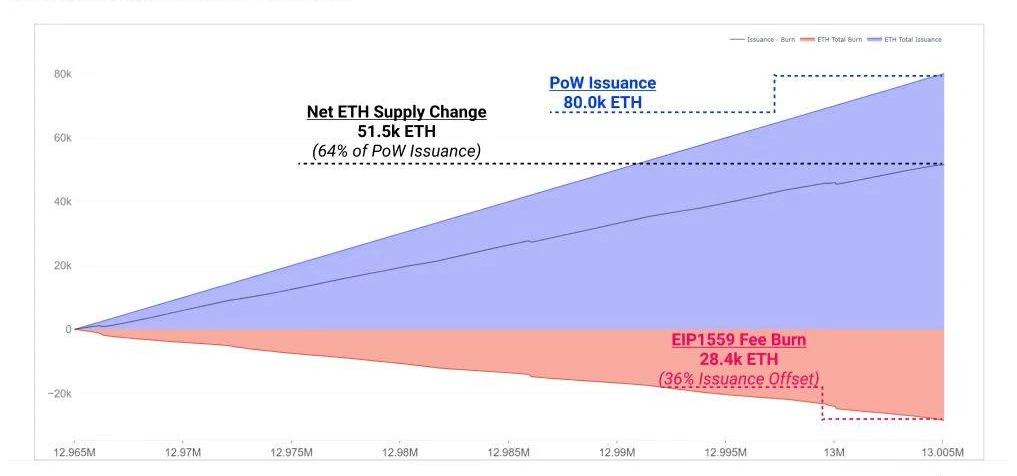

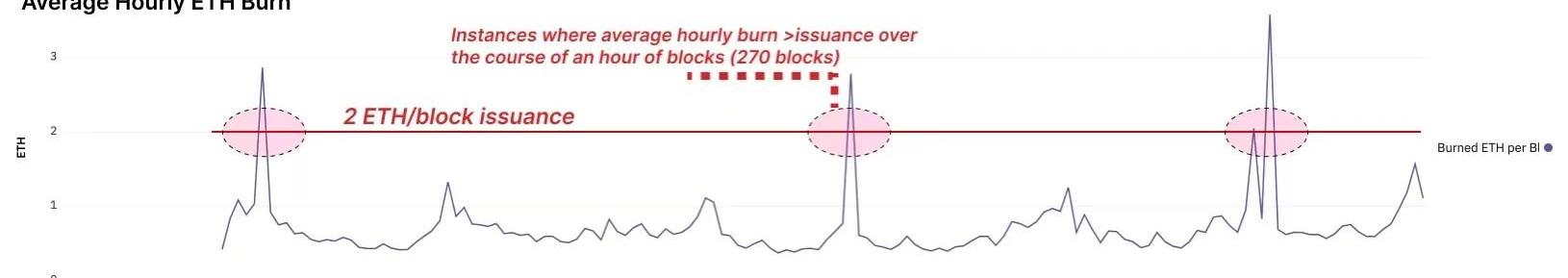

EIP-1559已于8月5日生效,實現了對以太坊網絡交易費用設計的關鍵更改。ETH的一部分網絡費用,被稱為BASEFEE,現在被銷毀,而不是發給礦工。該機制有效抵消了區塊補貼給網絡的新ETH發行。目前礦工的ETH發行率是2ETH/區塊,另外為叔塊提供0.0625ETH。隨著鏈上活動的增加,用戶會支付更多的交易費用,從而更多的ETH被銷毀。因此,該機制將以太坊區塊鏈上的經濟活動轉化為ETH代幣的稀缺性。自EIP-1559推出以來,平均燃燒/塊約為0.71ETH/塊。這意味著ETH供應的有效發行速度放緩了36%。

glassnode:最近熱潮并沒有引發Uniswap交易活動的明顯增加:金色財經報道,glassnode發推稱,以太坊上的Uniswap交易量目前為55.7億美元/周,仍明顯低于往年水平。2023年初,人們對LiquidStake代幣的興趣出現了交易量激增,“meme代幣”也出現了短暫的上升,但后來逐漸消失。從這個角度看,我們可以發現,最近圍繞BTC ETF申請和瑞波幣對SEC判決的熱潮并沒有引發Uniswap交易活動的明顯增加。[2023/8/2 16:13:09]

在對區塊空間高需求的極端情況下,ETH凈發行確實會變成凈通縮,即消耗的ETH多于發行的ETH。有人指出,按照目前的工作證明發行計劃下,這種通縮水平需要的網絡使用量將明顯高于今天所顯示的。8月5日至10日發行的80.0kETH,已經通過EIP-1559費用燃燒機制銷毀了之前供應的284000ETH。

Glassnode:目前流通中的約570萬枚比特幣的持有者處于浮虧狀態:金色財經報道,Glassnode在其每周通訊中表示,隨著加密貨幣持續下跌,目前流通中的約570萬枚比特幣的持有者處于浮虧狀態,其所持比特幣的價值低于他們買入時的價格,這相當于比特幣流通供應量的30%左右。[2022/1/20 9:00:50]

目前已經出現了一些凈通縮區塊被挖的例子。在高使用率的環境中,特別是在向權益證明(Proof-of-Stake)的低發行環境過渡之后,通過燃燒機制實現的通貨緊縮完全有可能在結構上高于發行。

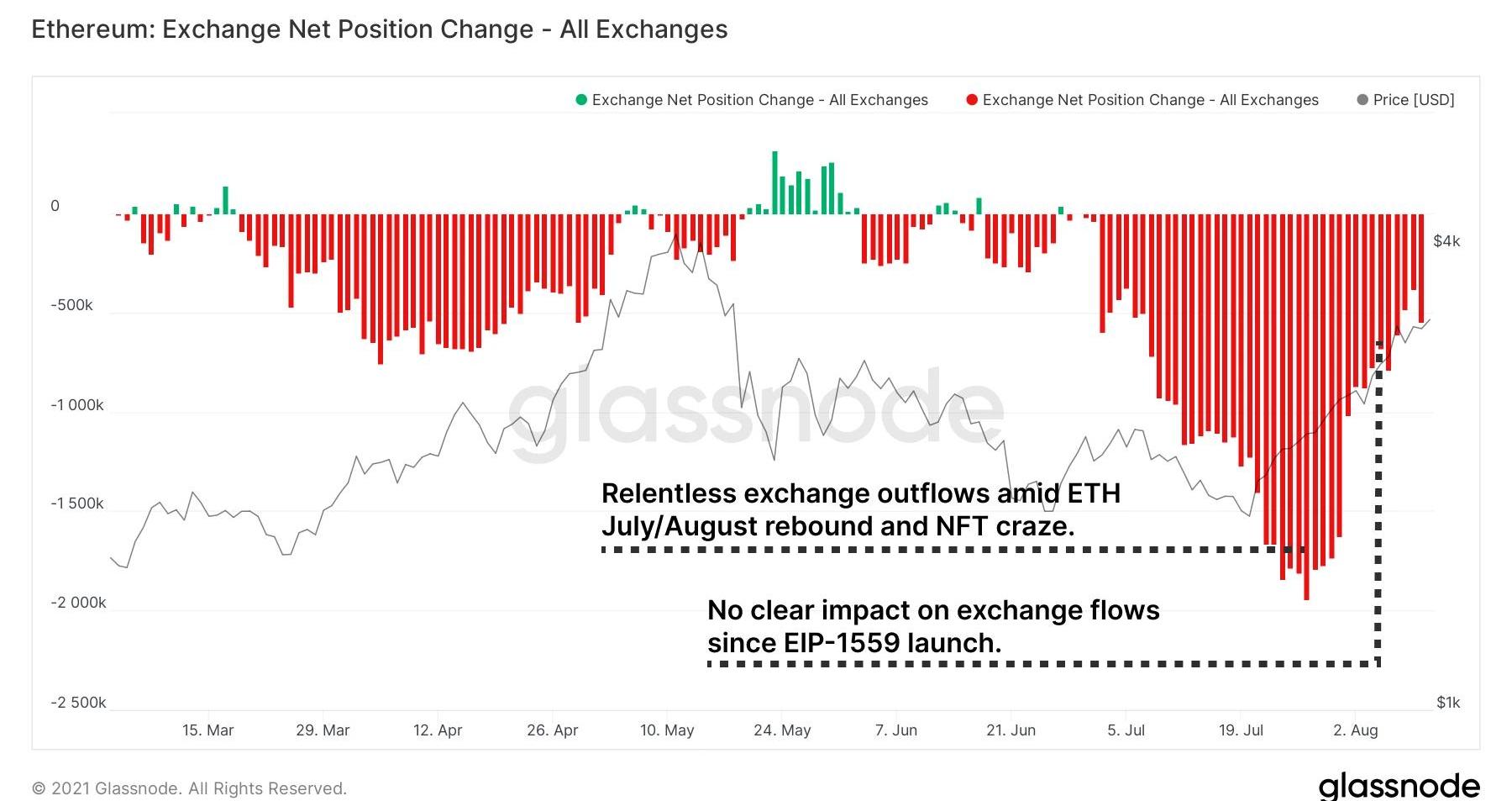

還有一個論點是,EIP-1559減少了拋售壓力,因為供應以較低的速度膨脹,現有代幣的稀釋程度較小,而持有ETH代幣的需求相應增加。隨著向權益證明的過渡越來越近,并且ETH持有量轉化為驗證者數量,礦工們也更有動力持有一定比例的ETH。一個有趣的注意事項是交易所的凈頭寸變化指標。據顯示,整個7月的ETH價格約為2000美元。流出量已以相對規模放緩,但與歷史記錄相比仍有所上升。在EIP-1559之后,尚未對交易流產生顯著影響,但這是一個值得關注的指標。

Glassnode:ETH 2.0儲蓄合同中ETH總價值達857萬個ETH:12月8日消息,據Glassnode最新數據顯示,ETH 2.0儲蓄合同中的ETH總價值已達8,570,370個ETH。[2021/12/8 12:58:15]

探索代幣估值指標

過去幾周,整個以太坊生態系統的代幣價格也出現了競價。在這些市場條件下,退一步思考如何識別治理代幣的不對稱價值是有用的。其目的是識別與核心基本指標和鏈上利用率相比可能被低估的代幣。TVLvs估值

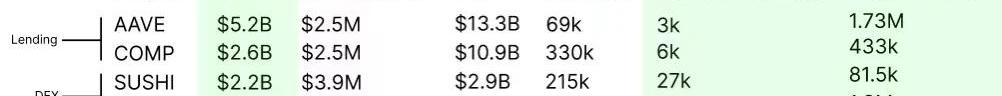

從最簡單的分析開始,我們可能會比較協議中鎖定的總價值(TVL)與代幣市值的比率。雖然僅TVL不足以衡量協議的采用、效率和未來價值,但它可以成為了解中短期價格行為的有用指標。許多人追蹤TVL走向,因此它對價格和注意力有一種反射性影響。它還為我們提供了添加到協議中的流動性和產品市場契合度的高級指標。在價值探索的過程中,我們可以看到,例如Compound或Yearn,相對于代幣的價格表現,最近超過了協議TVL。另一方面,Sushi是一個相反的例子,即TVL的增長保持相對平穩,TVL增長保持相對平穩,而疲軟的價格表現反映了這一點。

Glassnode:BTC巨鯨數量呈上升趨勢,顯示高凈值人士正投資BTC:Glassnode表示,過去幾個月,比特幣巨鯨(持有超過1000枚BTC的地址)數量呈上升趨勢。這種跡象表示,預期比特幣價格上漲,更多高凈值人士正在投資比特幣。[2020/10/10]

協議收入vs估值

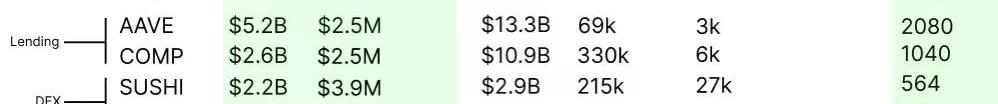

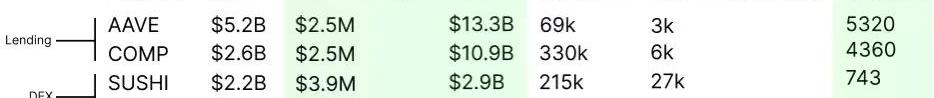

協議收入可以為對現有或潛在現金流感興趣的代幣持有者創造一個強有力的敘述。這些是一些核心DeFi協議的累積收益或獎勵DeFi協議的累積收益。費用/市值比率越高,代幣持有者理論上從每一美元投資中獲得的價值就越大。

從理論上講,COMP再次表現為與AAVE的價值競爭,其30天收入相當,但占其市值的50%。請注意我們是如何在兩個去中心化的交易所(Sushiswap,Bancor)旁邊展示兩個借貸協議(Compound,Aave)的。在進行這些分析時,按類別比較項目,以反映類似的費用生成機制,以及對同一組用戶的競爭是很有用的。直接在各個類別進行比較往往不合適,而且可能會產生誤導。衡量協議現金/流動性

Glassnode:ETH的MVRV比率目前為0.8 或表明其仍被低估:Glassnode數據顯示,以太坊的MVRV比率目前為0.8,或表明其目前仍被低估。注:MVRV是加密資產市值(也稱為市場價值)與已實現市值(也稱為已實現價值)的比率,可用于比較資產的投機者和持有者估值。MVRV比率高于1表明投機者的平均市場估值高于持有者,而MVRV比率低于1意味著持有者的市場估值高于當前投機者。[2020/4/7]

我們在上一節中將TVL與市值進行了比較,試圖找到相對于分配的用戶資本的估值過低/過高。我們還可以比較重要的使用指標,例如針對TVL產生的費用,以衡量協議相對于協議流動性的效率。TVL并不能說明全部情況,因為對于用戶分配給其礦池的價值,協議的效率可能要低得多。每存入一美元,它可能會產生更少的費用。因此,可以將產生的費用與TVL的比較來直接衡量這一點。較高的TVL/收入值表示每鎖定一美元產生的費用較低較低的TVL/收入值表明每鎖定一美元產生的費用較高

請注意,向兩種貸款協議分配了更多的資本,以創造每一個邊際美元的收入范圍有多大。Compound繼續提出一個令人信服的理由,認為它相對于Aave被低估了,其TVL/收入要多產生18%的費用。關于Sushi和Bancor兩個DEX協議,費用產生的差異不那么顯著,該指標的差異為11.7%,盡管相比之下Bancor的市值僅為Sushi的44%。接下來我們將比較這些協議的用戶基礎。用戶vs市值

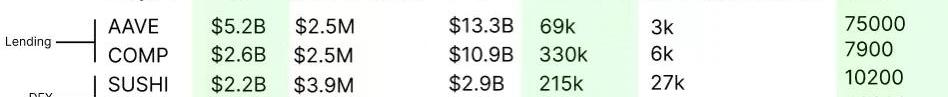

與協議交互的總地址通常被認為類似于用戶。考慮基于此指標的類似分析框架也為我們講述了一個有趣的故事。首先,我們評估每個協議的累積所有時間用戶計數,其中:高市值/用戶比率表明相對于市場價值和潛在高估的歷史用戶數量很少低市值/用戶比率表明相對于市場價值和潛在低估的大量歷史用戶

我們再次看到Compound和Sushi在各自的類別中名列前茅。但是,我們在研究累積用戶指標時必須小心。根據觀察到的時間范圍,用戶數量可能會出現偏差。雖然Compound用戶看起來比Aave相形見絀,但回顧30天的用戶增長卻是一個略有不同的故事。Compound的用戶增長速度仍然比Aave快,但還沒有達到上表所示的極端。還要注意Sushi的相對健康增長與Bancor的停滯增長。

進一步探索建議

考慮通過用完全稀釋的價值(FDV)替代市值來探索每個指標。FDV代表的是在考慮了全部發行的總供應量后的項目總價值,它本身可以用來與市值進行比較,作為未來發行銷售壓力的指標。雖然Compound在上述分析中顯示了一個令人信服的價值論據,但值得考慮的是,它的代幣通脹超過Aave。即便如此,Aave的FDV仍為65億美元,而Compound的FDV為49億美元。探索FDV為我們展現了一個有趣的現實。許多代幣都以市值定價,因為這是價值投資者對價格探索者的慣常看法。在探索FDV的過程中,我們發現了一些有趣的異常現象,這些異常現象存在于總供應量較大的代幣中。許多你可能忽略的市值排名前100的項目實際上是FDV排名前100的項目。Curve就是一個這樣的例子,它的FDV是70億美元,在前100名之內,但從市值來看,它一直處于前100名之外。一如既往,只有充分了解估值指標和框架才可以揭示真面目。免責聲明:本報告沒有提供任何投資建議,所有數據僅供信息之用。任何投資決策都不得基于此處提供的信息,您將對自己的投資決策全權負責。

Tags:ETHTVLGLASSLASETHEKingTVL幣GLASS價格3X Long Ethereum Classic Token

Odaily星球日報聯合36kr、CryproArt.AI、IdleMystic以及騰訊幻核APP、網易區塊鏈、AnimocaBrands、DeHorizon、APENFT基金會等眾多深度合作伙.

1900/1/1 0:00:00還記得4月份我們寫過一篇《本輪牛市何時到頂?7個指標幫你判斷下車的時機》不?當時更多是從圈內人的視角來看,拿包括BTC前高、BTC占比、交易平臺余額,以及江卓爾60日指數等指標來衡量.

1900/1/1 0:00:00撰文:AnalystAshley.R2021年——GameFi鏈游元年如果說2020年是DeFi爆發元年,那么2021年毫無疑問是GameFi鏈游爆發元年.

1900/1/1 0:00:00出品:LDCapitalResearch作者:JamesKuo,VPofLDCapital研究助理:NoiseZhou、yy、Betty、Lightmanben摘要摘要元宇宙源于互聯網.

1900/1/1 0:00:00隨著通訊和可視化移動終端設備的逐漸普及,人們簇擁于web3或元宇宙的概念。而對于通往全新世界的道路要怎么走?卻沒有很明晰的答案.

1900/1/1 0:00:00Polkadot/Kusama的蠟燭拍賣蠟燭拍賣是16世紀左右的一種古老的拍賣形式,在蠟燭真正熄滅之前允許大家進行競標。實際拍賣結束時間的不確定性可以減少在最后一刻進行拍賣狙擊的問題.

1900/1/1 0:00:00